ในช่วงชีวิตของการลงทุนนั้น เชื่อว่าหลายคนจะต้องพบเจอกับสภาวะตลาดผันผวนอย่างแน่นอน หากวางกลยุทธ์ผิดพลาด ก็อาจจะทำให้เสียหายหนักได้ จะดีกว่าไหมหากพอร์ตการลงทุนของเราสามารถทานทนต่อทุกสภาพตลาด ไม่ว่าจะเป็นวิกฤติเศรษฐกิจอันหนักหน่วงหรือช่วงที่ตลาดหุ้นมีความผันผวนสูง ก็สามารถลงทุนในระยะยาวได้อย่างไร้กังวล

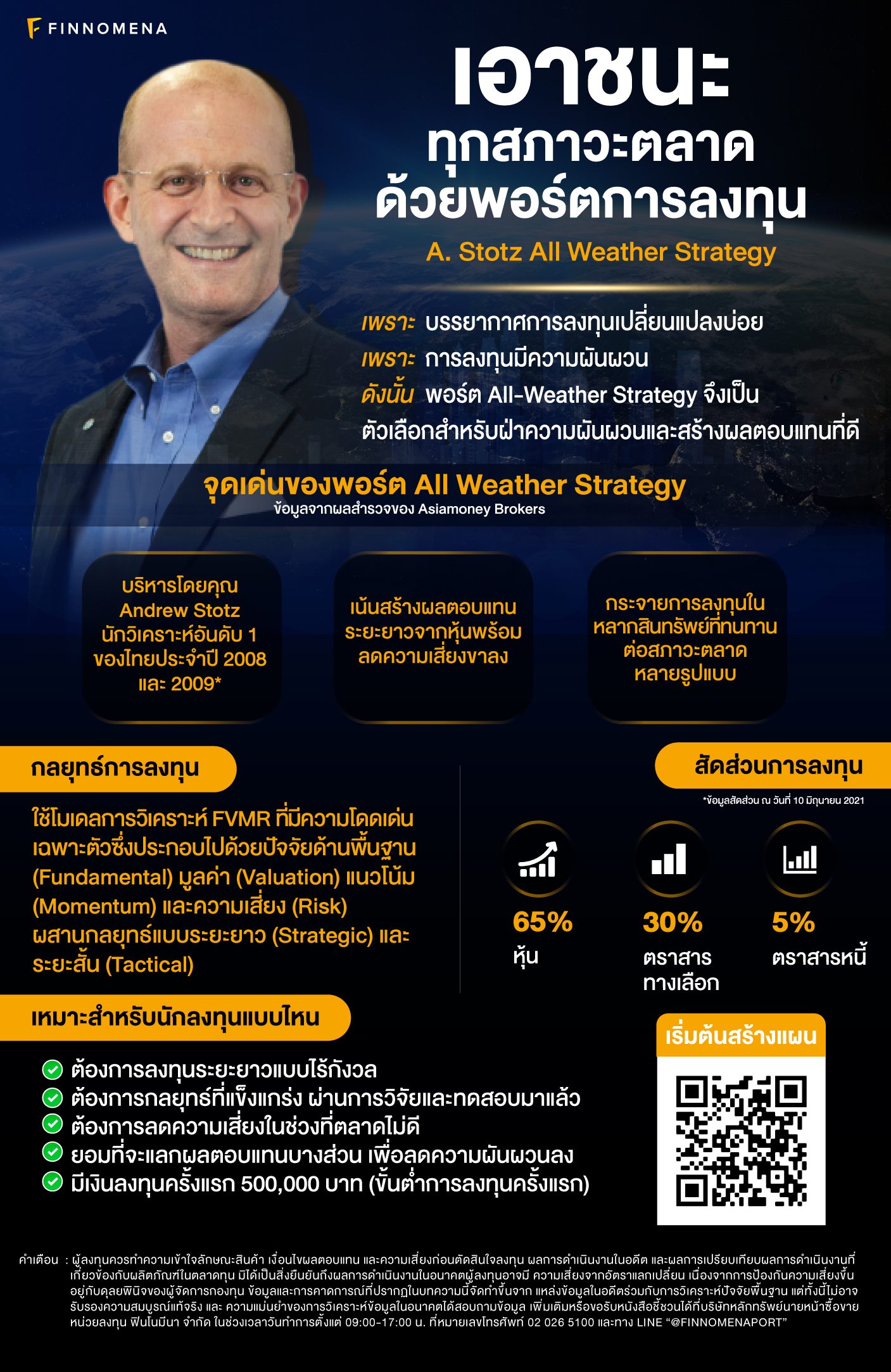

วันนี้ ผม Andrew Stotz ผู้ร่วมก่อตั้ง A.Stotz Investment Research จะมาแนะนำพอร์ตการลงทุนใหม่ล่าสุดที่จับมือร่วมกับ FINNOMENA นั่นก็คือ A.Stotz All-Weather Strategy ครับ ว่ากลยุทธ์นี้จะสามารถเอาชนะสภาวะตลาดการลงทุนอันผันผวนได้อย่างไร และคุณสามารถคาดหวังอะไรได้จากพอร์ตการลงทุนนี้บ้าง

แต่ก่อนอื่น ผมขอแนะนำตัวสั้นๆ ก่อน เผื่อใครยังไม่รู้จักผมนะครับ

แนะนำตัว

ผมอยู่ประเทศไทยมาตั้งแต่ปี 1992 โดยดำรงอาชีพเป็นนักวิเคราะห์หลักทรัพย์และอาจารย์มหาวิทยาลัย ในช่วงที่ดำรงตำแหน่ง Head of Research ที่ CLSA ผมได้รับการโหวตจากผลสำรวจของ Asiamoney Brokers ให้เป็นนักวิเคราะห์อันดับหนึ่งของประเทศไทยประจำปี 2008 และ 2009 รวมถึงได้รับการโหวตให้เป็นนักวิเคราะห์อันดับหนึ่งของเมืองไทยจากรายงานของ All-Asia Research Team ซึ่งจัดทำโดยนิตยสาร Institutional Investor เช่นกัน

ผมดำรงตำแหน่งประธาน CFA Society แห่งประเทศไทยอยู่สองสมัย สำเร็จการศึกษาระดับปริญญาเอกด้านการเงิน ที่มหาวิทยาลัยวิทยาศาสตร์และเทคโนโลยีแห่งประเทศจีน เป็นพิธีกรรายการ Podcast ชื่อ My Worst Investment Ever และเขียนหนังสือ 4 เล่ม โดยหนังสือที่เป็นจุดเริ่มต้นของ A.Stotz All-Weather Strategy ก็คือ How to Start Building Your Wealth Investing in The Stock Market ครับ ใครสนใจอ่าน สามารถสแกน QR Code เพื่อซื้อหนังสือเวอร์ชั่น Kindle ได้เลย

ตำแหน่งงานล่าสุดที่ผ่านมาของผมคือการเป็นกรรมการผู้จัดการทางฝั่ง International Business ที่ Maybank Kim Eng ต่อมาในปี 2013 ผมก็ได้ร่วมก่อตั้ง A. Stotz Investment Research กับคุณษรศักดิ์ ก้องเจริญพาณิชย์ ผู้ซึ่งเป็นเพื่อนของผมมากว่า 20 ปี และต่อมาก็ได้คุณ Alexander Wetterling มาร่วมบริหารด้วย โดย A. Stotz Investment Research นั้นมีพันธกิจหลักคือส่งมอบบริการด้านการวิจัย เครื่องไม้เครื่องมือ และพอร์ตการลงทุนหุ้นแบบสำเร็จรูป ให้แก่สถาบันและนักลงทุนรายใหญ่ เพื่อยกระดับประสิทธิภาพและพัฒนาผลการดำเนินการให้ดียิ่งขึ้น

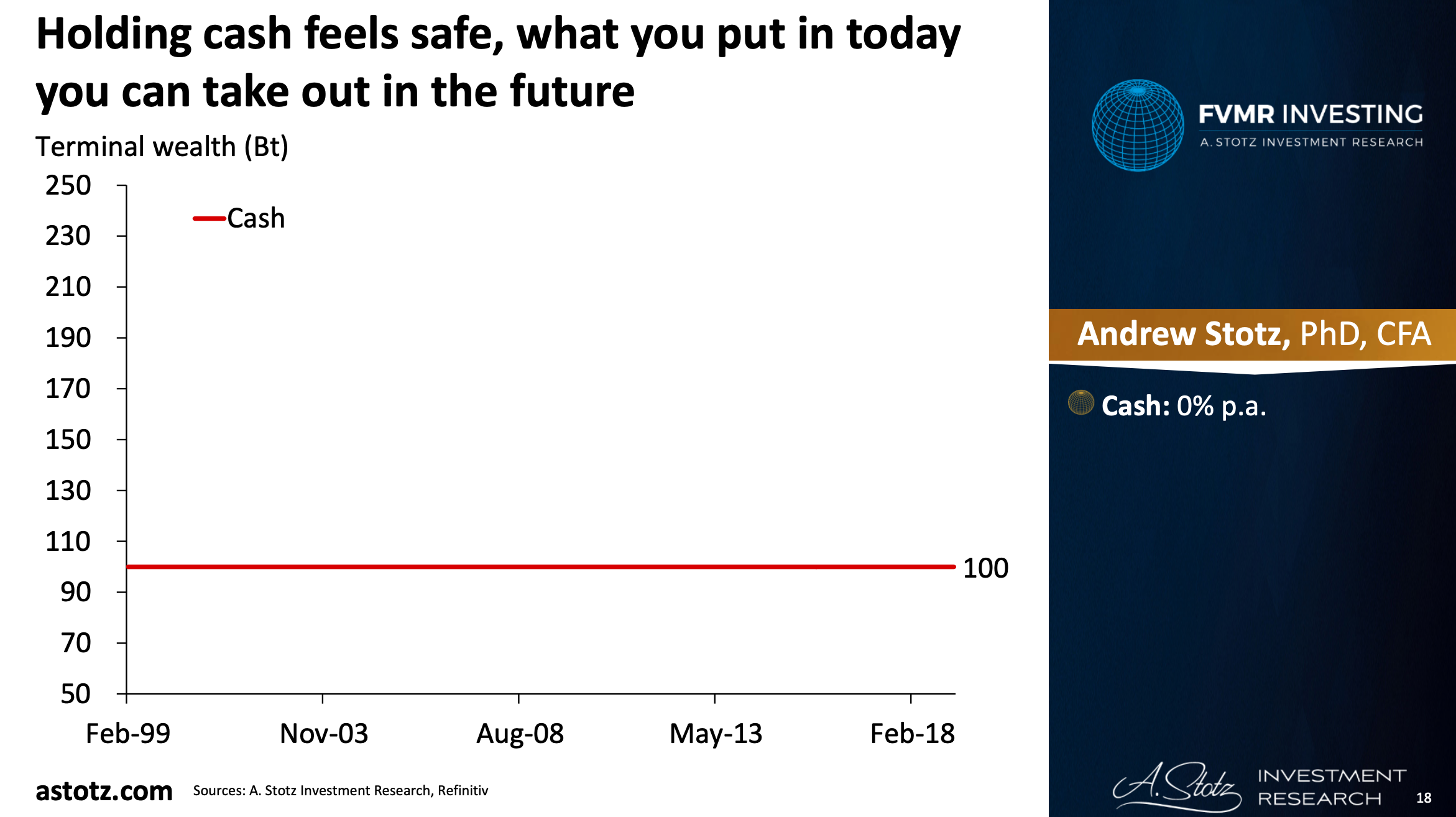

การถือเงินสดทำให้คุณรู้สึกปลอดภัย?

การถือเงินสดทำให้คุณรู้สึกปลอดภัย เพราะคุณสามารถนำมาใช้ในอนาคตได้อย่างง่ายดาย

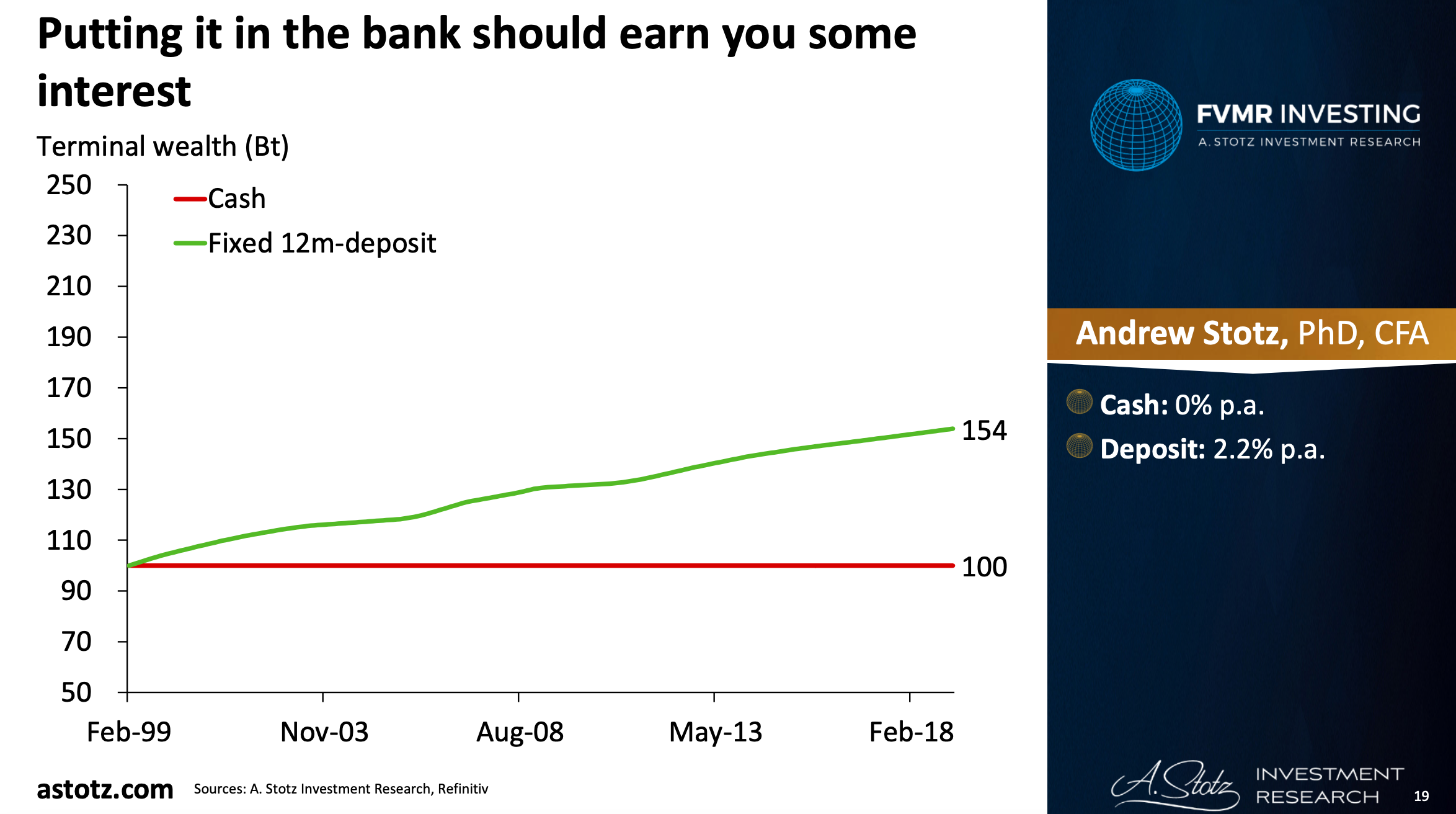

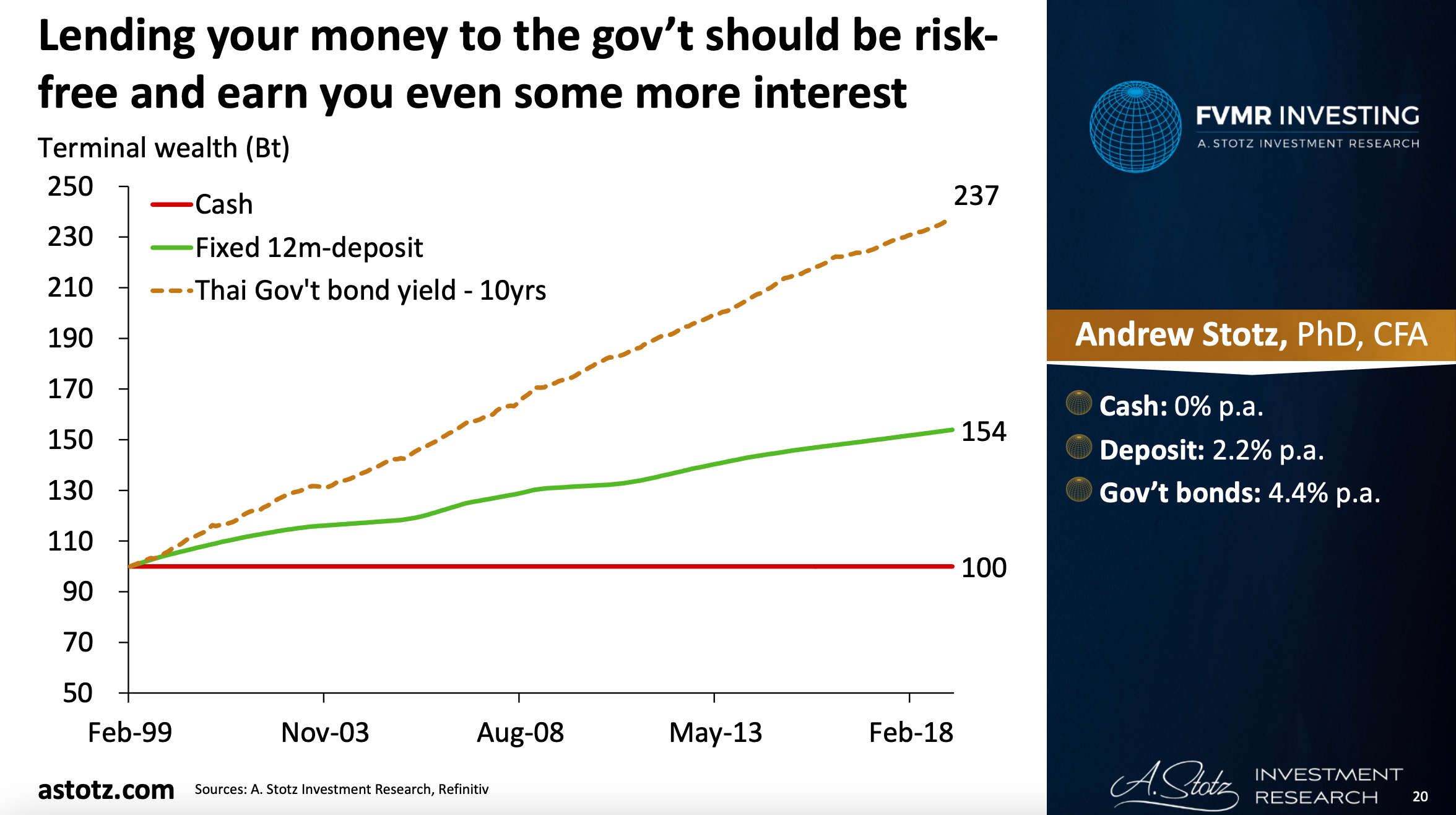

การนำเงินไปฝากไว้กับธนาคารทำให้คุณได้ผลตอบแทนจากดอกเบี้ย

การปล่อยกู้ให้กับรัฐบาลอาจไม่ได้ไร้ความเสี่ยงสักทีเดียวแต่ก็ให้ผลตอบแทนที่มากกว่า

คำถามต่อไปก็คือเมื่อ 10 ปีที่แล้วก๋วยเตี๋ยว 1 ชามราคาเท่าไรและเกิดอะไรขึ้นกับมัน

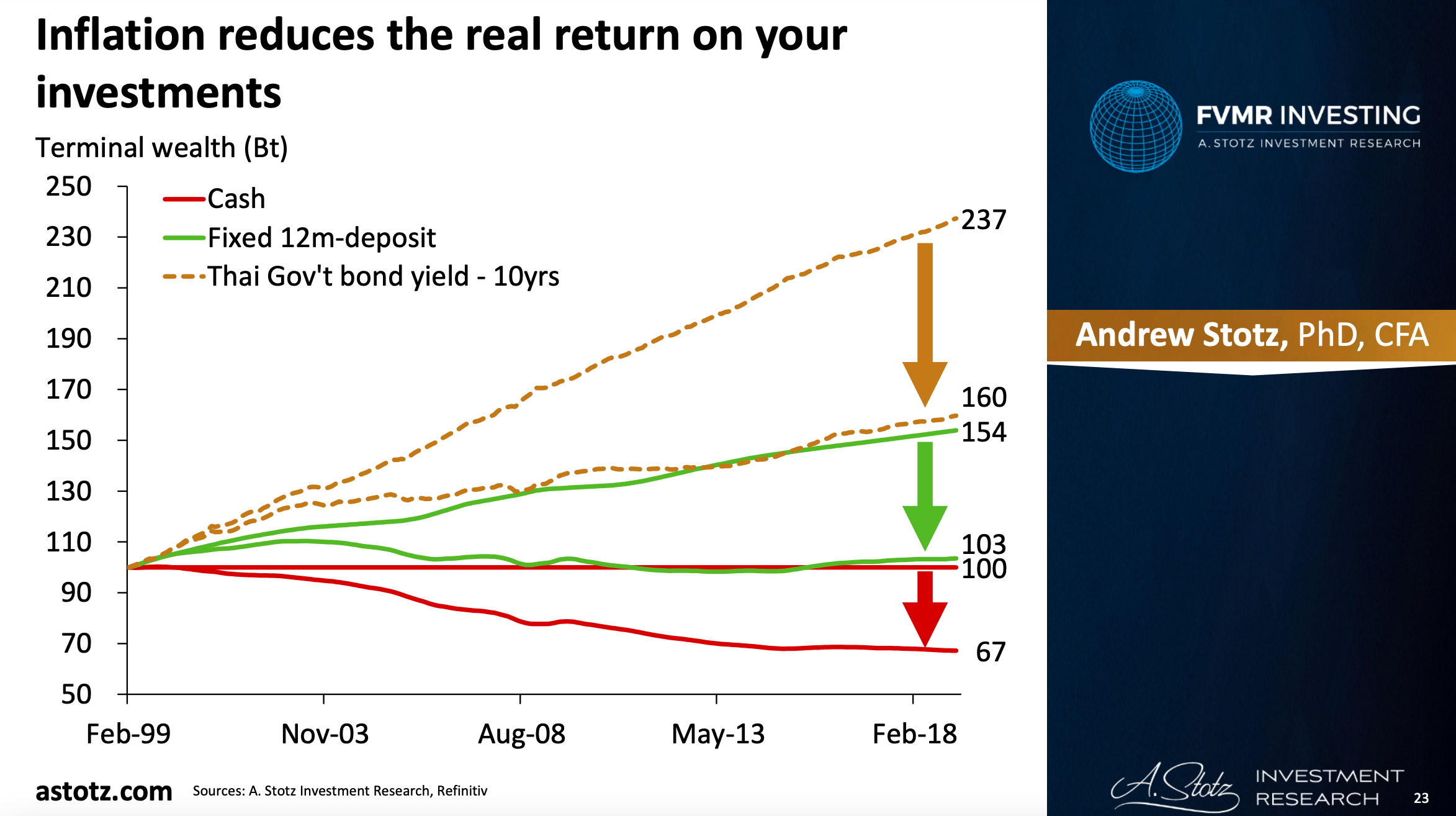

สิ่งที่เกิดขึ้นคือเงินเฟ้อซึ่งทำให้ผลตอบแทนที่แท้จริงจากการลงทุนของคุณลดลง

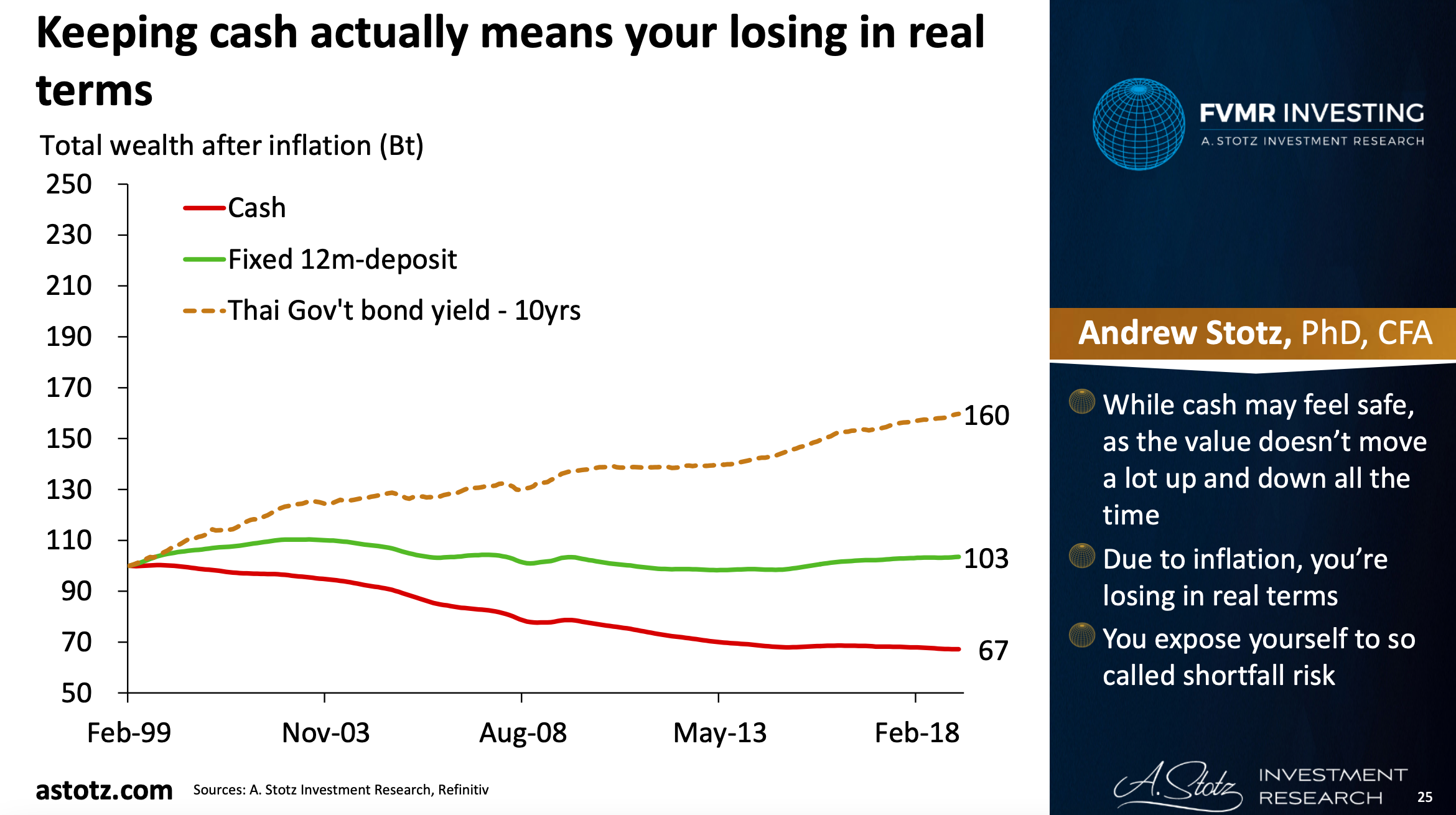

ดังนั้นแท้จริงแล้วการถือเงินสดทำให้คุณขาดทุน

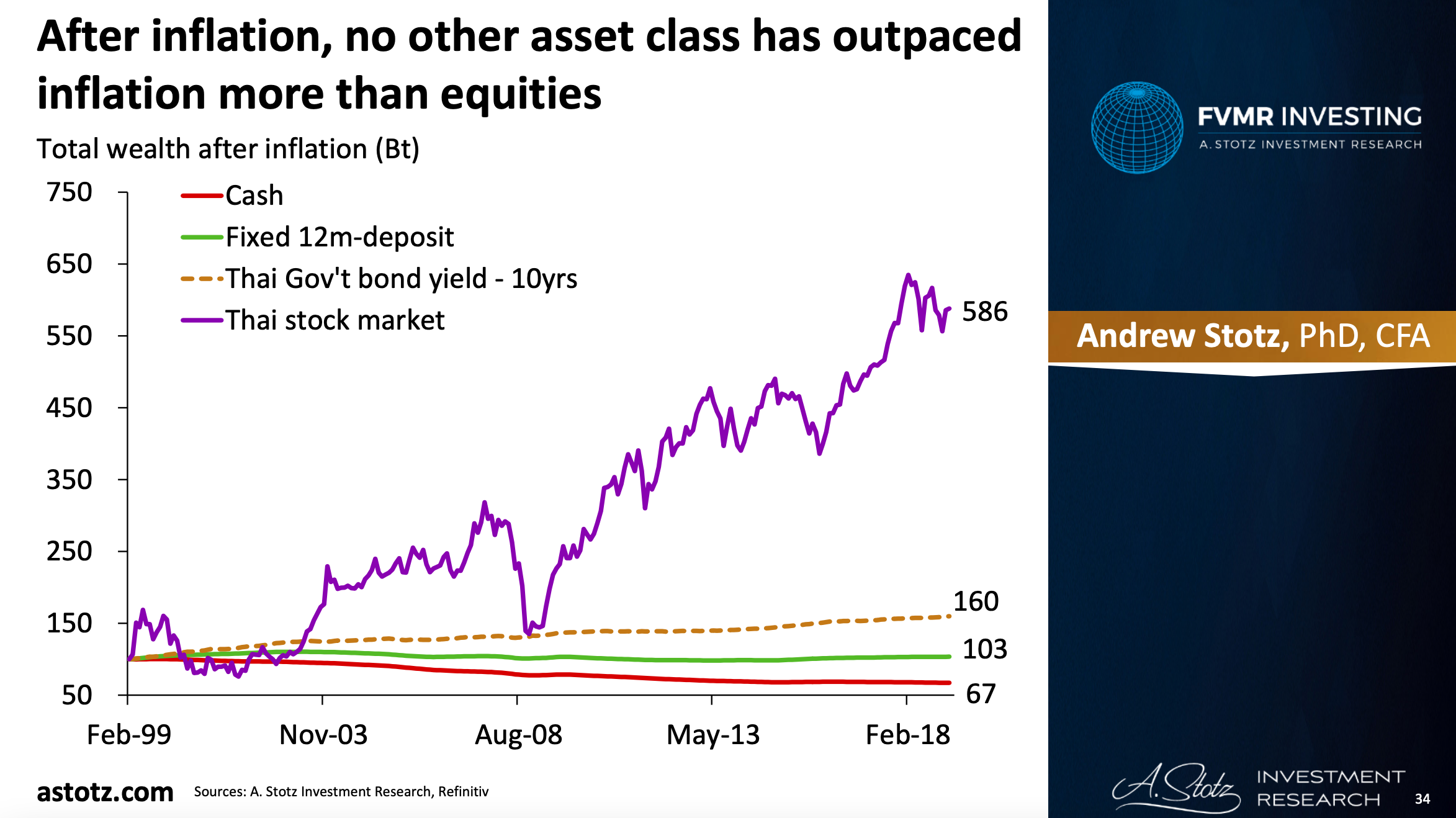

หลังหักเงินเฟ้อ ไม่มีสินทรัพย์ใดชนะเงินเฟ้อได้มากกว่าหุ้น

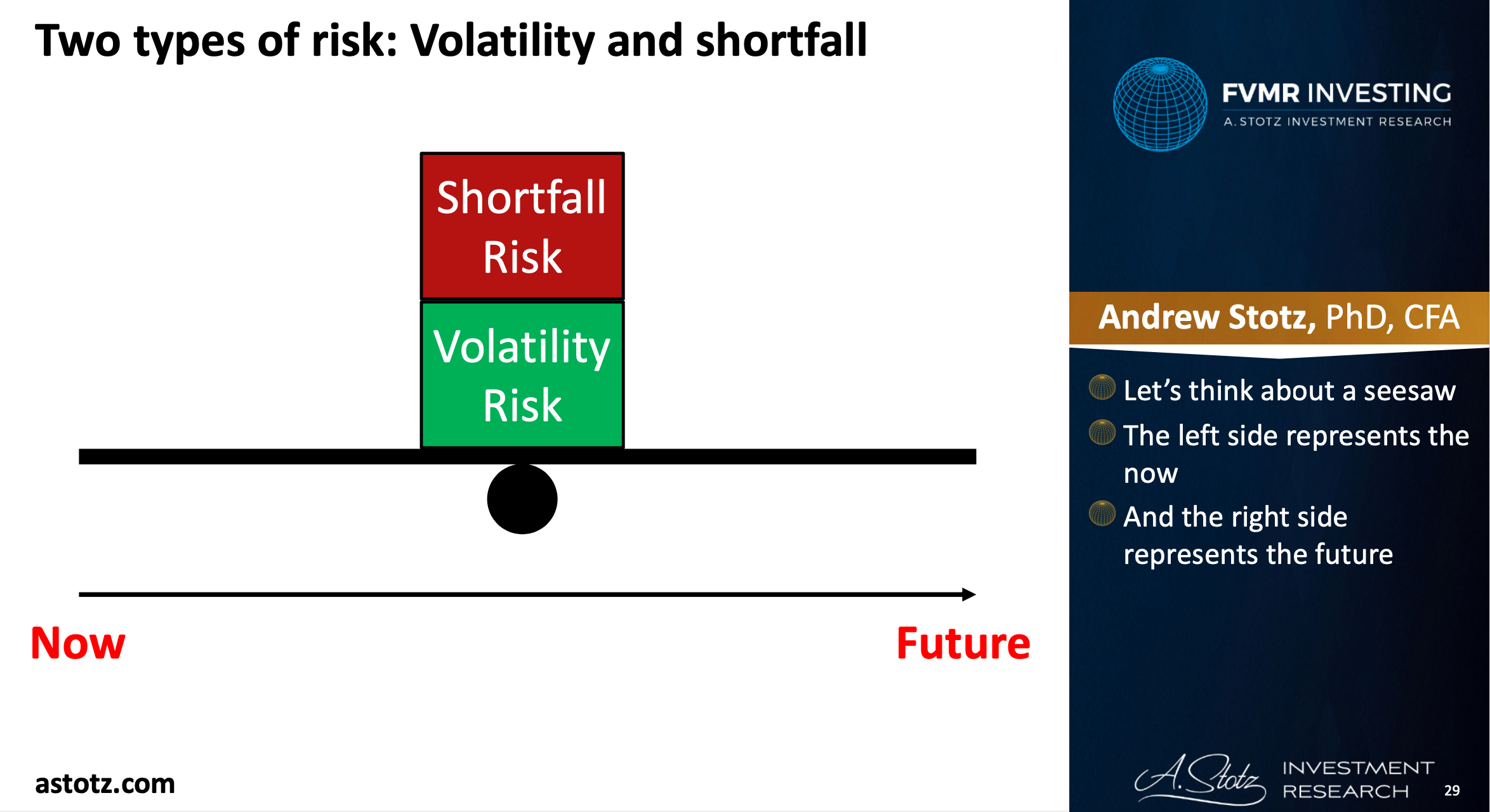

ความเสี่ยง 2 รูปแบบที่ควรรู้: ความผันผวน

- ความผันผวน คือ การแกว่งของราคาสินทรัพย์ซึ่งมีการปรับตัวขึ้นลงในทุก ๆ วัน

- ความผันผวนคือตัววัดความเสี่ยงพื้นฐานในเชิงการเงิน

- ความผันผวนที่สูงอาจทำให้ส่งผลทางด้านอารมณ์

- แต่สำหรับนักลงทุนระยะยาวนั้น ความผันผวนจริง ๆ แล้วอาจไม่ใช่ความเสี่ยง

ความเสี่ยง 2 รูปแบบที่ควรรู้: ความเสี่ยงด้านความขาดแคลน

- ความเสี่ยงด้านความขาดแคลน คือ ความเสี่ยงที่คุณไม่บรรลุเป้าหมายทางการเงิน

- ตัวอย่างเช่น การที่คุณพยายามเก็บเงินมาทั้งชีวิต แต่คุณยังมีเงินไม่เพียงพอเมื่อถึงตอนเกษียณ

- ความเสี่ยงเรื่องนี้ไม่ถูกพูดถึงมากนัก แต่เป็นความเสี่ยงที่สำคัญที่สุด

ความเสี่ยง 2 รูปแบบ: ความเสี่ยงด้านความขาดแคลน

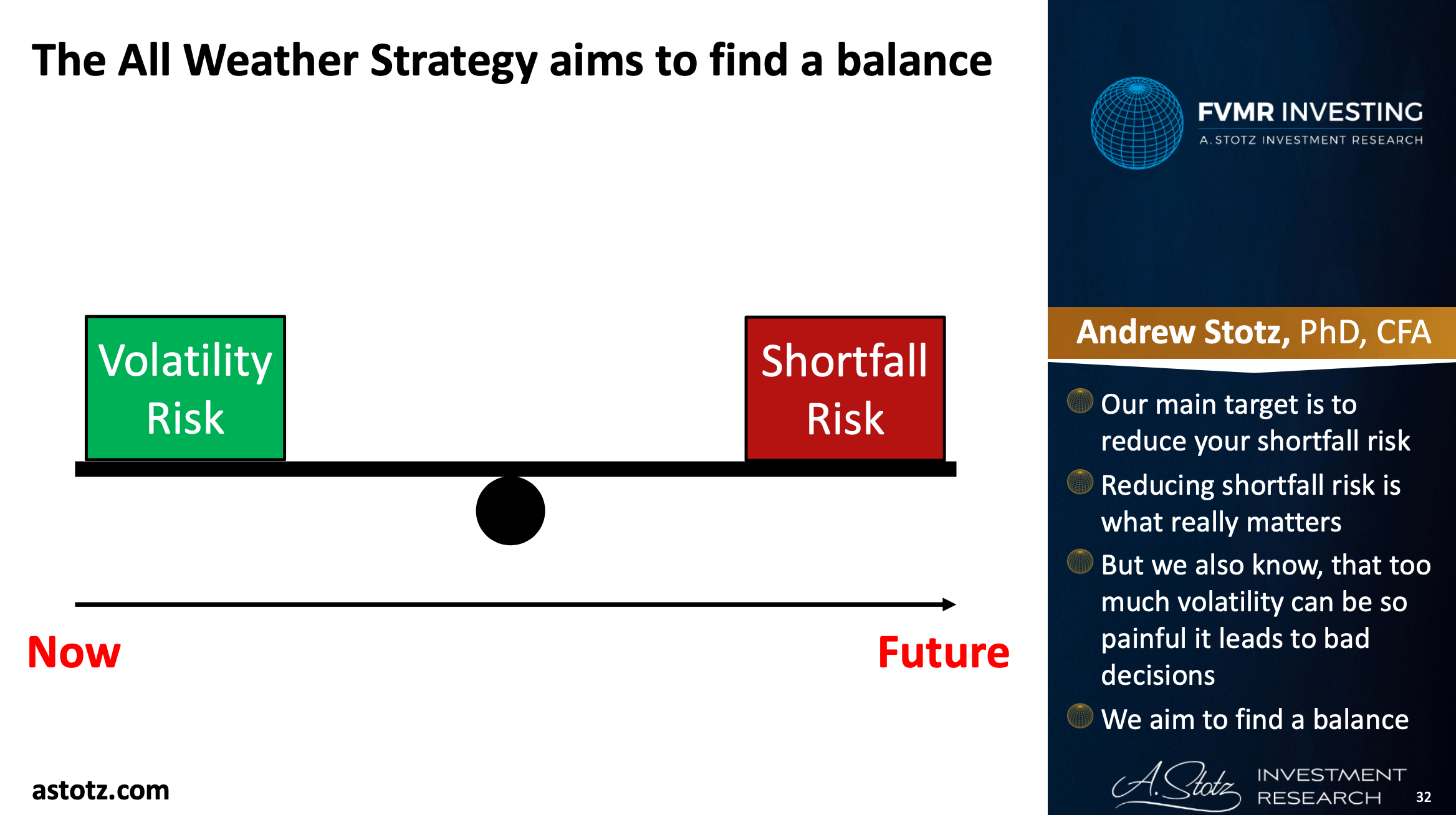

- ลองจินตนาการถึงไม้กระดก

- โดยที่ฝั่งซ้ายเป็น ปัจจุบัน

- และฝั่งขวาเป็นอนาคต

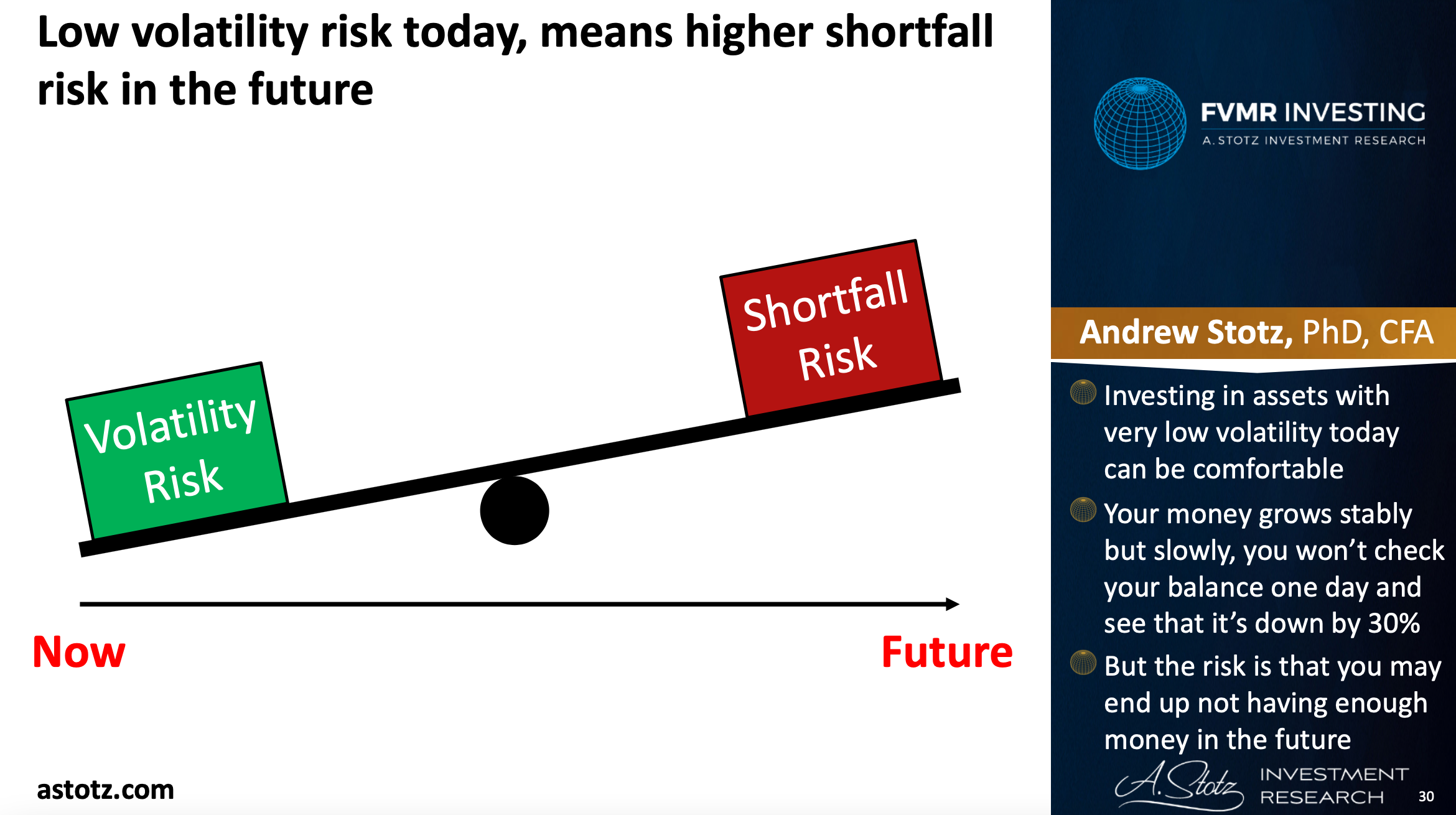

ความเสี่ยงด้านความผันผวนที่ต่ำในวันนี้ หมายถึงความเสี่ยงด้านความขาดแคลนที่มากขึ้นในวันหน้า

- การลงทุนในสินทรัพย์ที่มีความผันผวนต่ำมากทำให้เรารู้สึกสะดวกสบายในวันนี้

- เงินของคุณจะเติบโตแบบช้า ๆ แต่มั่นคง ซึ่งคุณจะไม่พบกับเหตุการณ์ที่เงินทุนของคุณลดลง 30%

- แต่ความเสี่ยงที่เกิดขึ้นกับคุณคือการที่คุณมีเงินไม่เพียงพอในอนาคต

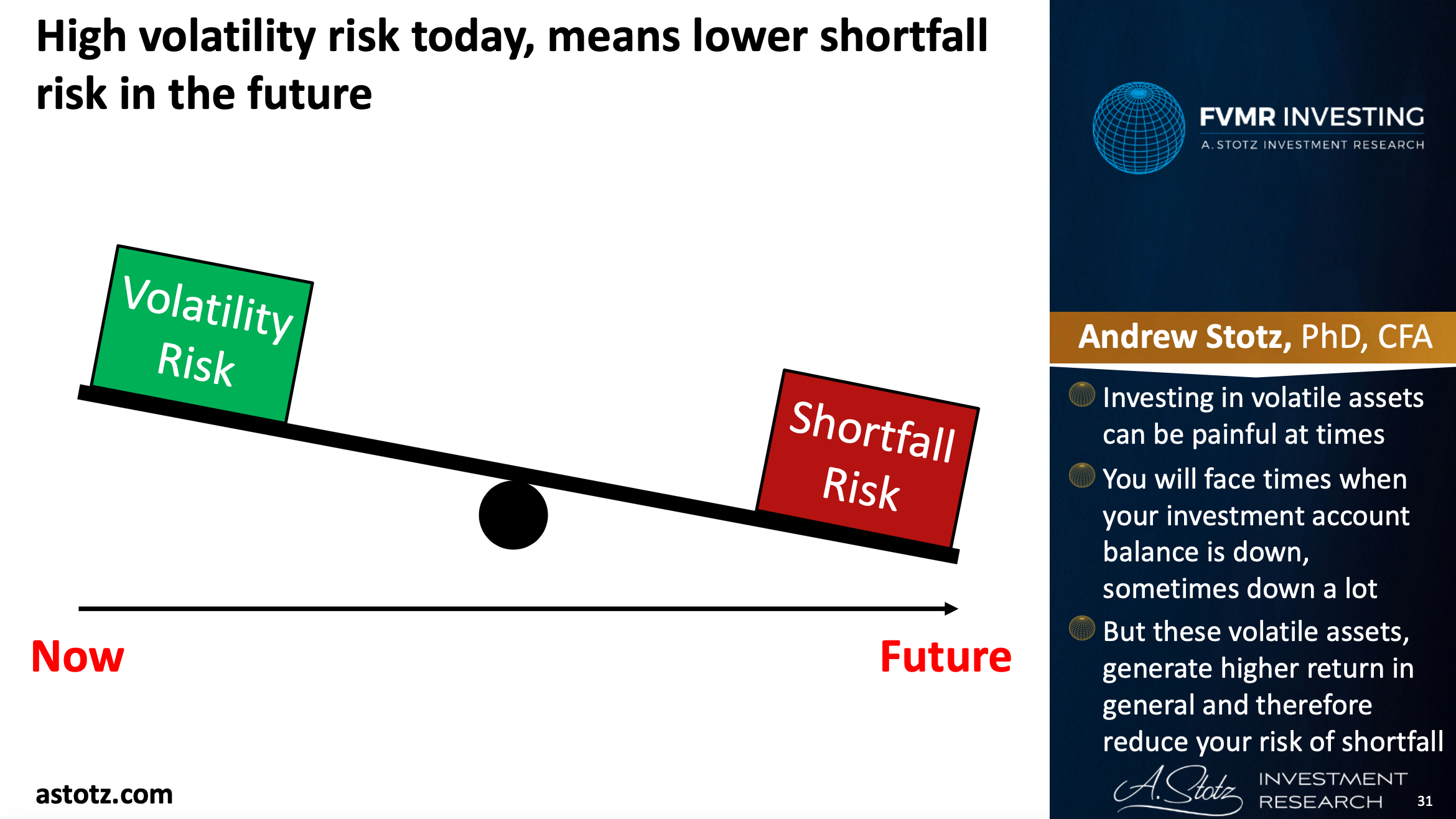

ความเสี่ยงด้านความผันผวนที่สูงในวันนี้ หมายถึงความเสี่ยงด้านความขาดแคลนที่น้อยกว่าในวันหน้า

- การลงทุนในสินทรัพย์ที่ผันผวนอาจสร้างความเจ็บปวดในหลายช่วงเวลา

- คุณจะพบกับช่วงเวลาที่เงินลงทุนในบัญชีลดลงและลดลงอย่างหนักในบางครั้ง

- แต่สินทรัพย์ที่มีความผันผวนสูงเหล่านี้โดยปกติแล้วสามารถสร้างผลตอบแทนได้สูงกว่า และลดความเสี่ยงด้านความขาดแคลน

พอร์ตการลงทุน All Weather Strategy มุ่งมั่นในการสมดุลกับเรื่องดังกล่าว

- เป้าหมายหลักของเราคือการลดความเสี่ยงด้านความขาดแคลน

- การลดความเสี่ยงด้านความขาดแคลนเป็นสิ่งที่จำเป็นจริง ๆ

- แต่เราเข้าใจว่า ความผันผวนที่สูงเกินไปอาจทำให้เกิดความเจ็บปวดและนำไปสู่การตัดสินใจที่ย่ำแย่

- เรามุ่งมั่นที่จะหาสมดุลในเรื่องดังกล่าว

จุดเด่นของพอร์ต A.Stotz All-Weather Strategy

- มุ่งทำผลตอบแทนระยะยาวจากหุ้นให้มากที่สุด ในขณะเดียวกันก็จำกัดความเสี่ยงบางส่วนด้วย

- โดยเฉลี่ยแล้วพอร์ตนี้จะลงทุนในหุ้นเป็นสัดส่วน 70% ของพอร์ต ทั้งนี้ สัดส่วนที่เราลงทุนจะเคลื่อนไหวอยู่ระหว่าง 25%-85% ของพอร์ต

- พอร์ตนี้ลดความเสี่ยงจากหุ้นผ่านการลงทุนบางส่วนในตราสารหนี้ สินทรัพย์โภคภัณฑ์ และทองคำ

วัตถุประสงค์และไอเดียเบื้องหลัง A.Stotz All-Weather Strategy

พอร์ตนี้มุ่งหวังที่จะเพิ่มพูนและปกป้องความมั่งคั่งระยะยาวผ่านการสร้างสมดุลด้านความเสี่ยง ผ่านการกระจายการลงทุนในสินทรัพย์แต่ละชนิดที่สามารถทนทานต่อสภาวะตลาดหลากหลายรูปแบบได้ สินทรัพย์ที่เป็นหัวใจหลักของพอร์ตนี้คือหุ้น ซึ่งได้รับการพิสูจน์มาแล้วในอดีตว่าเป็นสินทรัพย์ที่สร้างผลตอบแทนระยะยาวสูงสุด อย่างไรก็ดี หุ้นก็เป็นสินทรัพย์ที่เสี่ยงต่อการขาดทุนที่สุดเช่นกัน ดังนั้น A.Stotz All-Weather Strategy จึงมุ่งสร้างผลตอบแทนระยะยาวจากหุ้นให้ได้มากที่สุด แต่ในขณะเดียวกันก็จำกัดความเสี่ยงบางส่วนไปด้วย เพราะฉะนั้น เมื่อเทียบกับพอร์ตที่ลงทุนแค่หุ้นอย่างเดียว A.Stotz All-Weather Strategy ย่อมเสี่ยงน้อยกว่า

นอกจากเรื่องความเสี่ยงแล้ว จังหวะของการลงทุนถือเป็นอีกหนึ่งปัจจัยสำคัญที่ควรคำนึงถึง งานวิจัยในอดีตบ่งชี้หลักฐานมายืนยันพฤติกรรมที่ว่านักลงทุนส่วนใหญ่มักจะเข้าลงทุนตอนที่ตลาดหุ้นถึงจุดสูงสุด และขายออกตอนที่ตลาดอยู่จุดต่ำสุด นอกจากนี้ งานวิจัยยังแสดงให้เห็นว่านักลงทุนชาวอเมริกันขาดทุนไปกว่า 50% เพียงเพราะเข้าตลาดผิดจังหวะ

แต่สำหรับ A.Stotz All-Weather Strategy นั้นเราจะดูจังหวะเข้าออกตลาดให้ครับ เราจะลดการลงทุนในหุ้นลงเมื่อหุ้นมีความน่าสนใจน้อยลง จุดประสงค์ของเราคือต้องการลดโอกาสขาดทุนให้น้อยที่สุด โดยไม่กระทบต่อผลตอบแทนมากจนเกินไป ในช่วงที่หุ้นมีความน่าสนใจ เราจะแบ่งสัดส่วนลงทุนในหุ้นสูงถึง 85% ของพอร์ตและมุ่งหวังที่จะได้รับประโยชน์จากการปรับสัดส่วนสินทรัพย์ ณ เวลานั้นๆ

A.Stotz All-Weather Strategy จะใช้ทั้งกลยุทธ์แบบระยะยาว (Strategic) และระยะสั้น (Tactical) กลยุทธ์ระยะยาวคือ ในทุกๆ ครั้งที่เราปรับพอร์ต สัดส่วนของสินทรัพย์แต่ละอย่างที่เราถือนั้นจะไม่มีทางต่ำกว่า 5% ของพอร์ต กลยุทธ์ระยะสั้นคือ เราจะหาสินทรัพย์ 3 ประเภทที่น่าสนใจที่สุด ณ ขณะนั้น และจะกระจายการลงทุนใน 3 สินทรัพย์อย่างละ 25%

ปัญหาที่พบเจอบ่อยคือนักลงทุนบางคนไม่กระจายความเสี่ยง พวกเขาลงทุนกระจุกตัวในหุ้นไม่กี่ตัว แต่แล้วก็ต้องเจอกับผลขาดทุนที่หนักหน่วง ฉะนั้น A.Stotz All-Weather Strategy จะกระจายความเสี่ยงที่จากหุ้นรายตัวด้วยการลงทุนผ่านกองทุนรวมที่หลากหลาย ซึ่งเราได้ทำการคัดเลือกกองทุนรวมของไทยที่จะให้ผลลัพธ์ที่เราต้องการ โดยกลยุทธ์การลงทุนของเรานั้นอ้างอิงจากโมเดล FVMR ซึ่งประกอบไปด้วยพื้นฐาน (Fundamental) มูลค่า (Valuation) แนวโน้ม (Momentum) และความเสี่ยง (Risk)

พอร์ตนี้เหมาะกับใคร

A.Stotz All-Weather Strategy นั้นเหมาะสำหรับนักลงทุนที่

- ต้องการลงทุนระยะยาวแบบไร้กังวล

- ต้องการกลยุทธ์ที่แข็งแกร่ง ผ่านการวิจัยและทดสอบมาแล้ว

- เข้าใจว่าหุ้นเป็นสินทรัพย์ที่ให้ผลตอบแทนระยะยาวที่ดีที่สุด

- ต้องการลดความเสี่ยงในช่วงที่ตลาดไม่ดี

- ยอมที่จะแลกผลตอบแทนบางส่วน เพื่อลดความผันผวนลง

- เข้าใจว่าผลตอบแทนในอดีต ไม่ได้การันตีผลตอบแทนในอนาคต

- เข้าใจว่าผลตอบแทนที่แท้จริงนั้นจะแตกต่างจากผลตอบแทนจากการทำทดสอบย้อนหลัง (Backtest) อันเนื่องมาจากค่าธรรมเนียม จังหวะการซื้อขาย ฯลฯ

- มีเงินลงทุนครั้งแรก 500,000 บาท (ขั้นต่ำการลงทุนครั้งแรก ตั้งแต่วันที่ 1 ตุลาคม 2021 เป็นต้นไป)

สินทรัพย์ที่ลงทุน

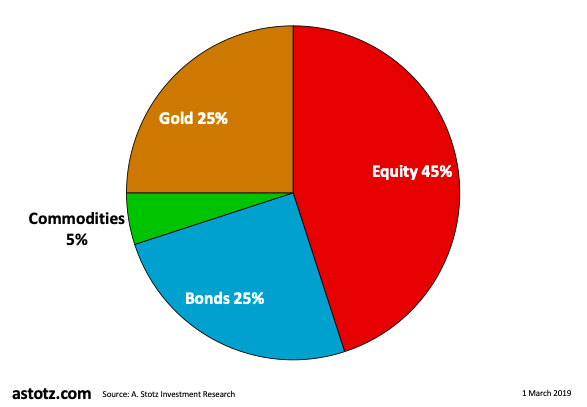

A.Stotz All-Weather Strategy ลงทุนในสินทรัพย์ 4 ประเภท ดังนี้

- หุ้น – ได้เป็นเจ้าของบริษัทจดทะเบียนในตลาดหลักทรัพย์ฯ มีความเสี่ยงสูง ผู้ลงทุนจะได้รับผลตอบแทนจากเงินปันผลและการปรับขึ้นของราคาหุ้น

- ตราสารหนี้ – ปล่อยกู้ให้บริษัทและรัฐบาล มีความเสี่ยงต่ำ ผู้ลงทุนจะได้รับผลตอบแทนจากดอกเบี้ยและการปรับขึ้นของราคาตราสารหนี้

- สินค้าโภคภัณฑ์ – วัตถุดิบต่างๆ เช่น พลังงาน อาหาร โลหะ มีความเสี่ยงสูง ผู้ลงทุนจะได้รับผลตอบแทนจากการปรับขึ้นของราคา

- ทองคำ – เป็นสินค้าโภคภัณฑ์ที่โดดเด่นที่สุด มีความเสี่ยงสูง ผู้ลงทุนจะได้รับผลตอบแทนจากการปรับขึ้นของราคา

เราแบ่งภูมิภาคของหุ้นที่จะลงทุนเป็น 5 ภูมิภาค ซึ่งก็คือ 1) สหรัฐฯ 2) ประเทศพัฒนาแล้วแถบยุโรป 3) ตลาดเกิดใหม่ 4) เอเชียแปซิฟิก (ไม่รวมญี่ปุ่น) และ 5) ญี่ปุ่น

กลยุทธ์การแบ่งภูมิภาคแบบนี้จะเอื้อให้เราได้ผลประโยชน์จากการปรับพอร์ตตามสถานการณ์ระยะสั้น ซึ่งเราได้ทำการค้นหากองทุนรวมของไทยที่เหมาะสมและใกล้เคียงกับเป้าหมายที่เราต้องการมากที่สุด พร้อมค่าธรรมเนียมที่ต่ำที่สุดที่เราจะหาได้ และเพื่อที่จะได้ลงทุนนอกตลาดไทย เราได้ทำการคัดเลือกกองทุนรวมแบบ FIF ที่ไปลงทุนใน Master Fund ของต่างประเทศด้วยเช่นกัน

ปรับพอร์ตอย่างไร

นอกจากการทดสอบและปรับปรุงแก้ไข A.Stotz All-Weather Strategy เพื่อให้บรรลุเป้าหมายการลงทุนแล้ว เรายังทำการทดสอบวิธีการปรับพอร์ตแต่ละแบบ ในกรอบเวลาแต่ละช่วงอีกด้วยครับ

นอกเหนือไปจากผลตอบแทนและความเสี่ยงแล้ว ค่าธรรมเนียมก็เป็นอีกสิ่งที่ต้องคำนึงถึง เพราะยิ่งเราปรับพอร์ตบ่อยเท่าไร เราก็ต้องเสียค่าธรรมเนียมมากขึ้นเท่านั้น เราได้ลองเปรียบเทียบความถี่ในการปรับพอร์ต ระหว่างการปรับทุกเดือน ปรับทุกไตรมาส ปรับทุกครึ่งปี และปรับทุกปี ผลลัพธ์คือการปรับพอร์ตทุกไตรมาส (ทุกๆ 3 เดือน) ให้ผลลัพธ์ดีสุดสำหรับกลยุทธ์แบบ A.Stotz All-Weather Strategy

การทดสอบย้อนหลัง (Backtesting)

เพื่อที่จะบรรลุเป้าหมายหลักของเรา ซึ่งนั่นก็คือการลงทุนระยะยาวที่ทานทนต่อสภาวะตลาดทุกรูปแบบ เราได้ทำการทดสอบย้อนหลัง (Backtest) โดยใช้ช่วงเวลาที่ยาวนาน น่าเสียดายที่กองทุนรวมในไทยส่วนใหญ่ที่เราเจอนั้นไม่ได้มีประวัติยาวนานมากนัก นั่นหมายความว่าเราต้องใช้ดัชนีเป็นตัววัดแทน ว่าภาพรวมกลยุทธ์ของเราได้ผลแค่ไหน เราได้คัดเลือกดัชนีที่ใกล้เคียงกับกองทุนที่เราเลือกที่สุดเพื่อทดสอบ A.Stotz All-Weather Strategy ของเรา ดัชนีที่ใช้ก็เช่น S&P 500 สำหรับตลาดสหรัฐฯ และ MSCI Europe สำหรับประเทศพัฒนาแถบยุโรป เป็นต้น อย่างไรก็ดี สิ่งที่เราควรพึงตระหนักคือในเมื่อดัชนีไม่มีค่าธรรมเนียม การทำ Backtest ดังต่อไปนี้จึงไม่ได้คิดค่าธรรมเนียมเข้าไปเช่นกัน

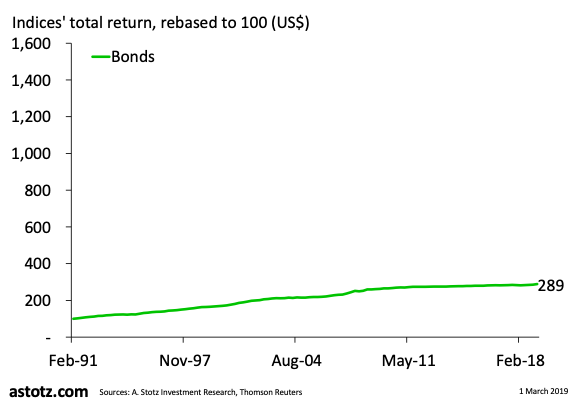

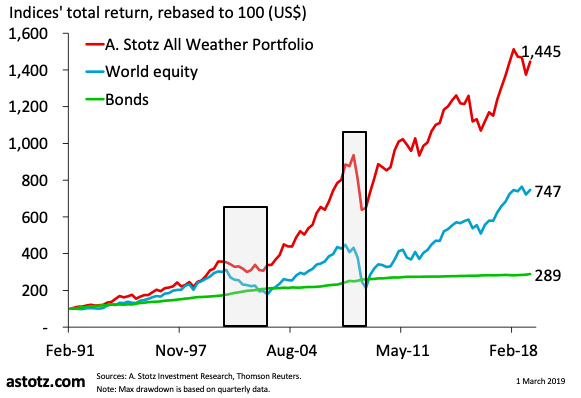

จะเกิดอะไรขึ้น ถ้าเราลงทุนในตราสราหนี้อย่างเดียว?

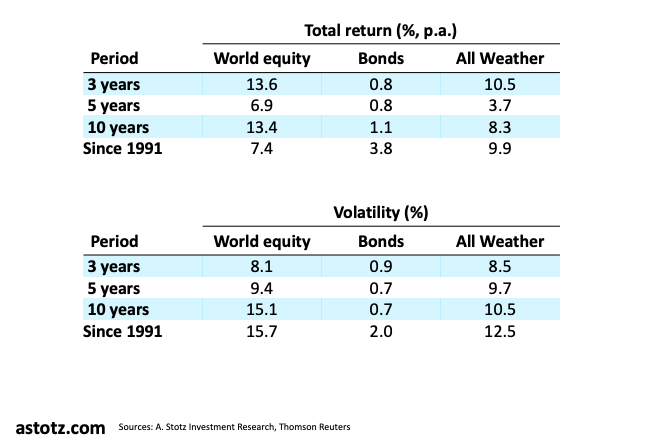

ผลตอบแทนของตราสารหนี้

หากเราลงทุนด้วยเงิน $100 (~3,000 บาท) ในเดือนกุมภาพันธ์ ปี 1991 ปัจจุบันเงินก้อนนั้นจะเติบโตเป็น $289 (~9,000 บาท)

ผลตอบแทนเฉลี่ยต่อปี: 3.8%

ความผันผวน: 2.0%

ผลตอบแทน ปรับด้วยความเสี่ยง: 1.9 เท่า

ขาดทุนสูงสุด: 1.0%

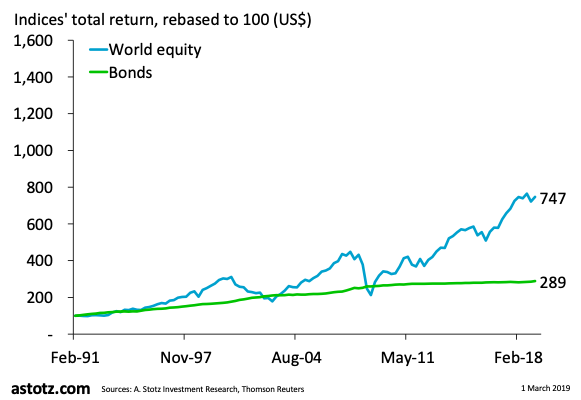

จะเกิดอะไรขึ้น ถ้าเราลงทุนในหุ้นอย่างเดียว?

ผลตอบแทนของหุ้น เทียบกับตราสารหนี้

หากเราลงทุนด้วยเงิน $100 (~3,000 บาท) ในเดือนกุมภาพันธ์ ปี 1991 ปัจจุบันเงินก้อนนั้นจะเติบโตเป็น $747 (~23,000 บาท)

ผลตอบแทนเฉลี่ยต่อปี: 7.4%

ความผันผวน: 15.7%

ผลตอบแทน ปรับด้วยความเสี่ยง: 0.5 เท่า

ขาดทุนสูงสุด: 52.5%

ถ้าเป็นในช่วงที่ตลาดแย่มากๆ เราอาจจะขาดทุนลึกกว่านี้ได้

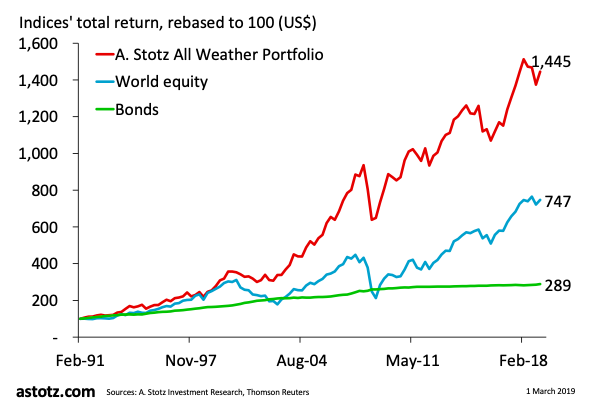

จะเกิดอะไรขึ้น ถ้าเราลงทุนใน A.Stotz All-Weather Strategy?

ผลตอบแทนของ A.Stotz All-Weather Strategy เทียบกับหุ้นและตราสารหนี้

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

หากเราลงทุนด้วยเงิน $100 (~3,000 บาท) ในเดือนกุมภาพันธ์ ปี 1991 ปัจจุบันเงินก้อนนั้นจะเติบโตเป็น $1,445 (36,000 บาท)

ผลตอบแทนเฉลี่ยต่อปี: 9.9%

ความผันผวน: 12.5%

ผลตอบแทน ปรับด้วยความเสี่ยง: 0.8 เท่า

ขาดทุนสูงสุด: 31.7%

เทียบกับการลงทุนในหุ้นล้วนแล้ว A.Stotz All-Weather Strategy ให้ผลตอบแทนที่สูงกว่า และลดระดับการขาดทุนสูงสุดลง

หลังจากวิกฤตเศรษฐกิจโลกในปี 2008 หุ้นก็ทำผลตอบแทนได้สูงขึ้นในขณะที่ความผันผวนก็ลดลงมาก ในช่วง 5 ปีที่ผ่านมา หุ้นทำผลตอบแทนได้สูงกว่า A.Stotz All-Weather Strategy หน่อยหนึ่ง และความผันผวนก็น้อยกว่า

ในช่วง 10 ปีที่ผ่านมา อัตราดอกเบี้ยต่ำมากเป็นประวัติการณ์ กลายเป็นแรงหนุนให้ตลาดหุ้นปรับตัวขึ้น หากมองย้อนหลังกลับไปให้นานกว่า 10 ปี จะเห็นได้ว่า A.Stotz All-Weather Strategy มีความผันผวนน้อยกว่า และตั้งแต่ปี 1991 เป็นต้นมาก็สร้างผลตอบแทนที่สูงขึ้นเรื่อยๆ

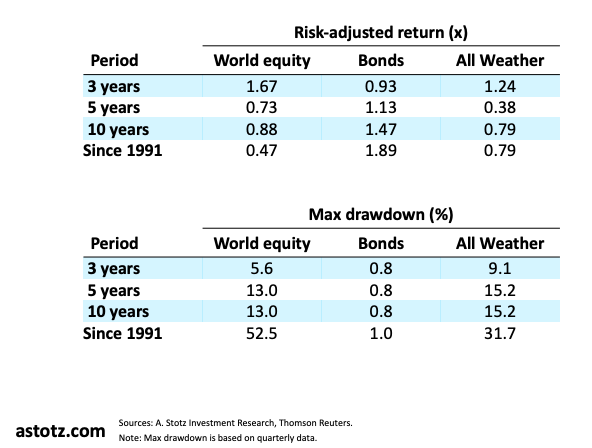

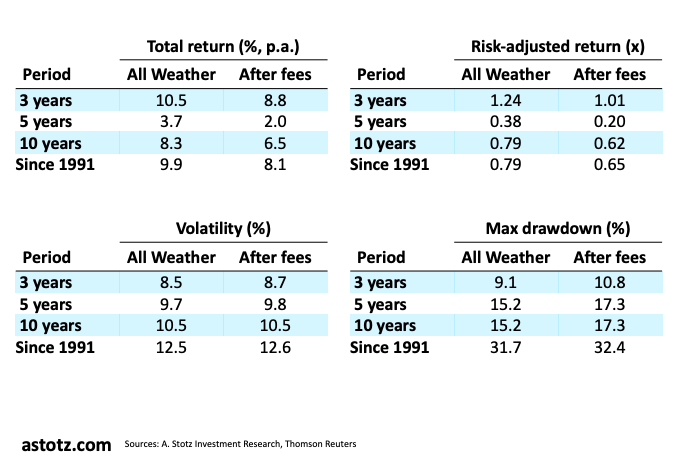

ผลตอบแทนและความผันผวนของ A.Stotz All-Weather Strategy เทียบกับหุ้นและตราสารหนี้

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

นี่คือหลักฐานจากการทดสอบย้อนหลังว่าในระยะยาว เมื่อเทียบกับหุ้นล้วนๆ แล้ว A.Stotz All-Weather Strategy สร้างผลตอบแทนปรับด้วยความเสี่ยงที่ดีกว่า

อีกจุดสำคัญของ A.Stotz All-Weather Strategy คือการมีจุดขาดทุนสูงสุดที่ต่ำกว่า เมื่อมองในระยะยาว โดยช่วงวิกฤติเศรษฐกิจโลกคือช่วงที่ขาดทุนหนักสุด

ข้อมูลด้านความเสี่ยงของ A.Stotz All-Weather Strategy เทียบกับหุ้นและตราสารหนี้

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ช่วงวิกฤตฟองสบู่ Dot-Com แตกในปี 2000 หุ้นขาดทุนสูงสุด 42% ในขณะที่ A.Stotz All-Weather Strategy ขาดทุนสูงสุดแค่ 16%

ในช่วงวิกฤตเศรษฐกิจโลก หุ้นขาดทุนสูงสุด 52%ในขณะที่ A.Stotz All-Weather Strategy ขาดทุนสูงสุดแค่ 32% เท่านั้น

แสดงให้เห็นว่าเมื่อเจอวิกฤตหนักๆ นั้น A.Stotz All-Weather Strategy ขาดทุนน้อยกว่า

A.Stotz All-Weather Strategy ขาดทุนน้อยกว่าหุ้นในวิกฤติทั้ง 2 รอบ

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

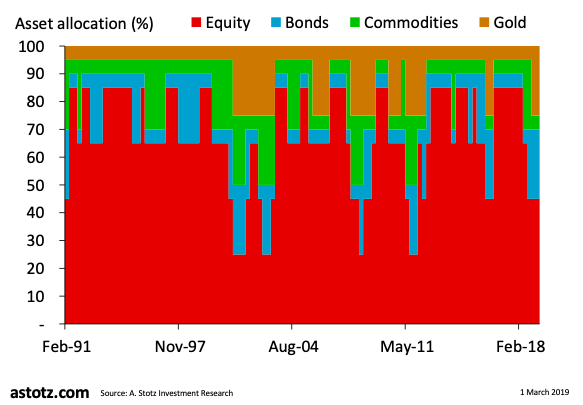

A.Stotz All-Weather Strategy จำกัดสัดส่วนการลงทุนในหุ้นให้อยู่ในระหว่าง 25% – 85%

นับตั้งแต่เดือนกุมภาพันธ์ ปี 1991 โดยเฉลี่ยแล้ว เรามีสัดส่วนหุ้นอยู่ที่ 67%

สัดส่วนหุ้นของเราอยู่ที่ 25% ในช่วงที่เกิดวิกฤตใหญ่ๆ สองรอบ รวมถึงวิกฤตหนี้ยุโรปด้วย

สัดส่วนการถือครองแต่ละสินทรัพย์ นับตั้งแต่กุมภาพันธ์ 1991

ทีนี้ เมื่อได้เห็นภาพรวมกลยุทธ์ของ A.Stotz All-Weather Strategy กันไปแล้ว เราก็จะลองมา Backtest กับกองทุนรวมไทยที่เราคัดเลือกกันมาบ้าง โดยรอบนี้เราลองใส่ค่าธรรมเนียมปัจจุบันเข้าไปในช่วงเวลาทั้งหมดของการ Backtest ด้วย เพราะสุดท้ายแล้วเราหลีกเลี่ยงค่าธรรมเนียมไม่ได้ และค่าธรรมเนียมก็จะเป็นสิ่งที่ลดทอนผลตอบแทนลง

ในกรณีนี้ ค่าธรรมเนียมจะขึ้นอยู่กับการปรับเปลี่ยนสัดส่วนการลงทุนตามกลยุทธ์ของเรา เราได้ข้อสรุปว่า ค่าธรรมเนียมจะลดทอนผลตอบแทนเฉลี่ยต่อปีไป 1.8%

ผลลัพธ์ของ A.Stotz All-Weather Strategy เมื่อใส่ค่าธรรมเนียมเข้าไป

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

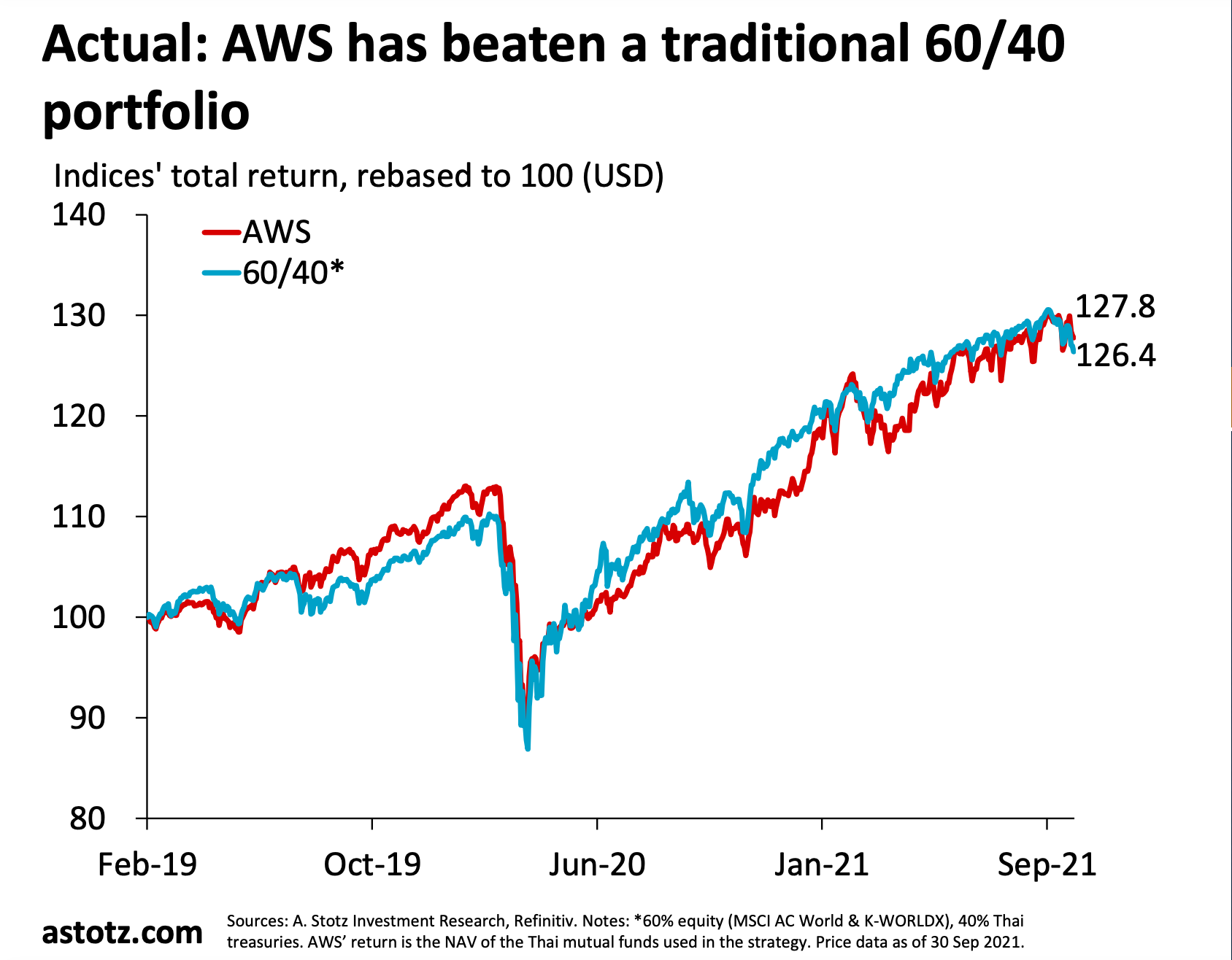

ผลการดำเนินงานปัจจุบัน: พอร์ต AWS ทำผลตอบแทนเหนือกว่าพอร์ตการลงทุนแบบ 60/40 ดั้งเดิม

ผลการดำเนินงานของ A.Stotz All-Weather Strategy เมื่อเทียบกับพอร์ตการลงทุนแบบ 60/40 ดั้งเดิม

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- พอร์ตการลงทุนสัดส่วนหุ้น 60% และตราสารหนี้ 40% แบบดั้งเดิมถือได้ว่าเป็นกลยุทธ์แบบ “Passive” ที่ใช้เทียบเคียงได้

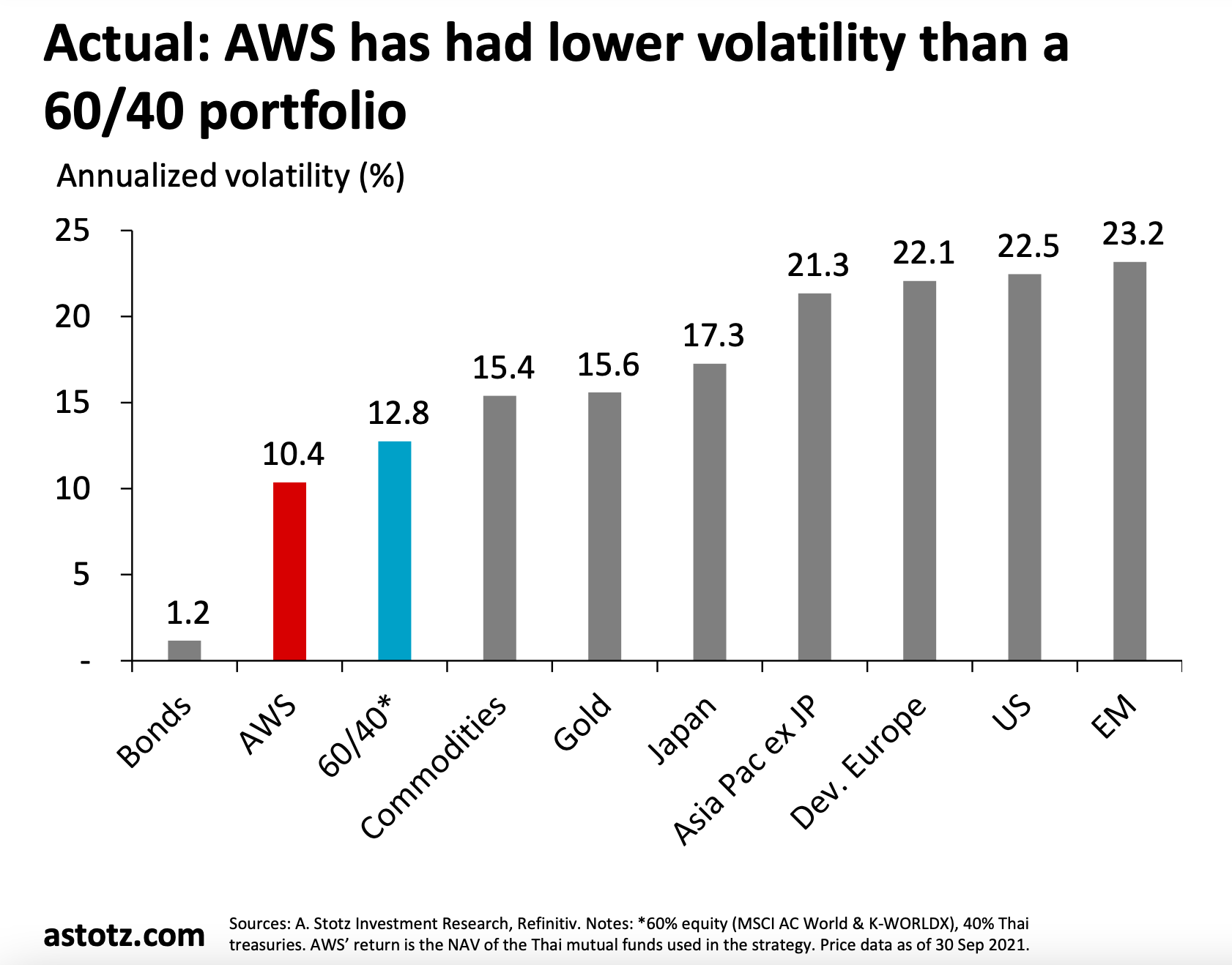

ผลการดำเนินงานปัจจุบัน: พอร์ต AWS มีความผันผวนที่ต่ำกว่าพอร์ตการลงทุนแบบ 60/40 ดั้งเดิม

- การลงทุนหุ้นในสัดส่วนน้ำหนัก 25%-65% ช่วยลดความผันผวน

- ทองเป็นสินทรัพย์ที่ไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนของพอร์ตโดยรวม

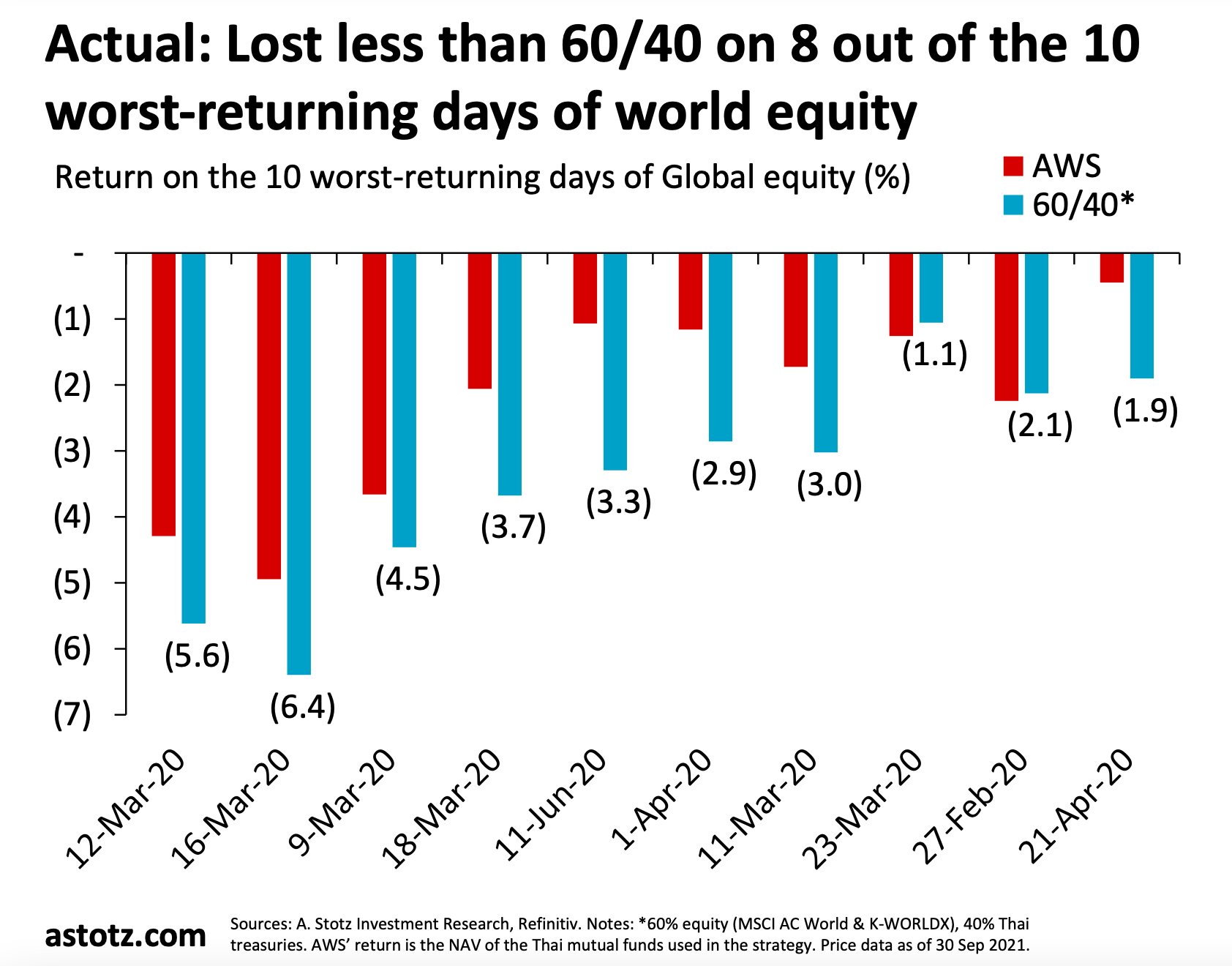

ผลการดำเนินงานปัจจุบัน: พอร์ต AWS ขาดทุนน้อยกว่าพอร์ตการลงทุนแบบ 60/40 ดั้งเดิมช่วง 8 ใน 10 วันที่หุ้นโลกทำผลตอบแทนได้ย่ำแย่ที่สุด

ผลการปรับฐานของ A.Stotz All-Weather Strategy เมื่อเทียบกับพอร์ตการลงทุนแบบ 60/40 ดั้งเดิม

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- จุดเด่นหลักของพอร์ต AWS คือลดการขาดทุนเมื่อตลาดหุ้นเกิดการปรับฐาน

- ในช่วง 10 วันที่หุ้นโลกทำผลงานได้ย่ำแย่ที่สุดนับตั้งแต่จัดตั้งพอร์ต กลยุทธ์ของ AWS ช่วยให้ขาดทุนน้อยกว่าพอร์ตการลงทุนแบบ 60/40 ในสัดส่วน 80% ของจำนวนวันทั้งหมด

สัดส่วนสินทรัพย์ที่ลงทุน ข้อมูล ณ วันที่ 1 มีนาคม 2019

ดูสัดส่วนปัจจุบัน คลิก

ทั้งหมดทั้งมวลนี้ก็คือกลยุทธ์และมุมมองของ A.Stotz All-Weather Strategy พอร์ตการลงทุนระยะยาวที่จะช่วยให้คุณเอาตัวรอดได้ในทุกสถานการณ์การลงทุนครับ

ข้อได้เปรียบและความเสี่ยงของพอร์ตการลงทุนแบบกระจายการลงทุนทั่วโลกที่ควรทราบ

ข้อได้เปรียบ

- การกระจายการลงทุนไปทั่วโลกอาจสร้างผลตอบแทนที่ดีกว่าหากหุ้นไทยทำผลงานได้ไม่ดีในอนาคต

- รับโอกาสการเติบโตจากประเทศ เซ็กเตอร์และบริษัทที่เติบโตได้ดี

- หลีกเลี่ยงการเกิดอคติแบบ Home-bias (การเลือกลงทุนในสินทรัพย์จากชาติตนเองเป็นหลัก) และลดความเสี่ยงจากการผูกขาดในแต่ละเซ็กเตอร์ การเมือง ค่าเงินและอื่น ๆ

ความเสี่ยง

- ความเสี่ยงจากความผันผวนที่อาจเกิดขึ้นได้ถึงแม้จะใช้กลยุทธ์ในการกระจายการลงทุน

- คุณอาจพลาดการจัดสรรเงินทุนไปยังประเทศ เซ็กเตอร์ และอื่น ๆ ที่มีการเติบโตสูง

การป้องกันความเสี่ยงค่าเงิน

- ตามปกติแล้วการลงทุนในต่างประเทศคุณอาจมีความข้องเกี่ยวกับความเสี่ยงค่าเงิน

- หากค่าเงินบาทแข็งค่าเทียบกับค่าเงินของกองทุนหลัก ผลตอบแทนของการลงทุนในต่างประเทศจะลดลง

- อย่างไรก็ตาม พอร์ต AWS มีการป้องกันความเสี่ยงค่าเงินจากการลงทุนในต่างประเทศ

หากสนใจดูข้อมูลและลงทุนในพอร์ตนี้ สามารถคลิกที่นี่ https://www.finnomena.com/port/andrew/ หรือแบนเนอร์ข้างล่างได้เลยครับ

ขั้นตอนการลงทุนในพอร์ตนี้เป็นอย่างไร?

คุณสามารถลงทุนในพอร์ต A.Stotz All-Weather Strategy โดยผ่าน 3 ขั้นตอนง่ายๆ ดังนี้ครับ

1. เลือกแผนการลงทุน

ศึกษาข้อมูลของแผนการลงทุน ตรวจสอบว่าเหมาะสมกับเป้าหมายการลงทุนของคุณหรือไม่

2. เปิดบัญชีลงทุน

สามารถเปิดบัญชีได้ทั้งในเว็บไซต์และแอปพลิเคชันของ FINNOMENA เอง โดยบัญชีนี้สามารถลงทุนได้กว่า 600 กองทุนจาก 14 บลจ.

3. ลงทุนตามคำแนะนำ

รอรับคำแนะนำจากทางระบบทั้งผ่าน Notification และอีเมลในวันถัดไป และสามารถเริ่มลงทุนตามแผนที่วางไว้ได้ทันทีครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”