เมื่อปลายปี 2008 ผมได้เขียน article เรื่อง “ผลกระทบจาก Flow ของ Asset swap ต่อตลาด Bond และตลาด Swap” โดยได้ยกตัวอย่างของ กองทุนในประเทศไทยทำการลงทุนใน USD bond และทำธุรกรรม Swap เพื่อเปลี่ยน USD coupon ไปเป็น THB coupon ธุรกรรมดังกล่าวมีผลให้ทั้ง อัตราดอกเบี้ย Cross currency swap (CCS) และพันธบัตรรัฐบาลไทยปรับตัวลดลงอย่างรวดเร็ว เนื่องจาก Flow ในธุรกรรม Asset swap นั้นเกี่ยวข้องกับ “การเข้าซื้อพันธบัตรรัฐบาลไทย และ/หรือการ Receive Fixed rate ผ่านตลาด swap” จึงทำให้ Yield บ้านเราปรับตัวลงอย่างแรงนั่นเอง เรามักเรียก Flow นี้ว่าเป็น Flow ฝั่ง “Asset side” ที่เกิดจากลูกค้าเช่น กบข. หรือ บริษัทประกันชีวิตขนาดใหญ่ ครับ

ในช่วงเดือน มิ.ย. – ก.ค. 2010 ที่ผ่านมานี้ เหตุการณ์คล้ายข้างต้นได้เกิดขึ้นอีกครั้ง เมื่ออัตราดอกเบี้ย Cross-currency swap (CCS) ได้ปรับตัวต่ำลงอย่างมาก และที่สำคัญคือ ปรับต่ำลงกว่า Interest rate swap (IRS) curve ถึง –110bps ซึ่งต่ำที่สุดในประวัติศาสตร์เลยทีเดียว แต่ครั้งนี้เกิดจากการที่บริษัทขนาดใหญ่ในประเทศไทยออกหุ้นกู้ (สกุลเงินบาท) และใช้ธุรกรรม CCS เพื่อเปลี่ยน Liability ของบริษัทนั้นจาก THB ไปเป็น USD หรือที่เรียกว่าเป็นธุรกรรมฝั่ง “Liability side” จากลูกค้า Corporate เช่น กลุ่ม ปตท. บ้านปู หรือ Leasing บางบริษัท เพื่อปรับแต่ง Balance sheet ฝั่ง Liability (เงินกู้) นั่นเองครับ

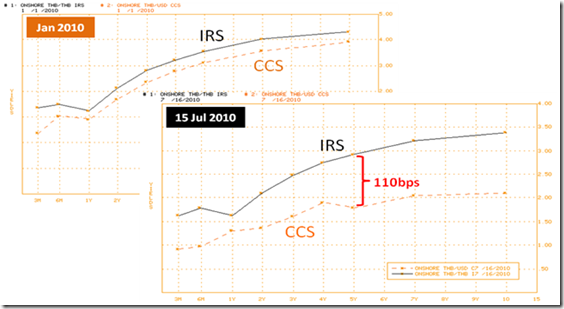

เมื่อพิจารณารูปที่ 1 (รูปบนซ้าย ณ เดือน ม.ค. 2010) พบว่า IRS curve อยู่ในระดับที่สูงกว่า CCS curve เล็กน้อย โดยปกติส่วนต่างจะอยู่ที่ประมาณ 2-10 bps เท่านั้น แต่ในปัจจุบัน (รูปล่างขวา ณ เดือน ก.ค. 2010) CCS curve เริ่มปรับตัวลดลงต่ำกว่า IRS ไปมาก ซึ่งมีสาเหตุมาจาก demand ใน Swap curve กล่าวคือ สามารถเป็นไปได้จากธุรกรรมทั้ง 2 กรณีข้างต้น (Asset side หรือ Liability side) คือ 1) Investor ซื้อ USD bond แล้ว swap มาเป็น THB หรือ 2) Issuer ออก THB bond แล้ว swap ไปเป็น USD (liability side) ซึ่งทั้ง 2 กรณีจะให้ผลต่อ Swap curve ปรับลดลงในลักษณะเดียวกัน ดังจะกล่าวในลำดับถัดไปครับ

รูปที่ 1 (บนซ้าย) และ (ล่างขวา) แสดงความสัมพันธ์ระหว่าง IRS และ CCS curve ณ ต้นปี และ 15 ก.ค. ตามลำดับ

ก่อนเข้าเรื่อง Flow ขอเท้าความเล็กน้อยถึงเรื่อง swap ซึ่งมักหมายความรวมถึง IRS (Interest rate swap) และ CCS (Cross currency swap) ดังนี้ครับ

1. Interest Rate Swap

IRS คือ การเปลี่ยน Cashflow จาก “Fixed rate” เป็น “Floating rate” (หรือกลับกัน) ภายใต้ “สกุลเงินเดียวกัน” (หรือเรียกว่า THB/THB IRS) สามารถทำเพื่อ 2 จุดประสงค์ดังนี้

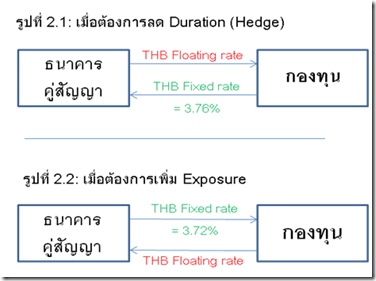

1.1 เพื่อลดความเสี่ยง เราต้องการลด Portfolio duration ลงผ่านการ

Pay “THB Fixed rate” เพื่อ Receive “THB Floating rate (6-Month THBFIX)” ดังรูป 2.1

1.2 เพื่อเพิ่ม exposure เราต้องเพิ่ม Portfolio duration ขึ้นผ่านการ

Receive “THB Fixed rate” โดย Pay “THB Floating rate (6-Month THBFIX)” ดังรูป 2.2

หมายเหตุ: THBFIX คือ Swap curve ของประเทศไทย และเราใช้ 6-Month THBFIX เป็นตัวแทนของ Floating rate

ลองดูตัวอย่าง IRS ตามนี้นะครับ สมมติว่า THB IRS 3 ปี อยู่ที่ระดับ 3.73/3.76% นั่นหมายความว่า การ Pay “THB Fixed rate” เพื่อ Receive “THB Floating rate (6Month THBFIX)” ตามข้อ (1.1) ข้างต้นนั้น หมายถึง กองทุน/ผู้ลงทุนจะต้อง จ่าย “ดอกเบี้ยคงที่ (สกุลเงินบาท) ที่ 3.76% ต่อปี” (ธนาคารจะต้องให้เราจ่ายค่าที่สูงกว่า) ให้แก่ธนาคารเพื่อแลกกับ การได้รับอัตราดอกเบี้ยลอยตัว “6 month THBFIX (สกุลเงินบาท)” (ถือเป็นตัวแทนที่ดีของอัตราดอกเบี้ยลอยตัวสกุลเงินบาท) ซึ่งปัจจุบันอยู่ที่ 3.32% เป็นเวลา 3 ปี

2. CCS (Cross Currency Swap)

CCS คือ การเปลี่ยน Cashflow ข้ามสกุลเงิน คือจาก “Fixed rate ในสกุลเงินหนึ่งๆ” ไปเป็น “Floating rate (6 เดือน) ในสกุลเงิน USD” (หรือเรียกว่า THB/USD CCS) สามารถกระทำได้ 2 ลักษณะดังนี้

2.1 Pay “THB Fixed rate” เพื่อ Receive “USD Floating rate (6Month USD Libor)”

2.2 Receive ”THB Fixed rate” โดย Pay ”USD Floating rate (6Month USD Libor)”

หมายเหตุ: USD Libor คือ Swap curve ของสหรัฐ

ลองดูตัวอย่าง CCS ดังนี้นะครับ สมมติว่า USD/THB CCS 5ปี อยู่ที่ระดับ 4.16/4.25% นั่นหมายความว่า การ Receive “THB Fixed rate” โดย Pay “USD Floating rate (6Month USD Libor)” ตามข้อ (2.2) ข้างต้นนั้น หมายถึง กองทุน/ผู้ลงทุนจะต้อง “จ่าย อัตราดอกเบี้ยลอยตัว 6month USD Libor (สกุลเงินดอลล่าร์)“ ให้แก่ธนาคารเพื่อแลกกับ “การรับ ดอกเบี้ยคงที่ (สกุลเงินบาท) ที่ 4.16% ต่อปี” (ธนาคารจะต้องให้เรารับค่าที่ต่ำกว่า) เป็นเวลา 5 ปี

เมื่อเข้าใจพื้นฐานของธุรกรรม IRS และ CCS แล้ว เราลองมาศึกษาเรื่อง Flow จากฝั่ง Liability side ซึ่งบริษัทขนาดใหญ่ใช้ CCS เพื่อ 1) hedge เงินกู้สกุลเงินต่างประเทศกลับมาเป็นเงินบาท หรือ 2) เพื่อเปลี่ยนเงินกู้จากสกุลเงินบาทไปเป็นสกุลเงินต่างประเทศอื่นๆ ธุรกรรม CCS สำหรับ Liability side นั้นประกอบด้วย Flow 3 ส่วนหลักๆ คือ

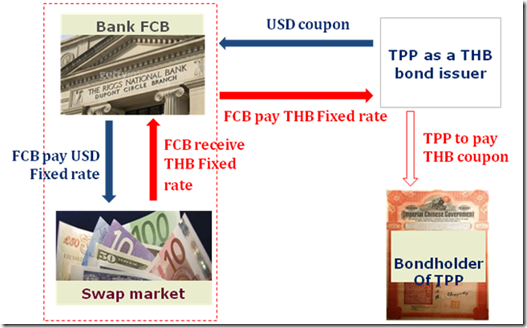

รูปที่ 4 Flowchart ของธุรกรรมประเภท Asset swap (ภาพ: Getty images)

Flow #1 Bond issuer (“TPP”) ออกหุ้นกู้อายุ 5 ปี จ่าย coupon ในสกุลเงิน THB (ตาม flow ที่ (1)) ดังนั้นทุกๆ 6 เดือน TPP จะต้องหา เงิน THB มาจ่ายเป็นดอกเบี้ยให้แก่ผู้ถือหุ้นกู้ดังกล่าว

Flow #2 จริงๆแล้วพบว่า TPP กลับต้องการมี liability exposure ในเงินสกุล USD (เนื่องจาก ต้นทุนโดยรวมที่ถูกกว่าการออก USD bond โดยตรง และ/หรือ เพื่อให้ USD ในฝั่ง Liability เป็น Natural hedge กับรายได้ของบริษัทเองด้วย) TPP จึงตัดสินใจทำ Swap ระหว่าง THB กับ USD กับธนาคาร “FCB” ในกรณีนี้เป็นการ swap ข้ามสกุลเงิน THB à USD เราเรียกว่า Cross-currency swap (หรือ CCS นั่นเอง) (ตาม flow ที่ (2))

TPP เป็นผู้ “จ่าย USD cashflows” เพื่อแลกกับการ “รับ THB cashflows”

แต่ Flow #1 และ #2 นั้นไม่ได้เป็นสาเหตุของการปรับตัวลงของอัตราผลตอบแทนของพันธบัตรรัฐบาลไทย และ Swap แต่อย่างใด แล้ว Flow ใดมีส่วนในการทำให้ Yield ปรับตัวลดลง???? ตอบ: Flow #3 อย่างไร??? ลองอ่านต่อนะครับ

Flow #3 ธุรกรรม CCS ที่เกิดขึ้นใน #2 ทำให้ธนาคาร “FCB” ต้องส่งมอบ THB cashflow (Fixed rate) ให้แก่ TPP และสิ่งที่ธนาคาร FCB ต้องทำ (เพื่อให้ได้ THB cashflow) ก็คือ การเข้าทำธุรกรรม กับอีกธนาคารหนึ่ง (ABC) ฝ่าน Swap market นั่นเอง

FCB เป็นผู้รับ THB cashflow (Fixed rate) และจ่าย USD cashflow ให้แก่ธนาคารคู่สัญญา (ABC)

เมื่อ FCB ได้รับ THB cashflow แล้ว FCB ก็จะนำไปจ่ายให้แก่ TPP ตามสัญญาที่เกิดขึ้นใน Flow #2 และหาก deal มีขนาดใหญ่เป็น หมื่นๆ ล้านบาท ความต้องการรับ THB cashflow (และจ่าย USD cashflow) ผ่านธุรกรรม CCS ยิ่งมีมากขึ้นตามไปด้วย จึงดันให้ CCS ปรับตัวลงอย่างต่อเนื่อง และในปัจจุบัน CCS curve อยู่ต่ำกว่า IRS curve ถึง –110bps

เราสามารถสรุปข้อสังเกตจาก deal ประเภทนี้ได้ดังนี้

1. จาก flow #1 และ #2 แม้ TPP จะออกหุ้นกู้ในสกุล THB แต่ธุรกรรม Cross-currency swap (CCS) ซึ่งแลก cashflow THB <-> USD กับธนาคาร FCB นั้น ทำให้ Net exposure ที่ TPP มีคือ “สกุลเงิน USD” ไม่ใช่ “สกุลเงิน THB” อีกต่อไป

2. เราทราบว่า การที่ TPP ต้องการมี liability exposure เป็น USD นั้น TPP สามารถทำได้ 2 วิธี และ TPP จะเปรียบเทียบต้นทุนในการระดมเงินจากทั้ง 2 วิธีดังกล่าว ตามแนวทางนี้

ตารางที่ 1 สมมติฐานสำหัรบการออก bond ทั้ง USD และ THB

| ฝั่ง USD | ฝั่ง THB |

| USD Libor 5ปี = 1.9%

CDS ของ TPP 5ปี = 200bps |

THB gov’t bond = 3.1%

THB/THB IRS 5ปี = 2.9% THB/USD CCS 5ปี = 1.8% Credit Spread = 60bps |

2.1 การออก USD bond อายุ 5 ปีโดยตรง

ต้นทุน USD bond = USD Libor 5ปี + CDS 5ปี ของ TPP = 1.9% + 200bps

= อัตราดอกเบี้ย USD คงที่ ที่ 3.90% —– (1)

2.2 การออก THB bond แล้ว Swapไปเป็น USD exposure

ต้นทุน THB bond = THB gov’t bond 5 ปี+ Credit spread = 3.10% + 60bps

= อัตราดอกเบี้ย THB คงที่ ที่ 3.70%

หรือ = THB IRS + 80bps —– (2)

หรือ = THB/USD CCS + 190bps —– (3)

สมการที่ (1) และ (3) เป็นการเปรียบเทียบต้นทุนเงินกู้ ผ่าน การระดมเงินผ่าน การออก USD bond อายุ 5 ปีโดยตรง (ตามหัวข้อ 2.1) และ การออก THB bond แล้ว Swapไปเป็น USD exposure (ตามหัวข้อ 2.2) เราสามารถพิจารณาเฉพาะ ค่า 200bps เทียบกับ 190bps ได้เลยครับ ส่วนต่าง 10bps นั้นมาจาก 2 ส่วนครับ คือ 80 (คือ spread ในสมการที่ 2) + 110bps (คือ ส่วนต่างระหว่าง IRS กับ CCS)