มายุคนี้ใคร ๆ ก็พูดถึงเทคโนโลยี เพราะเทคโนโลยีได้เข้ามาอยู่ในชีวิตประจำวันของเราแบบสมบูรณ์แบบไปแล้ว บางคนชอบแต่บางคนก็กลัว แต่ถ้ามาคิดดูดี ๆ ชีวิตของมนุษย์ก็อยู่กับเทคโนโลยีมาตลอดหลายร้อยปีที่ผ่านมานี้

ปี 1878 โทมัส เอดิสันคิดค้นเทคโนโลยีใหม่ที่เรียกว่า “หลอดไฟ” ขึ้นมาให้แสงสว่างแทนการใช้เทียน ปัจจุบันแม้หลอดไฟจะกลายเป็นของธรรมดาที่ใคร ๆ ก็ใช้กันไปแล้ว แต่ก็อย่าลืมว่าครั้งหนึ่งมันเคยเป็น สุดยอดเทคโนโลยีเปลี่ยนโลก บริษัทผลิตหลอดไฟของเอดิสันในตอนนั้นยืนยงกลายเป็นอาณาจักรมาจนถึงทุกวันนี้ บริษัทนั้นคือ General Electric หรือ GE

ปี 1984 Motorola วางขายโทรศัพท์มือถือเครื่องแรกชื่อ DynaTac 8000x ในราคา 3,900 เหรียญ (ในยุคนั้นก็แปลงเป็นเงินไทยประมาณ 1-2 แสนบาท) ใช้เวลาชาร์จแบต 10 ชั่วโมง คุยได้ครึ่งชั่วโมง นี่คือสุดยอดเทคโนโลยีในยุคนั้นใครจะไปคิดฝันว่าวันหนึ่งจะสามารถโทรศัพท์คุยกับใครก็ได้โดยไม่ต้องมีสายเสียบแบบโทรศัพท์บ้าน ส่วนยุคนี้? โทรศัพท์มือถือที่แค่คุยได้กลายเป็นของโบราณไปซะแล้ว

ปี 2007 Apple วางขาย iPhone เป็นครั้งแรก มือถือต่อเน็ตได้ ส่งข้อความได้ ฟังเพลงได้ iPhone คือฝันที่เป็นจริงของวงการ Consumer Electronic ในช่วงนั้นเลยทีเดียว มาดูตอนนี้มีมือถือเครื่องไหนเล่นเน็ตไม่ได้ ฟังเพลงไม่ได้บ้าง? เทคโนโลยีในตอนนั้นมาถึงตอนนี้กลายเป็นเรื่องธรรมดา ๆ

เทคโนโลยีอยู่ใกล้กับตัวเรามาตลอด TV, ตู้เย็น, หม้อหุงข้าว ครั้งหนึ่งก็เคยเป็นสุดยอดเทคโนโลยีมาก่อนทั้งนั้น ดังนั้นเทคโนโลยีไม่ใช่เรื่องใหม่ที่น่ากลัวแต่อย่างใด แต่เป็นเรื่องใหญ่ที่จะเปลี่ยนชีวิตของคุณได้ ถ้าคุณไม่ใช่แค่ใช้เทคโนโลยี แต่ลงทุนสร้างผลตอบแทนให้เติบโตไปพร้อม ๆ กับพัฒนาการของมัน

ถ้าคุณซื้อหุ้น Microsoft ไว้ 30,000 บาทในปี 1987 แล้วถือมาถึงปัจจุบันคุณจะมีเงินมากกว่า 24 ล้านบาท !

และถ้าคุณซื้อหุ้น Apple ไว้ 30,000 บาทในปี 1980 แล้วถือมาจนถึงปัจจุบันเช่นกันคุณจะมีเงินมากกว่า 10 ล้านบาท !!!

นี่คือเรื่องใหญ่ที่ผมอยากจะบอก!

พูดถึงกำไรแล้วผมก็อยากจะพูดถึงความเสี่ยงของเทคโนโลยีด้วยเพราะในอดีตก็มีหุ้นเทคโนโลยีหลายตัวเหมือนกันที่ล่มสลายไปและไม่มีใครได้ยินชื่ออีกเลย สำหรับผมหากจะลงทุนในเทคโนโลยีการเลือกบริษัทที่ดี, มีความแข็งแกร่งและกระจายความเสี่ยงเป็นสิ่งสำคัญมาก ! ดังนั้นถ้าคุณไม่ใช่นักลงทุนที่เข้าใจเทคโนโลยีเป็นอย่างดีการลงทุนในกองทุนที่มีผู้จัดการกองทุนจัดพอร์ตคอยเลือกหุ้นพื้นฐานดีให้ถือเป็นทางออกที่ดีที่สุดในเวลานี้

ปัจจุบันกองทุนที่ลงทุนในบริษัทเกี่ยวกับเทคโนโลยีในประเทศไทยก็มีอยู่หลายกองด้วยกัน แต่มีกองหนึ่งในนั้นที่ผมคิดว่าน่าสนใจเพราะทำผลตอบแทนได้ยอดเยี่ยม มีกลยุทธ์การลงทุนที่ฟังดูสมเหตุสมผล และที่สำคัญพอหันไปดูหุ้นในพอร์ตกองทุนแล้วก็ต้องยกนิ้วชื่นชมจริง ๆ กองทุนนั้นคือ ONE-UGG ครับ (แหม่ก็คงรู้กันหมดแล้วเนอะ หัวข้อก็เขียนอยู่ว่า ONE-UGG 555)

นโยบายการลงทุนของ ONE-UGG

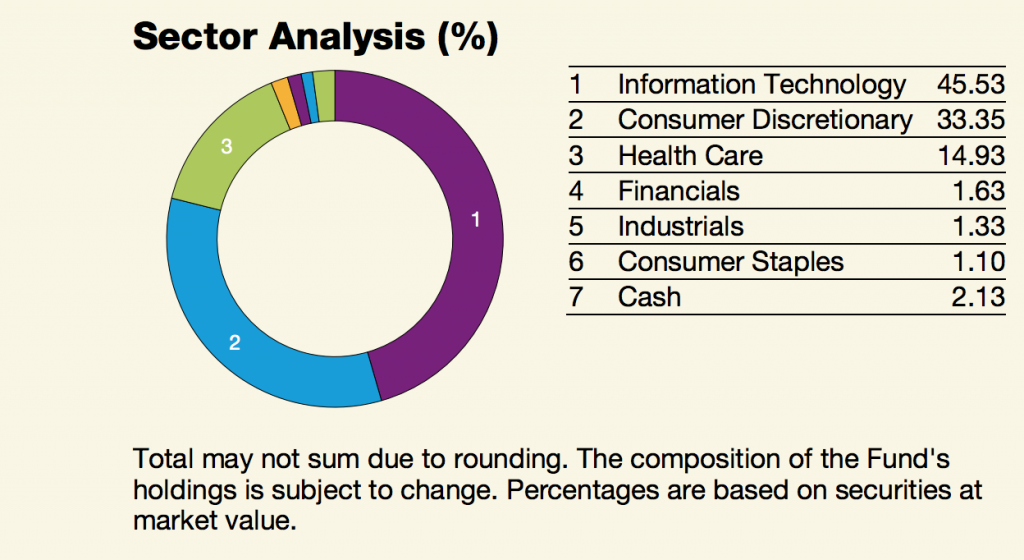

ONE-UGG หรือชื่อเต็มว่า กองทุนเปิดวรรณ อัลติเมท โกลบอล โกรว์ธ เป็นกองทุนจากบลจ.วรรณ กองทุนลงทุนในหน่วยลงทุนของกองทุน Baillie Gifford Long Term Global Growth Fund โดยปัจจุบันกองทุนนี้เน้นลงทุนในหุ้นที่มีแนวโน้มเติบโตในระยะยาวจากทั่วโลก หลักการคัดเลือกหุ้นของกองทุนคือวิธี Bottom-Up ดูพื้นฐานและการเติบโตของบริษัทเป็นหลักโดยให้น้ำหนักกับปัจจัยด้านอื่น ๆ เป็นรอง ปัจจุบันพอร์ทหุ้นของ Baillie Gifford LTGG ลงทุนเน้นหุ้นกลุ่ม Information Technology สัดส่วน 45.53% Consumer Discretionary 33.35% และกลุ่ม Healthcare 14.93% โดยกองทุนจะมีหุ้นในพอร์ตจำนวนประมาณ 30-60 ตัว

ข้อมูลการถือหุ้นแบ่งตามอุตสาหกรรม

ข้อมูลจาก Baillie Gifford LTGG Fund Factsheet วันที่ 31 มีนาคม 2018

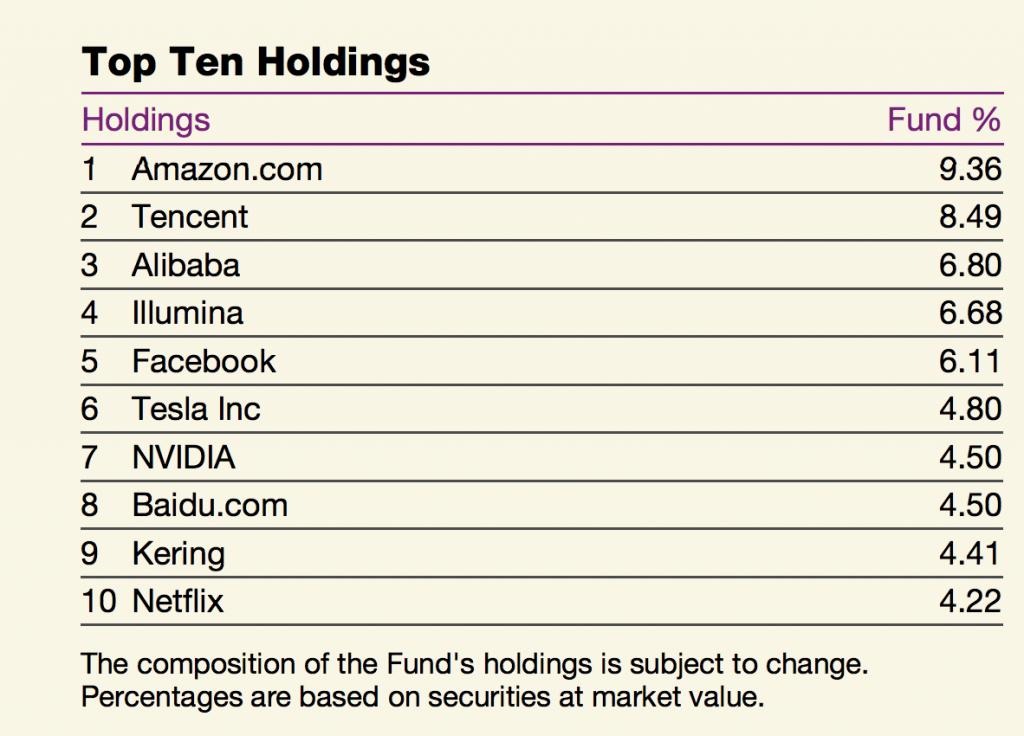

แล้ว Baillie Gifford LTGG มีหุ้นอะไรบ้าง?

หุ้น 5 อันดับที่กองทุนถือสูงสุดก็คือ

- Amazon 9.36% บริษัทของ Jeff Bezos ชายผู้รวยที่สุดในโลก เจ้าของธุรกิจ E-commerce และ Technology Platform ขนาดใหญ่ Amazon.com

- Tencent 8.49% บริษัทจีนเจ้าของ Messaging App รายใหญ่ WeChat ที่มีคนใช้กว่า 1,000 ล้านคน และยังเป็นบริษัทที่มีธุรกิจเกมส์ใหญ่ที่สุดในโลกอีกด้วย

- Alibaba 6.80% เจ้าของธุรกิจ E-commerce ที่ใหญ่ที่สุดในโลก มีผู้ก่อตั้งที่เราคุ้นเคยกันดีคือ Jack Ma

- Illumina 6.68% บริษัท BioTech ผู้ผลิตอุปกรณ์ทางการแพทย์ที่ใช้สำหรับการวิเคราะห์ DNA และ

- Facebook 6.11% บริษัท Social Media รายใหญ่ที่สุดของโลกและคนไทยกว่า 46 ล้านคนรู้จักดี

ส่วนที่เหลือก็เป็นหุ้นของบริษัทเทคโนโลยีระดับเทพที่เรารู้จักกันดีอย่าง Tesla, Nvidia, Baidu, Google และ Netflix อย่างไรก็ตามกองทุนได้มีถือหุ้นที่เป็น Consumer Discretionary ชื่อดังหลาย ๆ ตัวด้วยเช่น Inditex เจ้าของแบรนด์ Zara, Hermès International ผู้ผลิตกระเป๋าหรู Hermès, Kering อาณาจักร Luxury เจ้าของแบรนด์อย่าง Gucci และ Balenciaga, แบรนด์ชุดกีฬาดาวรุ่ง Under Armour และยักษ์ใหญ่แห่งโลกความงาม L’Oréal

เท่านั้นยังไม่พอล่าสุดกองทุนยังได้เข้าซื้อหุ้นของบริษัทติวเตอร์ออนไลน์ชื่อดังของจีนอย่าง TAL Education Group เข้ามาในพอร์ตอีกด้วย บริษัทนี้มีขนาดใหญ่ถึง 700,000 ล้านบาท (มูลค่าบริษัทเท่า ๆ กับ 7-11 บ้านเรา) เห็นพอร์ตการลงทุนแบบนี้แล้วผมคิดว่าทุกคนคงเริ่มเข้าใจว่าทำไมผมถึงเรียก ONE-UGG ว่าเป็นกองทุนแห่งทศวรรษ ก็เล่นรวมเอาบริษัทเทคโนโลยีชั้นนำ แบรนด์ดังต่าง ๆ ของโลก แถมยังมีบริษัทใหญ่ ๆ ที่อยู่ในประเทศที่มีเติบโตสูงอย่างประเทศจีนอีกด้วย มี ONE-UGG กองเดียวเรียกได้ว่าแทบจะครบเครื่องหมดแล้วสำหรับการเติบโตเพื่ออนาคต

หุ้นที่ลงทุน 10 อันดับแรก

ข้อมูลจาก Baillie Gifford LTGG Fund Factsheet วันที่ 31 มีนาคม 2018

กองทุน ONE-UGG รวมดาว All Star ขนาดนี้ให้ผลตอบแทนเท่าไหร่?

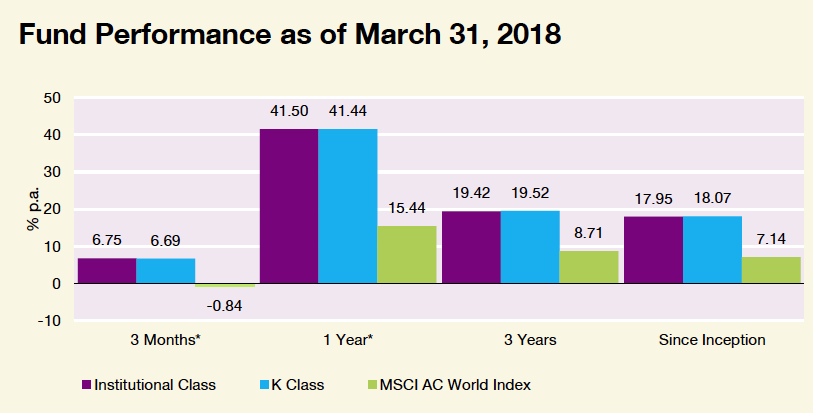

ONE-UGG ให้ผลตอบแทน 1 ปีที่ผ่านมาที่ระดับ 26.56% เปรียบเทียบกับค่าเฉลี่ยของกลุ่มที่ 6.18% ถือว่าสูงทะลุทะลวงมากมาย เพราะกองทุนนี้เพิ่งก่อตั้งเมื่อเดือนกรกฎาคม ปี 2559 ถือว่ายังไม่นาน แต่ถ้าเราหันกลับไปดูที่ผลตอบแทนย้อนหลังของกองแม่ Baillie Gifford LTGG ก็จะพบว่าทำผลตอบแทนย้อนหลังเฉลี่ย 3 ปีได้สูงถึง 19.52% ต่อปี เมื่อเทียบกับ MSCI World Index ที่ทำผลตอบแทนย้อนหลังเฉลี่ย 3 ปีได้แค่ 8.71% ในมุมมองของผลตอบแทนย้อนหลังนับว่า ONE-UGG ทำได้ดีมาก แล้วอนาคตของ ONE-UGG จะเป็นอย่างไร?

ผลตอบแทนย้อนหลัง

ข้อมูลจาก Baillie Gifford LTGG Fund Facesheet วันที่ 31 มีนาคม 2018

มุมมองในอนาคตของบริษัทเทคโนโลยีและกองทุน ONE-UGG เริ่มด้วยคำถามยอดฮิตก่อน

ถ้าเกิดวิกฤตตลาดหุ้นจะกระทบอะไรไหม?

คำตอบคือก็คงกระทบ ไม่มากก็น้อย แต่ก็ต้องอย่าลืมคิดต่อด้วยว่าแม้จะเกิดวิกฤตแต่ผู้ชนะจะยังคงเป็นผู้ชนะ ลองนึกภาพย้อนเวลากลับไปในปี 1886 ถ้าคุณเป็นคนขายอานม้าที่ไว้ใช้สำหรับขี่ม้าในขณะที่โลกกำลังมีรถยนต์ซึ่งพัฒนาขายในเชิงพาณิชย์โดย Henry Ford และพวกเราก็รู้กันหมดแล้วว่าระหว่างรถกับม้าสุดท้ายใครคือผู้ชนะ คุณคงคิดว่าบริษัทที่ผลิตอานม้าขายในยุคนั้นคงเจ๊งและปิดตัวลงไปหมดแล้ว แต่ผิดครับ ! หนึ่งในบริษัทที่เอาตัวรอดมาจากวิกฤตอานม้าครั้งนั้นได้คือ Hermès ซึ่งปัจจุบันหันมาผลิตกระเป๋าหนังระดับตำนานแทนการผลิตอานม้าขาย ผู้ชนะยังคงเป็นผู้ชนะไม่ว่าจะเกิดอะไรขึ้นบริษัทเก่ง ๆ จะปรับตัวได้เสมอ

อีกตัวอย่างที่เห็นได้ชัดมาก ๆ คือ Amazon ในตอนตั้งบริษัท Amazon ไม่ได้เป็นอาณาจักรเทคโนโลยีอย่างในปัจจุบัน แต่เป็นเพียงบริษัทขายหนังสือออนไลน์เล็ก ๆ บริษัทหนึ่ง ทุกวันนี้หนังสือกำลังโดน Disrupt อย่างหนัก ถ้า Amazon ยังยึดติดกับการขายหนังสือเพียงอย่างเดียวคงล่มสลายไปนานแล้ว Amazon กลายเป็นบริษัท Technology-Ecommerce เต็มรูปแบบมีทั้งธุรกิจ Cloud, Big Data, ปัญญาประดิษฐ์, ค้าปลีกออนไลน์ที่ทุกวันนี้ขายหมดทุกอย่าง และธุรกิจค้าปลีกดั้งเดิมอย่าง Whole Foods ที่เพิ่งเทคโอเวอร์ไปเมื่อไม่นานมานี้ เมื่อเวลาผ่านไปบริษัทผู้ชนะจะแข็งแกร่งขึ้นเรื่อย ๆ ปัจจุบัน Amazon คืออาณาจักร 25 ล้านล้านบาท (25,000,000,000,000) ใหญ่กว่าปตท. PTT 15 เท่า ใหญ่กว่าแบงค์กสิกรไทย KBANK 62 เท่า และใหญ่กว่าปูนใหญ่ SCC ถึง 50 เท่า

บริษัทเทคโนโลยีจะยังโตได้ไหม?

มาดูการเติบโตของรายได้และกำไรไตรมาส 1 ปี 2018 ของหุ้น 5 บริษัทหลักใน ONE-UGG กันซักหน่อย

- Amazon รายได้โต 43% กำไรโต 125% ตั้งแต่ 2016 หุ้นขึ้นมาจาก $757 มาเป็น $1,500

- Tencent รายได้โต 48% กำไรโต 65% ตั้งแต่ 2016 หุ้นขึ้นมาจาก HKD 152 มาเป็น HKD 400

- Alibaba รายได้โต 61% กำไรโต 35% ตั้งแต่ 2016 หุ้นขึ้นมาจาก $81 มาเป็น $190

- Illumina รายได้โต 30% กำไรติดลบ 43% ตั้งแต่ 2016 หุ้นขึ้นมาจาก $191 มาเป็น $260

- Facebook รายได้โต 49% กำไรโต 63%ตั้งแต่ 2016 หุ้นขึ้นมาจาก $104 มาเป็น $180

ผลประกอบการของหุ้น Technology ที่โตดุมาก (เทียบกับการเติบโตของหุ้นไทยขนาดใหญ่ที่มักจะโต 10-20%) ราคาหุ้นเองก็ขึ้นดุไม่แพ้กัน ถึงจุดนี้โตไม่โตผมคิดว่าทุกคนคงตอบคำถามข้อดีด้วยตัวเองได้แล้วล่ะครับ

Internet คือหนึ่งในเทคโนโลยีที่ยิ่งใหญ่ที่สุดในโลก ปัจจุบันนี้เรามี “ชาวเน็ต” กว่า 3,400 ล้านคนหรือเทียบคร่าว ๆ คือประมาณครึ่งโลก ด้วยต้นทุนการเข้าถึงเทคโนโลยีที่ถูกลง เมื่อก่อนจะซื้อคอมเครื่องหนึ่งหรือมือถือซักเครื่องอาจต้องใช้เงินหลายแสนดังที่ผมกล่าวไปแล้วอย่างในกรณีของมือถือ Motorola รุ่นแรก ปัจจุบันต้นทุนในการเข้าถึงเทคโนโลยีนั้นถูกมากเงินเพียง 1,000-2,000 บาทสามารถเปลี่ยนชีวิตคน ๆ หนึ่งให้มีความสุขมากขึ้นกว่าเดิมได้ เงินหลักพันบาททำให้เราส่งข้อความหากันได้ วีดีโอคอลเห็นหน้ากันได้ ฟังเพลง ดูหนัง อ่านหนังสือ ซื้อของออนไลน์ได้แม้ในถิ่นทุระกันดาร บริการเปลี่ยนชีวิตทั้งหมดนี้ ฟรี! เราทุกคนกำลังอยู่ในช่วงเปลี่ยนผ่านที่ใหญ่ที่สุดครั้งหนึ่งในประวัติศาสตร์โลก 10 ปีต่อจากนี้มีค่ามากกว่า 10 ปีที่ผ่านมามากมายมหาศาล มันขึ้นอยู่กับคุณแล้วว่าจะปล่อยให้การเปลี่ยนแปลงครั้งนี้ผ่านไปเฉย ๆ หรือจะหาทางเปลี่ยนชีวิตจากเปลี่ยนแปลงครั้งนี้

อย่างไรก็ตามการลงทุนย่อมต้องมีความเสี่ยง การลงทุนในกลุ่มเทคโนโลยีก็เช่นกัน นักลงทุนอาจต้องคอยตามดูว่ายอดขายยังคงเติบโตหรือไม่? จำนวนผู้ใช้งานเพิ่มขึ้นหรือเปล่า? มีการเปลี่ยนแปลงกฏหมายที่จะกระทบกับการทำธุรกิจของบริษัทหรือไม่? มีคู่แข่งใหม่ๆมาแข่งหรือไม่แล้วบริษัทมีการดำเนินงานอย่างไร?

Jeff Bezos ผู้ก่อตั้ง Amazon ชายผู้ร่ำรวยที่สุดในโลกเคยกล่าวไว้ว่าถ้าหากเขาต้องเดิมพันกับอะไรบางอย่างและเขามีโอกาสแค่ 1 ใน 10 ที่จะเดิมพันได้อย่างถูกต้องแต่ผลตอบแทนที่ได้รับนั้นมากกว่า 100 เท่า เขาจะเดิมพันกับมันทุกครั้ง ! ความเสี่ยงไม่ใช่เรื่องที่ต้องหลีกเลี่ยงตลอดเวลา ถ้าการเสี่ยงครั้งนั้นของคุณให้ผลตอบแทนที่คุ้มค่า การเดิมพันแบบนี้คือสิ่งที่ Jeff Bezos ทำเพื่อเปลี่ยนชีวิตของเขา แล้วคุณล่ะ? ทำอะไรเพื่อเปลี่ยนชีวิตของคุณในอีกหนึ่งทศวรรษข้างหน้าแล้วหรือยัง?

ดูข้อมูลของ ONE-UGG เพิ่มเติมได้ที่

https://www.finnomena.com/fund/ONE-UGG

ที่มาบทความ : http://buffettcode.com/one-ugg/

Source :

https://techcrunch.com/2017/08/08/a-look-back-in-ipo-microsoft-the-software-success/

https://www.cnbc.com/2017/02/23/investing-3000-in-3-stocks-in-1980s-would-have-made-you-a-millionaire.html

——————-

Vithan Minaphinant

Securities Investment Analyst (IA)

ตรวจทานบทความ

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | ผู้เขียนบทความนี้มิได้รับค่าตอบแทนหรือมีส่วนได้ส่วนเสียกับบริษัทที่กล่าวถึงในบทความนี้แต่อย่างใด | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้