บทความนี้จะขอพาไปรู้จักกับทฤษฎี Fisher Effect และ International Fisher Effect ก่อนจะกล่าวถึงทฤษฎี International Fisher Relation กันหน่อย มาดูกันว่าทฤษฎีนี้จะอธิบายเกี่ยวกับความสัมพันธ์ระหว่างเงินเฟ้อและค่าเงินระหว่างประเทศอย่างไร

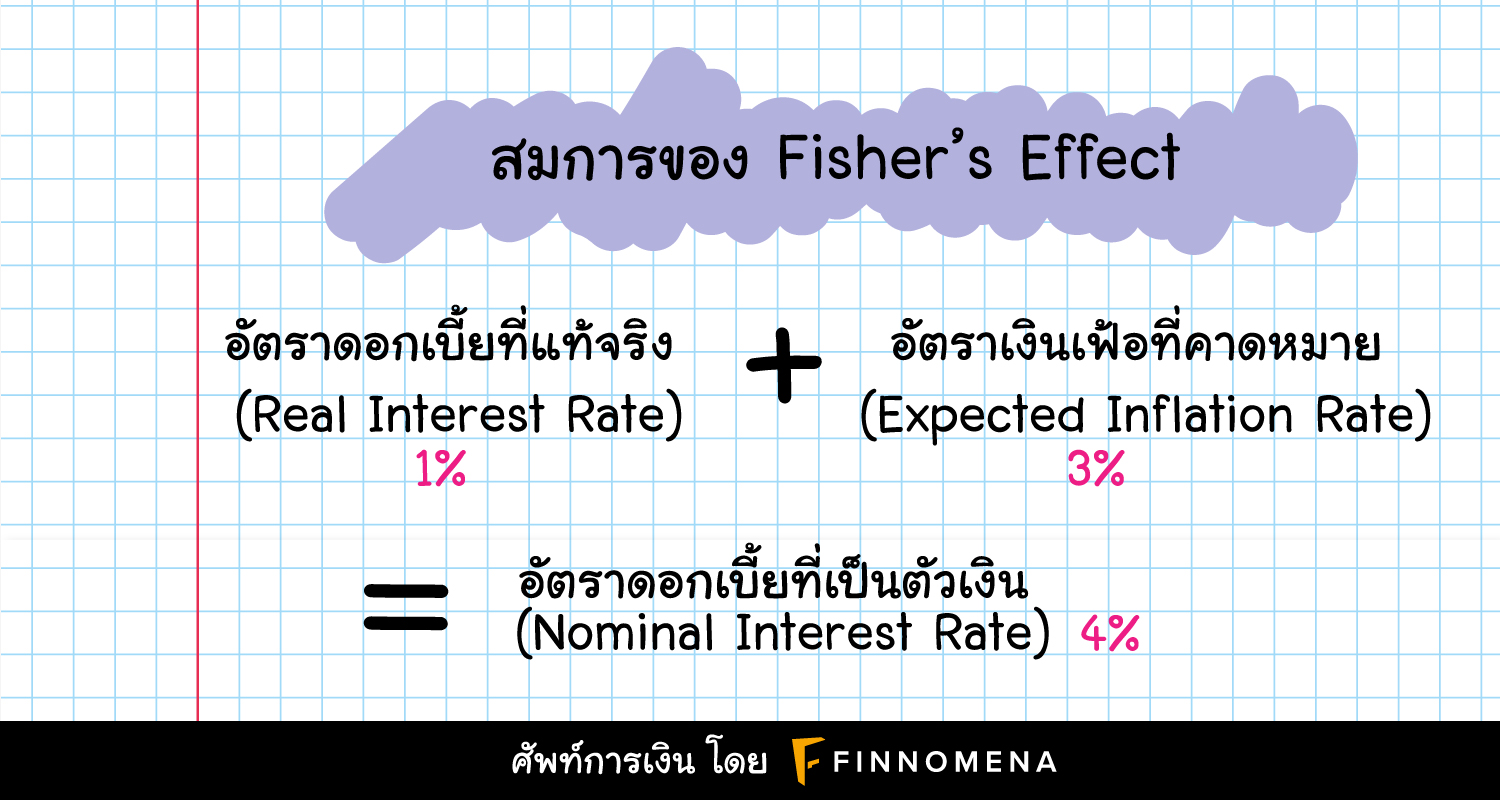

Fisher Effect อธิบายผ่านสมการ…

อัตราดอกเบี้ยที่เป็นตัวเงิน (Nominal Interest Rate) = อัตราดอกเบี้ยที่แท้จริง (Real Interest Rate) + อัตราเงินเฟ้อที่คาดหมาย (Expected Inflation Rate)

ยกตัวอย่างเช่น

ดอกเบี้ยเงินฝาก คืออัตราดอกเบี้ยที่เป็นตัวเงิน (Nominal Interest Rate) = 4%

อัตราเงินเฟ้อที่คาดหมาย (Expected Inflation Rate) = 3%

อัตราดอกเบี้ยที่แท้จริง (Real Interest Rate) = 1%

นอกจาก Nominal Interest Rate จะบอกถึงผลตอบแทนที่ได้จากการฝากเงินแล้ว Fisher Effect ยังอธิบายต่อไปว่าการเติบโตทางการเงินส่งผลกระทบ Nominal Interest Rate และ Expected Inflation Rate อย่างไร ด้วยการขยายตัวของปริมาณเงินในระบบ เช่น ธนาคารกลางมีนโยบายการเงิน (เพิ่มปริมาณเงิน (Money Supply) ในระบบ) ทำให้ Expected Inflation Rate ปรับขึ้น 10% จากนั้น Nominal Interest Rate ก็จะปรับตัวขึ้นตามไป 10%

ภายใต้สมมติฐานว่าการเพิ่มขึ้นของปริมาณเงินในระบบจะไม่ส่งผลกระทบต่ออัตราดอกเบี้ยที่แท้จริง (Real Interest Rate) แต่ Real Interest Rate จะสะท้อนผลของ purchasing power ตลอดระยะเวลาที่ฝากเงินหรือกู้ยืมเงิน

แล้วทฤษฎี International Fisher Effect คืออะไร?

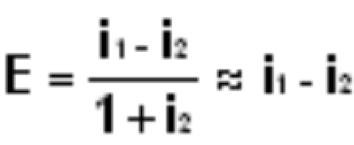

ทฤษฎี International Fisher Effect กล่าวถึงความสัมพันธ์ระหว่างอัตราดอกเบี้ยที่เป็นตัวเงิน (Nominal Interest Rate) กับการเปลี่ยนแปลงของอัตราแลกเปลี่ยน (change in the exchange rate) ระหว่าง 2 ประเทศ ผ่านสมการ

Picture Source : Investopedia.com

โดย :

E คือ การเปลี่ยนแปลงของค่าเงินระหว่างสองประเทศ

i1 คือ อัตราดอกเบี้ยที่เป็นตัวเงินประเทศ A (Nominal Interest Rate)

i2 คือ อัตราดอกเบี้ยที่เป็นตัวเงินประเทศ B (Nominal Interest Rate)

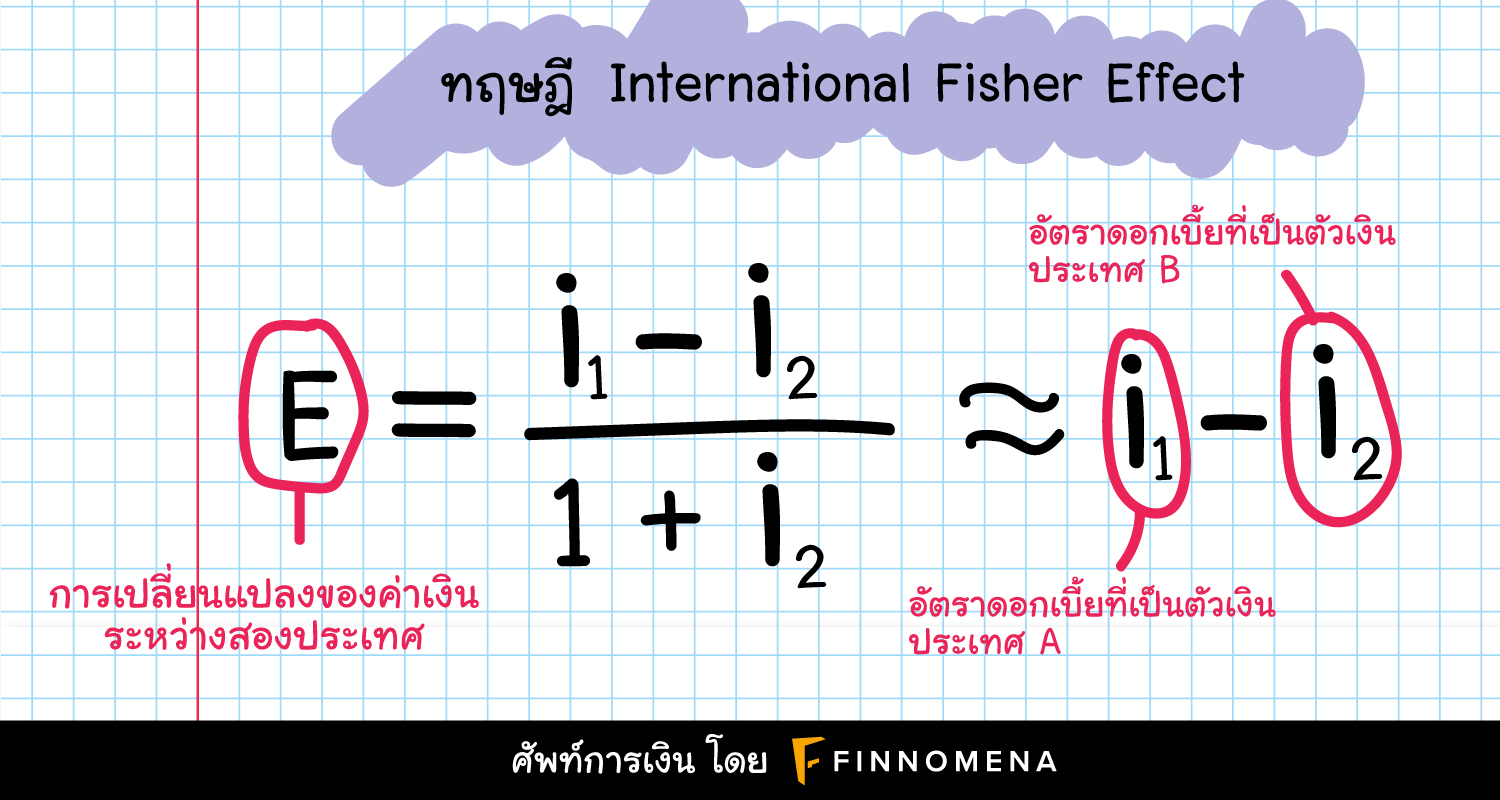

จะเห็นได้ว่าความแตกต่างกันของอัตราดอกเบี้ยที่เป็นตัวเงินสามารถนำมาใช้คาดการณ์ความเคลื่อนไหวของอัตราแลกเปลี่ยน ยกตัวอย่างเช่น

ประเทศ A มีอัตราดอกเบี้ย 12% ประเทศ B มีอัตราดอกเบี้ย 5% จากสมการแสดงให้เห็นว่าค่าเงินของประเทศ B จะแข็งค่าขึ้นเมื่อเทียบกับค่าเงินของประเทศ A เท่ากับ 7%

ในอีกมุมหนึ่งทฤษฎีนี้ครอบคลุมไปถึง Relative Purchasing Power Parity ผ่านอัตราดอกเบี้ยที่แท้จริง (Real Interest Rate) ในสมการของ Fisher Effect

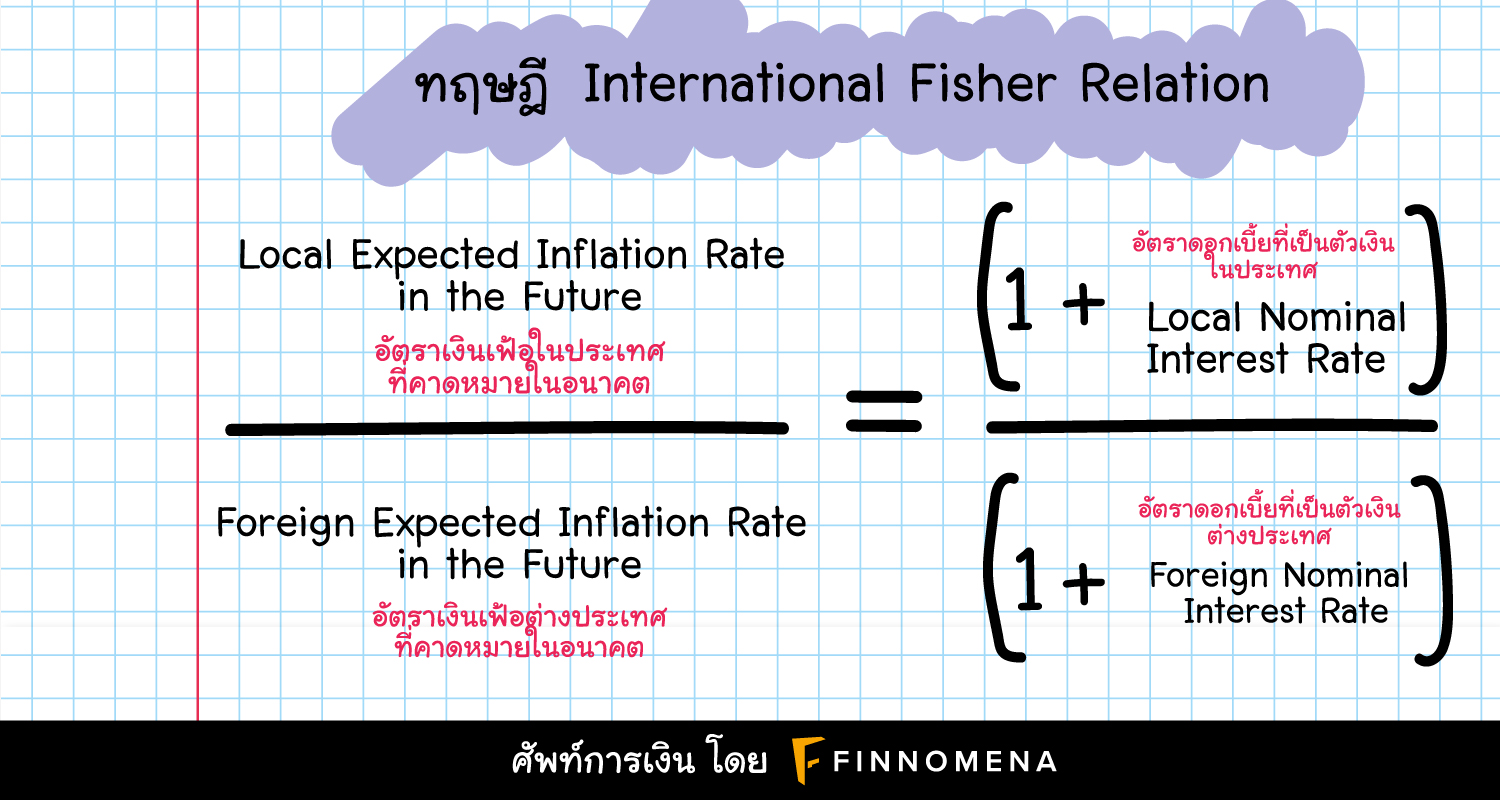

เช่นเดียวกับทฤษฎี International Fisher Effect ที่สามารถหาความสัมพันธ์ระหว่างอัตราดอกเบี้ยกับอัตราแลกเปลี่ยนระหว่าง 2 ประเทศ ทฤษฎี International Fisher Relation เป็นทฤษฎีที่กล่าวถึงความสัมพันธ์ระหว่างอัตราเงินเฟ้อที่คาดหมาย (Expected Inflation Rate) กับอัตราดอกเบี้ยที่เป็นตัวเงิน (Nominal Interest Rate) ผ่านสมการ

Local Expected Inflation Rate in the Future / Foreign Expected Inflation Rate in the Future

= (1+Local Nominal Interest Rate) / (1+Foreign Nominal Interest Rate)

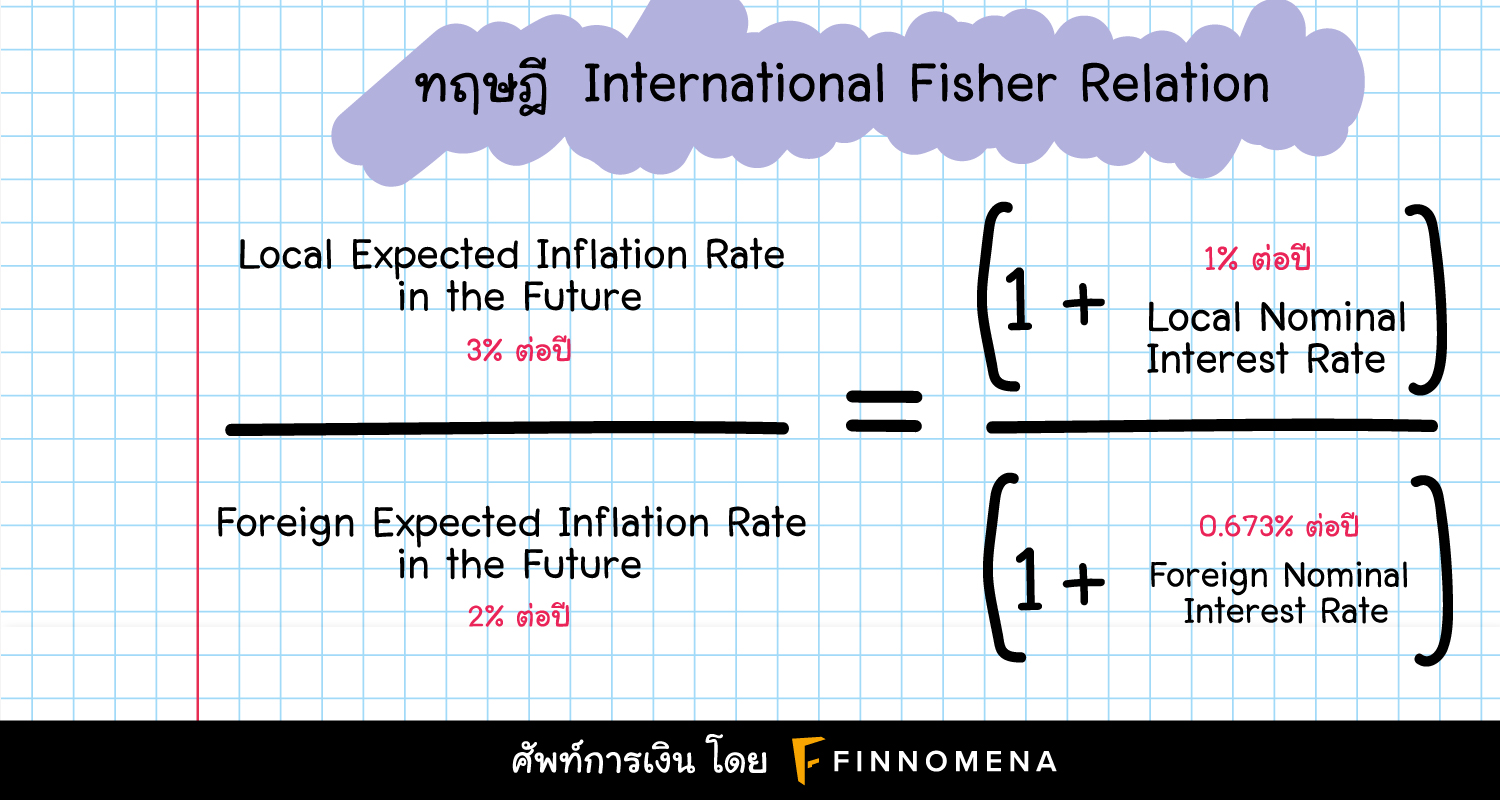

ตัวอย่างเช่น

อัตราเงินเฟ้อที่คาดหมาย (Expected Inflation Rate)

ประเทศไทย (Local) = 3% ต่อปี ประเทศสหรัฐอเมริกา (Foreign) = 2% ต่อปี

อัตราดอกเบี้ยที่เป็นตัวเงิน (Nominal Interest Rate)

ประเทศไทย (Local) = 1% สามารถคาดการณ์อัตราดอกเบี้ยของประเทศสหรัฐอเมริกา ได้จาก

(2 / 3) x (1+0.01) = 0.673%

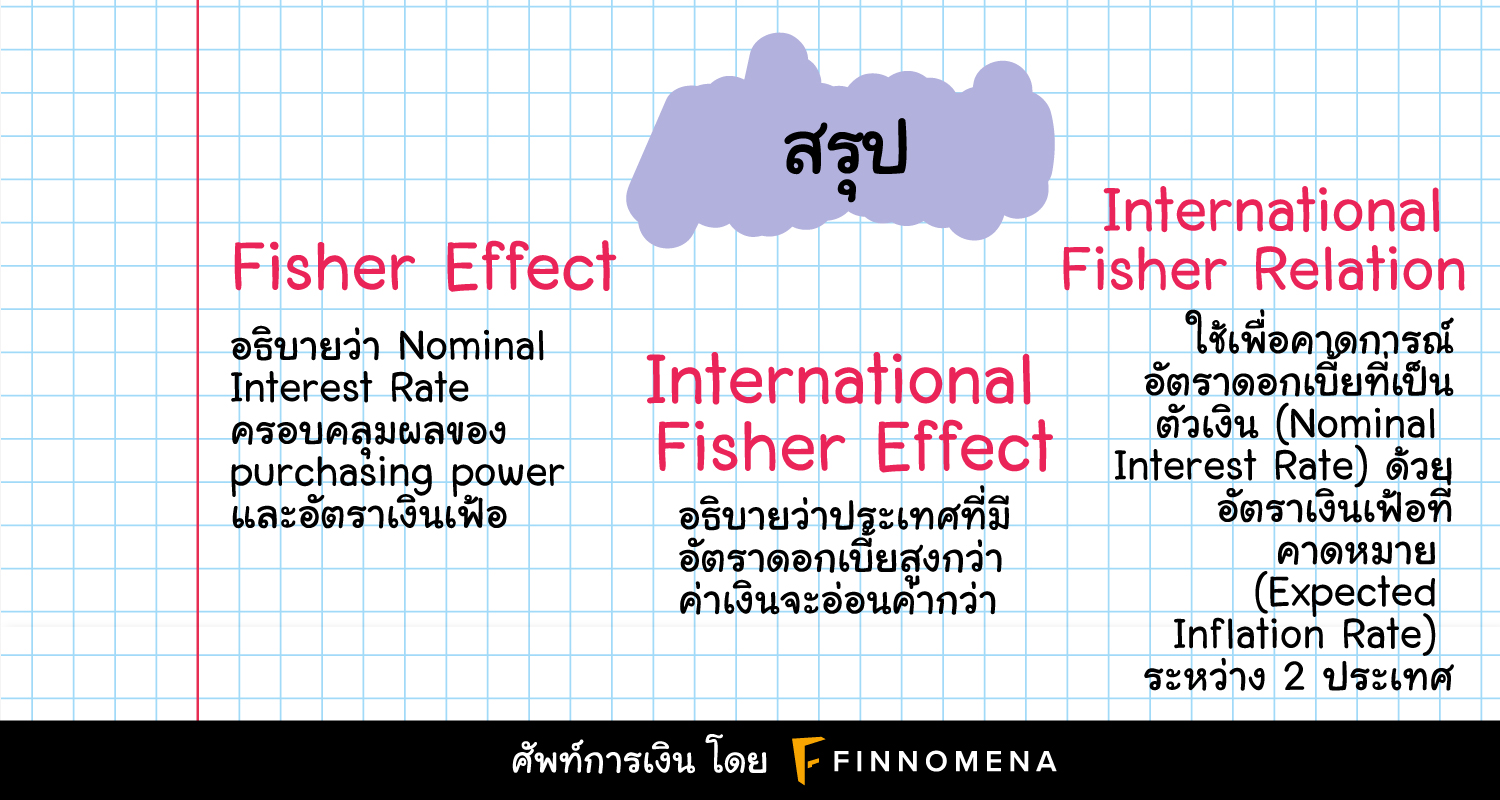

สรุป

Fisher Effect อธิบายว่า Nominal Interest Rate ครอบคลุมผลของ purchasing power และอัตราเงินเฟ้อ

International Fisher Effect อธิบายว่าประเทศที่มีอัตราดอกเบี้ยสูงกว่า ค่าเงินจะอ่อนค่ากว่า

International Fisher Relation ใช้เพื่อคาดการณ์อัตราดอกเบี้ยที่เป็นตัวเงิน (Nominal Interest Rate) ด้วยอัตราเงินเฟ้อที่คาดหมาย (Expected Inflation Rate) ระหว่าง 2 ประเทศ