วันนี้ เด็กการเงิน ขอมารีวิวสองกองทุน KFGBRAND และ AFMOAT-HA

KFGBRAND Overview

Concept ของกองทุนหลักของ KFGBRAND คือการลงทุนในกลุ่มบริษัทที่ Defensive ซึ่งหมายถึงกลุ่มอุตสาหกรรมที่ค่อนข้างเสถียร มีความมั่นคง และให้ผลตอบแทนดี ค่อนข้างคงที่ ไม่ได้ผันผวนไปกับสภาวะเศรษฐกิจ เพราะไม่ว่าเศรษฐกิจจะเป็นอย่างไร ผู้คนก็ยังมีความจำเป็นต้องใช้สินค้าหรือบริการนั้นอย่างต่อเนื่อง หากอยู่ในช่วงเศรษฐกิจตกต่ำ หุ้นกลุ่มนี้ก็จะให้ผลตอบแทนดีกว่าเมื่อเทียบกับธุรกิจอื่น ๆ และในทางตรงข้ามกัน ถ้าอยู่ในช่วงเศรษฐกิจขาขึ้น หุ้นกลุ่มนี้ก็จะมีผลตอบแทนน้อยกว่าเมื่อเทียบกับธุรกิจอื่น

KFGBRAND ลงทุนใน Morgan Stanley Investment Fund – Global Brands Fund มีกลยุทธ์แบบ Active มุ่งหวังให้ผลตอบแทนมากกว่า MSCI World Net Total Return Index ซึ่งกองทุนหลักเน้นลงทุนในบริษัทชั้นนำทั่วโลกที่มีความทนทานต่อวัฎจักรเศรษฐกิจ เป็นแบรนด์สินค้าที่มีชื่อเสียง มีความได้เปรียบทางการแข่งขัน และมีอำนาจต่อรองราคา โดยแบรนด์สินค้านั้นมีฐานลูกค้าจำนวนมาก และเป็นสินค้าจำเป็นที่ต้องใช้ในชีวิตประจำวัน

ตัวอย่าง Holding ที่น่าสนใจ

- Microsoft ที่เรารู้จักกันเป็นอย่างดี เป็นเจ้าของระบบปฏิบัติการ Window และโปรแกรม Office 365 ที่ผู้คนใช้กันทั่วโลก

- Reckitt Benckiser บริษัทเจ้าของสินค้าอุปโภคบริโภคขนาดใหญ่ เจ้าของแบรนด์ Dove, Dettol, Strepsils

- Philip Morris ผลิตบุหรี่และยาสูบสัญชาติอเมริกัน โดยยี่ห้อที่คุ้นหูคือ Marlboro

- VISA ซึ่งไม่ได้เป็นเพียงบริษัทบัตรเครดิตเพียงอย่างเดียว แต่ถือว่าเป็นแพลตฟอร์มทางการเงินยักษ์ใหญ่

- Accenture บริษัทที่ปรึกษา และตอบโจทย์ Solution ด้าน IT ประมวลผล และธุรกิจครบวงจร

- SAP บริษัทซอฟต์แวร์ที่ใหญ่ที่สุดในยุโรปและใหญ่เป็นอันดับ 3 ของโลก ให้บริการโปรแกรมสำเร็จรูปสำหรับธุรกิจ

AFMOAT-HA Overview

Moat ก็คือบริษัทที่มีปราการชั้นดี ป้องกันตนเองได้จากคู่แข่ง สร้างกำไรและส่วนแบ่งการตลาดระยะยาวได้ เป็นหนึ่งในเคล็ดลับการลงทุนของ Buffett

Moat มีลักษณะสำคัญ 5 ประการคือ

- ทรัพย์สินไม่มีตัวตน (Intangible Asset) เช่น แบรนด์ที่แข็งแกร่ง

- ความได้เปรียบทางด้านต้นทุน (Cost Advantage) บริษัทใหญ่ๆ ที่ผลิตสินค้าจำนวนมาก จะมี Cost ที่ต่ำมาจากการที่มี Economy of Scale ในระดับที่สูง มีอำนาจต่อรองกับ Supplier มาก และทำให้คู่แข่งรายใหม่เข้ามาสู่ธุรกิจนี้ยาก เพราะต้องใช้ต้นทุนที่ค่อนข้างสูง เรียกได้ว่ามี Barrier to Entry ค่อนข้างสูง

- ต้นทุนการเปลี่ยนย้าย (Switching Cost) กล่าวแบบเข้าใจง่าย ๆ คือ หากลูกค้าอยากเปลี่ยนแบรนด์ ก็ต้องใช้เงินค่อนข้างสูง หรือเสียเวลา ยุ่งยากในการเปลี่ยนย้ายระบบ เช่น เปลี่ยนจากการใช้อุปกรณ์ Apple ไปใช้ยี่ห้ออื่น เป็นต้น

- พลังแห่งเครือข่าย (Network Effect) สินค้าที่มีคนใช้จำนวนมาก ทำให้มูลค่าของสินค้าและบริการเพิ่มขึ้นเรื่อย ๆ

- ตลาดที่จำกัด (Efficient Scale) เรียกได้ว่าเป็นธุรกิจที่อยู่ในกลุ่มที่ผู้เล่นรายใหม่เข้ามาแข่งขันได้ยาก เป็นกลุ่มธุรกิจที่มีผู้เล่นน้อยราย เพราะมีข้อจำกัดด้านต้นทุน

AFMOAT ลงทุนใน VanEck Morningstar Wide Moat ETF (MOAT) และเทียบกับ Morningstar ® Wide Moat Focus Index ซึ่งเป็นดัชนีรวมหุ้นที่มีความได้เปรียบทางการแข่งขันอย่างยั่งยืน AFMOAT เน้นลงทุนในบริษัทที่แข็งแกร่ง (Moat) และมีหุ้นในราคาที่เหมาะสม (Fair Value)

ตัวอย่าง Holding ที่น่าสนใจ

- Microsoft ซึ่งมีเหมือน KFGBRAND

- Amazon.com เว็บไซต์สั่งซื้อของออนไลน์เจ้าดัง

- Alphabet บริษัทแม่ของ Google

ความเหมือนและความแตกต่างของ KFGBRAND vs AFMOAT-HA

- ทั้งสองกองทุนมี Concept หนึ่งที่มองคล้ายกันคือ เรื่อง Brand ที่ถือเป็นข้อได้เปรียบทางการแข่งขันที่ยั่งยืน ลอกเลียนแบบได้ยาก เลือกบริษัทที่มีส่วนแบ่งการตลาดมากเพื่อป้องกันการเข้ามาของผู้เล่นรายใหม่ และเป็นการลงทุนที่เหมาะกับทุกสภาวะตลาด

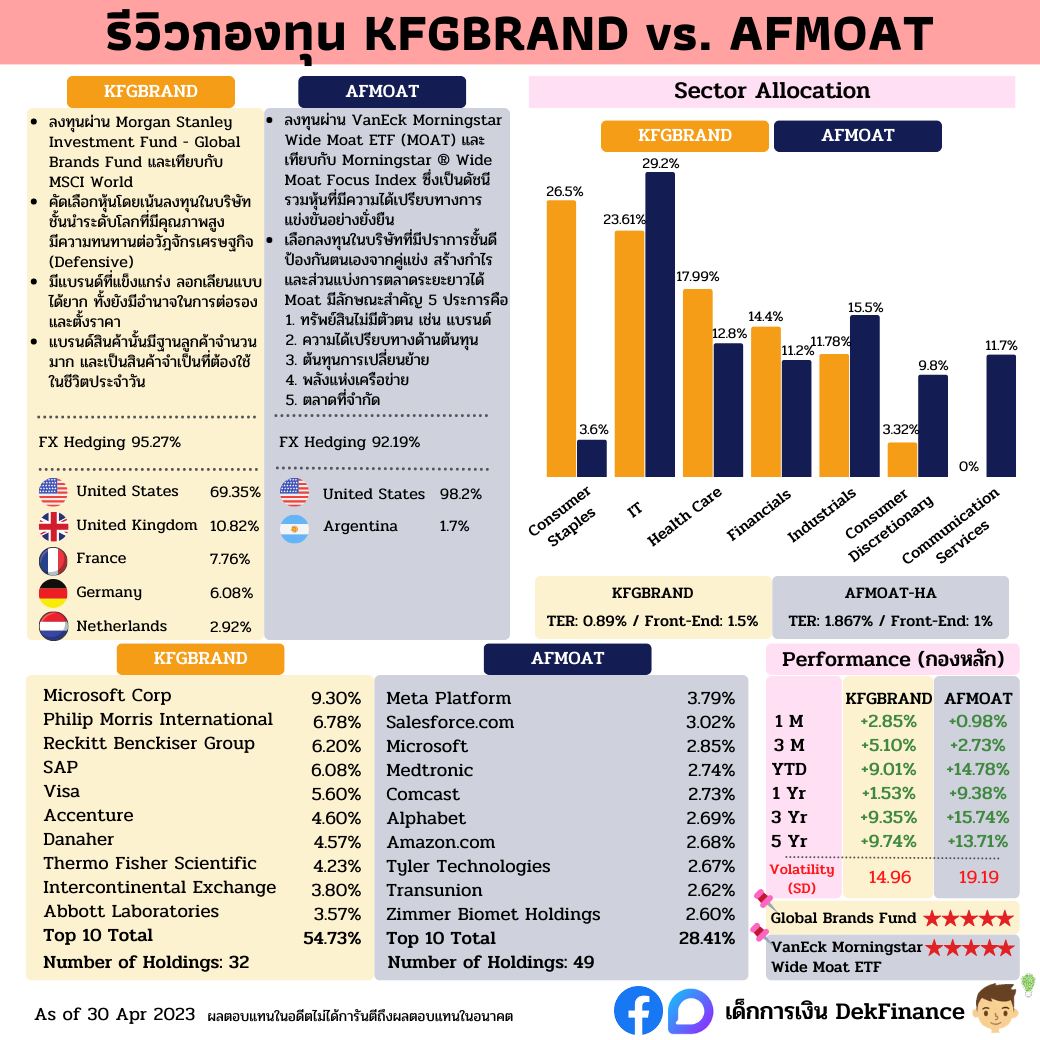

- MOAT ETF ลงทุนในบริษัทสหรัฐฯ เกือบ 100% ขณะที่ KFGBRAND ลงทุนในสหรัฐฯ ประมาณ 70% และที่เหลือลงทุนในภูมิภาคอื่นๆด้วย เช่น ยุโรป สิ่งที่ควรรู้คือ หากตลาดสหรัฐฯ เติบโตได้ดี MOAT ETF ก็มีโอกาสสร้างผลตอบแทนได้มากกว่า แต่ถ้าหากตลาดสหรัฐฯ ไม่ค่อยดี MOAT ETF ก็จะผันผวนมากกว่า ส่วน KFGBRAND ที่มีแหล่งรายได้กระจายในหลายภูมิภาค ก็มีแนวโน้มผันผวนน้อยกว่า

- แต่ถ้าดูระดับ Sector จะเห็นว่า MOAT ETF มีการกระจายน้ำหนักการลงทุนในหลาย Sector มากกว่า ขณะที่ KFGBRAND จะเน้นกลุ่ม Consumer Staples, IT และ Healthcare รวมแล้วเกือบ 70% ของพอร์ต แต่อย่างไรก็ตาม ทั้งสองกองทุนก็เน้นลงทุนใน Sector IT ในระดับ 23-30%

- หากดูจากจำนวนหุ้นที่กองทุนมี KFGBRAND มีความ High Conviction กว่า เพราะลงทุนในหุ้นเพียงแค่ 32 ตัว และ 10 ตัวแรกมีหุ้นรวมเกือบ 55% ของพอร์ต เรียกได้ว่าเกินครึ่ง แต่ MOAT ETF ลงทุนในหุ้นถึง 49 ตัว และ 10 ตัวแรกมีหุ้นรวมกันเพียง 28.4%

- KFGBRAND มีหน้าหุ้น top 10 ที่แทบจะเหมือนเดิมกับปีที่แล้ว ต่างกันที่ Weight เล็กน้อย แต่ AFMOAT มีหน้าหุ้น top 10 ที่เปลี่ยนไปค่อนข้างมาก ซึ่งข้อมูล ณ สิ้นเดือนเมษายนก็มีหุ้น Meta เข้ามาด้วย ซึ่งครั้งที่แล้วไม่มี อย่างไรก็ตาม หุ้นหลายตัวในครั้งที่แล้วก็ยังอยู่ เพียงแค่ไม่ได้ติดใน top 10 เช่น

- (1) Mercado Libre บริษัท e-commerce ที่ใหญ่ที่สุดในลาตินอเมริกา และจากสถานการณ์โควิดที่ผ่านมา รายได้ของบริษัทเติบโตอย่างก้าวกระโดดเนื่องจากผู้คนต้องหันมาซื้อของออนไลน์มากขึ้น

- (2) Western Union บริษัทผู้ให้บริการโอนเงินระหว่างประเทศที่ใหญ่ที่สุดในโลก

- (3) Kellogg เจ้าของแบรนด์ cereal ชื่อดังของสหรัฐฯ

ข้อมูลทั่วไป

ทั้งสองกองทุนมีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนไม่ต่ำกว่า 90% ทั้งคู่ และจัดอยู่ในระดับ 6 จาก 8

ในส่วนของค่าธรรมเนียม

KFGBRAND: TER: 0.89% / Front-End: 1.5%

AFMOAT-HA: TER: 1.867% / Front-End: 1%

สรุป

ถ้าถามเด็กการเงินว่าเลือกกองไหนดี เราก็บอกตรง ๆ ว่าตอบยาก เพราะสองกองนี้เน้น Concept หลักที่แบรนด์แข็งแกร่ง มี Market Share เยอะทั้งคู่ และเป็นหุ้นที่ทนทานกับทุกสภาวะตลาด สิ่งที่ต่างกันคือ 1) MOAT ETF ลงทุนแต่ในสหรัฐฯ ส่วน KFGBRAND ลงทุนในภูมิภาคอื่นด้วย 2) MOAT ETF มีการกระจายการลงทุนในหลาย Sector มากกว่า ขณะที่ KFGBRAND จะเน้นกลุ่ม Consumer Staples, IT และ Healthcare รวมแล้วเกือบ 70% ของพอร์ต แต่ทั้งสองกองทุนก็เน้นลงทุนใน Sector IT ในระดับ 23-30% 3) KFGBRAND มีความ High Conviction กว่า โดยหุ้น 10 ตัวแรกรวมเกือบ 55% ของพอร์ต ขณะที่ MOAT ETF 10 ตัวแรกมีหุ้นรวมกันประมาณ 28%

เอาเป็นว่าให้นักลงทุนตัดสินใจจากข้อมูลที่เด็กการเงินเล่ามา พิจารณาร่วมกับผลตอบแทนในอดีต และค่าธรรมเนียมการลงทุน

บทความนี้จัดทำขึ้นเพื่อวิเคราะห์เท่านั้น ไม่ได้เป็นการแนะนำการลงทุน และผลตอบแทนในอดีตไม่ได้การันตีถึงผลตอบแทนในอนาคต นักลงทุนควรศึกษาข้อมูลก่อนตัดสินใจลงทุน

เด็กการเงิน DekFinance

ที่มาบทความ: https://www.facebook.com/DekFinance101/posts/pfbid0XHALakQCyC7uCD27NU428qqQZAMGkEhjFeQCGWcrrntiWRYkgMUpfi79FMQeHXn3l

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | กองทุนอาจลงทุนกระจุกตัวในหมวดอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”