เรื่องราวที่มีการเปลี่ยนแปลงมากที่สุดในตลาดเงินปีนี้ ผมยกให้ทิศทางของค่าเงินดอลลาร์สหรัฐ (USD) ที่ล่าสุดดัชนีดอลลาร์แข็งค่าไม่หยุด หักปากกานักวิเคราะห์หลายคนรวมถึงผมที่มองว่าปีนี้จะมีโอกาสเห็น USD อ่อนค่าลงบ้าง

ช่วงที่เหลือของปี ผมมองว่ามีหลากหลายปัจจัยที่ยังคงหนุนการแข็งค่าของ USD ทั้งหมดจะสร้างแรงกดดันสู่สินทรัพย์เสี่ยงรวมถึงเงินบาท การกลับมาของเทรนด์ดอลลาร์แข็งจึงเป็นสิ่งที่เราต้องรู้ให้ทัน

ประเด็นแรกที่ทำให้ดอลลาร์ไม่หยุดแข็ง คือสกุลเงินหลักอื่นไม่ฟื้นตัว

อาจฟังดูกำปั้นทุบดินไปบ้าง แต่ถ้าไล่ตั้งแต่สกุลเงินฝั่งยุโรปอย่างยูโร (EUR) และปอนด์ (GBP) จะพบว่านโยบายการเงินและสภาพเศรษฐกิจเป็นจุดอ่อนสำคัญ

ในช่วงต้นปี ตลาดมองไปทางเดียวกันว่ายุโรปสามารถใช้นโยบายการเงินเข้มงวดได้ และอาจนานกว่าเนื่องจากเริ่มช้ากว่าและเงินเฟ้อลดลงช้ากว่าสหรัฐฯ

แต่เมื่อผ่านไตรมาสแรก ผลกระทบของดอกเบี้ยสูงกับเศรษฐกิจในยุโรป กลับสูงอย่างคาดไม่ถึง

ดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิต (Manufacturing PMI) ทั่วยุโรปชะลอตัวลงต่อเนื่องจนเข้าสู่ระดับหดตัวในไตรมาสที่สาม ขณะที่ตลาดแรงงานก็เปราะบางกว่า การว่างงานในประเทศอุตสาหกรรมใหญ่สูงขึ้นเฉลี่ยราว 1%

เศรษฐกิจที่ชะลอตัวเร็ว ทำให้คาดการณ์ดอกเบี้ยนโยบายของยุโรปจะไม่สูงเท่าสหรัฐฯ บอนด์ยีลด์ไม่ปรับตัวขึ้น เงินทุนไม่ไหลเข้ายุโรป และยิ่งหนุนให้นักลงทุนในยุโรปโยกเงินลงทุนไปสู่ USD

ข้ามฝั่งมาเอเชีย ก็ไม่เห็นความเข้มงวดทางการเงินหรือยีลด์ที่สูงขึ้นเช่นกัน

ชัดเจนที่สุดคือประเทศจีนที่ต้องพลิกกลับมาใช้นโยบายการเงินผ่อนคลายกระตุ้นเศรษฐกิจ เนื่องจากจีนกำลังพบกับหลากหลายปัญหาไม่ว่าจะเป็นเรื่องวิกฤติอสังหาฯ การว่างงานของวัยรุ่น และภาวะเงินฝืด ประเด็นทั้งหมดเป็นสิ่งใหม่ที่เพิ่มเข้ามาในปีนี้ กดดันให้เงินหยวน (CNY) มีทิศทางอ่อนค่าลง

ส่วนในฝั่งของเยนญี่ปุ่น (JPY) แม้ตลาดจะคาดหวังว่าธนาคารกลางญี่ปุ่นหรือ BOJ จะใช้นโยบายการเงินเข้มงวดขึ้นเพราะเป็นที่สุดท้ายที่ยังใช้นโยบายการเงินผ่อนคลายผิดปรกติ แต่ BOJ ดูจะไม่มีข้อจำกัดด้านเวลา ยิ่งภาพรวมเศรษฐกิจชะลอตัวและภาวะเงินฝืดกลับเข้ามาในเอเชีย BOJ ยิ่งมีเหตุผลที่จะใช้นโยบายการเงินผ่อนคลายต่อเนื่องได้นานกว่าที่จลาดคิด

เมื่อไม่มีตัวเลือกอื่น USD จึงกลับมาเป็นสกุลเงินหลักที่ดีที่สุดในตอนนี้

นอกจากเรื่องราวในตลาดเงิน ตลาดทุนและเศรษฐกิจสหรัฐ ก็มีพื้นฐานที่หนุน USD พร้อมกัน

สำคัญที่สุดคือตลาดหุ้นสหรัฐ ในช่วงนี้ถือว่าแข็งแกร่งกว่าตลาดอื่นเพราะหุ้นกลุ่มเทคโนโลยีที่มีขนาดใหญ่กำลังมีปัจจัยหนุนเฉพาะตัว ขณะที่สัดส่วนของกลุ่มอุตสาหกรรมต่อขนาดของตลาดน้อยกว่ากลุ่มประเทศพัฒนาแล้ว (DM) อื่นๆ

ส่วนเรื่องร้ายของเศรษฐกิจระยะยาว ที่กลายเป็นดีของ USD ในระยะสั้น ก็คือการขาดดุลบัญชีการคลังของสหรัฐฯที่คาดว่าจะสูงถึง 9%/GDP สูงที่สุดในประวัติศาสตร์ไม่นับในช่วงสงคราม นำไปสู่ความเสี่ยง Government Shutdown ในต้นไตรมาสที่สี่ และอาจลามต่อไปถึงความเสี่ยงการเมืองจากการเลือกตั้งที่จะเกิดขึ้นในปี 2024

ประเด็นเหล่านี้ทำให้นักลงทุนส่วนใหญ่เลือกที่จะถือเงินดอลลาร์ไว้ก่อน เพราะมีทั้งดอกเบี้ยที่สูง ตลาดทุนก็ดูจะมีความได้เปรียบกว่าที่อื่นของโลก ขณะเดียวกันถ้าตลาดปิดรับความเสี่ยง (Risk Off) ก็สามารถเป็นหลุมหลบภัยให้นักลงทุนได้

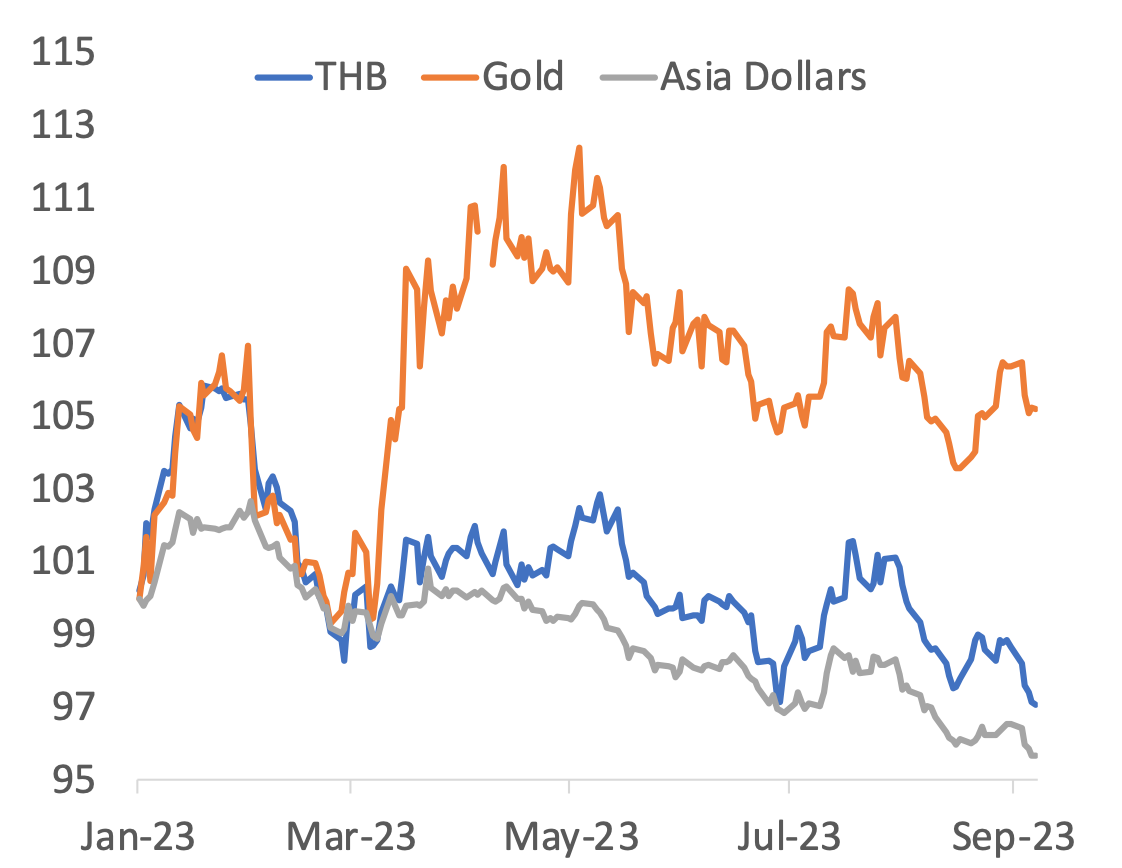

ส่วนในฝั่งเงินบาท ผมมองว่าประเด็นสำคัญในช่วงท้ายปีมีอยู่สามเรื่อง คือส่วนต่างของยีลด์ ราคาทองคำ และเงินทุนเคลื่อนย้าย

จุดอ่อนของเงินบาทอยู่ที่ส่วนต่างของยีลด์

ดอกเบี้ยนโยบายของไทยดูจะขยับขึ้นไม่ได้มากเนื่องจากภาพรวมเศรษฐกิจชะลอตัวและเงินฝืดกลับมาเร็ว ด้วยความสัมพันธ์ระหว่างส่วนต่างของยีลด์ไทยสหรัฐฯกับอัตราแลกเปลี่ยนในอดีต ถ้าส่วนต่างสูงขึ้นอีก 100bps เราอาจเห็นเงินบาทอ่อนไปถึงระดับ 36-37 บาทต่อดอลลาร์ได้

ส่วนจุดแข็งของเงินบาทอยู่ที่ทิศทางของทองคำ

ด้วยความสัมพันธ์ปกติ ถ้าทองคำสามารถกลับมาเป็นขาขึ้นหรือทำจุดสูงสุดใหม่ได้ แรงส่งด้าน sentiment และการส่งออกทองสามารถหนุนให้เงินบาทแข็งลงไปได้ถึง 32-33 บาทต่อดอลลาร์

ประเด็นที่จะสร้างความผันผวนให้เงินบาทคือเงินทุนเคลื่อนย้าย

ด้วยโครงสร้างของตลาดที่มีหุ้นในกลุ่มพลังงานและการเงินสูง ระยะสั้นอาจมีความเป็นไปได้ที่จะได้รับแรงบวกจากราคาน้ำมันและยีลด์ที่สูงขึ้นมาช่วย แต่เงินทุนส่วนใหญ่อาจรอสหรัฐลดดอกเบี้ย หรือเศรษฐกิจฟื้นตัวขึ้นก่อน ทั้งสองอย่างต้องใช้เวลา

ทั้งหมดทำให้ผมมองว่า เทรนด์ดอลลาร์แข็ง ยีลด์สูง จะอยู่กับตลาดไปอย่างน้อยถึงในช่วงสิ้นปีนี้ครับ

ดัชนีเงินบาท สกุลเงินเอเชีย และทองคำ เทียบดับดอลลาร์ (ต้นปี 2023 = 100)

ที่มา: Bloomberg and CGS Macro and WealthResearch

ดร.จิติพล พฤกษาเมธานันท์