ย้อนไปปี 2011 มีภาพยนต์เรื่องหนึ่งชื่อ Contagion เป็นเรื่องราวเกี่ยวกับโรคติดต่อที่เกิดจาก “เบธ” นักธุรกิจหญิงชาวสหรัฐ (นำแสดงโดย กวินเน็ธ พัลโทรว์) ที่เดินทางไปติดต่อธุรกิจที่ฮ่องกง และได้ติดโรคประหลาดจนเสียชีวิตอย่างรวดเร็ว แถมโรคนี้ยังแพร่ไปทั่วโลก โรคดูจะไม่ร้ายแรงมาก เพราะ “มิตช์” สามีของเบธ (นำแสดงโดยแมท เดม่อน) ก็ไม่ได้ติดโรคแม้จะสัมผัสตัวกัน แต่ความโกลาหลทั่วโลกกลับเกิดขึ้นเพราะ “อลัน” บล๊อกเกอร์ชื่อดัง (นำแสดงโดยจู๊ด ลอร์) แพร่กระจายข่าวเรื่องโรคระบาดและยารักษาแบบผิดๆ เพื่อผลประโยชน์ของตัวเอง ส่งผลให้เกิดความกลัวและความปั่นป่วนขึ้นทั่วโลก

พลอตเรื่องไซไฟเช่นนี้ดูเหมือนกำลังเกิดขึ้นในโลกการเงินเช่นกัน เพราะตั้งแต่ต้นปี ค่าเงินใน Emerging Markets หรือ EM ก็ไม่ต่างจากเบธ

สกุลเงิน EM ทยอยปรับตัวอ่อนค่าลงอย่างน่าตกใจ เช่นอาร์เจนตินา (-52%) ตุรกี (-43%) แอฟริกาใต้ (-20%) และ อินโดนีเซีย (-9%) สร้างความกังวลว่านี่จะเป็น EM Contagion หรือไม่ เพราะความเป็นไปได้ก็มี และอดีตก็เคยเกิดขึ้น นักลงทุนและผู้ประกอบการชาวไทยอย่างเรา จึงต้องมองให้ออกว่าครั้งนี้เป็นวิกฤตหรือโอกาสของตลาดทุนและตลาดเงิน

EM Contagion ภาคแรกคือในช่วงปี 1997 ถึง 2002 วิกฤติเริ่มก่อตัวที่สาธารณรัฐเช็ก ลามมาที่ไทยและเอเชียปี 1997 ติดต่อไปยังรัสเซียปี 1998 ตุรกีในปี 2000 บราซิลและอาร์เจนตินาในปี 2002 เศรษฐกิจโลกชะลอตัวทันที แต่ครั้งนี้ผมมองว่า “ไม่เหมือนกัน” ด้วยเหตุผลหลายอย่าง

ข้อแรก แหล่งเพาะเชื้อโรคอย่างระบบ “อัตราแลกเปลี่ยนคงที่” ถูกเลิกใช้ไปแล้ว

การใช้ค่าเงินคงที่ จริง ๆ ก็คือการเอาความผันผวนไปเก็บไว้ที่อื่นที่คนเห็นน้อย พอเกิดปัญหา ไม่แปลกที่ตลาดจะกลัวเพราะไม่เคยได้รับข้อมูล แต่ตอนนี้เราใช้ระบบอัตราแลกเปลี่ยน “ลอยตัว” คือเปลี่ยนแปลงได้ตามความต้องการของตลาด แม้ความกลัวไม่หายไปทั้งหมด แต่การกระจายก็จะน้อยและช้าลง

ข้อสอง เรื่องการขาดดุลการค้าและการคลัง (Twin Deficits) น่ากลัวน้อยกว่าปี 1997 มาก

เพราะประเทศใน EM ส่วนใหญ่ ไม่ได้ใช้งบประมาณขาดดุลมากเช่นในอดีต ล่าสุด IMF ชี้ว่าดุลบัญชีเดินสะพัดของประเทศ EM ไม่รวมจีน ขาดดุลโดยรวมเพียง 0.7% ต่อจีดีพี ซึ่งน้อยกว่าระดับ 1.6% ในช่วงปี 1996 อยู่พอสมควร แถม “โรคใช้เงินเกินตัว” ก็เป็นโรคที่รักษากันได้ด้วยนโยบายการเงิน และการคลังที่เข้มงวด ความกลัวเรื่องนี้จึงถือว่ามากเกินไป

ข้อสาม คือความกลัวว่าค่าเงินที่อ่อน จะทำให้หนี้ต่างประเทศขยายตัว และการผิดนัดชำระหนี้จะเกิดเป็นโดมิโน่ แต่ที่จริงทั้งหนี้และดอกเบี้ยรอบนี้ก็ไม่ได้สูงกว่าในอดีต

รายงานล่าสุดของ IMF ชี้ว่าทั้ง EM ปริมาณหนี้ต่างประเทศรวมอยู่ที่ 30% ของจีดีพี ต่างจากวิกฤติสมัยก่อนที่เริ่มต้นบนระดับ 100% ต่อจีดีพี นอกจากนี้ดอกเบี้ยเฉลี่ยทั่วโลกก็ต่ำกว่าอดีตมาก ถ้าให้จ่ายหนี้เลยตอนนี้คงไม่มีประเทศไหนทำได้ แต่ถ้าให้เวลา โรคนี้ก็ไม่ใช่มะเร็งระยะสุดท้ายที่เกินเยียวยา

ภาพรวมในทางทฤษฎีทั้งหมด บอกได้เลยว่าโอกาสเกิด EM Contagion 2 มีน้อยมาก ไม่ได้หมายความว่าประเทศที่มีปัญหาจะแก้ได้ในเร็วๆนี้ แต่การลุกลามไปทั่วโลกเกิดขึ้นยาก และทางรักษาก็พอมี

โอกาสจึงจะเป็นของประเทศที่เล่นบทมิตช์ คือเป็น EM แต่ไม่ได้ติดโรค เช่นประเทศไทยและค่าเงินบาท

ถ้าเราดูให้ลึก กระแสเงินทุนไหลออกจากความกังวลเรื่องเสถียรภาพของ EM บนตลาดทุนไทยใช่ว่าจะไม่มี ตั้งแต่ต้นปีนี้จนถึงตอนนี้ ต่างชาติขายหุ้นไทยไปแล้วกว่าสองแสนล้านบาทสูงสุดเป็นประวัติการณ์ แต่ที่เงินบาทไม่อ่อนค่าแรงในปีนี้ เพราะเงินทุนไหลเข้าในฝั่งตราสารหนี้ที่ใกล้เคียงระดับสองแสนล้านเช่นกัน ภาพรวมเงินเฟ้อที่ต่ำ และสภาพคล่องในระบบที่สูง ทำให้นักลงทุนกล้าพักเงินไว้ที่ไทยแม้จะเป็น EM

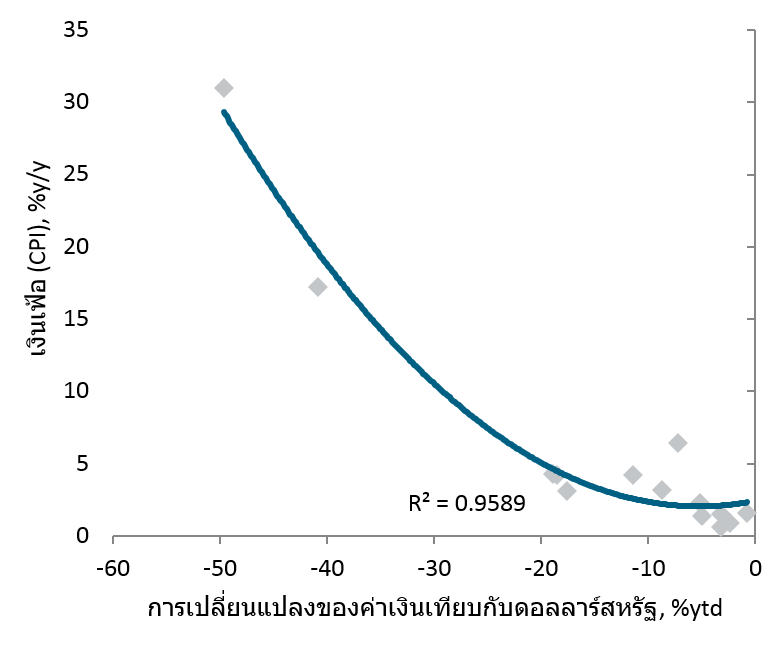

นั่นหมายความว่าจุดสำคัญที่สุดของ EM Contagion ครั้งนี้ ไม่ใช่ค่าเงินอ่อน หรือขาดดุลบัญชีเดินสะพัดสูง หรือใช้หนี้ต่างประเทศมากไป แต่เป็น “เงินเฟ้อสูงจนคุมไม่อยู่” ดังนั้นการจัดการกับเงินเฟ้อให้ได้น่าจะเป็นภูมิคุ้มกันที่ดีที่สุด

ถึงตรงนี้ถ้าให้สปอยล์ว่าฉากจบน่าจะเป็นอย่างไร และจะเกิดขึ้นเมื่อไหร่?

ผมเชื่อว่า วิกฤตนี้ควรมีทางออกแบบสงบสุขเพราะไม่ใช่โรคร้ายสายพันธ์ใหม่ที่ไม่มีทางแก้ แต่จะจบเมื่อไหร่ ยังต้องตามดูต่อว่าอลัน หรือข่าวร้ายในตลาดการเงิน จะสร้างความกลัวให้กับนักลงทุนได้นานแค่ไหน ในภาพยนต์ต้องใช้เวลาถึง 500 วัน และเหตุการณ์ในอดีตใช้เวลาแก้กว่า 5 ปีถึงจะสงบ

และถ้า EM Contagion 2 เกิดขึ้นจริง นี่จะเป็นเพียงแค่ฉากแรกของเรื่องเท่านั้น

สุดท้ายขอจบด้วยภาพนี้ครับความสัมพันธ์ระหว่างเงินเฟ้อและค่าเงินในตลาดเกิดใหม่ปี 2018

ที่มา : Bloomberg และ KTB Global Markets