“Gold is money everything else is credit” เป็นคำพูดที่เจพีมอร์แกน ผู้ก่อตั้งกลุ่มการเงินที่ใหญ่ที่สุดของโลก เคยกล่าวไว้ในปี 1912

แต่ ทำไมในช่วงที่ตลาดการเงิน “ร้อนเงิน” ที่สุด “ทองคำ” กลับไม่ใช่สิ่งที่ตลาดต้องการที่สุด

เชื่อไหมครับ คำถามนี้เกิดขึ้นทุกครั้งช่วงวิกฤติเศรษฐกิจ และแม้ผมจะเคยชวนคุยกันไปปลายปีที่แล้ว กับบทความเรื่อง “ความจริงและความเชื่อในทองคำ” ว่าการถือทองคำในพอร์ต ไม่ได้กระจายความเสี่ยงมาก และทองคำก็มีสถานะเพียงสินทรัพย์ป้องกันดอกเบี้ยต่ำที่ไม่สามารถทดแทนเงินดอลลาร์ได้เมื่อเศรษฐกิจมีปัญหา

เมื่อเข้าเขตเศรษฐกิจถดถอยจริง บทบาทของทองคำในตลาดการเงินก็ยิ่งเด่นชัดขึ้นอีก และเพียงแค่ไม่กี่วันที่ผ่านมา เราก็ได้เรียนรู้อะไรหลายอย่างจากการเคลื่อนไหวของทองคำ ซึ่งผมเชื่อว่าเป็นประโยชน์กับนักลงทุนทั้งที่มีและไม่มีสินทรัพย์นี้

โดยเรื่องแรกที่ต้องย้ำกันอีกครั้งคือ Risk Off ไม่ใช่ Gold On เสมอไป

ช่วงที่เราควรจะปักหมุดเอาไว้ในปฏิทินก็คือวันที่ 12-16 มีนาคม 2020 ที่ผ่านมา ตลาดหุ้นปรับตัวลงและขึ้นในวันเดียวแรงที่สุดนับตั้งแต่เดือนธันวาคม 2008 นักลงทุนรีบหนีเข้าสินทรัพย์ปลอดภัย กดให้บอนด์ยีลด์สหรัฐตั้งแต่หนึ่งไปจนถึงสิบปีปรับตัวลงต่ำกว่า 1% พร้อมกันทั้งหมด ก่อนที่เฟดจะประชุมฉุกเฉินและลดดอกเบี้ยลงเหลือ 0.00-0.25% ทันที แต่ทองคำกลับเจอเทขายหนักในทั้ง 3 วันนั้น เหตุผลที่ตลาดใช้ในการตัดสินใจคือ “ขาดสภาพคล่อง” และ “ขายทำกำไร”

สิ่งที่เราควรทำอย่างแรก จึงควรรู้จักปล่อยวางความเชื่อในตลาดปรกติไปก่อน เพราะในภาวะวิกฤติ ไม่ว่าจะเป็นสินทรัพย์แบบไหน หรือแม้ความสัมพันธ์จะแข็งแกร่งเพียงใด เมื่อตลาดต้องการแต่ “เงิน” อะไรก็ตามที่ไม่ใช่เงินตรง ๆ ก็ต้องยอมหลีกทางก่อน

และนอกจากนั้น ถึงจะไม่ใช่วันที่ผันผวนที่สุด ทองคำไม่ได้เป็นสินทรัพย์ที่อยู่กับร่องกับรอยที่สุดในช่วงต้นของเศรษฐกิจถดถอย

ย้อนกลับไปช่วงต้นของวิกฤติครั้งก่อน เดือนกรกฎาคมถึงพฤศจิกายน 2008 ทุกคนหวังว่าขนาดของนโยบายการเงินน่าจะสามารถดันตลาดทองคำที่ให้สูงขึ้นได้เช่นกัน แต่สิ่งที่เกิดขึ้นในตอนนั้นกลับสวนทาง เมื่อความผันผวนปรับตัวขึ้นแตะระดับ 80% และหุ้นสหรัฐปรับตัว 41% ราคาทองคำกลับปรับตัวลงตามด้วยถึง 28%

ถ้าเทียบกับในปัจจุบันนับตั้งแต่วันที่ 24 กุมภาพันธ์เป็นต้นมา จะเห็นว่าทุกอย่างตัวเหมือนกันหมด ไม่ว่าจะเป็นดอลลาร์ที่แข็งค่า ความผันผวนที่สูง หรือหุ้นที่ปรับตัวลง ต่างกันที่ครั้งนี้ที่ทองคำยังยืนได้ ซึ่งก็ไม่แน่ว่าเกิดจากราคาที่ปรับตัวขึ้นมาก่อนหน้า หรือเงินในระบบสูงขึ้นเร็วกว่าเดิม หรือยังไม่ถึงเวลาที่ทองจะร่วง แต่ที่สำคัญคือจำนวนเหตุการณ์เศรษฐกิจถดถอยแบบนี้มีไม่มาก และไม่มีใครสามารถบอกทิศทางของทองคำซึ่งไม่ได้เกี่ยวข้องกับเหตุการณ์ทางเศรษฐกิจโดยตรงได้อย่างมีนัยสำคัญ

ดังนั้นจึงน่าจะดีกว่าที่เราจะเลือกไปลงทุนหรือเก็งกำไรในสินทรัพย์อื่น ในช่วงการเปลี่ยนผ่านของเศรษฐกิจโลกครั้งนี้

และสุดท้าย นอกจากจะดูแนวโน้มเหตุการณ์ที่จะเกิดขึ้นในตลาดการเงินแล้ว เมื่อเข้าสู่ภาวะเศรษฐกิจถดถอยจริง ก็ต้องดูความถูกหรือแพงให้เป็นด้วย

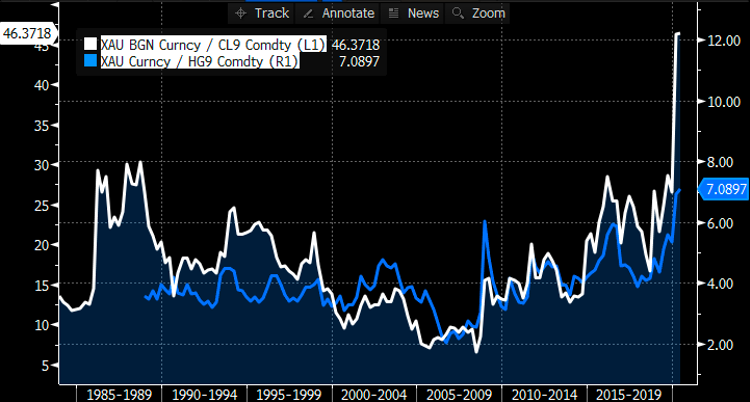

สิ่งที่ผมใช้ดูประกอบคือ Gold-Oil Ratio และ Gold-Copper Ratio ซึ่งใช้บอกความถูกแพงของทองคำเมื่อเทียบได้เป็นหน่วยการซื้อสินค้าโภคภัณฑ์อื่น ๆ

ตัวแปรหลักที่ใช้ประเมินปริมาณความต้องการ (Demand) คือดัชนีฟิวเจอร์หนึ่งปีข้างหน้าของราคาทองแดง ส่วนฝั่งการผลิต (Supply) สามารถเทียบด้วยตัวแปรอย่างดัชนีฟิวเจอร์ของราคาน้ำมัน

โดยถ้ามองย้อนกลับไปตั้งแต่ปี 1988 และหาสัดส่วนราคากับทั้งสองตัวแปรนี้ จะพบว่าราคาทองคำโดยเฉลี่ยแล้วจะซื้อขายราว 4 เท่าของราคาทองแดง และราว 20 เท่าของราคาน้ำมัน ซึ่งถ้าคำนวณจากดัชนีดังกล่าวที่ราคาฟิวเจอร์ทองแดงและน้ำมันปัจจุบันที่ 250 ดอลลาร์สหรัฐฯ/ปอนด์ และ 40 ดอลลาร์/บาร์เรล จะพบว่าราคาทองที่เกินกว่า 1000 ดอลลาร์/ออนซ์ ถือว่า “แพง” กว่าพื้นฐานสินค้าโภคภัณฑ์อื่น ๆ อยู่มากเกินไป จึงมีความเป็นไปได้ที่เราจะเห็นทองคำถูกขายทำกำไรหนักเมื่อสินทรัพย์ในกลุ่มปรับตัวลงอย่างรวดเร็วด้วย

สรุปได้ว่า แม้เราจะเข้าใจความสัมพันธ์ของราคาทองคำกับแนวโน้มดอกเบี้ยสหรัฐหรือมุมมองความเสี่ยงของนักลงทุน เมื่อภาวะวิกฤตมาถึงก็ต้องระวังไว้ด้วยว่าความสัมพันธ์เหล่านี้ก็อาจพังทลายลงได้ทันทีที่ตลาดต้องการเงินและสนใจแต่เรื่องความถูกหรือแพงของแต่ละสินทรัพย์

หลังทุกอย่างคลี่คลาย ผมถึงจะกลับมาดูทองคำใหม่ และสำหรับใครที่ชอบซื้อทอง ก็ต้องเตือนสติตัวเองไว้เสมอด้วยว่า “นี่เป็นการเก็งกำไรไม่ใช่การลงทุน” ไม่ว่าเราจะชอบคำนิยามนี้หรือไม่ก็ตาม

Gold-Oil Ratio (เส้นขาว แกนซ้าย) และ Gold-Copper Ratio (เส้นน้ำเงินแกนขวา)

ที่มา: Bloomberg and SCB Securities

ดร.จิติพล พฤกษาเมธานันท์