ชาวตลาดการเงินมีประเด็นชวนปวดหัวอีกครั้งเมื่อวันที่ 1 ส.ค. บริษัท Rating ยักษ์ใหญ่ของโลกอย่าง Fitch ออกมา “ลด” อันดับความน่าเชื่อถือของพันธบัตรระยะยาวสหรัฐลงจาก AAA เหลือ AA+

เกิดเป็นคำถามว่า เหตุการณ์ส่งสัญญาณอะไร และตลาดการเงินทั่วโลกควรตอบรับแบบไหน ตอบเร็ว ๆ ผมมองว่าการถูกลดอันดับ Rating ไม่สำคัญ แต่สิ่งที่ทำให้ Fitch ปรับลด Rating เป็นสิ่งที่นักลงทุนต้องรู้ให้ทัน

ที่ผมมองว่า Rating ไม่สำคัญเพราะประสบการณ์ และโครงสร้างของตลาดเปลี่ยนแปลงไปแล้วหลังการลดอันดับครั้งก่อน

เห็นได้จากการเคลื่อนไหวของตลาดการเงินในช่วงสัปดาห์ที่ผ่านมา

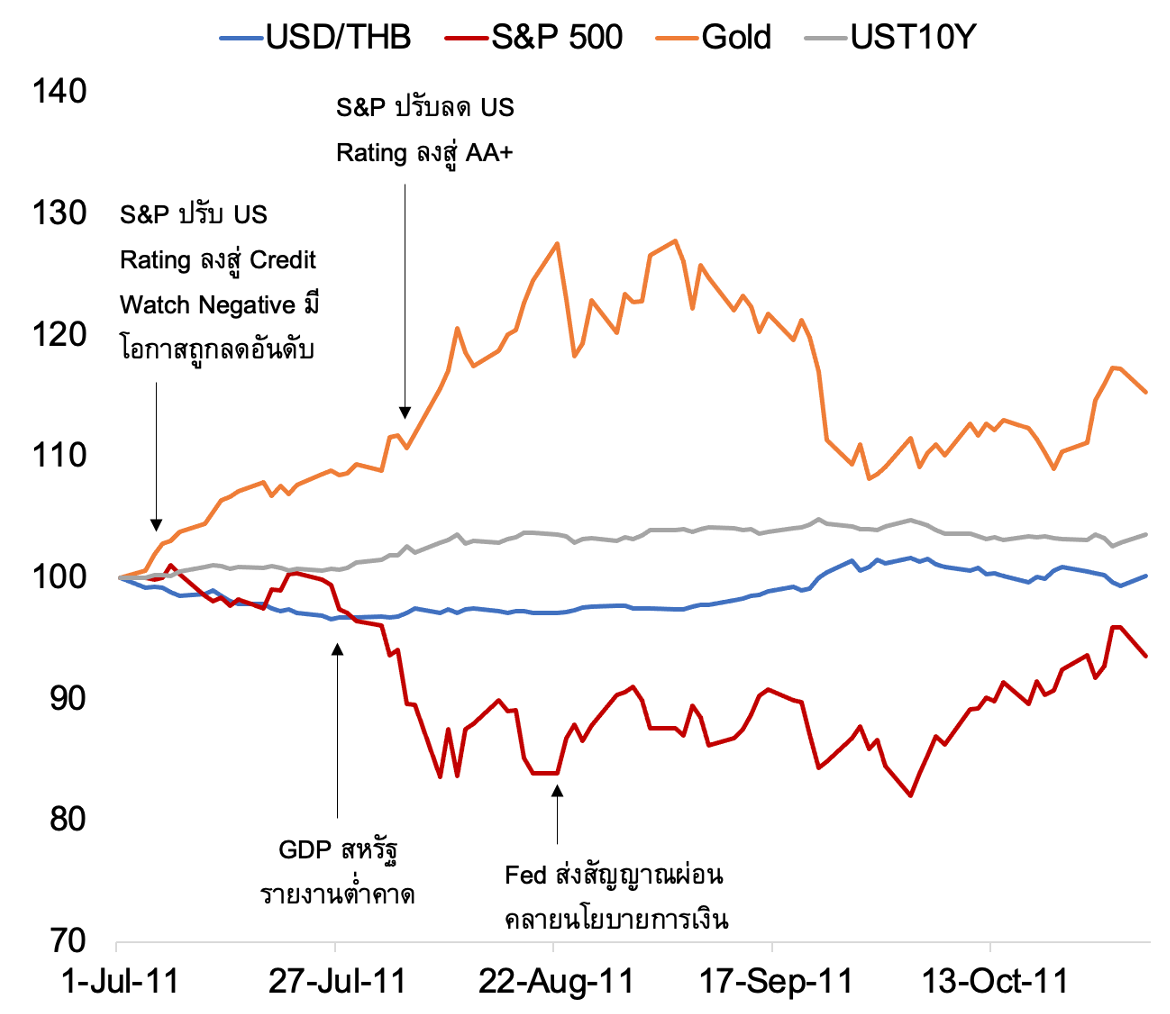

หุ้นทั่วโลกแม้จะลดลงแต่ก็อยู่ในกรอบ 2-4% บอนด์ยีลด์สหรัฐอายุ 10ปีแกว่งตัวขึ้นแตะ 4.1% แต่ก็ลดกลับลงท้ายสัปดาห์ ขณะที่เงินดอลลาร์แข็งค่าเพียง 0.5-1.0% เทียบกับสกุลเงินหลัก แตกต่างกับการลดอันดับ Rating ในช่วง 5 ส.ค.2011 ที่ S&P 500 ปรับตัวลงถึง 7% ยีลด์ร่วง 20bp และราคาทองบวก 100 เหรียญในสัปดาห์เดียว

ความต่างนี้อธิบายได้จากหลากหลายเหตุผล

เช่น หลายองค์กรการเงินปัจจุบันมีการเปลี่ยนแปลงกฎการลงทุนตั้งแต่การลด Rating ครั้งก่อน จากเดิมที่ตั้งไว้ว่าลงทุนเฉพาะตราสารระดับ AAA เปลี่ยนไปเป็นพันธบัตรรัฐบาล

นอกจากนั้น Fitch ก็ไม่ได้ลดอันดับความน่าเชื่อถือของประเทศ (Country Ceiling) เมื่อคง Rating AAA ตราสารหนี้ที่ออกภายในสหรัฐจึงไม่ได้รับผลกระทบ

รวมไปถึงจังหวะที่ใช้ในการลดอันดับ แตกต่างจากปี 2011 ที่กำลังมีปัญหาเรื่องเพดานหนี้ และรายงานเศรษฐกิจชะลอตัว ต่างจากครั้งนี้ที่ประเด็นหลักคือวินัยทางการคลังที่ไม่ใช่เรื่องใหม่ เพดานหนี้ก็ได้รับการเลื่อนไปแล้ว ขณะที่ตัวเลขเศรษฐกิจก็ดีกว่าคาด

ทั้งหมดทำให้ความสำคัญของการลดอันดับ Rating ครั้งนี้ “ไม่สำคัญ” ไปโดยปริยาย

อย่างไรก็ดี ผมเชื่อว่า เหตุของการลดอันดับ Rating ครั้งนี้จะส่งผลกระทบกับหลายสินทรัพย์ในตลาดการเงินระยะข้างหน้า

กลุ่มแรก คือดอลลาร์และบอนด์ยีลด์สหรัฐ มีความเสี่ยงที่จะเห็นดอลลาร์อ่อนพร้อมกับยีลด์ปรับตัวสูงขึ้น

เพราะการลด Rating ครั้งนี้ยิ่งตอกย้ำว่าวินัยการคลังสหรัฐเป็นสิ่งที่ไม่ได้รับการแก้ไขเลยในช่วงสิบกว่าปีที่ผ่านมา สหรัฐยังขาดดุลการคลังทุกปีเฉลี่ย 5.8% จนล่าสุด หนี้สาธารณะต่อจีดีพีของสหรัฐเพิ่มขึ้นจาก 99% ปลายปี 2011 มาเป็น 121% ปลายปี 2022

แม้ในระยะสั้น สิ่งเหล่านี้จะทำได้แค่สร้างความกังวล แต่ระยะยาวจะเป็นจุดอ่อนของสหรัฐ เมื่อระดับ Rating ลดลง การกู้เงินจะมีต้นทุนที่สูงขึ้น แค่กู้มาใช้ดอกเบี้ยหนี้เก่าก็แตะ 1ล้านล้านดอลลาร์ต่อปีแล้ว แต่ถ้าหยุดกู้อาจเห็นเศรษฐกิจชะลอตัวทันที กดดันเงินดอลลาร์ให้อ่อนค่าและเร่งเงินลงทุนไหลออก

กลุ่มที่สองคือตัวแทนของดอลลาร์ หรือ Dollar Alternative ผมมองว่าทองได้เปรียบที่สุด

ในทางทฤษฎี การเปลี่ยนแปลงของ Rating ควรส่งผลให้ตลาดย้ายไปถือสกุลเงินที่ Rating ดีแทนที่ดอลลาร์ แต่ในทางปฏิบัติเหตุการณ์นี้ไม่เคยเกิดขึ้น เพราะระดับเครดิตมักแย่ลงพร้อมกันทั้งโลก แม้ในปี 2011 Dollar Alternative อย่างยูโรก็พบกับความเสี่ยง European Crisis ส่วนทองคำก็มักไม่ใช่คำตอบในช่วงที่เศรษฐกิจโลกมีปัญหา

ครั้งนี้แตกต่างไปเนื่องจากเศรษฐกิจทั่วโลกมีวัฏจักรที่เติบโตไม่พร้อมกันจากผลของโควิด รัฐบาลหลายประเทศใหญ่มีวินัยทางการเงินที่สูงกว่าสหรัฐ นอกจากนั้นปัจจุบันดอลลาร์ก็ถูกนำมาใช้เป็นเครื่องมือในการกดดันทางการเมืองระหว่างประเทศ

ประเด็นเหล่านี้ เป็นทั้งความเสี่ยงและข้ออ้างให้นักบริหารเงินทั่วโลกต้องคิดมากในการเพิ่มการถือครองดอลลาร์ในอนาคต และเป็นบวกกับสินทรัพย์ที่ไม่มีอันดับเครดิตอย่างทองคำ

สำหรับเงินบาทแม้จะอ่อนค่าระยะสั้น แต่แข็งค่าได้ในระยะยาว

แม้จะไม่ใช่ความสัมพันธ์โดยตรง แต่ผมมองว่าการถูกลดอันดับ Rating จะส่งผลต่อเงินบาทในหลายแง่มุม

อย่างแรกคือมุมการเป็นสินทรัพย์เสี่ยง แม้ดอลลาร์จะมี Rating ที่ลดลงก็ใช่ว่าเงินบาทจะแข็งค่าได้ทันที เนื่องจากความเสี่ยงของตลาดจะเพิ่มขึ้นทั้งระบบในช่วงสั้น สินทรัพย์เสี่ยงอย่างสกุลเงิน EM และเงินบาทมีโอกาสถูกขายก่อน

ในระยะกลาง ยีลด์จะเป็นตัวที่กำหนดทิศทางของอัตราแลกเปลี่ยน ถ้า Rating ทำให้ยีลด์สหรัฐสูงขึ้นต่อเนื่อง (Bond vigilantes) แต่ยีลด์ในไทยไม่ปรับตัวขึ้น เงินทุนในฝั่งดอลลาร์จะไหลมาลงทุนน้อยลงด้วยต้นทุนที่สูง ขณะที่เงินทุนในประเทศก็จะเคลื่อนไปที่ดอลลาร์ที่ผลตอบแทนดีกว่า

อย่างไรก็ดี การลด Rating อาจเป็นโอกาสของเงินบาทในระยะยาว ไม่ใช่เพราะเครดิตโดยตรง แต่การเปลี่ยนแปลงนี้กำลังบอกว่าทั้งตลาดเห็นแล้วว่าดอลลาร์มีพื้นฐานที่ไม่มั่นคง ดอกเบี้ยอาจช่วยได้ แต่สุดท้ายเศรษฐกิจจะเป็นตัวกำหนดและการอ่อนค่าของดอลลาร์อาจเป็นทางออกเดียวของเศรษฐกิจสหรัฐ

ในมุมมองของผม อันดับ Rating ไม่ได้สำคัญ แต่ไม่ได้หมายความว่าพื้นฐานสหรัฐแข็งแกร่ง เหตุผลของการปรับลด Rating เป็นสัญญาณเตือนว่า ถ้านโยบายเศรษฐกิจไม่เปลี่ยน การเปลี่ยนแปลงของตลาดการเงินจะต้องเกิดขึ้นแน่นอนครับ

มูลค่าสินทรัพย์ทางการเงินปรับฐานเป็น 100 (%) ช่วงการลดอันดับ US Rating โดย S&P ในปี 2011

ที่มา: Bloomberg และ CGS-CIMB Macro and Wealth Research

ดร.จิติพล พฤกษาเมธานันท์