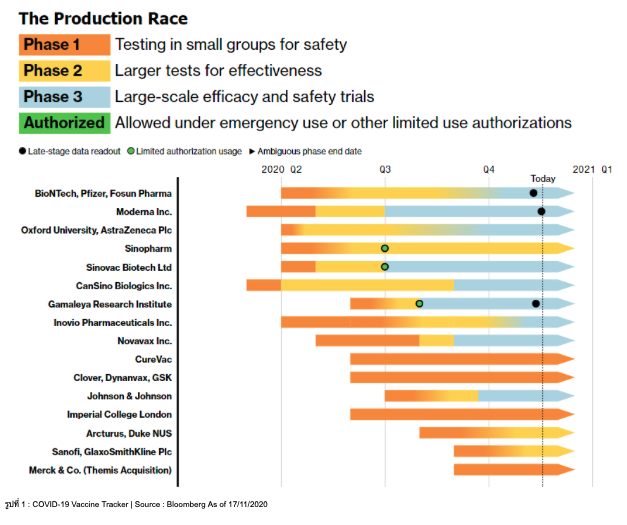

รูปที่ 1 : COVID-19 Vaccine Tracker | Source : Bloomberg As of 17/11/2020

เดือนพฤศจิกายนมีการเปิดเผยประสิทธิภาพวัคซีน COVID-19 จากทั้งบริษัท Pfizer และ Moderna ที่มีประสิทธิภาพมากกว่า 90% โดยหลังข่าวเปิดเผยออกมาตลาดหุ้นโดยเฉพาะกลุ่ม Cyclical ทั่วโลกตอบรับในเชิงบวก เช่น การเงินและธนาคาร พลังงาน ต่างฟื้นตัวเหนือดัชนีตลาดหุ้นโดยรวม แม้สถานการณ์การแพร่ระบาดของ COVID-19 จะยังคงเกิดขึ้นในหลากหลายพื้นที่ทั่วโลกก็ตาม

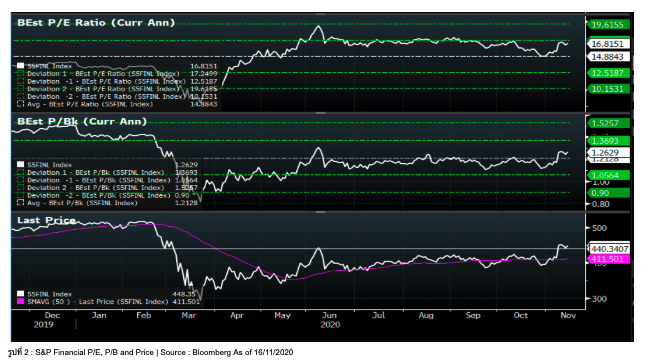

รูปที่ 2 : S&P Financial P/E, P/B and Price | Source : Bloomberg As of 16/11/2020

เมื่อพิจารณาไปยังระดับ Valuation จะพบว่ากลุ่มการเงินมีความน่าสนใจเมื่อเทียบกับดัชนี S&P 500 ประกอบกับ Downside ที่จำกัด จากความสามารถในการใช้มาตรการทางการเงินของธนาคารกลางสหรัฐฯ ที่มีแนวโน้มดำเนินมาตรการในเชิงรุกมากขึ้น เมื่อเกิดสถานการณ์ที่จำเป็น และหนุนด้วยการฟื้นตัวของเศรษฐกิจและข่าวการพัฒนาวัคซีน จึงสามารถคาดหวังการปรับตัวขึ้นได้ในระยะต่อไป

มุมมองทางเทคนิค (Technical Analysis)

รูปที่ 3 : Financial Select Sector SPDR Fund (XLF) | Source : Trading View As of 17/11/2020

กราฟของ Financial Select Sector SPDR Fund (XLF) ดัชนีสามารถผ่านแนวต้านรูปธง (Rectangle Pattern) บวกกับยืนเหนือระดับ Fibonacci Retracement 61.80% และได้สัญญาณซื้อ (Buy Signal) ที่เป็น Golden Cross จากการที่เส้นค่าเฉลี่ย 50 วัน ตัดขึ้นสูงกว่า เส้นค่าเฉลี่ย 200 วันเมื่อวันจันทร์ที่ผ่านมา

เรามองว่า มี Upside Potential จากราคาปิดวันอังคารประมาณ 12% ในการไปทดสอบจุดสูงสุดเดิมก่อนที่จะมีการระบาดของโควิด-19 เมื่อวันที่ 12 ก.พ. 2020 ที่ผ่านมา

นักลงทุนที่เหมาะกับ Tactical Call นี้ควร…

- เป็นนักลงทุนที่มีเงินสด หรือสภาพคล่องส่วนเกิน และรับความผันผวนได้สูง

- ใช้เงินลงทุนในสัดส่วนไม่เกิน 10-15% ของภาพรวมพอร์ตการลงทุนทั้งหมด

- นักลงทุนที่รับความผันผวนได้ คาดหวังผลกำไร 10%-12%

- นักลงทุนต้องยอมรับการ Limit Loss หรือ การตัดขาดทุนได้ทันที ในกรณีที่ NAV ลงมา ณ จุด Stop Loss > 8% จากต้นทุน

- จุดที่เราแนะนำให้พิจารณาชะลอการเข้าซื้อภายใต้ Tactical Call คือ หาก XLF ยืนเหนือระดับ 28.5 เนื่องจากอัตราส่วนความเสี่ยงต่อผลตอบแทน (Risk/Reward Ratio) จะสูงกว่า 50% หรือ 0.5

รายละเอียดกองทุน KT-FINANCE และ TUSFIN-A

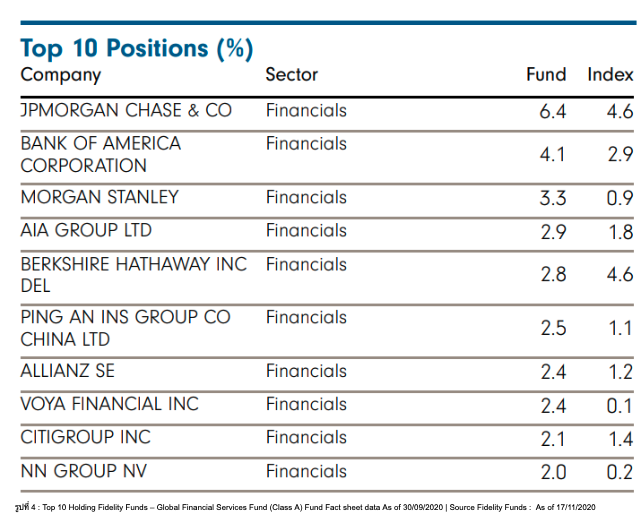

รูปที่ 4 : Top 10 Holding Fidelity Funds – Global Financial Services Fund (Class A) Fund Fact sheet data As of 30/09/2020 | Source Fidelity Funds : As of 17/11/2020

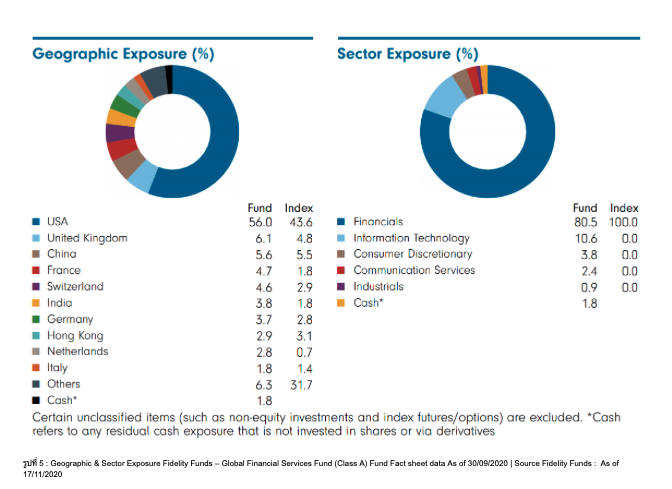

รูปที่ 5 : Geographic & Sector Exposure Fidelity Funds – Global Financial Services Fund (Class A) Fund Fact sheet data As of 30/09/2020 | Source Fidelity Funds : As of 17/11/2020

กองทุน KT-FINANCE ลงทุนในกองทุนหลัก Fidelity Funds – Global Financial Services Fund (Class A) มีนโยบายการลงทุนทั่วโลกในบริษัทที่ให้บริการด้านการเงิน โดยกลุ่มการเงินนั้นมีรายได้หลักจากหลากหลายช่องทาง อาทิ การปล่อยสินเชื่อ, บริการด้านการซื้อขายหลักทรัพย์ ตราสารหนี้ รวมไปถึงการออกหลักทรัพย์ใหม่ ซึ่งจัดอยู่ในรูปแบบของ Non-interest income ซึ่งเป็นส่วนที่กลุ่มการเงินขนาดใหญ่อย่าง Goldman Sachs, JPMorgan, BofA ทำรายได้ดีกว่าการคาดการณ์ของนักวิเคราะห์ในช่วงที่ผ่านมา นอกจากนี้เมื่อพิจารณาสัดส่วนการลงทุนพบว่าหุ้นไม่ได้มีสัดส่วนรายได้จากสหรัฐฯ เพียงประเทศเดียว และมีรายได้จากทั่วโลกประมาณ 50% ช่วยกระจายสัดส่วนรายได้ของพอร์ตการลงทุนของกองทุน

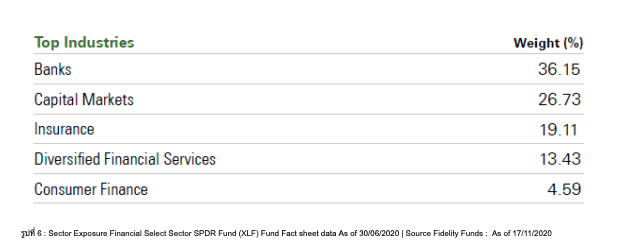

รูปที่ 6 : Sector Exposure Financial Select Sector SPDR Fund (XLF) Fund Fact sheet data As of 30/06/2020 | Source Fidelity Funds : As of 17/11/2020

รูปที่ 7 : Top 10 Holding Financial Select Sector SPDR Fund (XLF) Fund Fact sheet data As of 30/06/2020 | Source Fidelity Funds : As of 17/11/2020

กองทุน TUSFIN-A ลงทุนในกองทุนหลัก Financial Select Sector SPDR Fund (XLF)(กองทุนหลัก) ซึ่งเป็นกองทุนรวมอีทีเอฟ (Exchange Traded Fund) มีนโยบายการลงทุนทั่วโลกในบริษัทที่ให้บริการด้านการเงิน

FINNOMENA Investment Team

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัว ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย