ถ้าเราลงทุนในกองทุนหุ้นปกติ เวลาตลาดเป็นขาลง NAV ของกองทุนก็ต้องลดลงตามตลาดอย่างหลีกเลี่ยงไม่ได้ แต่จะดีกว่าไหมถ้าเรามีกองทุนที่มีกลยุทธ์การบริหารแบบทำกำไรโดยไม่ขึ้นอยู่กับสภาวะตลาด ทำกำไรได้จากหุ้นที่เป็นทั้งขาขึ้นและเป็นขาลง

ถ้าคุณสนใจกองทุนแบบนี้ กองทุน K-ART จาก บลจ. กสิกร คือคำตอบที่น่าสนใจสำหรับคุณ

นโยบายการลงทุนของ K-ART

K-ART (กองทุนเปิดเค อิควิตี้แอบโซลูทรีเทิร์น ห้ามขายผู้ลงทุนรายย่อย) เป็น Feeder Fund ที่ลงทุนในกองทุนหลัก BSF Americas Diversified Equity Absolute Return Fund ของ BlackRock ใช้กลยุทธ์การลงทุนแบบ Market Neutral Strategy หรือ Long/Short Strategies เพื่อให้ไม่แปรผันไปตามภาวะตลาด

เพราะผลตอบแทนการลงทุนจะชดเชยกันระหว่างการถือสถานะ Long (การซื้อไว้เพื่อขาย) และ Short (การขายก่อนแล้วค่อยซื้อคืน) โดยเลือก Long ในหุ้นที่คิดว่าราคาจะขึ้น และ Short ในหุ้นที่คิดว่าราคาของหุ้นจะลดลง

กองทุนแบบนี้จะมีผลประกอบการไม่ผันผวนตามตลาดมาก และจะมีผลประกอบการค่อนข้างคงที่เหมาะกับการซื้อลงทุนในสภาวะตลาดหุ้นที่ผันผวน รวมถึงตลาดขาลง

กองทุน BSF Americas Diversified Equity Absolute Return Fund นอกจากจะมีผู้จัดการกองทุนเป็นผู้ตัดสินใจเลือกลงทุนในหุ้นแล้ว ยังใช้เทคโนโลยี Big Data และ Machine Learning มาช่วยผู้จัดการกองทุนวิเคราะห์ข้อมูลในเชิงลึก เพื่อช่วยตัดสินใจ

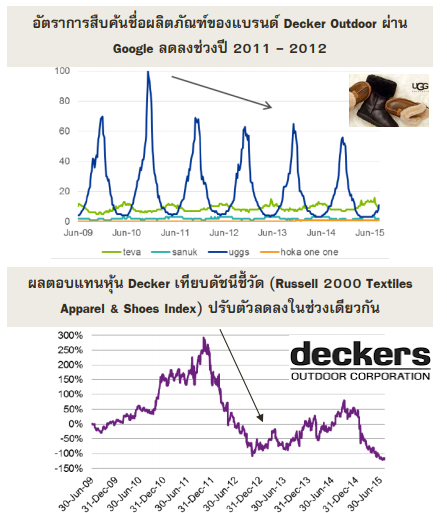

เช่นการวิเคราะห์ข้อมูลการ Search หรือค้นหา สินค้าแบรนด์หรือชื่อของบริษัทผ่าน Google เพื่อดูว่ามีผู้สนใจสินค้าของบริษัทมากขึ้น ซึ่งอาจจะนำไปสู่ยอดขายของบริษัทและราคาหุ้นต่อไป

หรือในทางกลับกันถ้าข้อมูลจากการวิเคราะห์ Big Data สะท้อนว่าสินค้าของบริษัทได้รับความนิยมน้อยลงหรือถูกค้นหาน้อยลง ก็อาจจะเลือก Short หุ้นนั้นไว้

ตัวอย่างเช่น บริษัท Decker Outdoor ผู้ผลิตรองเท้าหนังสัญชาติสหรัฐภายใต้แบรนด์มากมาย ผลการวิเคราะห์ ข้อมูลการ Search หรือค้นหาสินค้าของบริษัท ช่วงปี 2011-2012 มีแนวโน้มลดลง สุดท้ายก็ส่งผลให้ราคาหุ้นก็ลดต่ำลงด้วย ผู้จัดการกองทุนก็อาจจะใช้ข้อมูลนี้ในการเลือก Short หุ้นของบริษัทนี้ไว้ เป็นต้น

รูปที่ 1 กราฟแสดงผลการสืบค้นสินค้าของแบรด์ Decker Outdoor กับราคาหุ้น : ที่มา K-ART Pitch Book บลจ. กสิกรไทย ข้อมูล ณ ก.ค. 2560

ข้อมูลใน Big Data จะมาจากหลากหลายช่องทาง ไม่ใช่เฉพาะข้อมูลจาก Search Engine อย่าง Google เท่านั้น แต่รวมไปถึงข้อมูลที่ถูกส่งทาง Social Media และการใช้ Online Platform ต่างๆ เช่น การซื้อขาย ผ่านบริษัท E-Commerce หรือ ข้อมูลการซื้อสินค้าจากบัตรสมาชิกของร้านค้าต่างๆ ด้วย โดยข้อมูลเหล่านี้จะถูกรวบรวมไว้ในฐานข้อมูลขนาดใหญ่ ที่เรียกว่า Big Data และใช้ Machine Learning เป็นเทคโนโลยีที่ใช้ช่วยวิเคราะห์ข้อมูล Big Data อีกทีหนี่ง

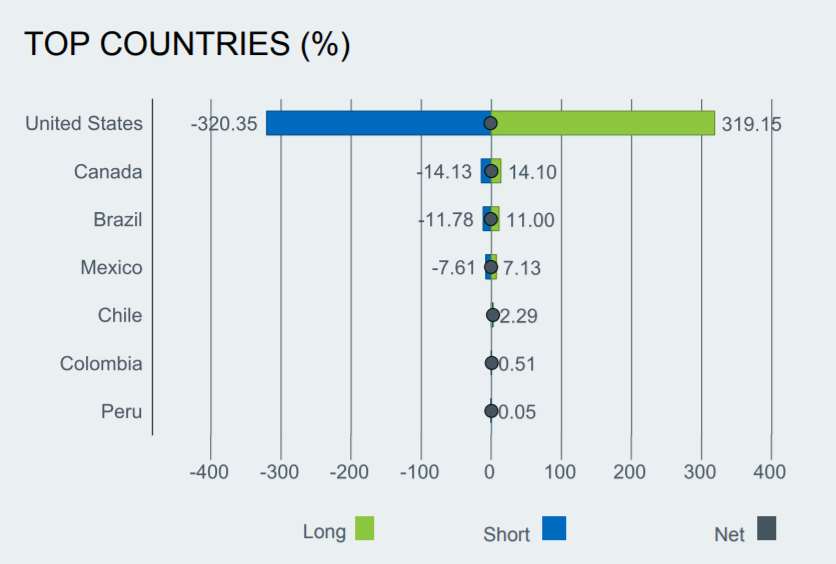

รูปที่ 2 สัดส่วนการถือหุ้นของกองทุน BSF Americas Diversified Equity Absolute Return Fund แยกตามภูมิภาค : ที่มา K-ART Pitch Book บลจ. กสิกรไทย ข้อมูล ณ วันที่ 31 กรกฎาคม 2560

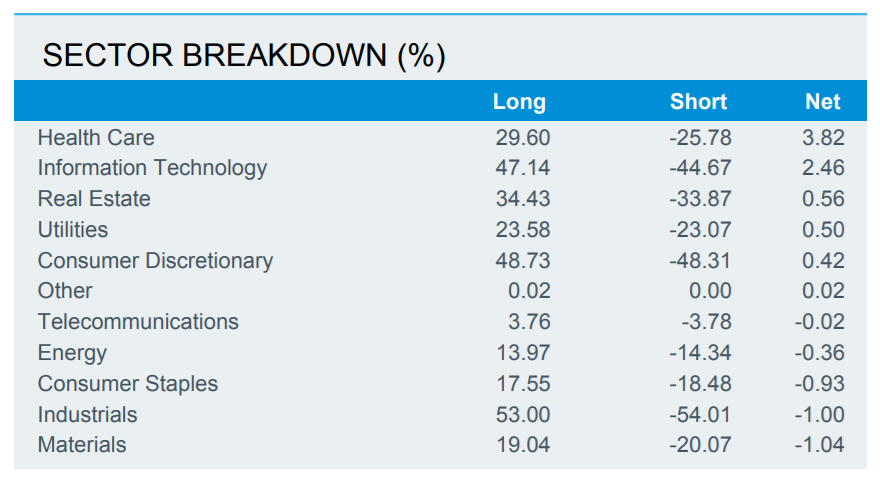

รูปที่ 3 สัดส่วนการถือหุ้นของกองทุน BSF Americas Diversified Equity Absolute Return Fund แยกตามกลุ่มอุตสาหกรรม : ที่มา K-ART Pitch Book บลจ. กสิกรไทย ข้อมูล ณ วันที่ 31 กรกฎาคม 2560

สัดส่วนการลงทุนของกองทุน BSF Americas Diversified Equity Absolute Return Fund มีการลงทุนใน ประเทศอเมริกามากที่สุด รองลงไปคือแคนาดา กับประเทศในอเมริกาใต้ โดยถ้าจะสังเกตมีการลงทุนกระจายไปหลากหลาย กลุ่มอุตสาหกรรม

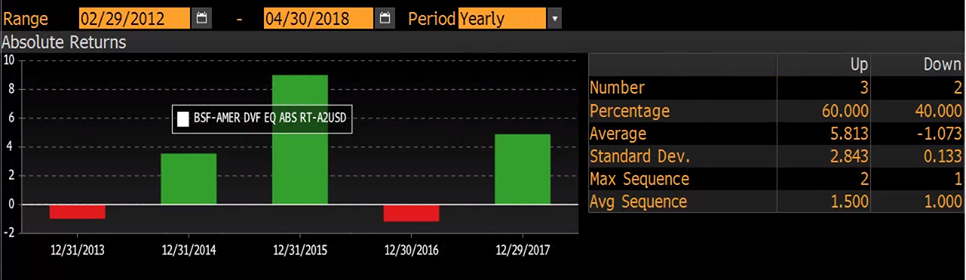

รูปที่ 4 วิเคราะห์ผลตอบแทนของกองทุนในอดีต | ที่มา: Bloomberg

การกระจายการลงทุนจำนวนมาก และมีสถานะในหุ้นแต่ละตัวน้อย ๆ เป็นอีกเครื่องมือที่ใช้ในการบริหารความเสี่ยงเรื่องการกระจายการลงทุน

จากการศึกษาผลประกอบการย้อนหลังของกองทุนนับตั้งแต่เริ่มก่อตั้งในปี 2012 พบว่าหากถือครองการลงทุนเป็นระยะเวลา 1 ปี การขาดทุนสูงสุดอยู่ที่ระดับต่ำกว่า 2%

รูปที่ 5 อัตราผลตอบแทนในอดีตนับแต่เริ่มกองทุน ที่มา : Bloomberg

นอกจากนี้ FINNOMENA Investment Team ยังได้ศึกษา Maximum Drawdown หรือการขาดทุนสูงสุดของกองทุนที่เคยเกิดขึ้นอยู่ที่ระดับประมาณ 8% ซึ่งต่ำกว่าตราสารทุนค่อนข้างมาก

ขณะที่ผลตอบแทนจากการลงทุนต่อปีนับตั้งแต่ตั้งกองทุนอยู่ที่ประมาณ 5% ต่อปี

สำคัญที่สุดคือกองทุนนี้ไม่ได้เคลื่อนไหวตามตลาดหุ้น ดูอย่างเช่นในช่วงต้นปี 2018 ที่ผ่านมาที่ตลาดหุ้นผันผวน กองทุนนี้ยังสามารถปรับตัวขึ้นได้อย่างต่อเนื่อง

จึงทำให้กองทุนนี้จัดเป็นสินทรัพย์ทางเลือก (Alternative Asset) ที่เหมาะเป็นอย่างยิ่งที่จะมีไว้ในพอร์ตการลงทุนในช่วงปลายวัฏจักรเศรษฐกิจ ที่ตลาดหุ้นมีความผันผวนมากขึ้น

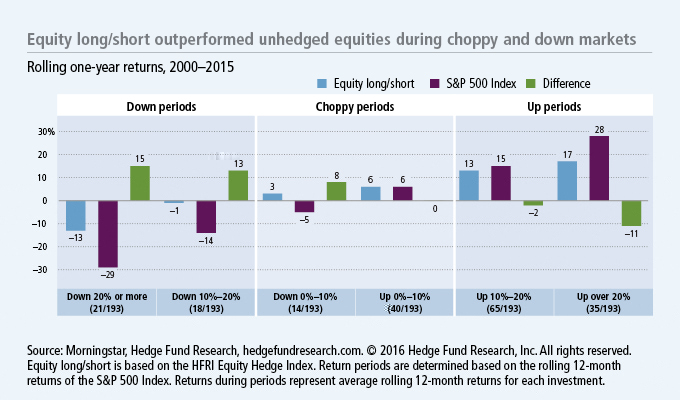

รูปที่ 6 ผลกำไรขาดทุนของกองทุน BSF Americas Diversified Equity Absolute Return Fund ในภาวะตลาดต่างๆ : ที่มา Morning Star ณ ปี 2559

นอกจากนี้ จากการศึกษาข้อมูลเพิ่มเติมจาก Morningstar FINNOMENA Investment Team มีมุมมองว่า กลยุทธ์การลงทุนแบบ Equity Long/Short ซึ่งเป็นกลยุทธ์หลักของกองทุน K-ART กลยุทธ์ที่เหมาะสมที่สามารถทำผลตอบแทนเป็นบวกได้ในยามที่ตลาดผันผวน และตลาดขาลง ขณะที่จะขึ้นน้อยกว่ากองทุนหุ้นในยามตลาดขาขึ้น

ทั้งหมดก็เป็นการรีวิวกองทุน K-ART โดยทีม FINNOMENA Investment Team ที่นำมาฝากกันในวันนี้ โชคดีในการลงทุนครับ

FINNOMENA Investment Team รายงาน

Jessada Sookdhis

Investment Analyst (IA)

ตรวจทานบทความ

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | ผู้เขียนบทความนี้มิได้รับค่าตอบแทนหรือมีส่วนได้ส่วนเสียกับบริษัทที่กล่าวถึงในบทความนี้แต่อย่างใด | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้

คำเตือน

กองทุนนี้เป็นกองทุนรวมที่มีความเสี่ยงสูงหรือมีความซับซ้อน และแตกต่างจากกองทุนรวมทั่วไป โดยกองทุนหลักมีการลงทุนในสัญญาซื้อขายล่วงหน้าที่มีกลยุทธ์แบบซับซ้อน ส่งผลให้กองทุนมีความเสี่ยงมากกว่าการลงทุนในหลักทรัพย์โดยตรง ดังนั้นกองทุนอาจประสบภาวะขาดทุนสูงมาก หากเกิดเหตุการณ์ที่ส่งผลกระทบเชิงลบกับกองทุนหลัก

กองทุนนี้เหมาะกับผู้ลงทุนที่มิใช่รายย่อยและผู้มีเงินลงทุนสูงเท่านั้น

ทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยง และโปรดขอคำแนะนำเพิ่มเติมจากผู้แนะนำหรือเอกสารประกอบการเสนอขายก่อนตัดสินใจลงทุน

ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน

ผู้ลงทุนสามารถสอบถามรายละเอียดเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ในวันและเวลาทำการที่ บลจ.กสิกร และผู้สนับสนุนการขายหรือรับซื้อคืนที่ บลจ.กสิกรแต่งตั้ง

อย่าลงทุนหากผู้ลงทุนไม่เข้าใจลักษณะและความเสี่ยงของกองทุนรวมนี้ดีพอ