Chart of the month

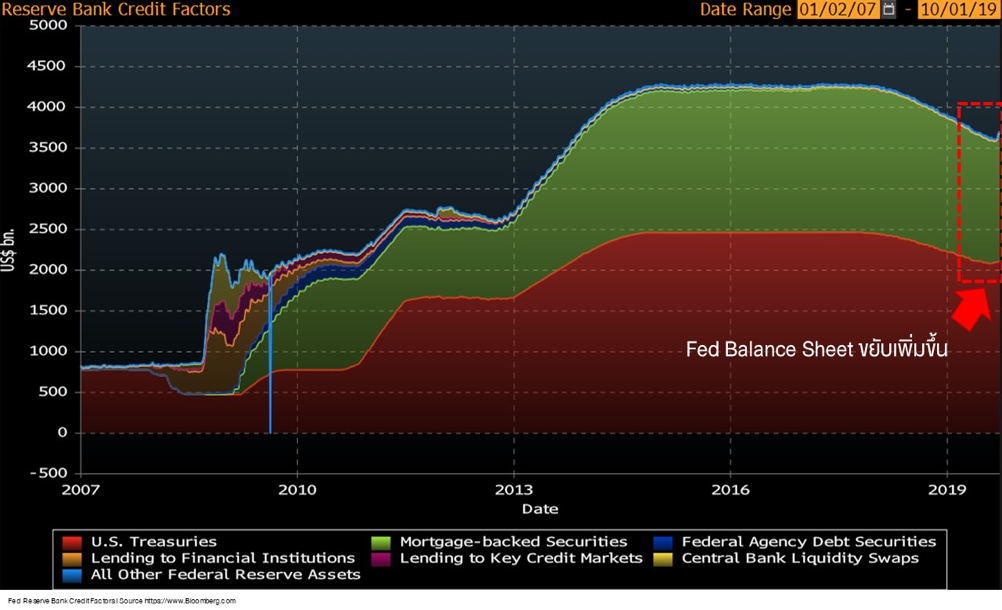

รูปที่ 1 งบดุลของธนาคารกลางสหรัฐฯ (Fed) ปรับเพิ่มขึ้นอีกครั้งเมื่อกลางเดือนกันยายนที่ผ่านมา I Source : Fed Reserve Bank Credit Factors l Source https://www.Bloomberg.com

as of 1/10/2019

เมื่อกลางเดือนกันยายนที่ผ่านมา ขนาดงบดุลของธนาคารกลางสหรัฐฯ (Fed) กลับมาขยายเพิ่มขึ้นเป็นครั้งแรกนับตั้งแต่ปี 2013 ซึ่งเกิดจากการขาดสภาพคล่องในตลาดธุรกรรมซื้อคืน (Repurchase Agreement) หรือ Repo market ทำให้อัตราดอกเบี้ยซื้อคืนพันธบัตรประเภทข้ามคืน (Overnight repo rate) พุ่งขึ้นไปแตะระดับ 8% จากเคยอยู่ที่ 2% ในสัปดาห์ก่อนหน้า

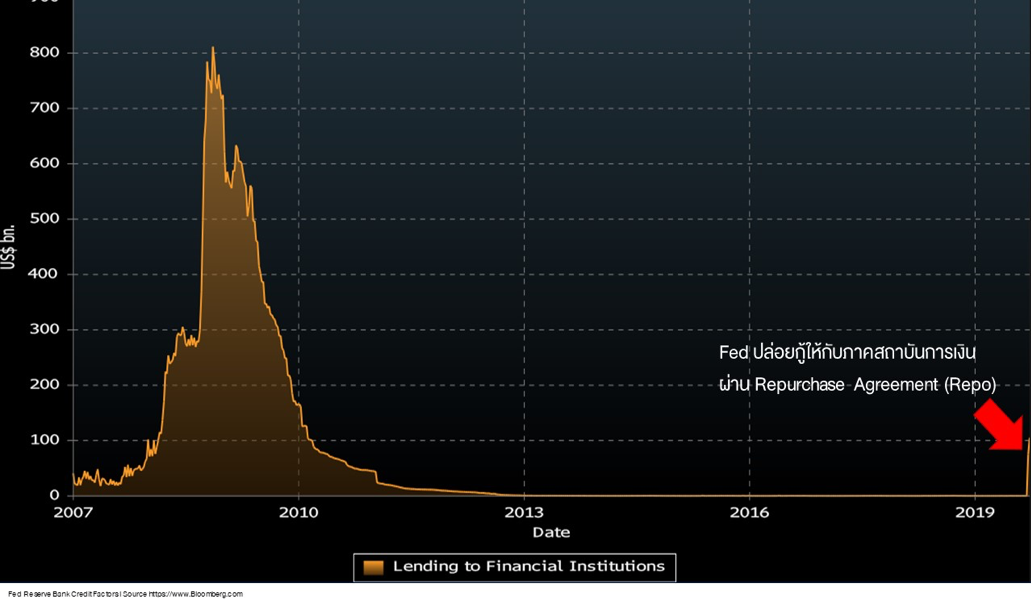

รูปที่ 2 งบดุลของ Fed ในส่วนการปล่อยกู้ยืมให้สถาบันการเงินเพิ่มขึ้น I Source : Fed Reserve Bank Credit Factors l Source https://www.Bloomberg.com

as of 1/10/2019

โดยไม่ทราบสาเหตุที่แน่ชัด แต่จากรายงานจาก Bloomberg ระบุว่าเกิดจากหลายปัจจัยเข้ามาในเวลาและทิศทางเดียวกัน ประกอบไปด้วยพันธบัตรจำนวนมากไหลเข้าตลาดในเวลาเดียวกับที่เงินสดถูกดึงออกไปเพื่อชำระภาษีประจำไตรมาสของบริษัท นอกจากนี้ด้วยมาตรการควบคุมที่ระบุให้ธนาคารพาณิชย์ต้องมีสภาพคล่องเพียงพอต่อสถานการณ์เลวร้าย ส่งผลให้ธนาคารพาณิชย์จำเป็นต้องรักษาสภาพคล่องตามเกณฑ์ Basel III

หลายสาเหตุข้างต้นทำให้ Fed ต้องอัดฉีดสภาพคล่องเข้าภาคการธนาคารเป็นครั้งแรกนับตั้งแต่วิกฤติปี 2008 ด้วยการเข้าทำธุรกรรมซื้อคืนในตลาด repo หรือกล่าวในอีกด้าน คือการเข้าซื้อพันธบัตรในตลาด repo ที่มีอยู่มาก ช่วยเพิ่มสภาพคล่องให้ตลาดและกดให้ repo rate ลดลงมาที่ระดับ 2% อีกครั้งเพื่อลดความตึงตัวในระบบการเงินที่มากเกินไป

สัญญาณดังกล่าวแสดงให้เห็นว่า Fed อาจยังจำเป็นต้องเข้าแทรกแซงกลไกตลาด ในช่วงที่สภาพคล่องในระบบและภาพรวมเศรษฐกิจสหรัฐฯ เองยังมีความเปราะบางสูง

รูปที่ 3 การใช้นโยบายการเงินแบบผ่อนคลายมีผลให้ค่าเงินดอลลาร์อ่อนค่าในระยะยาวทั้ง 3 ครั้ง I Source : Bloomberg.com

as of 1/10/2019

FINNOMENA Investment Team มีมุมมองว่าการเพิ่มขนาดงบดุลด้วยการถือหลักทรัพย์ค้ำประกันจากสถาบันการเงินในสหรัฐฯ เพิ่มขึ้นเช่นนี้ มีความใกล้เคียงที่จะพอเรียกได้ว่า นี้คือการทำนโยบายการเงินเชิงผ่อนคลายหรือ Quantitative Easing (QE) หรือหมายความว่า Fed ได้กลับมาใช้มาตรการ QE อีกครั้งหลังยุติไปเมื่อปี 2014

ทั้งนี้เมื่อพิจารณาข้อมูลหลักฐานการเกิดขึ้นของมาตรการ QE ในอดีตพบว่าค่าเงินดอลลาร์มีแนวโน้มอ่อนค่าในระยะยาวทุกครั้งที่มีการใช้นโยบายการเงินเชิงผ่อนคลาย (QE)

Fed ลดดอกเบี้ยตามคาด ด้าน ECB ผ่อนคลายทางการเงินเพิ่ม

คณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ (FOMC) มีมติปรับลดอัตราดอกเบี้ยนโยบายลง 0.25% มาที่ระดับ 1.75 – 2.00% เป็นการปรับลดอัตราดอกเบี้ยต่อเนื่องหลังปรับลดไปในการประชุมเดือนกรกฎาคมที่ผ่านมา ขณะเดียวกันการประชุมในครั้งนี้มีการเปิดเผย Dot Plot ออกมา พบว่าคณะกรรมการมองว่าจะไม่มีการปรับลดอัตราดอกเบี้ยอีกในปีนี้ ขณะเดียวกันนายเจอโรม พาวเวล ประธานธนาคารกลางสหรัฐฯ เลือกที่จะไม่ส่งสัญญาณว่าจะทำนโยบายการเงินแบบผ่อนคลายต่อในระหว่างให้สัมภาษณ์หลังการประชุมอย่างที่เคยใช้มาโดยตลอด FINNOMENA Investment Team มีมุมมองว่า สาเหตุที่นายเจอโรม พาวเวลเลือกวิธีนี้ เพื่อต้องการรักษาความเป็นกลางและขีดเส้นให้ชัดว่า ธนาคารกลางสหรัฐฯ ไม่ได้ดำเนินนโยบายเพื่อผลประโยชน์ของใครคนใดคนหนึ่ง

นอกจากธนาคารกลางสหรัฐฯ แล้ว ธนาคารกลางยุโรป (ECB) มีมติปรับลดอัตราดอกเบี้ยเงินฝากลงอีก 0.1% สู่ระดับ -0.5% ในครั้งนี้ธนาคารกลางยุโรปกลับมาใช้มาตรการผ่อนคลายเชิงปริมาณ (QE) ด้วยการเข้าซื้อพันธบัตรภายใต้วงเงินเดือนละ 20,000 ล้านยูโร นับตั้งแต่เดือนพฤศจิกายนเป็นต้นไป จนกว่าอัตราเงินเฟ้อจะกลับมาสู่ระดับเป้าหมาย เป็นการกลับมาเข้าซื้อพันธบัตรเพิ่มหลังยุติไปเมื่อเดือนธันวาคมปีที่แล้ว

Expansion of Easing Policy

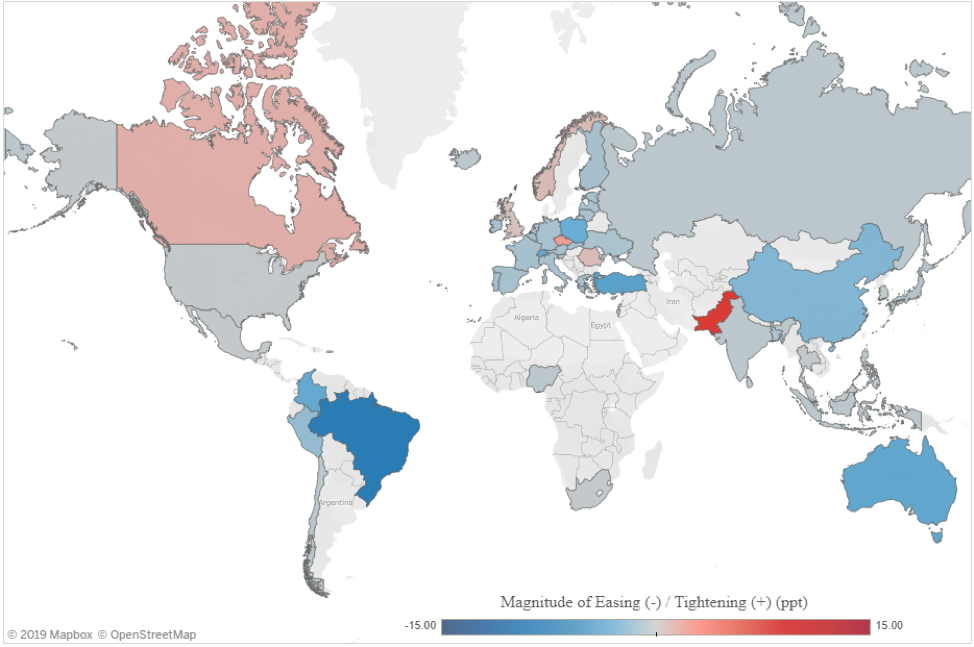

รูปที่ 4 ระดับความผ่อนคลายนโยบายการเงินของประเทศทั่วโลก (สีฟ้า : ผ่อนคลาย, สีแดง : ตึงตัว) I Source : www.cfr.org

as of 1/10/2019

นอกจาก Fed และ ECB ที่ผ่อนคลายนโยบายการเงินแล้ว นับตั้งแต่เดือนกรกฎาคมซึ่งเป็นครั้งแรกที่ Fed ปรับลดอัตราดอกเบี้ยครั้งแรกในรอบกว่าทศวรรษ พบว่ามีอย่างน้อย 16 ธนาคารกลางทั่วโลกที่ดำเนินนโยบายการเงินแบบผ่อนคลาย อาทิเช่น ธนาคารกลางเกาหลีใต้ ธนาคารกลางรัสเซีย รวมไปถึงธนาคารแห่งประเทศไทยที่ปรับลดอัตราดอกเบี้ยนโยบายลง 0.25%

การดำเนินนโยบายดังกล่าวสามารถคาดได้ว่าสภาพคล่องในระบบจะเพิ่มขึ้น FINNOMENA Investment Team มีมุมมองว่าจะมีการใช้มาตรการการเงินแบบผ่อนคลายต่อเนื่องในระยะต่อจากนี้

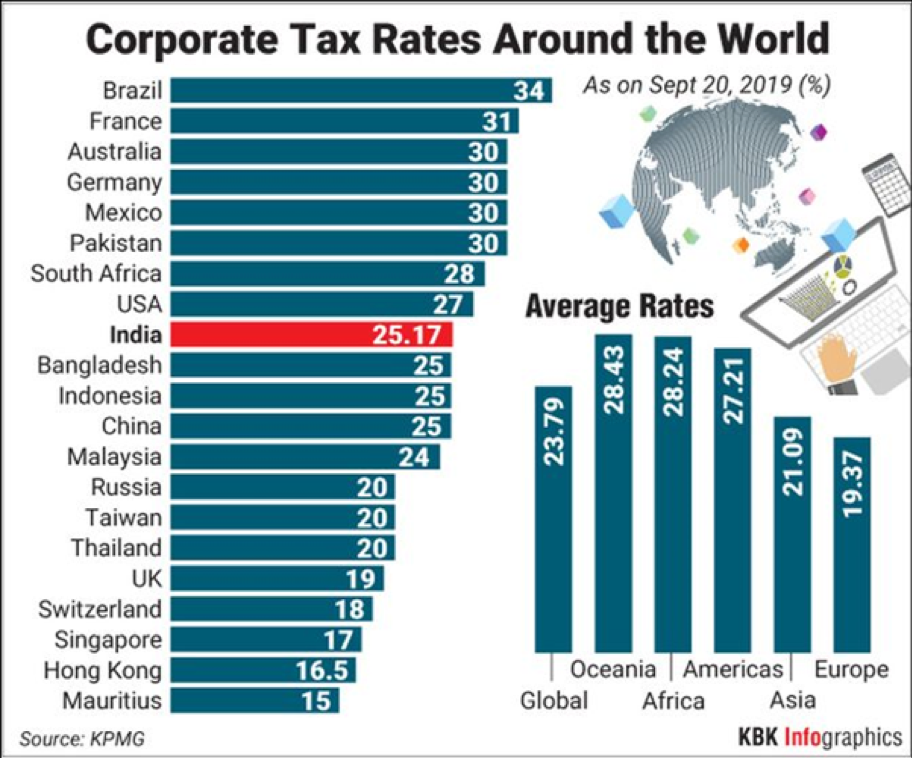

รูปที่ 5 อัตราภาษีเงินได้นิติบุคคลของประเทศทั่วโลก I Source : www.rediff.com

as of 1/10/2019

นอกจากดำเนินนโยบายทางการเงินแล้ว การดำเนินนโยบายการคลังเป็นอีกช่องทางที่รัฐบาลนำมาใช้เพื่อกระตุ้นเศรษฐกิจ โดยเมื่อเดือนที่แล้วประเทศอินเดียปรับลดอัตราภาษีเงินได้นิติบุคคลเหลือ 25.2% จากเดิมที่ 34.9% ขณะเดียวกันปรับลดอัตราภาษีให้กับบริษัทเปิดใหม่หลังวันที่ 1 ตุลาคม ลงเหลือ 15% จาก 25% โดยนโยบายดังกล่าวเริ่มมีผลในปีงบประมาณนี้ซึ่งเริ่มตั้งแต่วันที่ 1 เมษายนที่ผ่านมา

ด้านธนาคารกลางจีน (PBOC) ลดอัตราส่วนสินทรัพย์สภาพคล่อง (Required Reserve Ratio: RRR) ลง 0.5% โดยมีผลเมื่อวันที่ 16 กันยายน ช่วยเพิ่มสภาพคล่องให้ระบบอีก 900,000 ล้านหยวน (127,120 ล้านดอลลาร์) พร้อมลดอัตราส่วนดังกล่าวอีก 1% สำหรับธนาคารพาณิชย์ที่ผ่านคุณสมบัติ

US Economic Slowdown

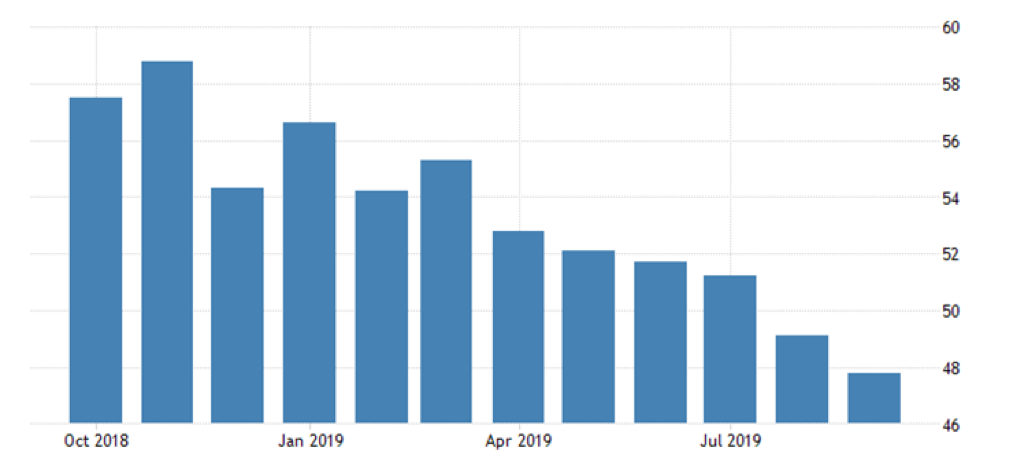

รูปที่ 6 ดัชนี ISM Manufacturing PMI ของสหรัฐฯ ต่ำสุดในรอบ 10 ปี I Source : Tradingeconomics.com

as of 1/10/2019

FINNOMENA Investment Team มองว่ามีเหตุผลมากขึ้น ที่เฟดจะลดดอกเบี้ยอีกอย่างน้อยหนึ่งครั้งภายในการประชุมอีก 2 ครั้งที่เหลือของปี 2019 หลักฐานล่าสุดคือ การที่สหรัฐฯประกาศตัวเลข ดัชนี ISM Manufacturing PMI เดือนกันยายน ออกมาที่ 47.8 จุด ต่ำกว่าคาดการณ์ที่ 50.4 จุด เป็นการส่งสัญญาณว่าภาคอุตสาหกรรมของสหรัฐฯ มีโอกาสเข้าสู่ภาวะหดตัวในระยะ 6-12 เดือนข้างหน้า จากผลกระทบของสงครามการค้า อีกทั้งยังเป็นตัวเลขที่ต่ำที่สุดในรอบ 10 ปี

Power of Consumption

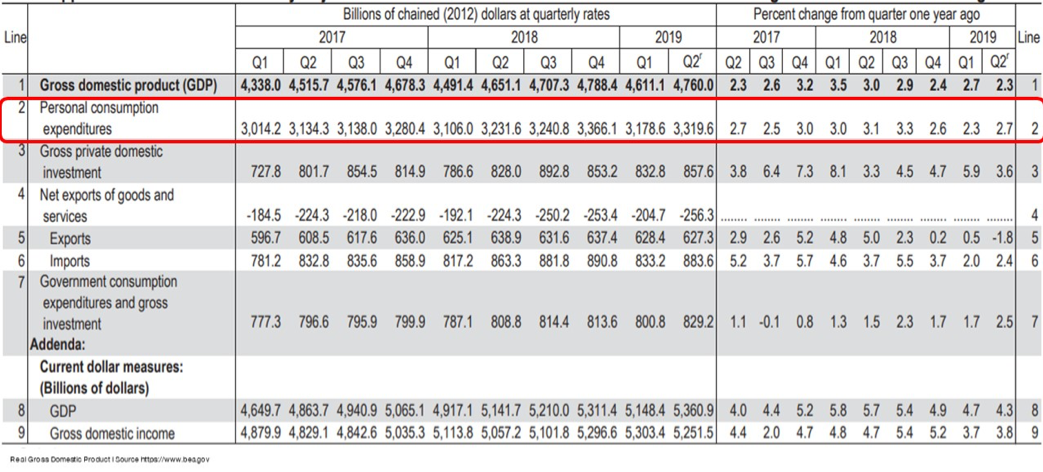

รูปที่ 7 ตัวเลข GDP สหรัฐฯ ประจำไตรมาสที่ 2 ของปี 2019 I Source : www.bea.gov

as of 30/9/2019

อย่างไรก็ตาม การเปิดเผยการขยายตัวของเศรษฐกิจสหรัฐฯ (GDP) ไตรมาสที่ 2 โดยขยายตัวที่ 2% การขยายตัวในครั้งนี้หนุนด้วยการบริโภคภายในที่ขยายตัวในอัตราที่เพิ่มขึ้นจาก 2.3% มาที่ 2.7% ในไตรมาสนี้ ด้วยขนาดของเศรษฐกิจสหรัฐฯ พบว่าการบริโภคภายในคิดเป็นสัดส่วนสูงถึง 60% ของ GDP ขณะที่การขยายตัวของ GDP ที่ 2% มาจากภาคส่วนการบริโภคภายในถึง 3.03% สะท้อนว่า ภาคการบริโภค และการบริการของสหรัฐฯ ยังคงเติบโตได้อย่างต่อเนื่อง

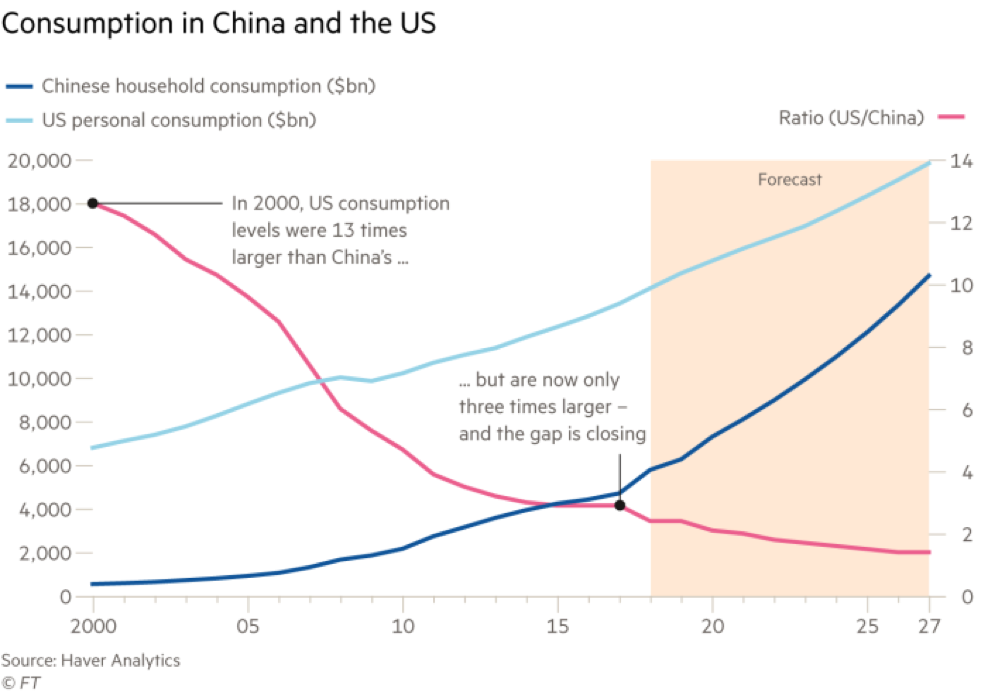

รูปที่ 8 เปรียบเทียบการบริโภคภายในของประเทศสหรัฐฯ และจีน I Source : agencychina.com/blog/2019-china-consumption-trends/

as of 30/9/2019

และไม่ใช่แค่เพียงสหรัฐฯ เท่านั้น แต่สงครามการค้ายังมีผลกระทบต่อภาคอุตสาหกรรมของประเทศจีนเช่นกัน ดังนั้นประเทศจีนจึงหันมาสนับสนุนการบริโภคภายในเช่นกัน ส่งผลให้การบริโภคภายในของจีนขยายตัวเพิ่มขึ้นอย่างต่อเนื่อง โดยจากรูปแสดงให้เห็นว่าจากปี 2000 ที่การบริโภคภายในของสหรัฐฯ คิดเป็น 13 เท่าของการบริโภคภายในประเทศจีน ลดลงมาเหลือเพียง 2 เท่า เมื่อปี 2018 และคาดว่าช่องว่างจะลดลงอีกในอนาคต

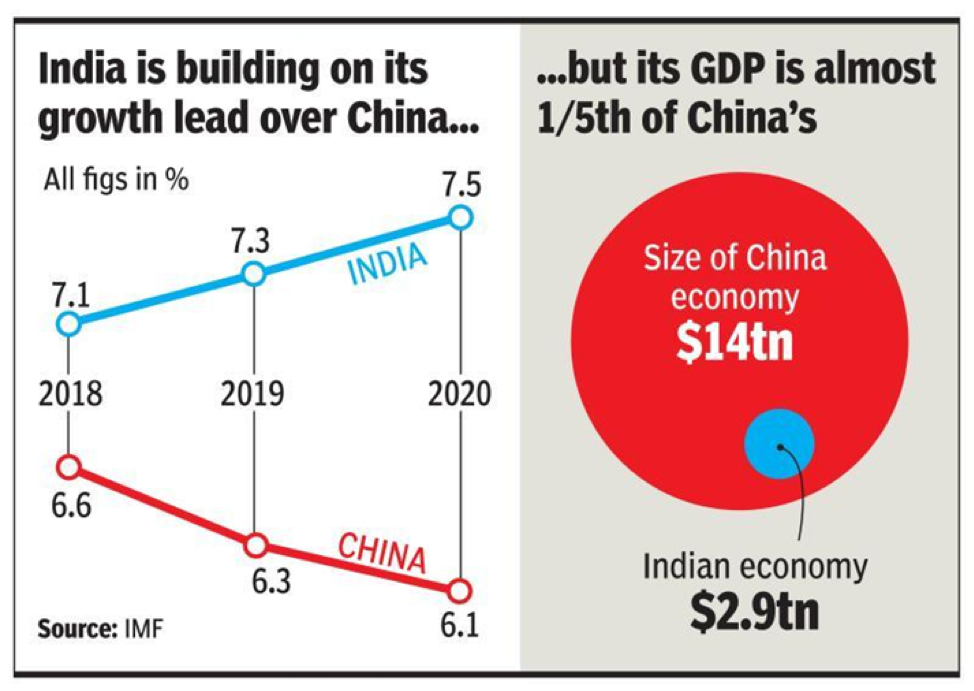

รูปที่ 9 อัตราการขยายตัวและขนาดเศรษฐกิจของประเทศอินเดียและจีน I Source : timesofindia.indiatimes.com

as of 30/9/2019

อีกประเทศที่มีความน่าสนใจในภูมิภาคเอเชีย คือ ประเทศอินเดีย ด้วยโครงสร้างประชากรในวัยทำงานที่มีสัดส่วนสูง นโยบายสนับสนุนการลงทุนจากภาครัฐฯ ในการลงทุนโครงสร้างพื้นฐาน และดึงดูดเงินลงทุนจากต่างประเทศ การสนับสนุนดังกล่าวจะกระตุ้นความต้องการบริโภคภายในอินเดียเองหลังจากนี้มากขึ้น

FINNOMENA Investment team จึงมองว่า โอกาสการลงทุนที่น่าสนใจ คือ การลงทุนที่เกี่ยวข้องกับภาคการบริโภค และการบริการ ซึ่งหลักๆอยู่ในแถบเอเชีย นำโดยจีน และ อินเดีย

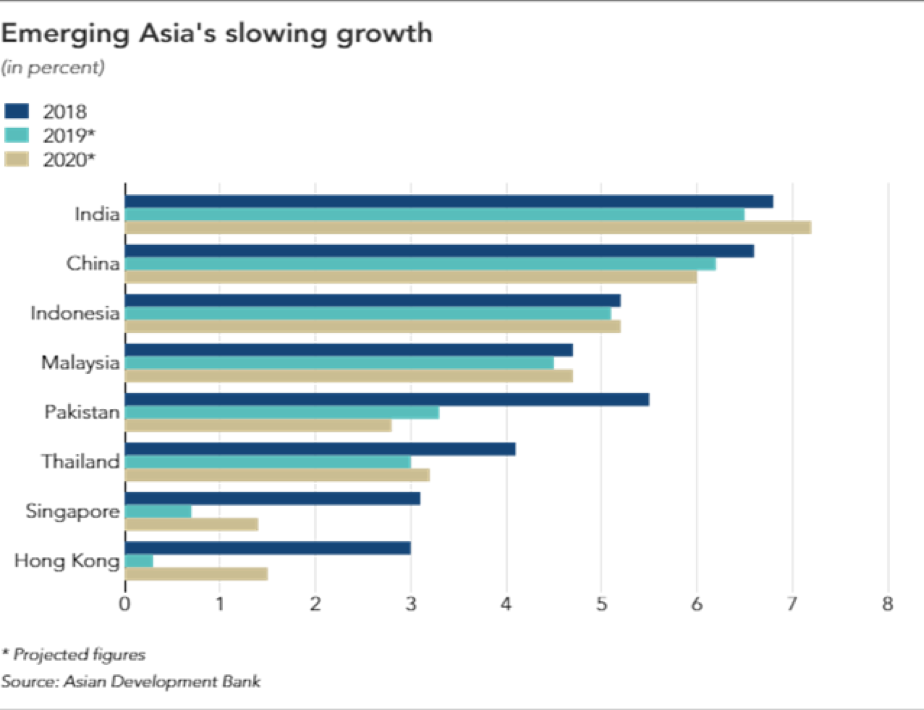

Asia Economic slowdown, but still has good potential

รูปที่ 10 อัตราการขยายตัวทางเศรษฐกิจของประเทศตลาดเกิดใหม่ในเอเชีย I Source : asia.nikkei.com

as of 1/10/2019

Asian Development Bank (ADB) คาดว่าเศรษฐกิจจีนจะเติบโตที่ 6.2% ในปีนี้ และ 6% ในปีหน้า ขณะที่เอเชียตะวันออกโดยรวมคาดการเติบโตไว้ที่ 5.5% ในปี 2019 และ 5.4% ในปี 2020 ด้านภูมิภาคเอเชียตะวันออกเฉียงใต้คาดว่าจะขยายตัว 4.5% ในปีนี้ และ 4.7% ในปีหน้า เมื่อเปรียบเทียบการขยายตัวกับปีก่อนแล้วพบว่าเศรษฐกิจมีแนวโน้มชะลอตัวลงอย่างชัดเจน สาเหตุมาจากความตึงเครียดทางการค้าระหว่างสหรัฐฯ และจีน แต่ในปี 2020 ทาง ADB คาดว่า เศรษฐกิจเอเชีย จะกลับมาขยายตัวได้อีกครั้ง

รูปที่ 11 ตัวเลขกำไรต่อหุ้นของภูมิภาค Asia ex.Japan และภูมิภาคอื่นทั่วโลก I Source : seekingalpha.com

as of 1/10/2019

ด้านความน่าสนใจในเชิงมูลค่า และปัจจัยพื้นฐาน จากผลกระทบจากสงครามการค้าเกิดขึ้นกับทุกภูมิภาคทั่วโลก FINNOMENA Investment Team มีมุมมองว่า มูลค่าทางปัจจัยพื้นฐาน (Valuation) ของตลาดหุ้นภูมิภาคต่างๆ พบว่าอัตราการขยายตัวของกำไรสุทธิต่อหุ้นของภูมิภาคเอเชียยกเว้นญี่ปุ่น (Asia ex.Japan) ในระยะยาวอยู่ที่ 8.4% ถึงแม้ตัวเลขดังกล่าวจะลดลงแต่ยังเป็นอัตราที่สูงเมื่อเทียบกับดัชนี MSCI World รวมถึงตลาดหุ้นสหรัฐฯ ซึ่งอัตราการเติบโตอยู่ที่ 5.4% และ 6.2% ตามลำดับ

Bank of Thailand holds rate, downgrade growth outlook

รูปที่ 12 กนง. มีมติให้คงอัตราดอกเบี้ยที่ 1.5% พร้อมคาดการณ์แนวโน้มเศรษฐกิจและอัตราเงินเฟ้อ I Source : www.bot.or.th

as of 20/9/2019

คณะกรรมการนโยบายการเงินของธนาคารแห่งประเทศไทย (กนง) มีมติคงอัตราดอกเบี้ยนโยบายไว้ที่ 1.50% โดยหลังการประชุมได้เปิดเผยคาดการณ์แนวโน้มการขยายตัวของเศรษฐกิจไทย โดยปรับลดประมาณการ การขยายตัวลงจาก 3.3% เหลือ 2.8% พร้อมคาดการส่งออกปีนี้หดตัว 1.0% จากขยายตัว 0.0% ซึ่งเป็นผลมาจากภาคท่องเที่ยวมีแนวโน้มชะลอตัว การส่งออกที่ลดลง อุปสงค์ในประเทศ การบริโภคภาคเอกชนที่ชะลอตัว การใช้จ่ายภาครัฐและการลงทุนเอกชนมีแนวโน้มขยายตัวต่ำกว่าที่คาด

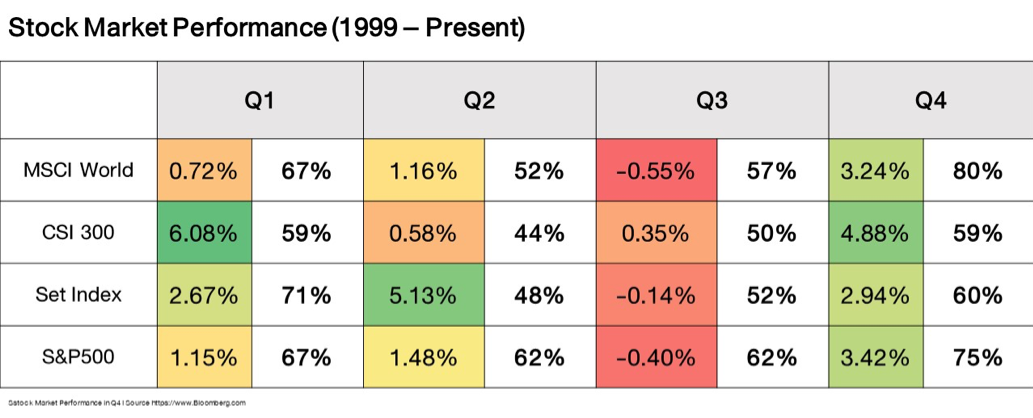

Opportunity in 4th Quarter

รูปที่ 13 ผลตอบแทนของตลาดหุ้นทั่วโลกในแต่ละไตรมาสนับตั้งแต่ปี 1999 ถึงปัจจุบัน I Source : Bloomberg.com

as of 30/9/2019

ย่างเข้าสู่เดือนตุลาคมอันเป็นเดือนเริ่มต้นของไตรมาสที่ 4 ซึ่งเป็นไตรมาสที่มีเหตุการณ์ Seasonality ซึ่งนักลงทุนจับตามองอย่าง Santa Cluas Rally ต่อเนื่องด้วย January Effect โดยจากสถิติในอดีต (นับตั้งแต่ปี 1999) ไตรมาส 4 ของทุกปี เป็นไตรมาสที่ตลาดหุ้นมีโอกาสสร้างผลตอบแทนได้ดีกว่าไตรมาสอื่น ในขณะที่ไตรมาส 1 ของทุกปี ก็มีโอกาสสูงที่ตลาดหุ้นยังปรับตัวขึ้นต่อจากไตรมาสที่ 4

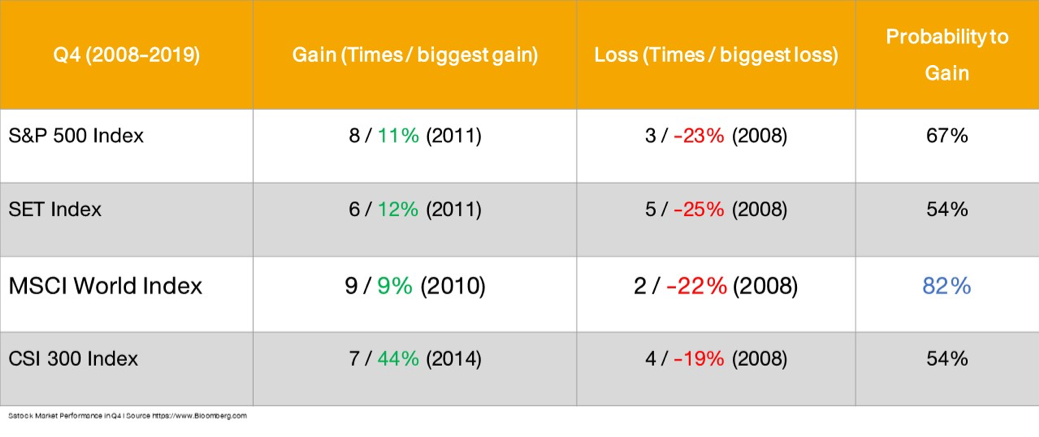

รูปที่ 14 จำนวน ผลตอบแทน และโอกาสที่จะได้รับผลตอบแทนเป็นบวกของตลาดหุ้นที่สำคัญทั่วโลกในไตรมาสที่ 4 นับตั้งแต่ปี 2008 จนถึงปัจจุบัน I Source : Bloomberg.com

as of 30/9/2019

เมื่อเปรียบเทียบระหว่างตลาดหุ้นสำคัญทั่วโลก สถิติ (นับตั้งแต่ปี 2008) บ่งชี้ว่าตลาดหุ้นสหรัฐฯ (S&P 500) และดัชนีหุ้นโลก (MSCI World) สามารถทำผลตอบแทนเป็นบวกได้ทั้งไตรมาสที่ 4 และเดือนธันวาคม (67% และ 82% ตามลำดับ) แต่สำหรับตลาดหุ้นไทย (SET) และตลาดหุ้นจีน (CSI300) แล้ว กลับพบว่าโอกาสที่ตลาดจะปรับตัวเป็นบวกในไตรมาสที่ 4 ลดลงใกล้เคียง 50%

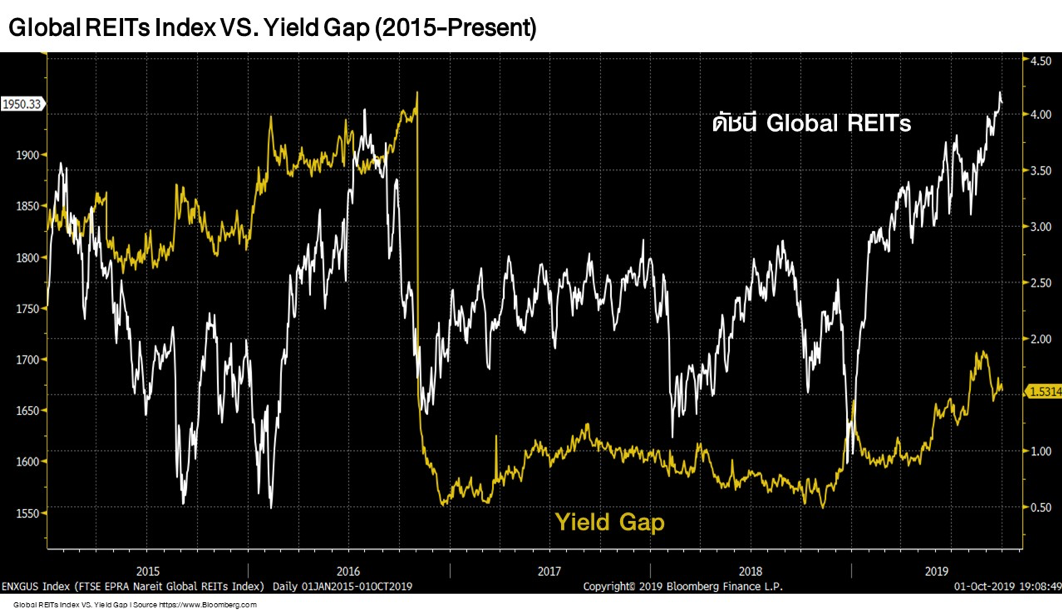

Come Back to Yield Play

รูปที่ 15 ดัชนี Global REITs และส่วนต่างระหว่างอัตราการปันผลและอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ (Yield Gap) I Source : Bloomberg.com

as of 30/9/2019

ด้วยเหตุนี้ โอกาสที่ทาง FINNOMENA Investment team เล็งเห็น จึงอยู่ภายใต้ธีม “Yield Play” โดยจากการหาข้อมูลของเรา พบว่า ถึงแม้ดัชนี Global REITs ปรับตัวขึ้นทำจุดสูงสุดใหม่อีกครั้ง หลังตลาดรับรู้ว่าธนาคารกลางทั่วโลกพร้อมดำเนินนโยบายการเงินผ่อนคลายเพื่อกระตุ้นเศรษฐกิจ ในกรณีที่เศรษฐกิจส่งสัญญาณชะลอตัวมากกว่านี้ แต่ด้านส่วนต่างอัตราปันผล หรือ Yield Gap ระหว่างอัตราการปันผลของ REITs และอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ มีค่ามากกว่าระดับค่าเฉลี่ยย้อนหลัง 3 ปี โดยอยู่ที่ระดับ 1 SD ซึ่งถือว่า มีความน่าสนใจเพิ่มขึ้น เมื่อรวมกับมุมมองที่เราคาดว่า ธนาคารกลางทั่วโลกจะใช้นโยบายการเงินแบบผ่อนคลาย และกดอัตราดอกเบี้ยให้ต่ำต่อไป

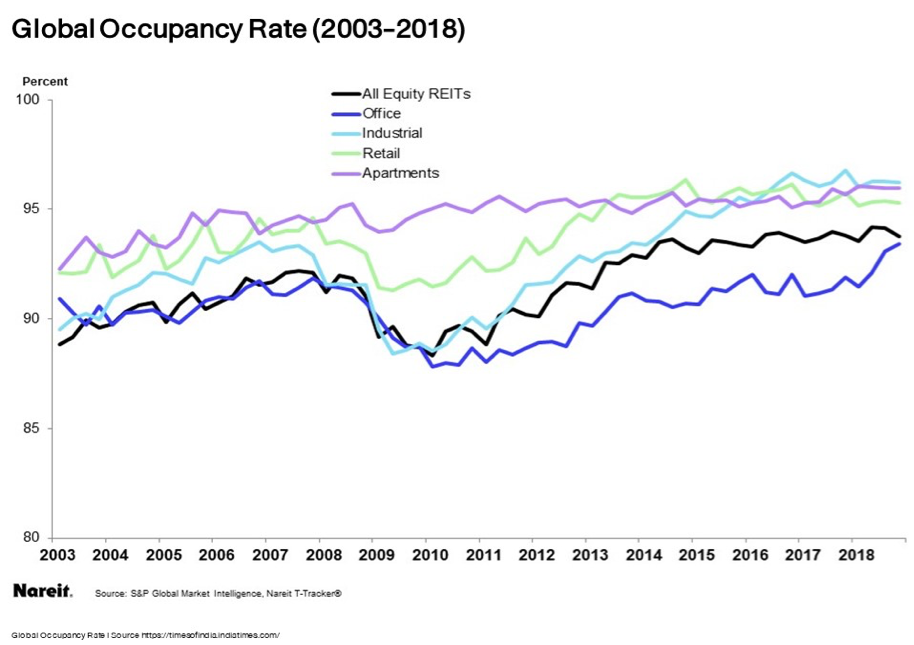

รูปที่ 16 อัตราการใช้ประโยชน์แต่ละประเภทของอสังหาฯ ทั่วโลก I Source : timesofindia.indiatimes.com

as of 30/9/2019

พื้นฐานของ REITs ยังสมเหตุสมผลในตอนนี้ หากพิจารณาจากอัตราการใช้ประโยชน์ (Occupacy rate) ของอสังหาฯ ทั่วโลกยังเพิ่มขึ้นอย่างต่อเนื่อง โดยเฉพาะประเภทสำนักงาน (Office) ที่เพิ่มขึ้นมาในระยะหลัง ส่งผลดีต่อผลประกอบการและอัตราการปันผลของ REITs

ด้วยความน่าสนใจของ Yield Gap และอัตราการใช้ประโยชน์ที่มียังมีแนวโน้มเพิ่มขึ้น ประกอบกับในภาวะที่อัตราดอกเบี้ยต่ำและมีโอกาสปรับลดลงต่อไปหากธนาคารกลางจำเป็นต้องใช้นโยบายผ่อนคลายทางการเงินเพิ่มขึ้นหลังจากนี้ ทำให้ FINNOMENA Investment Team ศึกษาและติดตามสินทรัพย์ในกลุ่ม Global Infrastructure & REITs อย่างใกล้ชิด

Risk Factor : US Impeachment & Brexit

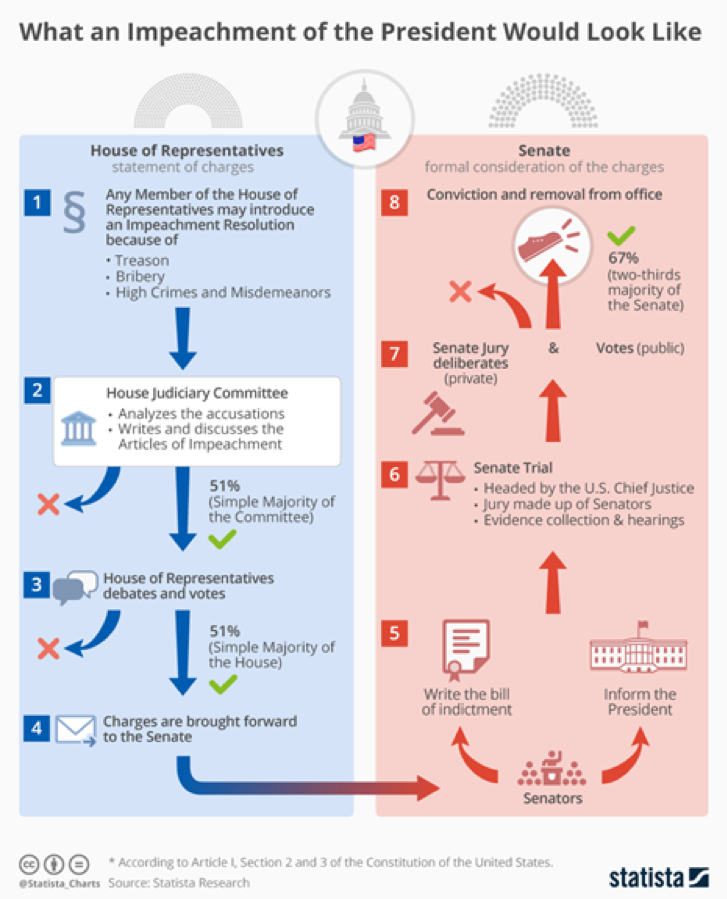

รูปที่ 17 ขั้นตอนการยื่นถอดถอนประธานาธิบดีของสหรัฐฯ I Source : statista.com

as of 1/10/2019

ความพยายามถอดถอน นายโดนัลด์ ทรัมป์ ของนางแนนซี เพโลซี ประธานสภาผู้แทนราษฎรสหรัฐฯ ฐานติดต่อกับรัฐบาลต่างชาติเพื่อแทรกแซงการเลือกตั้งในสหรัฐฯ ซึ่งเข้าสู่กระบวนการรวบรวมหลักฐานเพื่อพิจารณาความผิดต่อไปนั้น มีโอกาสยากที่จะถูกถอดถอนจริง เนื่องจากจำเป็นต้องใช้คะแนนเสียงถึง 2 ใน 3 ของวุฒิสภาทั้งหมด ซึ่งพรรครีพับลีกันของนายโดนัลด์ ทรัมป์ มีคะแนนเสียงข้างมากอยู่

สอดคล้องกับในอดีตที่ผ่านมาที่มีกระแสการถอดถอน 2 ประธานาธิบดีอย่างนายริชาร์ด นิกสันและนายบิล คลินตัน ซึ่งไม่อาจถอดถอนได้จริง และมีผลกระทบต่อการปรับตัวของตลาดหุ้นอย่างไม่มีนัยสำคัญ

ขณะที่กรณี Brexit หลังยังไม่มีความชัดเจนเกี่ยวกับการแยกตัวของอังกฤษออกจากสหภาพยุโรป (EU) แม้เหลือเวลาอีกเพียง 1 เดือนก่อนถึงกำหนดเส้นตายในการแยกตัววันที่ 31 ต.ค. 2019 ล่าสุด นายบอริส จอห์นสัน นายกรัฐมนตรีอังกฤษ ยังไม่ได้เรียกร้องให้อียูขยายเวลาเบร็กซิทออกไป แต่รัฐสภาอังกฤษสามารถบังคับให้นายจอห์นสันดำเนินการดังกล่าวได้ อย่างไรก็ตามการแยกตัวจากสหภาพยุโรปโดยไม่มีการทำข้อตกลง จะเป็นสถานการณ์ในแง่ลบสำหรับอังกฤษและภูมิภาคยุโรป ดังนั้นจึงต้องดำเนินการเพื่อหลีกเลี่ยงสิ่งนี้

โมเดลพอร์ตการลงทุนแนะนำของ FINNOMENA

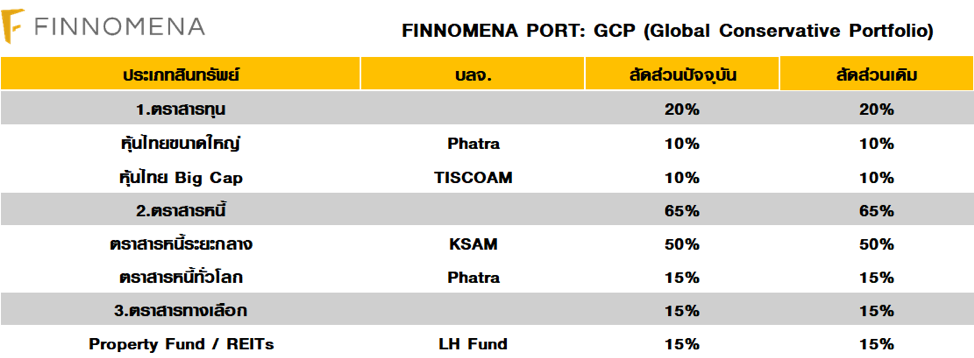

Global Conservative Portfolio (GCP)

พอร์ต GCP ปัจจุบันมีน้ำหนักการลงทุนในสินทรัพย์เสี่ยงอย่างหุ้นเพียง 20% เท่านั้น ประกอบกับ มีการกระจายน้ำหนักการลงทุนในตราสารหนี้ระยะกลางซึ่งมีความผันผวนต่ำ และสอดรับกับแนวโน้มดอกเบี้ยขาลง ส่งผลให้โดยรวมแล้วพอร์ต GCP มีความเสี่ยงโดยรวมค่อนข้างต่ำเหมาะสมกับเป้าหมายการลงทุน จึงแนะนำสามารถลงทุนได้

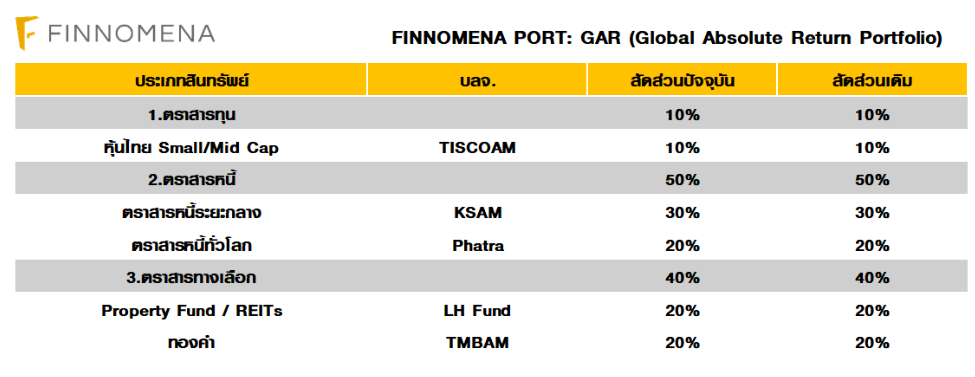

Global Absolute Return (GAR)

สำหรับพอร์ตการลงทุน GAR ปัจจุบันมีน้ำหนักการลงทุนในสินทรัพย์เสี่ยงอย่างหุ้นเพียง 10% เท่านั้น ส่วนที่เหลือถูกกระจายการลงทุนไปยังสินทรัพย์ที่ได้รับผลเชิงบวกจากแนวโน้มการลดดอกเบี้ย อย่างตราสารหนี้ระยะกลางถึงยาว และสินทรัพย์ปลอดภัยอย่างทองคำเพื่อลดความผันผวนของพอร์ตการลงทุนลงแล้ว ส่งผลให้ความเสี่ยงโดยรวมอยู่ในระดับที่ต่ำ จึงแนะนำสามารถลงทุนได้

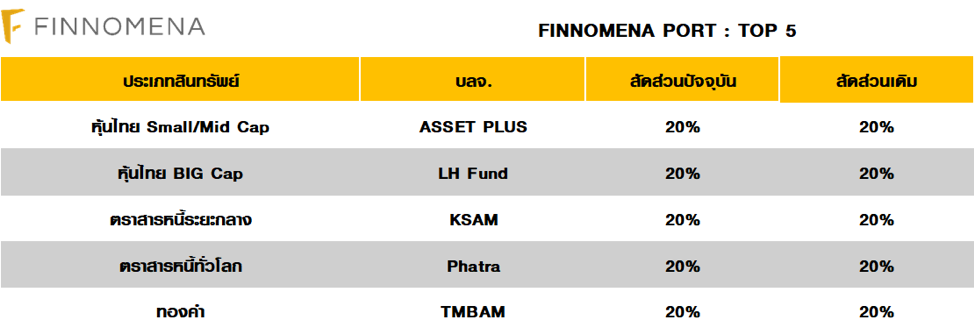

TOP5 Portfolio

พอร์ต TOP5 ซึ่งเป็นพอร์ตการลงทุนความเสี่ยงสูงสุด คงสัดส่วนการลงทุนในหุ้นเพียง 40% เท่านั้น ซึ่งเป็นการถือครองในระดับต่ำที่สุดนับตั้งแต่จัดตั้ง FINNOMENA Investment Team มีมุมมองว่าพอร์ตการลงทุนมีภูมิคุ้มกันพร้อมรับมือความผันผวนของตลาดเรียบร้อยแล้ว

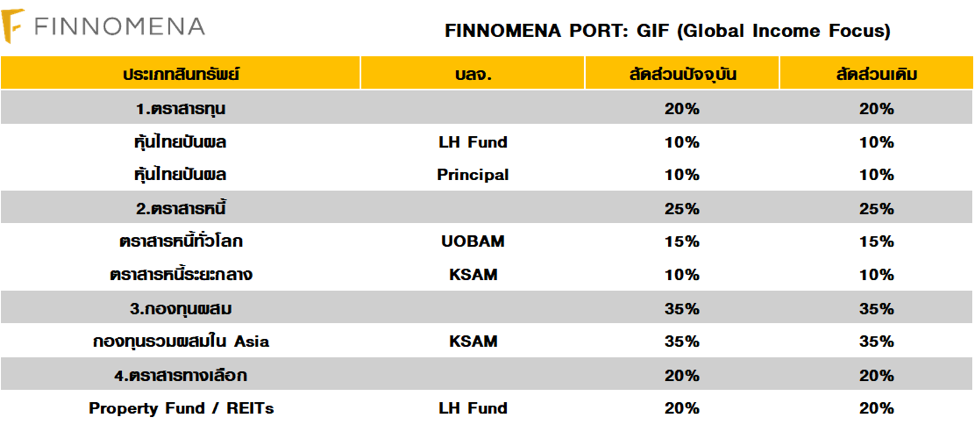

Global Income Focus (GIF)

ขณะที่พอร์ต GIF ยังคงน้ำหนักการลงทุนเช่นเดิม จากการสร้างภูมิคุ้มกันด้วยตราสารหนี้ และกองทุน Multi Asset ที่มีความผันผวนต่ำ และได้รับผลเชิงบวกจากแนวการลงทุนแบบ Yield Play ส่งผลให้กระแสเงินสดที่สร้างยังคงอยู่ในระดับเป้าหมายที่ 4.30% ต่อปี

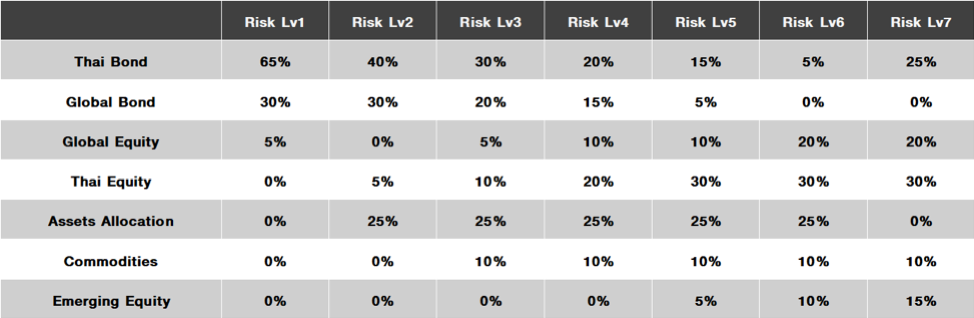

GOAL Portfolio

1st Million Portfolio

โมเดล Goal และ 1st Million FINNOMENA Investment Team ยังคงแนะนำพอร์ตการลงทุนตาม Black Litterman Asset Allocation Model เช่นเดิม โดยแนะนำให้นักลงทุนทำการ DCA การลงทุนอย่างต่อเนื่องทุกเดือน โดยในส่วนของนักลงทุนที่ลงทุนแล้ว แนะนำ Rebalance เพื่อปรับสมดุลพอร์ต ในจังหวะที่ตลาดมีความผันผวน

FINNOMENA Investment Team

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน