นับตั้งแต่ต้นปีที่ผ่านมาคณะกรรมการนโยบายการเงินสหรัฐฯ (FOMC) ปรับขึ้นอัตราดอกเบี้ยสู่ระดับ 3.75 – 4.0% ซึ่งคิดเป็นการปรับขึ้นอัตราดอกเบี้ยรวมทั้งหมด 3.75% จากจุดต่ำสุดและเป็นการปรับขึ้นอัตราดอกเบี้ย 6 จาก 7 ครั้งของการประชุมล่าสุด ภายในระยะเวลา 11 เดือน มากที่สุดนับตั้งแต่ปี 1980 พร้อมเดินหน้าลดสภาพคล่องออกจากระบบ (QT) อย่างต่อเนื่อง เพื่อควบคุมอัตราเงินเฟ้อที่เร่งตัวให้กลับเข้ามาสู่ระดับเป้าหมายที่ 2% อีกครั้ง เมื่อประกอบกับ Hawkish Bias หรือการระบุว่าการควบคุมเงินเฟ้อเป็นสิ่งที่จำเป็น

โดยเฉพาะอย่างยิ่งในหลากหลายภูมิภาคที่มีปัจจัยอื่นๆ เข้ามากระทบเพิ่มเติม อาทิ นโยบาย Zero-COVID ในประเทศจีน, การบริโภคที่ต่ำของสังคมผู้สูงอายุในญี่ปุ่น และสงครามยูเครน-รัสเซียที่สร้างแรงกดดันต่อสหภาพยุโรปเป็นพิเศษ ส่งผลให้นักลงทุนกังวลต่อสถานการณ์เศรษฐกิจชะลอตัวทั่วโลกที่อาจตามมา ทำให้กระแสเงินไหลกลับเข้าหาสินทรัพย์ปลอดภัยอย่างสกุลเงินดอลลาร์

เมื่อประกอบกับส่วนต่างอัตราดอกเบี้ยนโยบายระหว่างสหรัฐฯ ที่เร่งตัวขึ้นเมื่อเทียบกับภูมิภาคอื่นของโลก จากการปรับขึ้นอัตราดอกเบี้ยที่ไม่เท่ากัน ส่งผลให้ Dollar Index ซึ่งเป็นตัวแทนของสกุลเงินดอลลาร์แข็งค่าขึ้นอย่างต่อเนื่อง สู่ระดับสูงสุดในช่วงกันยายนที่ระดับ 114.78 จุด สูงที่สุดนับตั้งแต่ปี 2002 ซึ่งเป็นช่วงหลังวิกฤติ Dot Com คิดเป็นการปรับตัวขึ้นกว่า 19%

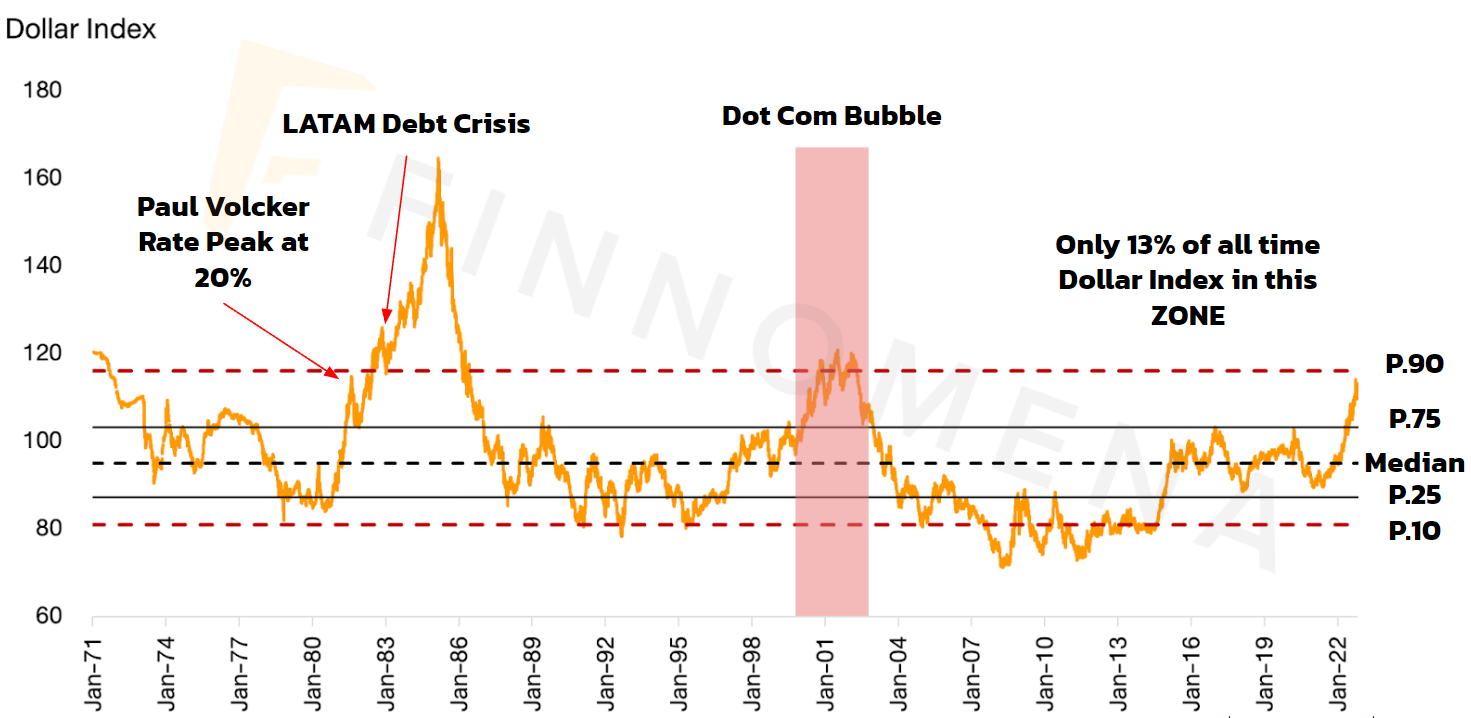

รูปที่ 1 : Dollar Index from 1/1/1971 – 04/11/2022 | Source : FINNOMENA, Bloomberg As of 3/11/2022

ซึ่งเมื่อย้อนไปดูระดับของ Dollar Index ในอดีตพบว่ามีเพียง 13% เท่านั้นที่ Dollar index เคลื่อนไหวอยู่ในระดับ 114.78 จุด และล้วนเป็นช่วงเวลาวิกฤติทั้งสิ้น และมุมมองของ FINNOMENA Investment Team ต่อสถานการณ์ปัจจุบันยังคงประเมินว่าเศรษฐกิจโลกกำลังเข้าสู่ภาวะเศรษฐกิจถดถอยมากกว่าที่จะเป็นวิกฤติดังเช่นในอดีต

รวมไปถึงส่วนต่างอัตราดอกเบี้ยของประเทศต่างๆ ที่จะค่อยๆ ทยอยลดลงในระยะ 6-12 เดือนข้างหน้า จากการชะลอตัวของอัตราเงินเฟ้อในสหรัฐฯ ซึ่งจะนำไปสู่การชะลอปรับขึ้นอัตราดอกเบี้ยในที่สุด ส่งผลให้โอกาส และ Upside ของการถือครองสกุลเงินดอลลาร์ค่อนข้างต่ำ

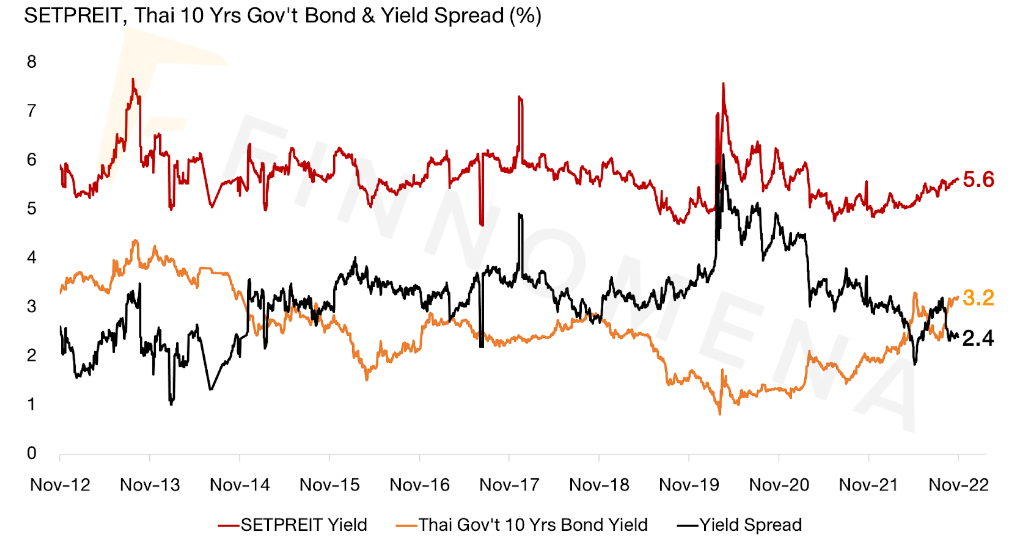

รูปที่ 2 :Yield Spread between SETPREITs Yield & Thai 10 Years Government Bond | Source : FINNOMENA, Bloomberg As of 3/11/2022

นอกจากนั้นแล้ว การปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางต่างๆ ทั่วโลก ยังส่งผลให้ธนาคารแห่งประเทศไทย (ธปท.) ปรับขึ้นอัตราดอกเบี้ยนโยบายเช่นเดียวกัน ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับตัวขึ้นอย่างต่อเนื่อง

ด้าน REITs ไทยที่แม้รายได้จะฟื้นตัวเข้าใกล้ระดับก่อน COVID-19 ซึ่งจะส่งผลให้มีอัตราปันผลที่สูงขึ้นก็ตาม แต่การปรับตัวขึ้นของอัตราผลตอบแทนพัรธบัตรรัฐบาลนั้น ส่งผลให้ส่วนต่างอัตราผลตอบแทน (Yield Spread) ของทั้งคู่ปรับลดลงอย่างต่อเนื่อง ส่งผลให้มีความน่าสนใจในการลงทุนลดลง

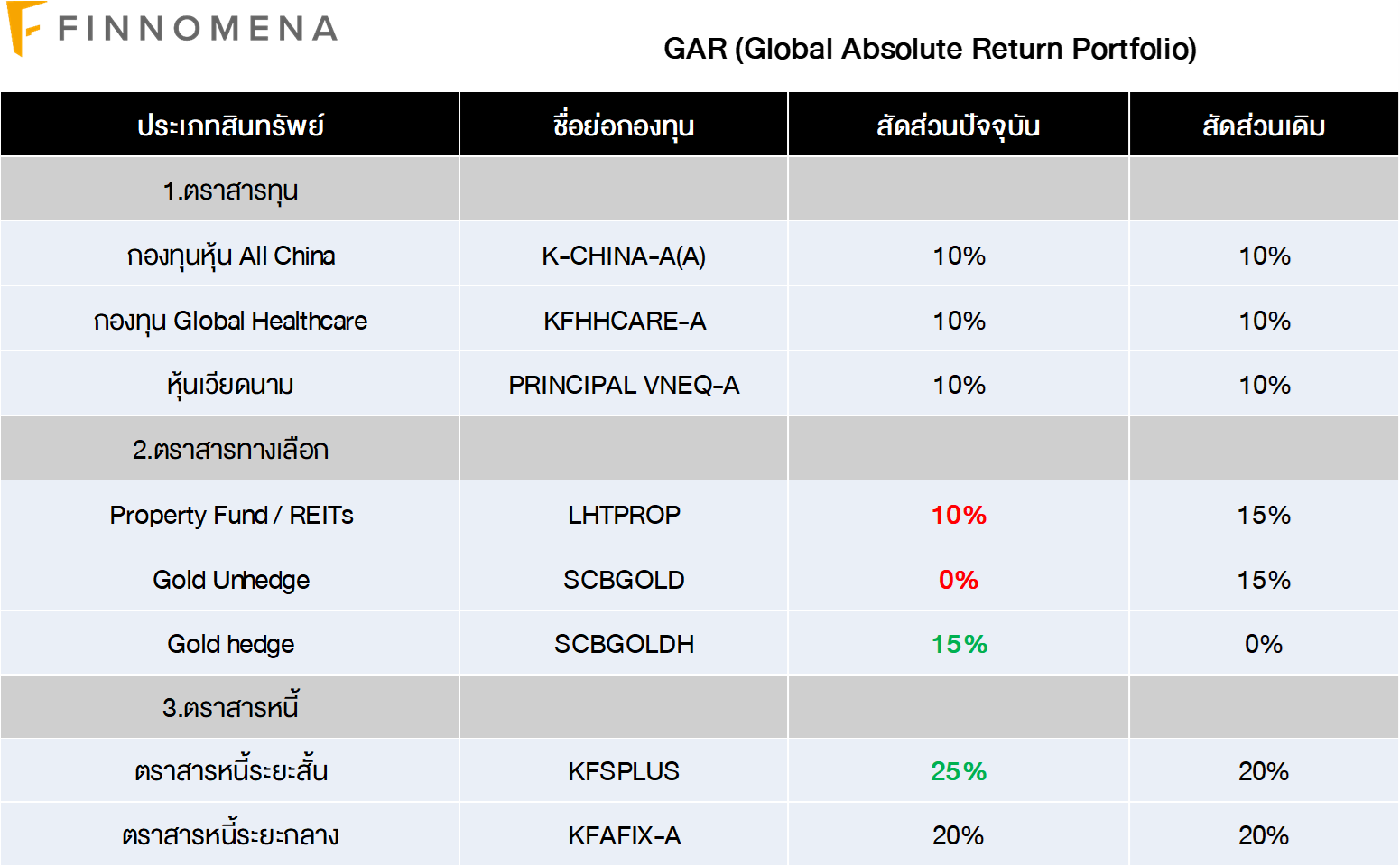

FINNOMENA Recommended

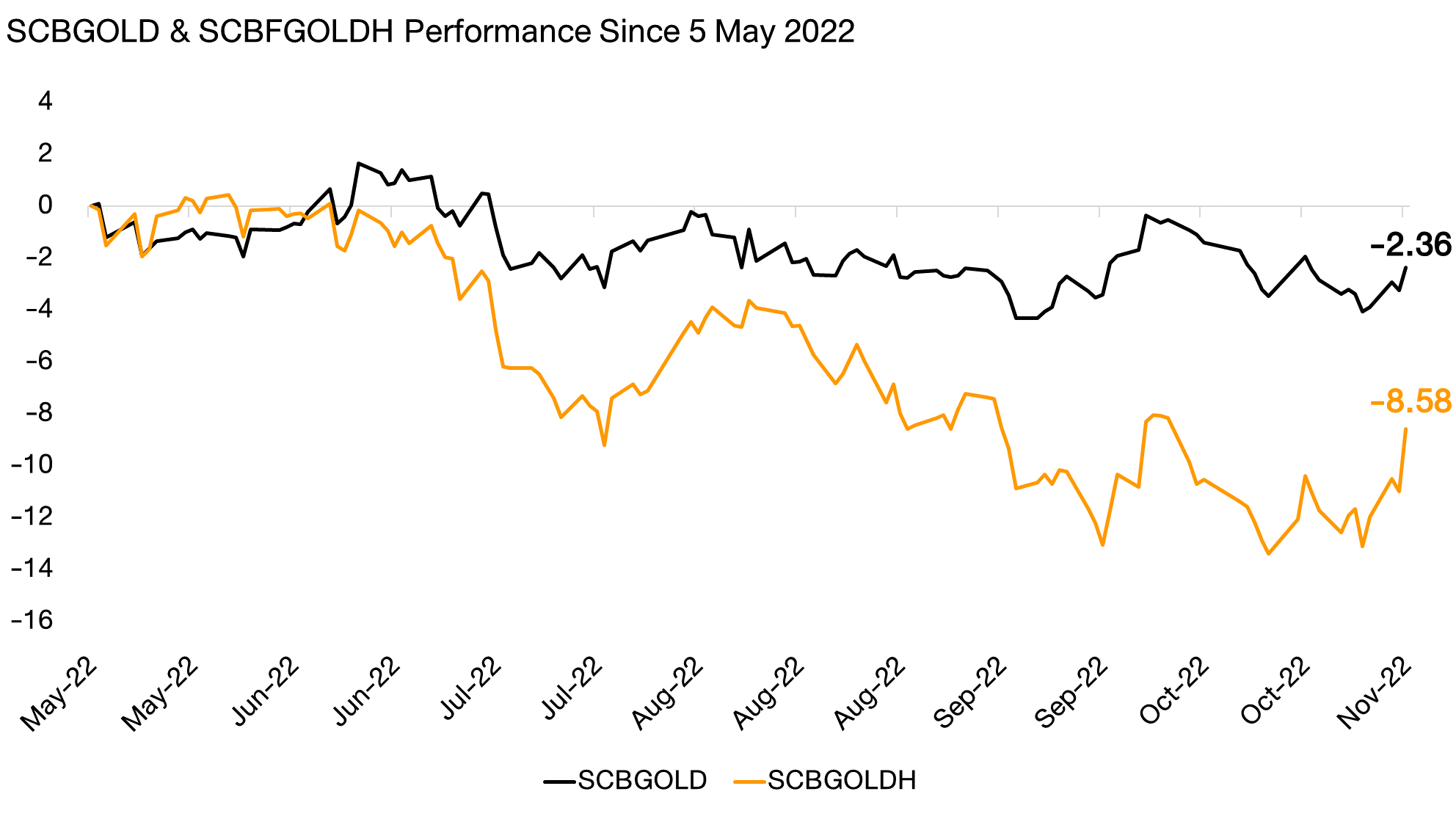

รูปที่ 3 : SCBGOLD & SCBGOLDH Performance Since 11/05//2022 | Source : FINNOMENA, Bloomberg As of 10/11/2022

หลังจากที่ช่วงก่อนหน้า FINNOMENA Investment Team ได้แนะนำลงทุนในกองทุน SCBGOLD ซึ่งลงทุนใน SPDR GOLD ETF สกุลเงินดอลลาร์แบบไม่ปกป้องความเสี่ยงด้านอัตราแลกเปลี่ยน บนพอร์ตอย่าง GAR และ GCP ในช่วงเดือนพฤษภาคมที่ผ่านมานั้น ได้ประโยชน์จากการแข็งค่าของสกุลเงินดอลลาร์เทียบกับเงินบาท ส่งผลให้ Outperform กว่าการถือครองกองทุนทองคำที่ปกป้องความเสี่ยงด้านอัตราแลกเปลี่ยนอย่าง SCBGOLDH ถึง 6% ด้วยกัน

เมื่อพิจารณาในแง่ของการบริหารความเสี่ยง Downside ของสกุลเงินดอลลาร์ที่มากจากการปรับตัวขึ้นในช่วงที่ผ่านมา เมื่อประกอบกับ Upside และโอกาสในระยะ 6-12 เดือนข้างหน้าที่จำกัด FINNOMENA Investment Team จึงแนะนำลดสัดส่วนการลงทุนกองทุน SCBGOLD ใน GAR และ GCP ลงทั้งหมด และเข้าลงทุนใน SCBGOLDH เพื่อเป็นสินทรัพย์ปลอดภัยสำหรับกระจายความเสี่ยงในพอร์ตการลงทุนแทน

เช่นเดียวกับ REITs ไทย ซึ่ง GAR มีน้ำหนักการลงทุน 15% มากที่สุดเมื่อเทียบกับพอร์ตอื่นๆ ท่ามกลางความน่าสนใจที่ลดลง FINNOEMNA Investment Team จึงแนะนำลดสัดส่วนการลงทุนลงสู่ระดับ 10% เพื่อบริหารความเสี่ยงที่อาจเกิดขึ้น

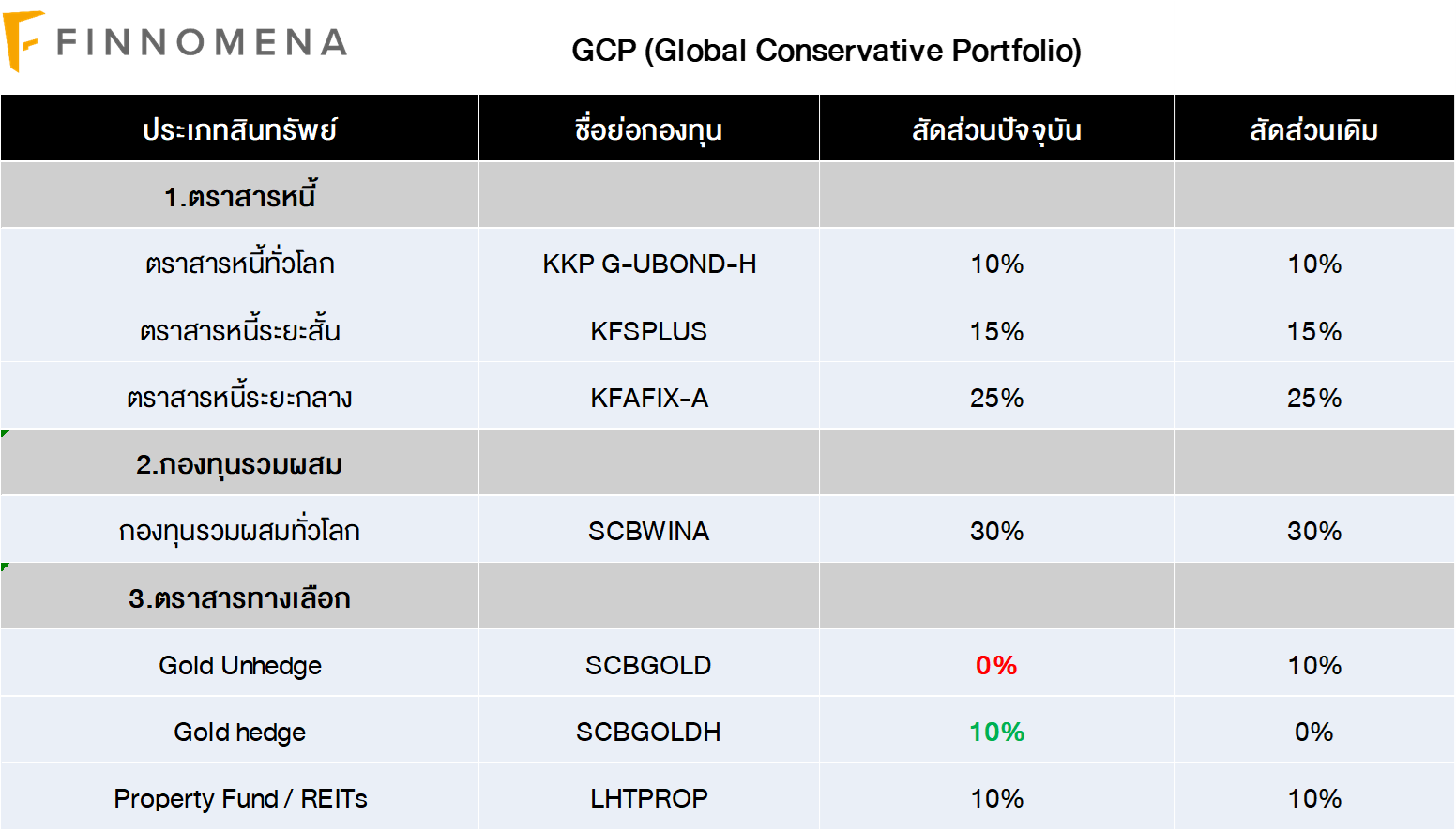

GCP

- แนะนำลดสัดส่วนการลงทุน SCBGOLD 10% (ทั้งหมด)

- แนะนำเพิ่มน้ำหนักการลงทุนใน SCBGOLDH 10%

เพื่อบริหารความเสี่ยงต่อ Upside และโอกาสการแข็งค่าของสกุลเงินดอลลาร์ในระยะ 6-12 เดือนข้างหน้าที่จำกัด และความน่าสนใจของ REITs ไทยที่ลดลง FINNOMENA Investment Team จึงแนะนำลดสัดส่วนการลงทุนใน SCBGOLD ลงทั้งหมด และปรับเข้าลงทุนใน SCBGOLDH เพื่อเป็นสินทรัพย์กระจายความเสี่ยงแทน

GAR

- แนะนำลดสัดส่วนการลงทุน SCBGOLD 15% (ทั้งหมด)

- แนะนำลดสัดส่วนการลงทุน LHTPROP 5%

- แนะนำเพิ่มน้ำหนักการลงทุนใน SCBGOLDH 15%

- แนะนำเพิ่มน้ำหนักการลงทุนใน KFSPLUS 5%

เพื่อบริหารความเสี่ยงต่อ Upside และโอกาสกรแข็งค่าของสกุลเงินดอลลาร์ในระยะ 6-12 เดือนข้างหน้าที่จำกัด และความน่าสนใจของ REITs ไทยที่ลดลง FINNOMENA Investment Team จึงแนะนำลดสัดส้วนการลงทุนใน SCBGOLD ลงทั้งหมด และปรับเข้าลงทุนใน SCBGOLDH เพื่อเป็นสินทรัพย์กระจายความเสี่ยงแทน พร้อมทั้งแนะนำให้ลดสัดส่วนการลงทุนใน LHTPROP ลง 5% และปรับเข้าลงทุนใน KFSPLUS แทน เพื่อเป็นสินทรัพย์ใกล้เคียงเงินสด ซึ่งมีสภาพคล่องสูงเตรียมไว้สำหรับการปรับเข้าสู่สินทรัพย์อื่นในอนาคต

—————————————————————————————————————————

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัว ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT