มีโอกาสสูงทีเดียวครับ ที่อัตราดอกเบี้ยของประเทศไทยในปี 2553 จะเป็นมีแนวโน้มปรับตัวเพิ่มขึ้น หากดูจากประมาณการเติบโตเศรษฐกิจของแบงค์ชาติที่คาดการณ์ GDP Growth ในปี 2553 ที่ 3.0 – 5.0% และประมาณการเงินเฟ้อ โดยดูจากดัชนีราคาผู้บริโภคที่ 3.5 – 5.5% คงจะเป็นไปได้ยากครับที่อัตราดอกเบี้ยนโยบายจะคงที่อยู่ได้ที่ 1.25% เพราะการรักษาเสถียรภาพทางราคาจัดว่าเป็นเป้าหมายสำคัญลำดับแรก ๆ ของธนาคารกลาง ถ้าท่านผู้อ่านเห็นด้วยกับผมว่าดอกเบี้ยมีโอกาสสูงที่จะปรับตัวขึ้นในปีหน้า เราจะมาดูกันครับว่าการจัดพอร์ตของผู้จัดการกองทุนในภาวะดอกเบี้ยขาขึ้นเค้าทำกันอย่างไร รวมไปถึงเกร็ดความรู้สำหรับท่านนักลงทุนรายย่อยในการลงทุนในพันธบัตร และหุ้นกู้ในช่วงดอกเบี้ยขาขึ้นครับ

เปิดโอกาสในการลงทุนต่อ (Reinvestment)

ง่าย และสำคัญที่สุดสำหรับการลงทุนในตราสารหนี้ในภาวะดอกเบี้ยขาขึ้น คือการลงทุนในตราสารที่อายุสั้น (ในการวิเคราะห์ตราสารหนี้มักจะดูที่ duration เป็นหลัก ศึกษาความหมายของดูเรชั่นได้ที่ http://en.wikipedia.org/wiki/Bond_duration ) เพราะการลงทุนอายุสั้นย่อมหมายถึงการเปิดโอกาสในการลงทุนต่อ (Reinvestment) เมื่ออัตราดอกเบี้ยปรับตัวสูงขึ้นครับ กลับกันหากเรามีมุมมองว่าดอกเบี้ยจะปรับตัวลง เราก็ควรจะล็อคเงินยาว ๆ ให้ข้ามผ่านช่วงที่ดอกเบี้ยต่ำไป เพราะหากเงินเราครบอายุในช่วงที่ดอกเบี้ยลงไปต่ำ ย่อมหมายถึงผลตอบแทนจากการลงทุนต่อที่ลดลง

ใช้อนุพันธ์ในการสร้างผลตอบแทนส่วนเพิ่ม

ราคาของตราสารหนี้จะปรับตัวผกผันกับทิศทางดอกเบี้ย ถ้าปีหน้าแนวโน้มเป็นดอกเบี้ยขาขึ้น ราคาตราสารหนี้ไม่ว่าจะเป็นพันธบัตรรัฐบาล หรือหุ้นกู้เอกชน ย่อมจะปรับตัวลดลง โดยยิ่งอายุยาวเท่าไหร่ก็จะยิ่งได้รับผลกระทบมากเท่านั้น อย่างไรก็ตาม ในการบริหารจัดการกองทุนตราสารหนี้ ผู้จัดการกองทุนสามารถใช้เครื่องมือทางการเงินเพื่อลดความเสี่ยง (Hedging) หรือสร้างผลตอบแทนส่วนเพิ่ม (Enhance Portfolio Return) โดยใช้อนุพันธ์ทางการเงิน ซึ่งอนุพันธ์ทางการเงินที่มีความแพร่หลาย และมีสภาพคล่องค่อนข้างสูงสำหรับตลาดเมืองไทยคือ Interest Rate Swap หรือ IRS ซึ่ง ในการทำธุรกรรม IRS สามารถทำได้ 2 แบบ คือ

1. Pay Fixed Rate / Receive Floating Rate – กำไรหากดอกเบี้ยปรับตัวเพิ่มขึ้น (ตรงข้ามกับตราสารหนี้)

2. Receive Fixed Rate / Pay Floating Rate – กำไรหากดอกเบี้ยปรับตัวลดลง (ทิศทางเดียวกับตราสารหนี้)

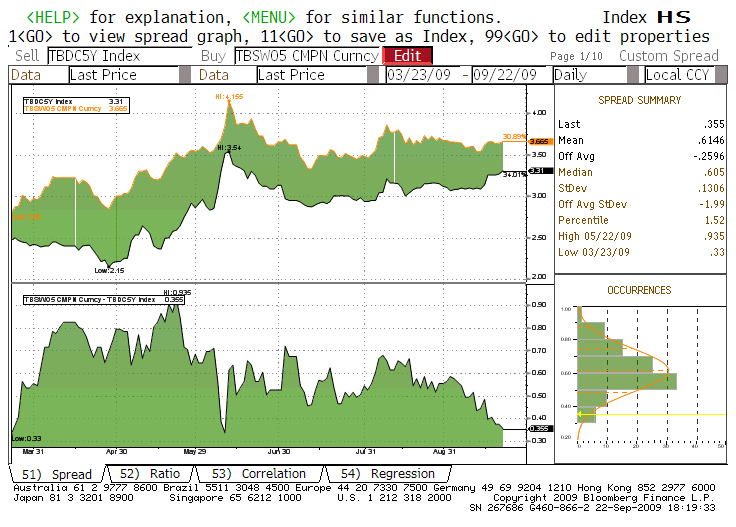

รูป อัตราดอกเบี้ย IRS 5 ปี เปรียบเทียบกับอัตราผลตอบแทนพันธบัตรรัฐบาล

รูป อัตราดอกเบี้ย IRS 5 ปี เปรียบเทียบกับอัตราผลตอบแทนพันธบัตรรัฐบาล

การทำธุรกรรมประเภท IRS นั้นเป็นธุรกรรมที่ทำระหว่างกองทุนรวม กับธนาคารพาณิชย์ โดยต้องมีการกำหนดอายุคล้าย ๆ กับเวลาลงทุนตราสารหนี้ ซึ่งตลาด IRS ของประเทศไทยในปัจจุบันจะมีสภาพคล่องที่อายุการลงทุนไม่เกิน 10 ปี และจะมีสภาพคล่องสูงมากในช่วงอายุ 1 – 3 ปี ด้วยเครื่องมือ IRS นี้เองที่สามารถเอื้อโอกาสให้ผู้จัดการกองทุนสามารถใช้การ Pay Fixed / Receive Float IRS เพื่อลดความเสี่ยง หรือแม้กระทั้งสร้างผลตอบแทนส่วนเพิ่มให้กับกองทุนในภาวะดอกเบี้ยขาขึ้นได้ ท่านผู้อ่านท่านใดที่สนใจเรื่องการคำนวณราคาของ IRS ในเชิงลึก ลองดูที่ URL นี้ครับ http://en.wikipedia.org/wiki/Interest_rate_swap

สำหรับนักลงทุนที่ชอบซื้อพันธบัตร, หุ้นกู้

เมื่อดูจากแผนการระดมเงินของภาครัฐในปี 2553 ซึ่งรัฐบาลต้องกู้เงินรวมทั้งสิ้นประมาณ 8 แสนล้านบาท ประกอบกับแนวโน้มเศรษฐกิจที่กำลังฟื้นตัว จึงเป็นไปได้สูงที่ภาคเอกชนจะมีการทยอยออกหุ้นกู้อย่างต่อเนื่อง ในความเห็นผมแนะนำให้นักลงทุนทยอยลงทุน เก็บสภาพคล่องเป็นกองทุนรวม Money market หรือเงินฝากไว้ส่วนหนึ่ง เพราะจะมีตราสารหนี้ทยอยออกจำหน่ายให้อย่างต่อเนื่อง หากอัตราดอกเบี้ยปรับตัวเพิ่มขึ้นในปีหน้าเช่นที่คาดการณ์ ผลตอบแทนที่เสนอขายของพันธบัตรและหุ้นกู้ก็จะทยอยปรับเพิ่มขึ้นไปด้วยครับ

เจษฎา สุขทิศ, CFA.

บทความเรื่องตราสารหนี้อื่น ๆ สำหรับผู้สนใจ