23 สิงหาคม 2558

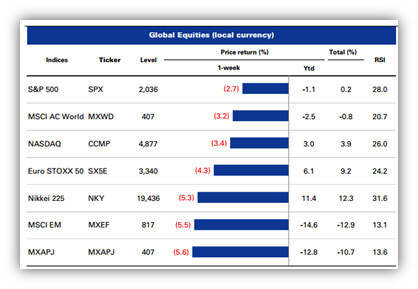

หุ้นอเมริกาปรับลง 6% ในรอบสัปดาห์ที่ผ่านมา โดยวันศุกร์ดาวโจนส์ลงวันเดียวกว่า 500 จุด แรงที่สุดในรอบ 5 ปี ตลาดหุ้น Emerging Market ลงแรงนำมาโดยหุ้นจีนซึ่งดิ่งถึง 12% ในสัปดาห์เดียว และลงมาแล้วถึง 32% นับแต่เดือนมิ.ย. 58 ค่าเงินเอเชียและตลาดเกิดใหม่อ่อนค่าอย่างชัดเจน โดยเฉพาะเมื่อหลังจากทางการจีนอ่อนค่าเงินตัวเองไป 4 – 5% ในสัปดาห์ที่ผ่านมา จากตารางจะพบว่านับแต่ต้นปีดัชนีหุ้นเอเชีย และตลาดเกิดใหม่ติดลบไปแล้วเกือบ 15% ขณะที่ผลตอบแทนดัชนีหุ้นอเมริกาลงมายืนในแดนลบประมาณ 1%

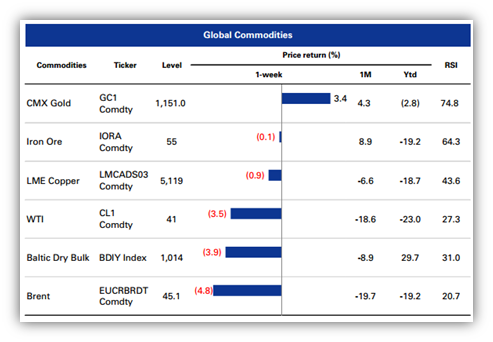

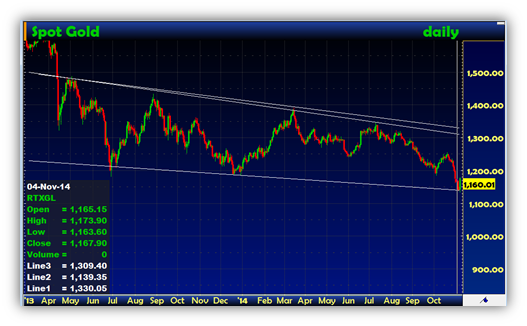

ขณะที่ราคาโภคภัณฑ์ปีนี้ถือว่าลงแรงมากโดยเฉพาะ น้ำมัน เหล็ก ทองแดง ร่วงแรงไปเกือบ 20% ทุกตัว มีทองคำที่ฟื้นตัวในช่วงสัปดาห์ที่ผ่านมาเนื่องจากตลาดเริ่มกลัวความเสี่ยงทำให้นับแต่ต้นปีติดลบไปเพียง 2.8%

ปัจจัยสำคัญต่อตลาดหุ้นโลกในเวลาต่อจากนี้

เศรษฐกิจจีน

โดยล่าสุดตัวเลข Flash PMI ของจีนปรับตัวลงต่ำที่สุดในรอบ 6 ปี สะท้อนภาคการผลิตที่อ่อนแอ เป็นไปในทิศทางเดียวกับราคาโภคภัณฑ์โลก โดยเฉพาะ น้ำมัน เหล็ก และสินค้าเกษตรที่ทำจุดต่ำสุดอย่างต่อเนื่องในรอบเดือนที่ผ่านมา ประเด็นเรื่องเศรษฐกิจจีนนี้หากไม่มีสัญญาณดีขึ้นน่าจะเป็นปัจจัยหลักที่ตลาดให้ความสนใจในช่วงเวลาต่อจากนี้ ความอ่อนแอของเศรษฐกิจจีน ประกอบกับแนวทางใหม่ในการดูแลค่าเงินหยวนของทางการน่าจะส่งผลให้ค่าเงินหยวนอ่อนค่าได้อีกจากนี้ และจะเป็นปัจจัยสำคัญที่จะกดดันตลาดโลก

ความปั่นป่วนของประเทศผู้ส่งออกน้ำมัน และบริษัทผู้ผลิตน้ำมัน

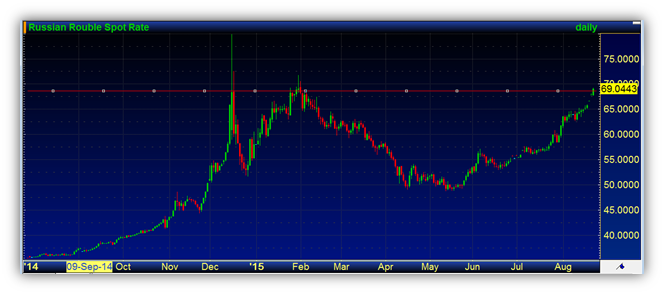

ถ้าราคาน้ำมันไม่ฟื้น ความปั่นป่วนของเศรษฐกิจของประเทศรัสเซีย กลุ่มตะวันออกกลาง มาเลเซีย รวมไปถึงบริษัทผู้ผลิตน้ำมัน จะเป็นปัจจัยกดดันตลาดอย่างต่อเนื่อง ถ้าจำกันได้ในช่วงปลายปีที่แล้วช่วงที่ราคาน้ำมันลงมามาก ๆ ค่าเงินรูเบิลของรัสเซียได้ปรับตัวอ่อนค่าไปเกือบเท่าตัว ณ ตอนนี้มันกลับมาอีกแล้วครับและต้องไม่ลืมว่าราคาน้ำมันวันนี้ต่ำกว่าเมื่อช่วงปลายปีที่แล้วอีกด้วย ไม่น่าแปลกใจนะครับว่าช่วงนี้นักท่องเที่ยวรัสเซียหายกันไปไหน ค่าเงินที่อ่อนมากขนาดนี้ทำให้ต้นทุนการท่องเที่ยวของชาวรัสเซียแพงขึ้นร่วมเท่าตัว

ความซึมเซาของภาคการผลิตโลก

กลุ่มอุตสาหกรรมพลังงาน ปิโตรเคมี และเหมืองแร่ คิดเป็นถึงประมาณ 1 ใน 3 ของการลงทุนในสินค้าทุน (Capex) ของโลก ล่าสุด S&P ได้ทำการประเมินว่าการลงทุนในสินค้าทุนของโลกจะปรับลดลงถึง 10% ในปีนี้ และจะลงต่อเนื่องในปีหน้า

ตัวอย่างเช่นบริษัท BP, Chevron, Statoil, Royal Dutch Shell ผู้ผลิตปิโตรเลียมรายใหญ่ของโลก ล้วนแล้วแต่ตัดสินใจลดการลงทุนอย่างมีนัยสำคัญในปีนี้ ผลกระทบสืบเนื่องก็คือบริษัทรับเหมาก่อสร้างย่อมได้รับผลกระทบไปด้วยเนื่องจากโปรเจกต์การก่อสร้างที่น้อยลง อย่างไรก็ตามราคาโภคภัณฑ์ที่ลดลงก็ทำให้ต้นทุนของอุตสาหกรรมอย่างรถยนต์ หรือ IT ลดลงเช่นกันแต่สุทธิ ๆ แล้วในช่วงนี้ผลลบกระทบแรงกว่าผลบวกครับ

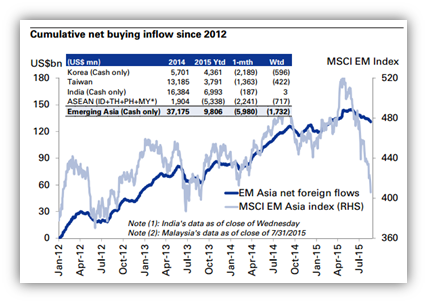

เม็ดเงินไหลออกจากเอเชีย และตลาดเกิดใหม่

ในรอบ 1 เดือนที่ผ่านมาเงินลงทุนต่างชาติไหลออกจากเอเชียไปแล้วประมาณ 6 พันล้านเหรียญ โดยนับแต่ต้นปีภูมิภาค Asean มีเงินไหลออกมากถึงกว่า 5 พันล้านเหรียญ

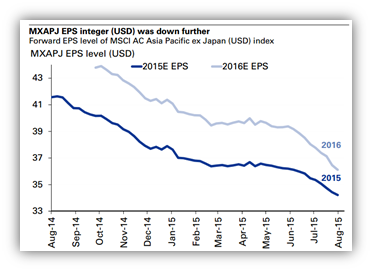

โดยประเด็นที่น่าเป็นห่วงที่สุดสำหรับตลาดหุ้นในเอเชียคือการปรับลดประมาณการกำไรของบริษัทในเอเชียที่ปรับลดลงอย่างต่อเนื่องทั้งของปีนี้และปีหน้า ถ้ากำไรลดนั่นก็เท่ากับว่า P/E ของตลาดแพงขึ้นเรื่อย ๆ แม้ราคาจะอยู่เฉย ๆ

อย่างประเทศไทยล่าสุด Goldman Sachs ปรับลดเป้าหมาย SET เหลือ 1350 ไปแล้ว

แล้วข่าวดีมีบ้างไหม ?

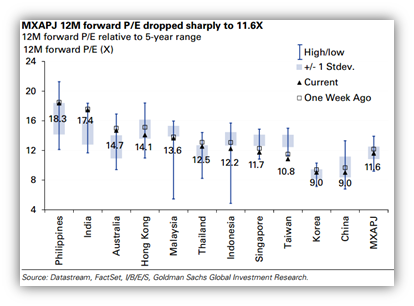

เป็นประจำเลยครับที่ตลาดลงมักจะมากับข่าวร้าย สิ่งสำคัญคือเราต้องพยายามหาให้เจอว่าข่าวดีอะไรที่จะวนกลับเข้ามาทำให้ตลาดฟื้นตัว ประเด็นแรกเลยคือเรื่อง Valuation ซึ่ง ณ เวลานี้เริ่มถูกลงมาบ้าง แต่ขอย้ำนะครับว่าแค่ถูกลงมาบ้าง ยังไม่ได้เข้าสู่ช่วง Cheap Zone แต่อย่างใด ดูจากแผนภูมิด้านล่างจะเห็นว่าหลาย ๆ ประเทศอย่าง ฟิลิปปินส์ ฮ่องกง มาเลเซีย อินโดนีเซีย สิงค์โปร์ ไต้หวัน ระดับ P/E เริ่มต่ำกว่าค่าเฉลี่ย 5 ปีที่ผ่านมาแล้ว ขณะที่ อินเดีย ออสเตรเลีย ไทย เกาหลี ยังเทรดในระดับที่แพงกว่าค่าเฉลี่ยอยู่เลย ณ จุดนี้

ประโยชน์ทางเศรษฐกิจจากการที่ราคาน้ำมันถูก

ในหลาย ๆ รอบของการปรับลดลงรุนแรงของราคาน้ำมันโลกที่ผ่านมา ในช่วงแรกมักจะส่งผลกระทบต่อเศรษฐกิจโลกก่อน และมักจะตามมาด้วยการฟื้นตัวของเศรษฐกิจโลกที่ได้รับประโยชน์จากราคาน้ำมันที่ลดลงในระยะเวลาถัดไป ผลสุทธิแล้วในระยะยาวทุก ๆ 10% ที่ราคาน้ำมันปรับลดลงจะทำให้เศรษฐกิจโลกโตขึ้นประมาณ 0.2%

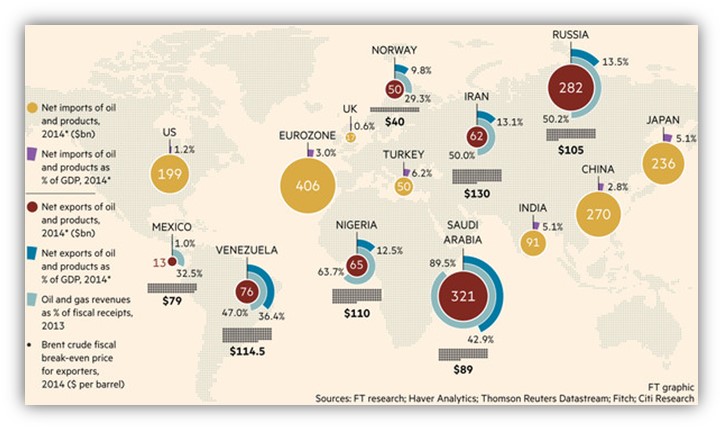

รูปข้างล่างแสดงให้เห็นอย่างชัดเจนครับว่า ซาอุดิอาระเบีย, อิหร่าน, รัสเซีย, เวเนซูเอล่า เป็นประเทศที่เศรษฐกิจพึ่งพาการส่งออกน้ำมันเป็นอย่างมาก ขณะที่ ญี่ปุ่น อินเดีย ยุโรป และจีนล้วนแล้วแต่ได้รับประโยชน์จากการที่ราคาน้ำมันถูกลง อย่างไรก็ตาม ผลบวกในประเด็นนี้มักจะใช้เวลานานพอสมควรจึงจะเห็นผล

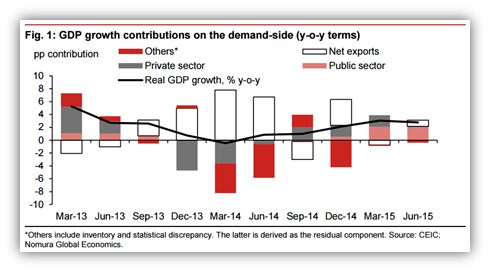

กลับมาดูภายในประเทศกันบ้าง ตัวเลขเศรษฐกิจไทยไตรมาส 2/58 เมื่อเปิดดูไส้ในที่ว่าโตได้ 2.8% เห็นได้ชัดว่าความต้องการในประเทศไม่เติบโตเลยในช่วงนี้ อาศัยแต่การใช้จ่ายภาครัฐเป็นตัวพยุงให้เกิดการเติบโตได้ ยิ่งถ้าเศรษฐกิจโลกมีปัญหา เครื่องยนต์ภาคส่งออกก็อาจติดขัดด้วยเช่นกัน สุดท้ายคือผลของระเบิดยิ่งกระทบต่อภาคท่องเที่ยวที่ดูเหมือนเป็นเครื่องยนต์ตัวสุดท้ายซึ่งต้องทำให้เกิดผลกระทบ ไม่มากก็น้อย อย่างแน่นอน

กลยุทธ์การลงทุน : ลดความเสี่ยง รักษาเงินลงทุน

แม้ตลาดจะปรับตัวลดลงมาค่อนข้างมาก แต่สำคัญคือยังไม่มีปัจจัยบวกที่จะกลับมาทำให้ตลาดฟื้นตัว ด้านในประเทศ กำไรของบริษัทจดทะเบียนยังมีแนวโน้มถูก revise down อีกต่อเนื่อง เช่นเดียวกับค่าเงินบาทที่ยังคงมีแนวโน้มอ่อนค่า

ขณะที่ SET Index หลุด Uptrend Channel ไปแล้ว (ตามรูป) ผมจึงมองว่ายังไม่ถึงเวลาที่จะเข้าไปรับ “หุ้นไทย” ในตอนนี้

ในส่วนของพอร์ตการลงทุนในต่างประเทศ ผมแนะนำให้ลดความเสี่ยงรักษาเงินลงทุนเช่นกันครับ แม้ตลาดจะปรับฐานมาพอสมควรแล้ว แต่ผมมองว่าปัญหาที่เกิดขึ้นกับเศรษฐกิจขนาดอันดับสองของโลกอย่างจีนยังไม่จบ ราคาน้ำมันที่ทำจุดต่ำสุดในรอบ 6 ปียังไม่น่าจะปรับเพิ่มขึ้นมาง่าย ๆ และเราไม่สามารถรู้ได้ว่ามันจะลงไปถึงขนาดไหน

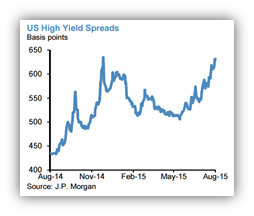

ในส่วนของหุ้นญี่ปุ่นผมแนะนำให้ลดน้ำหนักการลงทุนลงครึ่งหนึ่ง เนื่องจากในภาวะปั่นป่วนมักจะมาคู่กับการแข็งค่าของเงินเยน ซึ่งมักส่งผลกระทบเชิงลบกับดัชนีหุ้นญี่ปุ่น เช่นเดียวกับการลงทุนในหุ้นยุโรป ผมแนะนำให้ลดการลงทุนในหุ้นประเทศเยอรมันลง เนื่องจากได้รับผลกระทบจากประเด็นการอ่อนค่าของเศรษฐกิจจีนชัดเจน นอกจากนี้ การลงทุนใน Oil related อย่าง US High Yield Bond หรือ World Energy Securites แนะนำให้ลดพอร์ตเนื่องจากราคาน้ำมันหลุดแนวรับสำคัญทำ New low ไปเป็นที่เรียบร้อย

ขณะที่ทองคำน่าจะทำผลตอบแทนได้ดีในระยะสั้น ๆ จากความปั่นป่วนของตลาดหุ้นโลกในรอบนี้ ซึ่งผมมองว่ามีความเป็นไปได้ที่ทองคำจะปรับตัวขึ้นใน Trend Channel ขาลงระยะยาว โดยมีแนวต้านที่ประมาณ 1300 เหรียญ หรือมี upside ประมาณ 10 – 12% จากจุดนี้

โดยสรุปผมมองว่าเรายังอยู่ในช่วงเวลาของการปรับฐาน ปัจจัยลบที่เกิดขึ้นในช่วงนี้กระทบต่อพื้นฐานโดยตรงคือการเติบโตของเศรษฐกิจโลกและผลประกอบการของบริษัทจดทะเบียน แต่เรายังไม่ไปถึงจุดนั้นที่งานเลี้ยงเลิกรา ผมมองว่าเศรษฐกิจโลกไม่ได้ถึงขนาดจะเข้าสู่ภาวะถดถอย ดังนั้นเมื่อราคาสินทรัพย์เสี่ยงปรับลดลงมาจนถึงจุดที่น่าสนใจ หรือปัจจัยพื้นฐานมีพัฒนาการที่ดีขึ้นน่าจะเป็นโอกาสในการเข้าลงทุน ซึ่งถ้าผมมองเห็นเมื่อไรจะทำการ Update ให้อีกครั้ง ในช่วงเวลาแบบนี้การ “จัดพอร์ต” เพื่อรักษาเงินลงทุนจะเป็นกุญแจสำคัญในการสร้างความมั่งคั่งของพอร์ตในระยะยาว การ “ขาดทุนให้น้อยในช่วงขาลง” มีความสำคัญมากกว่า “การกำไรให้เยอะในช่วงขาขึ้น” ขอให้ทุกท่านประสบความสำเร็จในการ “รักษา” เงินลงทุนของท่านในช่วงเวลาแห่งความผันผวนครั้งนี้ครับ

เจษฎา สุขทิศ, CFA

INFINITI Global Investors

The Ultimate Investment Solution