หลักกการลงทุนที่นิยมใช้กันทั่วไปวิธีหนึ่งคือ หลัก Core/Satellite Approach คือ การจัดพอร์ตการลงทุนโดยรวม ควรจะมีส่วนที่เป็นสินทรัพย์หลัก (Core Asset) เพื่อให้ได้รับผลตอบใกล้เคียงกับตลาดที่เหมาะกับผู้ลงทุน ควบคู่ไปกับส่วนที่เป็น Satellite ในสัดส่วนที่น้อยกว่า ซึ่งหมายถึงการลงทุนแบบ Active Management เพื่อสร้างผลตอบแทนส่วนเพิ่ม

วันนี้ผมจะนำเสนอวิธีการคัดเลือกสินทรัพย์หลัก ซึ่งหมายถึงสินทรัพย์ที่เราควรจะกระจายความมั่งคั่งส่วนใหญ่ของคุณไปลงทุนระยะยาว ตามทฤษฎีแล้ว สินทรัพย์หลักจะเป็นการลงทุนแบบ Passive เช่นการลงทุนใน Index Fund ที่ผลตอบแทนใกล้เคียงกับดัชนีราคาหลัก ๆ ของโลก เช่น 1) S&P 500, Russell 3000 สำหรับตลาดหุ้น 2) Lehman Aggregate, JPmorgan Global Government Bond สำหรับตราสารหนี้ 3) Goldman Sachs Commodity (GSCI) สำหรับตลาดโภคภัณฑ์

ประเด็นสำคัญคือ เราจะรู้ได้อย่างไรว่ากลุ่มสินทรัพย์ (Asset Class)ไหนที่เหมาะกับตัวคุณ ซึ่งผมขอเสนอวิธีวิเคราะห์อย่างง่าย ๆ ดังนี้ครับ

- กำหนดระยะเวลาการลงทุน (Holding Period Return) – ตามทฤษฎีควรจะใช้ระยะเวลาการลงทุน 3 – 5 ปี แต่สำหรับตัวอย่างในวันนี้ผมจะใช้ระยะเวลาการลงทุน 1 ปีในการคำนวณครับ

- หาข้อมูลราคาของสินทรัพย์แต่ละประเภทย้อนหลัง – สำหรับตัวอย่าง ผมจะใช้ SET Index, Thai Government Bond Index, Global Equity Index, Global Bond Index เป็นระยะเวลาประมาณ 10 ปีนับแต่ปี 2001 (สำหรับดัชนีราคาหุ้นแนะนำให้ใช้ Total Return Index ที่รวมเงินปันผล แต่กรณีผมใช้ SET Index ครับ)

- คำนวณหาผลตอบแทนเฉลี่ยของการลงทุนสำหรับการถือครอง 1 ปี, ค่าสูงสุด, ค่าต่ำสุด, Standard Deviation และ Sharpe Ratio (SHARPE = [Return – Risk Free Rate] / SD )

- คำนวณหาผลตอบแทนแต่ละปีปฏิทินเพื่อประกอบการพิจารณา

- นำข้อมูลผลลัพธ์ที่ได้ไปวิเคราะห์เลือกสินทรัพย์หลักที่เหมาะกับคุณ ในระดับความเสี่ยงที่คุณยอมรับได้

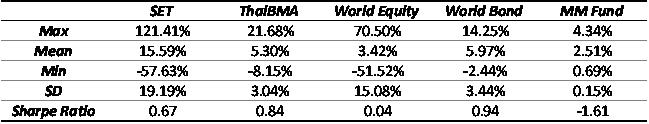

ตารางที่1. ผลการคำนวณ 1-year holding period return/ SD / Sharpe Ratio (ข้อมูลย้อนหลัง 2001 – ก.ค. 2010)

จากตารางที่ 1. พบว่า

– ผลตอบแทนเฉลี่ย: สำหรับการลงทุนต่อปีที่สูงสุดคือ SET ที่ 15.59% ต่ำสุดคือการลงทุนในกองทุนรวมตลาดเงินคือ 2.51%

– กรณีที่แย่ที่สุด: สำหรับการลงทุน 1 ปีคือการลงทุนใน SET ที่ – 57.63% และสินทรัพย์ที่ขาดทุนน้อยที่สุดคือการลงทุนในกองทุนรวมตลาดเงินที่ +0.69% จะเห็นว่ากองทุนรวมตลาดเงินแม้กรณีแย่ที่สุดก็ยังเป็นบวก

– กรณีที่ดีที่สุด: ของการลงทุน 1 ปี คือการลงทุนใน SET ที่ได้ผลตอบแทน 121.41% และสินทรัพย์ที่ได้กำไรน้อยที่สุดคือการลงทุนในกองทุนรวมตลาดเงินที่ +4.34%

– Sharpe Ratio: ซึ่งสะท้อนถึงผลตอบแทนโดยปรับด้วยความผันผวนของราคา จากดีที่สุด ไปหาดีน้อยที่สุด คือ World Bond > Thai Bond > SET > World Equity > MM Fund

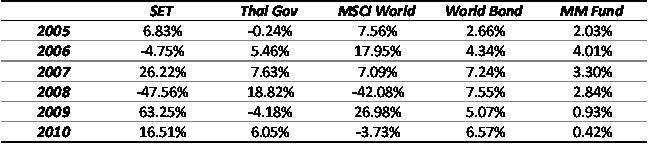

ตารางที่2. ผลการคำนวณผลตอบแทนแต่ละปีปฏิทิน (ข้อมูลย้อนหลัง 2001 – ก.ค. 2010)

การวิเคราะห์จากตารางที่ 1. เราควรมองที่ความสามารถในการรับความเสี่ยงของตัวเองว่าสามารถรับกรณีที่แย่ที่สุดได้ขนาดไหน และผลตอบแทนเฉลี่ยที่เราคาดหวังจะได้รับเป็นอย่างไร เห็นได้ชัดว่าผลตอบแทนที่ดีย่อมมากับความเสี่ยงครับ จากนั้นทำการวิเคราะห์ตารางที่ 2 จะทำให้คุณสามารถให้ภาพชัดขึ้นว่าผลตอบแทนของแต่ละชนิดสินทรัพย์ในแต่ละปีซึ่งในที่นี้ผมทำ 5 ปีย้อนหลังมาให้ดูกัน เพื่อให้เห็นภาพจริงว่าผลตอบแทนแต่ละปีที่จะได้รับเป็นอย่างไร ที่สำคัญคือผลตอบแทนย้อนหลังก็ไม่ได้รับประกันผลตอบแทนในอนาคตนะครับ บทความสั้นฉบับนี้มีจุดมุ่งหมายเพื่อให้แนวทางวิเคราะห์วิธีหนึ่ง สำหรับนักลงทุนในการจัดสรรการลงทุนให้เหมาะกับตัวท่าน เพื่อเป้าหมายในการไปสู่อิสรภาพทางการเงินของแต่ละท่านครับ

ติดตามบทความดีๆเรื่องเศรษฐกิจ, การลงทุน และเวบบอร์ดเพื่อนักลงทุนไทย ได้ที http://FundManagerTalk.com

Facebook Page: http://facebook.com/FundManagerTalk | Twitter : http://twitter.com/FundTalk สำหรับวันนี้ สวัสดีครับ…