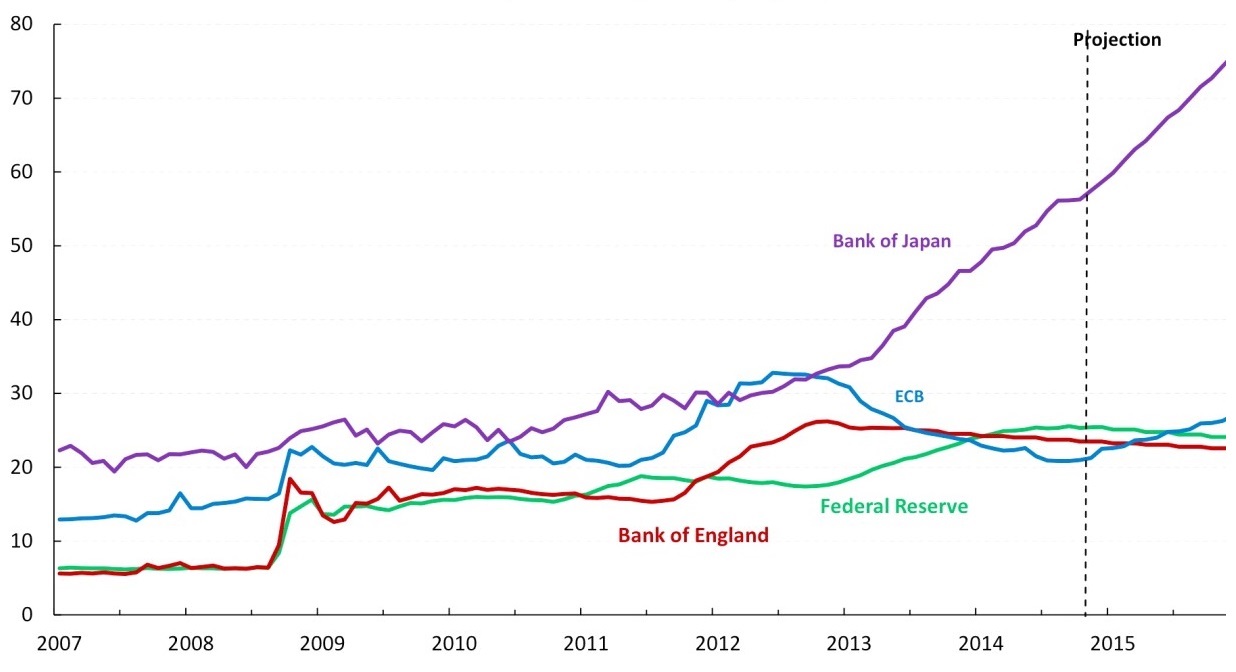

สวัสดีปีใหม่ 2558 8iy[ สำหรับภาพรวมการลงทุนในปีนี้นับว่ามีการเปลี่ยนแปลงเชิงโครงสร้างค่อนข้างเยอะทีเดียว โดยเรื่องสำคัญที่สุดน่าจะเป็นการเปลี่ยนขั้ว QE จากฟากสหรัฐฯ มาเป็นการอัดฉีดกระตุ้นจากทางยุโรป และญี่ปุ่น ซึ่งจะส่งผลต่อตลาดเงินตลาดทุนอย่างมีนัยสำคัญ

ทั้งนี้มีการคาดการณ์ว่าในปี 2558 ญี่ปุ่นจะทำการอัดฉีดเงินเพิ่มปีละประมาณ 80 ล้านล้านเยน ขณะที่ยุโรปจะอัดฉีดประมาณ 1 ล้านล้านยูโรในปี 2558 – 59 ในส่วนของตลาดอัตราแลกเปลี่ยนจากเดิมสมัยที่สหรัฐฯ พิมพ์แบงค์ ค่าเงินดอลลาร์ก็อ่อนค่าต่อเนื่องในช่วงหลายปีที่ผ่านมา มา ณ จุดนี้เกิดสถานการณ์พลิกผันคือสหรัฐฯ หยุดพิมพ์แบงค์ กลายเป็นญี่ปุ่นและยุโรปเพิ่มปริมาณเงิน ค่าเงินดอลลาร์จึงเริ่มกลับมาแข็งอย่างต่อเนื่อง ขณะที่ค่าเงินเยน และยูโรพลิกกลับไปอ่อนค่า โดยเงินเยนได้อ่อนค่าเทียบกับเงินดอลลาร์ไปแล้วกว่า 50% นับจากปี 2556

ขณะที่เงินยูโรได้อ่อนค่าไปแล้วประมาณ 12% นับจากช่วงต้นปี 2557 และเป็นที่คาดการณ์ว่าแนวโน้มตรงนี้จะยังคงอยู่ต่อเนื่องในปีแพะที่กำลังจะมาถึง ดังนั้นเม็ดเงินลงทุนมีโอกาสที่จะไหลไปยังสหรัฐฯ อย่างต่อเนื่องจากแนวโน้มค่าเงินที่แข็ง ขณะที่สภาพคล่องในตลาดการลงทุนโลกจะยังคงอยู่ในระดับสูงต่อไปจากการกระตุ้นของยุโรป และญี่ปุ่น

โภคภัณฑ์ตก เงินเฟ้อต่ำ ดอกเบี้ยไม่รีบขึ้น

นอกจากผลต่อตลาดปริวรรตเงินตราแล้ว การแข็งค่าของเงินดอลลาร์ยังมีผลต่อราคาสินค้าโภคภัณฑ์ ทั้งน้ำมัน ทองคำ และอาหาร เนื่องจากราคาโภคภัณฑ์มักจะมีหน่วยเป็นดอลลาร์สหรัฐฯ เมื่อมูลค่าของเงินดอลลาร์สูงขึ้น ก็เท่ากับว่าต้องใช้เงินดอลลาร์น้อยลงในการซื้อโภคภัณฑ์ จึงเป็นที่มาให้ราคาโภคภัณฑ์ปรับลดลงอย่างต่อเนื่องในช่วงที่ผ่านมา

อีกเหตุผลหนึ่งคือการเพิ่มขึ้นของดอลลาร์ทำให้กำลังซื้อโภคภัณฑ์ของนานาประเทศต่ำลงเพราะต้องใช้เงินสกุลท้องถิ่นตัวเองมากขึ้นในการซื้อเงินดอลลาร์ โดยราคาน้ำมันดิบ WTI ได้ปรับตัวลงจากจุดสูงสุดเกือบ 40% แล้วในปี 2557 ที่ผ่านมา ผลของราคาโภคภัณฑ์ที่ปรับลดลง ทำให้อัตราเงินเฟ้อปรับลดลงตาม จากเดิมที่ตลาดเคยคาดการณ์ว่าหลายประเทศในเอเชียจะทำการขึ้นดอกเบี้ยในปี 2558 การปรับลดลงของเงินเฟ้อได้เอื้อให้ธนาคารกลางหลายประเทศไม่จำเป็นต้องรีบขึ้นดอกเบี้ย และให้ความสำคัญกับการฟื้นตัวของเศรษฐกิจได้มากขึ้น นอกจากนี้ราคาน้ำมันที่ลดลงยังเป็นตัวช่วยกระตุ้นเศรษฐกิจหลายประเทศที่เป็นผู้นำเข้าน้ำมันอีกด้วย

มุมมองการลงทุนในในปีแพะ 2558

การเปลี่ยนขั้ว QE โดยสรุปแล้วจะส่งผลให้ราคาโภคภัณฑ์อยู่ในระดับต่ำ แรงกดดันในเงินเฟ้อน้อย ธนาคารกลางไม่ต้องรีบเร่งในการปรับเพิ่มอัตราดอกเบี้ย และสภาพคล่องในตลาดการเงินการลงทุนจะยังอยู่ในระดับสูงต่อไป ขณะที่ IMF คาดการณ์การเติบเศรษฐกิจโลกในปี 2558 ที่ระดับ 3.8% เติบโตกว่าปี 2557 ที่ระดับ 3.3% ซึ่งนำมาโดยประเทศกลุ่มตลาดเกิดใหม่ในเอเชีย อย่างจีน อินเดีย และอาเซียนที่คาดว่าจะเติบโตสูงถึง 6.6% ปี 2558 จึงน่าจะเป็นปีที่สินทรัพย์เสี่ยงอย่างหุ้น โดยเฉพาะหุ้นสหรัฐฯ และเอเชีย ทำผลงานได้ดีพอสมควร ขณะที่ในช่วงครึ่งปีแรก การลงทุนประเภท Yield Play เช่น หุ้นปันผลสูง กองทุน REITs ตราสารหนี้ High Yield น่าจะกลับมาได้รับความสนใจจากนักลงทุนอีกครั้งเนื่องจากกระแสการทำ Carry Trade จากทางฟากฝั่งยุโรปและญี่ปุ่นที่มีการอัดฉีดสภาพคล่องออกมาอย่างต่อเนื่อง ขณะที่กลุ่มสินทรัพย์ที่ควรลดน้ำหนักการลงทุนน่าจะเป็นพันธบัตรรัฐบาลสหรัฐฯ ที่อัตราผลตอบแทนอยู่ในระดับต่ำมากและอาจได้รับผลกระทบจากการปรับเพิ่มขึ้นอัตราดอกเบี้ยนโยบาย

ในส่วนของการลงทุนในประเทศไทย จากเสถียรภาพทางการเมืองที่มีมากขึ้น ประกอบกับการเติบโตทางเศรษฐกิจในปี 2558 ที่มีแนวโน้มดีขึ้น การลงทุนในหุ้นไทยน่าจะให้ผลตอบแทนที่ดีประมาณ 10 – 15% โดยกลุ่มที่น่าจะได้รับประโยชน์คือกลุ่มที่เกี่ยวข้องกับการลงทุนภาครัฐ การขยายตัวของเมืองรับประชาคมเศรษฐกิจอาเซียน รวมถึงกลุ่มเทคโนโลยีสารสนเทศที่ได้รับประโยชน์จากนโยบายเศรษฐกิจดิจิตอล

ขณะที่แนะนำลดน้ำหนักการลงทุนในกลุ่มที่ได้รับผลกระทบจากการปรับลดลงของราคาโภคภัณฑ์อย่างกลุ่มพลังงาน ปิโตรเคมี และอาหาร ในด้านตลาดตราสารหนี้ไทยคาดในครึ่งปีแรกตราสารหนี้ระยะปานกลางถึงยาวจะยังคงทำผลงานได้ดีจากเม็ดเงินลงทุนจากต่างประเทศรวมถึงดอกเบี้ยนโยบายที่ยังคงในระดับต่ำ ขณะที่ควรระมัดระวังในครึ่งปีหลัง ควรปรับพอร์ตลงทุนในตราสารหนี้ระยะสั้นลงเพื่อลดผลกระทบจากแนวโน้มการปรับเพิ่มขึ้นของอัตราดอกเบี้ย ในขณะที่การลงทุนใน REITs & Infrastructure Fund ก็ถือเป็นทางเลือกที่น่าสนใจจากระดับเงินปันผลในอัตราที่สูง สุดท้ายนี้ก็ขอให้ท่านนักลงทุนได้รับผลตอบแทนที่ดีสมดังใจหวังในปีนี้ครับ