Return on Invested Capital (ROIC) หรืออัตราส่วนผลตอบแทนต่อเงินลงทุนเพื่อการดำเนินงานของบริษัท เป็นอัตราส่วนที่วิเคราะห์ฝีมือของบริษัทได้ค่อนข้างดี มาดูกันว่าจะคำนวณและวิเคราะห์กันอย่างไรครับ

การคำนวณ Return on Invested Capital (ROIC)

วิธีการคำนวณ Return on Invested Capital (ROIC) ได้มาจากจาก กำไรหลังหักภาษี หารด้วย มูลค่าเงินลงทุนในสินทรัพย์ดังกล่าวที่ใช้ดำเนินงาน เป็นอัตราส่วนที่บอกว่า เงินที่ลงทุนไปได้รับผลตอบแทนกลับมาเท่าไร

อัตราส่วนผลตอบแทนต่อเงินทุน = กำไรก่อนหักดอกเบี้ย / (ส่วนของผู้ถือหุ้นเฉลี่ย + หนี้สินระยะยาวเฉลี่ย)

เงินลงทุนจะคำนวณจาก ส่วนของผู้ถือหุ้นเฉลี่ย และหนี้สินระยะยาวเฉลี่ย เนื่องจากอยากรู้ว่าบริษัทจัดหาเงินมาจากแหล่งไหนอย่างไรซึ่งเงินลงทุนแต่ละแหล่งจะมีต้นทุนเงินทุนที่ไม่เท่ากัน

ต้นทุนเงินทุนของหนี้สิน คืออัตราดอกเบี้ย

ต้นทุนเงินทุนของส่วนของผู้ถือหุ้น

สรุปคือตัวส่วนคือเงินทุนที่เราลงไปนั่นเอง

ตัวตั้งคือผลตอบแทนที่บริษัทสร้างมาได้ ในที่นี้ใช้กำไรก่อนดอกเบี้ย (หักภาษีแล้ว) มีหลายชื่อบางคนก็เรียน NOAT net operating profit afer tax ก็มี เหตุผลที่ใช้กำไรก่อนหักดอกเบี้ยเนื่องจากดอกเบี้ยเป็นต้นทุนของเจ้าหนี้ เราอยากรู้ว่าผลตอบแทนที่บริษัทสร้างได้คุ้มกับต้นทุนเงินทุนหรือไม่ ตัวเศษเลยคิดจากกำไรก่อนหักดอกเบี้ย

ปัญหาต่อมาคือเรื่องภาษี บางคนบอกไม่ควรนำมาคิด คือตัวเศษใช้ EBIT ก็พอ เพราะดอกเบี้ยมีผลกระทบกับภาษี เนื่องจากโครงสร้างเงินทุนที่ต่างกันทำให้ดอกเบี้ยจ่ายต่างกัน บริษัทที่หนี้เยอะดอกเบี้ยเยอะทำให้จ่ายภาษีน้อย บริษัทที่หนี้น้อยก็ดอกน้อยจ่ายภาษีเยอะ

ส่วนตัวชอบตัดปัญหาใช้ EBIT ไปเลย เพราะตอนเอาไปวิเคราะห์จะเอาไปเทียบกับ waccc ซึ่งการคำนวณได้หักผลกระทบของภาษีไปแล้ว

สรุปว่าใช้อะไรก็ได้แหละข้อให้มีตรรกะที่รองรับและตัวเศษกับส่วนไปด้วยกัน เช่นตัวหารเป็นทุนรวม กำไรควรใช้กำไรก่อนหักส่วนของผู้ถือหุ้นส่วนน้อยเพื่อให้เห็นภาพรวมของทั้งกิจการ แต่ถ้าส่วนทุนเราไม่เอาส่วนของผู้ถือหุ้นส่วนน้อยก็จะเริ่มยากในการแยกดอกเบี้ย เพราะดอกเบี้ยในงบกำไรขาดทุนเป็นดอกเบี้ยรวมไม่ได้แยกว่ามาจากผู้ถือหุ้นส่วนน้อยหรือเปล่า

การวิเคราะห์ Return on Invested Capital (ROIC)

เราจะดูอยู่สองอย่างคือ ทิศทางและความผันผวน

หุ้นที่ Return on Invested Capital (ROIC) ลดลงเรื่อยๆ แสดงว่าบริษัทไม่สามารถสร้างผลตอบแทนให้มาสู่ผู้ถือหุ้นได้ อาจมาจากมีการเพิ่มทุนหรือกู้ยืมมาเยอะ ไม่ก็ลงทุนแล้วไม่คุ้มตามแผนงานที่วางเอาไว้ เช่นลงทุนหนักเกิน ไม่ก็คุมรายได้ไม่ดี หรือตลาดไม่ดีอย่างที่หวังไว้ตอนแรก

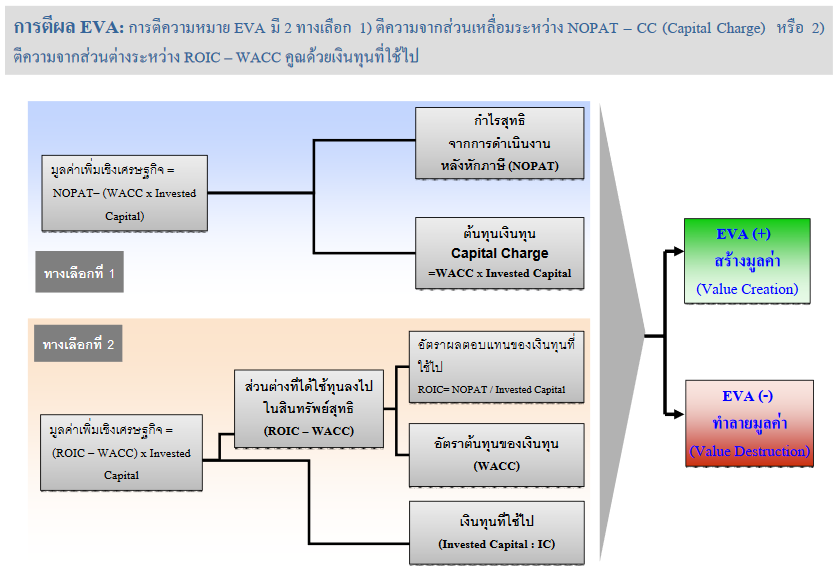

ROIC เท่าไรจึงดี เราก็ต้องนำไปเที่ยบกับต้นทุนเงินทุนถัวเฉลี่ยถ่วงน้ำหนัก WACC ถ้าบริษัทสามารถทำ ROIC ได้มากกว่าต้นทุนเงินทุนถัวเฉลี่ยก็ถือว่าดี ระยะยาวจะเป็นการสร้างมูลค่าเพิ่มทางเศรษฐกิจ EVA ให้กับผู้ถือหุ้น

|

||

| การเปรียบเทียบ WACC ROIC และ EVA ที่มา ประพันธ์ วงศ์บางโพ[1] |

ส่วนความผันผวนของ ROIC หุ้นที่ ROIC ผันผวนมากๆ แสดงว่ามีการบริหารจัดการที่ไม่ได้ วางแผนไม่ดี ปัจจัยภายนอกไม่ดี ทำให้กำไรเดี๋ยวขึ้นเดียวลง ผลตอบแทนก็ผันผวน

ขี้เกียจคำนวณ ROIC ดู ROA ROE แทนได้ไหม

จริงๆ ได้นะครับเพราะเคยลองเอามาเทียบกันแล้วค่าที่คำนวณได้และทิศทางก็ไม่แตกต่างกับ ROA ROE มาก มีความสัมพันธ์กันทางสถิติ ใช้แทนภาพการวิเคราะห์ก็ไม่แตกต่าง

สรุปคือ ROIC เป็นการวัดผลตอบแทนที่ให้ภาพของผลตอบแทนจากเงินลงทุนที่ชัดเจนว่าโดยเฉลี่ยแล้วให้ผลตอบแทนกลับมาเท่าไรกับทุน เราก็เอาไปเทียบกับ WACC ที่เราคำนวณได้เท่านั้นเอง

ข้อมูลอ้างอิง

[1]https://www.cad.go.th/ewtadmin/ewt/statistic/download/praphan_080652.pdf

ที่มาบทความ: https://www.investidea.in.th/2018/08/return-on-invested-capital-roic.html

อ่านคำศัพท์อื่นๆ ทางการเงินได้ที่ : https://www.finnomena.com/vocab/