มุมมองตลาดปัจจุบัน

ในช่วงเดือนที่ผ่านมา การลงทุนทั่วโลกได้รับแรงกดดันจากความกังวลว่าธนาคารกลางสหรัฐ (เฟด) อาจขึ้นดอกเบี้ยมากกว่าที่คาด หลังอัตราเงินเฟ้อ ดัชนีราคาผู้ผลิต และดัชนีราคาการใช้จ่ายเพื่อการบริโภคส่วนบุคคล (PCE) เพิ่มขึ้นมากกว่าที่คาด ท่ามกลางตัวเลขเศรษฐกิจที่แข็งแกร่ง ได้แก่ ยอดค้าปลีก ตัวเลขภาคแรงงาน รายได้และการใช้จ่ายส่วนบุคคล ที่ต่างปรับตัวดีกว่าที่คาด ซึ่งเปิดโอกาสให้เฟดสามารถดำเนินนโยบายการเงินที่แข็งกร้าวได้มากขึ้น นักลงทุนจึงกลับมากังวลว่าเฟดอาจใช้นโยบายการเงินที่เข้มงวด ซึ่งอาจส่งผลลบต่อเศรษฐกิจและการลงทุน

สำหรับตลาดหุ้นไทยในช่วงที่ผ่านมาปรับตัวลดลง ทิศทางเดียวกันกับตลาดหุ้นส่วนใหญ่ทั่วโลก กอปรกับบริษัทจดทะเบียนฯหลายแห่งรายงานผลประกอบการออกมาน่าผิดหวัง และเงินลงทุนของนักลงทุนต่างชาติไหลกลับสู่ตลาดของกลุ่มประเทศที่พัฒนาแล้ว ส่งผลให้ค่าเงินบาทอ่อนค่า ถึงแม้เศรษฐกิจไทยมีทิศทางฟื้นตัวชัดเจนจากการฟื้นตัวของภาคการท่องเที่ยวและการใช้จ่ายของผู้บริโภคยังคงมีแนวโน้มแข็งแกร่ง

ในส่วนของตราสารหนี้ได้รับผลกระทบจากความกังวลว่าเฟดอาจขึ้นดอกเบี้ยมากกว่าที่คาดเช่นกัน ส่งผลให้อัตราผลตอบแทนพันธบัตรปรับตัวสูงขึ้น

ทั้งนี้ คาดว่าในช่วง 2 – 3 เดือนนี้ ตลาดหุ้นและตลาดตราสารหนี้จะยังคงได้รับผลกระทบจากความกังวลเกี่ยวกับทิศทางดอกเบี้ยของเฟด และการชะลอตัวของเศรษฐกิจโลก ซึ่งจะส่งผลกระทบต่อผลกำไรของบริษัทจดทะเบียนฯ ดังนั้น พอร์ตการลงทุนจึงยังคงเน้นลงทุนในกลุ่มหุ้น defensive และลงทุนในหุ้นจีนซึ่งจะได้ประโยชน์จากการเปิดประเทศและความคาดหวังต่อมาตรการกระตุ้นเศรษฐกิจของจีน

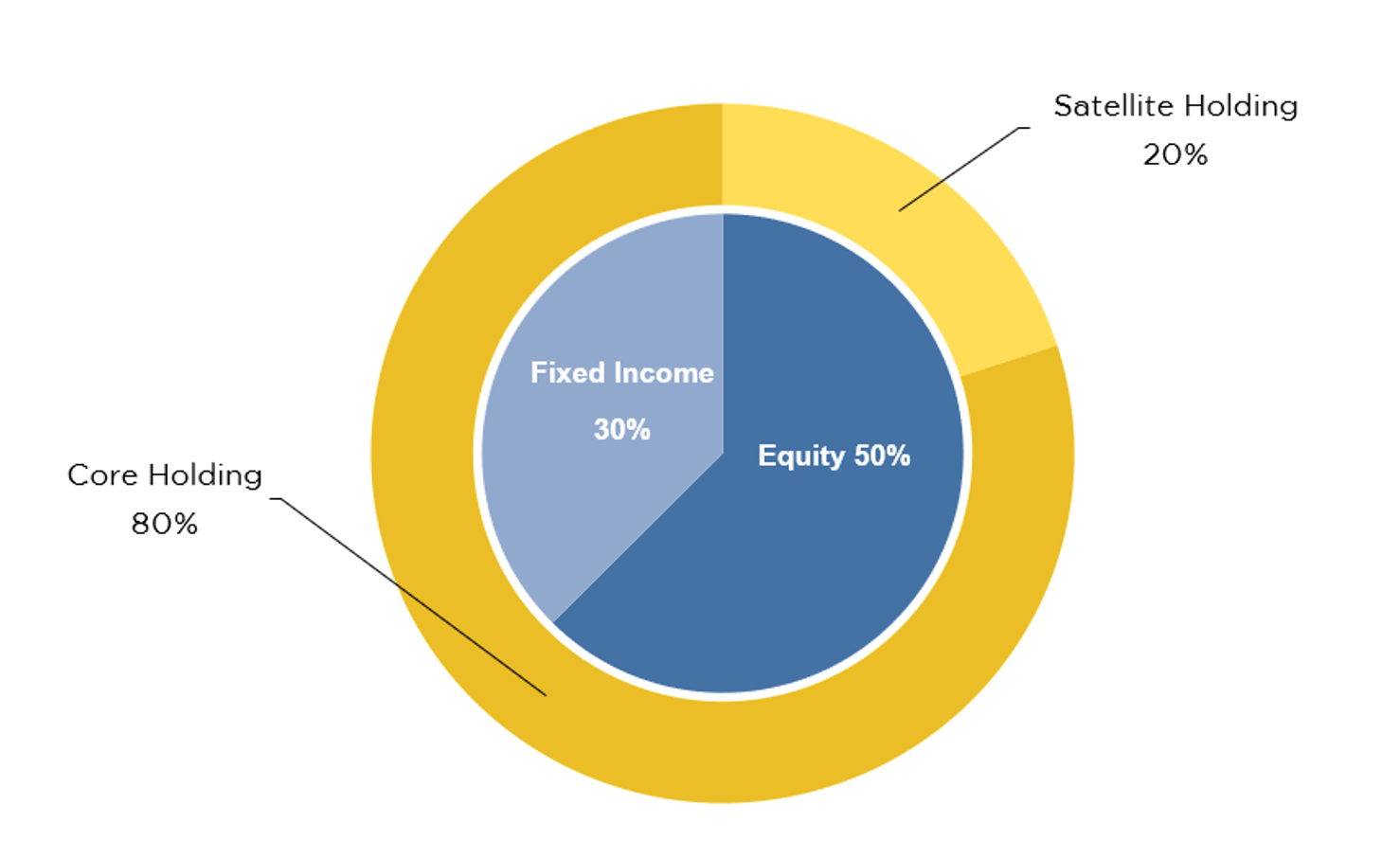

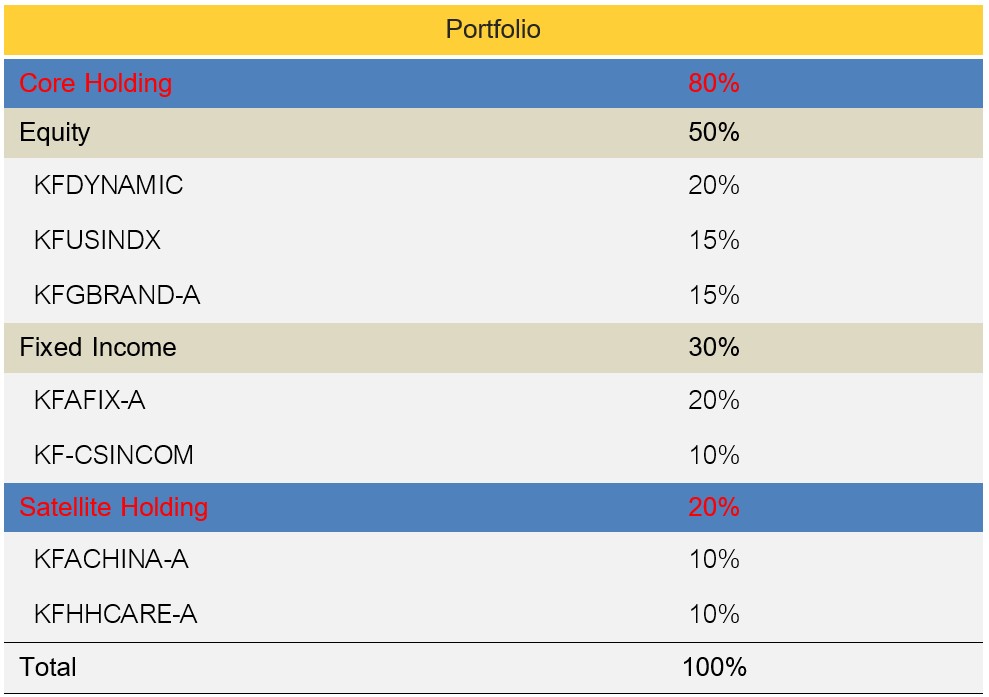

พอร์ตการลงทุน

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 1 มีนาคม 2023

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 1 มีนาคม 2023

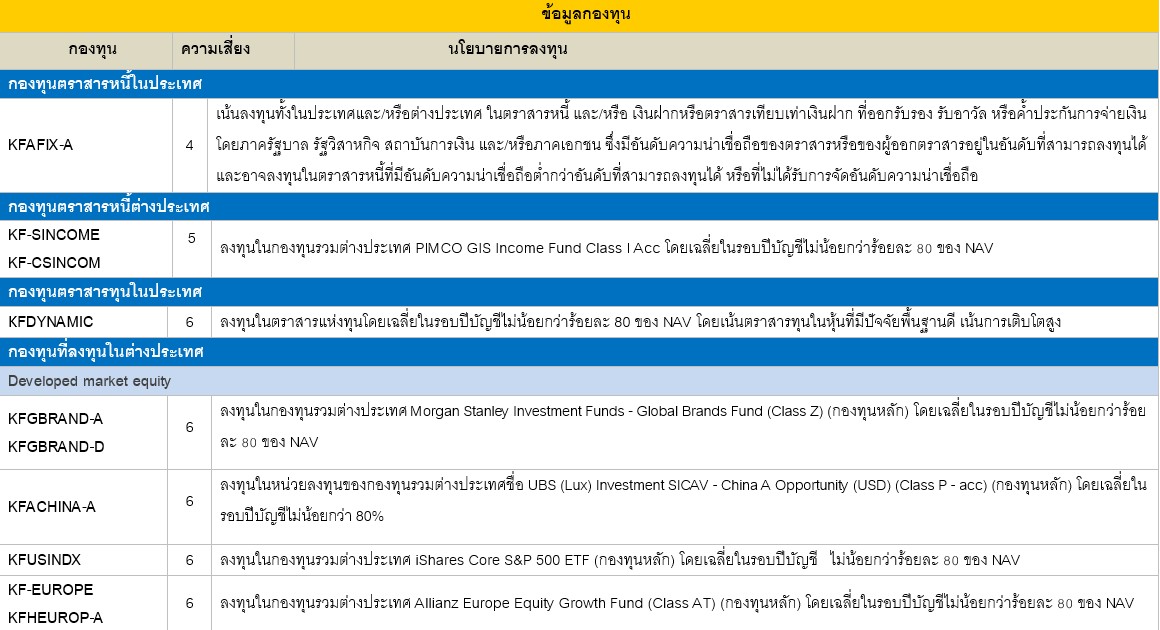

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

กองทุนตราสารหนี้ในประเทศ

- กองทุนกลุ่มตราสารหนี้ระยะกลาง – ยาว ยังคงจะเผชิญกับความผันผวนและแรงกดดันในระดับสูงต่อไปในช่วงไตรมาสแรกของปี 2566 จากทั้งปัจจัยภายนอกและภายในประเทศ โดยอัตราดอกเบี้ยนโยบายของไทยจะทยอยปรับขึ้นอย่างค่อยเป็ยค่อยไปตามการฟื้นตัวของเศรษฐกิจ ในขณะที่ความไม่แน่นอนของจุดสูงสุดของอัตราดอกเบี้ยนโยบายสหรัฐฯยังคงมีความขัดแย้งกันระหว่างคาดการณ์ของตลาด และคณะกรรมการ FED หากธนาคารกลางสหรัฐฯ สามารถปรับขึ้นอัตราดอกเบี้ยนโยบายได้สูงกว่าตลาดคาดสู่ช่วง 00%-5.25%ในช่วงครึ่งปีแรกของปี 2566 อาจทำให้เกิดแรงเทขายขึ้นอีกครั้ง นอกจากนี้ยังไม่มีแนวโน้มสำหรับการปรับลดอัตราดอกเบี้ยในลำดับถัดไปจากแถลงการณ์ของ FED ในครั้งล่าสุดดังนั้นเพื่อรองรับความผันผวนดังกล่าว ทำให้กองทุนที่มี่การลงทุนในหุ้นกู้เอกชนยังคงสามารถช่วยลดความผันผวนของตลาดลงได้บ้าง โดยคาดการณ์ผลตอบแทนจากการลงทุนของกองทุนยังคงมีความน่าสนใจสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX-A ขั้นต่ำ 1 ปีขึ้นไป โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 1.7-2.5 ปี

กองทุนตราสารหนี้ต่างประเทศ

- แม้อำนาจการซื้อบ้านของคนในสหรัฐฯต่ำลงจากเงินเฟ้อที่เพิ่มสูงขึ้น แต่บ้านที่สร้างใหม่ในสหรัฐฯ ยังคงมีจำนวนที่น้อยเมื่อเทียบกับความต้องการ กองทุนจึงมองว่า MBS ยังคงน่าสนใจ และตราสารหนี้ภาคธนาคารพาณิชย์ยังคงมีความปลอดภัยจากทุนสำรองที่ยังคงอยู่ในระดับสูง

กองทุนตราสารทุนในประเทศ

- กองทุนที่เน้นการเฟ้นหาหุ้นที่เหมาะสมที่สุดในแต่ละภาวะตลาด มีแนวโน้มให้ผลตอบแทนดีในระยะกลางถึงยาว ตามผลการดำเนินของบริษัทฯที่กองทุนคัดเลือกลงทุน

กองทุนที่ลงทุนในต่างประเทศ Developed Market Equity

- กองทุนปรับตัวเพิ่มขึ้นในช่วงที่ผ่านมาตามภาพตลาดโดยรวมที่ฟื้นตัว โดยกองทุนมีการลงทุนในหุ้นที่มีคุณภาพสูง มีรายได้และกำไรเติบโตสม่ำเสมอ ทำให้กองทุนมีความผันผวน และการปรับตัวลดลงน้อยกว่าตลาด ซึ่งเป็นการลงทุนที่เหมาะกับภาวะที่ตลาดยังคงมีความผันผวน

- ตลาดยุโรปทยอยปรับตัวดีขึ้น หลังจากเศรษฐกิจยุโรปสามารถผ่านวิกฤติพลังงานในช่วงฤดูหนาวไปได้ ส่วนหนึ่งมาจากราคาก๊าซและราคาน้ำมันที่ปรับลดลง ซึ่งก็ส่งผลให้ทิศทางเงินเฟ้อยุโรปชะลอตัวลง อย่างไรก็ดี ทาง ECB ยังคงมีแนวโน้มการดำเนินนโยบายการเงินแบบเข้มงวดต่อไปเพื่อควบคุมเงินเฟ้อ ซึ่งอาจกลับมากดดันตลาดอีกครั้ง

- ตลาดจีนส่งสัญญาณการฟื้นตัวต่อเนื่อง หลังจากรัฐบาลผ่อนคลายนโยบาย Zero-Covid โดยรัฐบาลกลับมาให้ความสำคัญกับการกระตุ้นเศรษฐกิจและช่วยเหลือภาคอสังหาฯ ซึ่งจะส่งผลดีต่อการบริโภคที่คาดว่าจะกลับมาขยายตัวได้ดีหลังจากที่ผ่านมาถูกกดดันด้วยนโยบาย Zero-Covid ที่เข้มงวด ทั้งนี้ สำหรับตลาดจีนแล้ว ต้องระวังความเสี่ยงเรื่องการเมืองระหว่างประเทศซึ่งคาดว่าจะกลับมากดดันตลาดอีกครั้ง

KFHHCARE :

- แม้ว่าในช่วงที่ผ่านมา กลุ่ม Healthcare จะปรับตัวอ่อนแอกว่าตลาดโดยรวมอย่างไรก็ดี Healthcare เป็นอุตสาหกรรมที่มีพื้นฐานแข็งแกร่ง และกำไรสุทธิมีความมั่นคง ซึ่งจะช่วยลดความผันผวนของพอร์ตการลงทุน ท่ามกลางการชะลอตัวของเศรษฐกิจได้

KFUSINDX :

- กองทุนลงทุนในกองทุนต่างประเทศ iShares Core S&P 500 ETF โดยเน้นลงทุนในหุ้นที่เป็นส่วนประกอบของดัชนี S&P 500 Index เพื่อมุ่งหวังผลตอบแทนของกองทุน

หมายเหตุ:

- กองทุน KFGBRAND-A, KFGBRAND-D, KF-EUROPE, KFACHINA-A ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

- กองทุน KF-SINCOME, KF-CSINCOM, KFAINCOM-A, KFAINCOM-R, KF-HUSINDX, และ KFHEUROP-Aป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มจำนวน

ที่มา: เอกสารอัปเดตพอร์ต Krungsri The Masterpiece วันที่: 1 มีนาคม 2023

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757