มุมมองตลาดปัจจุบัน

จีดีพีไตรมาส 2/63 ของสหรัฐและยูโรโซนในเบื้องต้นหดตัวมากที่สุดเป็นประวัติการณ์ เนื่องจากเป็นช่วงที่หลายประเทศอยู่ในภาวะล็อคดาวน์ ส่งผลให้กิจกรรมทางเศรษฐกิจหยุดชะงัก โดยจีดีพีไตรมาส 2/63 ของสหรัฐหดตัว 32.9% ต่อปี และจีดีพีของยูโรโซนในช่วงเดียวกันหดตัว 15.0% จากช่วงเดียวกันปีก่อน อย่างไรก็ดี หลังจากที่หลายประเทศเริ่มผ่อนคลายมาตรการล็อคดาวน์ ตัวเลขดัชนีชี้นำทางเศรษฐกิจ เช่น ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ดัชนีความเชื่อมั่นทางเศรษฐกิจ ดัชนีความเชื่อมั่นทางธุรกิจ ต่างปรับตัวดีขึ้น ทั้งนี้ PMI ภาคการผลิตของสหรัฐ ยูโรโซน และจีน ต่างบ่งชี้ว่ากิจกรรมในภาคการผลิตกลับมาขยายตัวจากแรงหนุนของคำสั่งซื้อใหม่ ในขณะที่คำสั่งซื้อใหม่เพื่อการส่งออกยังคงหดตัว เป็นสัญญาณว่าการฟื้นตัวของเศรษฐกิจในหลายประเทศเป็นผลจากการบริโภคภายในประเทศ เนื่องจากภาคการส่งออกยังคงได้รับผลกระทบจากการระบาดของไวรัสโควิด-19

การที่เศรษฐกิจของหลายประเทศมีแนวโน้มผ่านจุดต่ำสุดไปแล้วและกำลังทยอยฟื้นตัว กอปรกับอัตราดอกเบี้ยนโยบายของหลายประเทศอยู่ที่ระดับต่ำสุดเป็นประวัติการณ์ ส่งผลให้ผลตอบแทนจากการลงทุนในตราสารหนี้มีแนวโน้มอยู่ในระดับต่ำ และหลายประเทศมีแนวโน้มใช้นโยบายกระตุ้นเศรษฐกิจเพิ่มเติม อย่างไรก็ดี ความกังวลเกี่ยวกับการเพิ่มขึ้นของจำนวนผู้ติดเชื้อไวรัสโควิด-19 ทั่วโลกที่ยังคงเพิ่มขึ้นต่อเนื่อง ความตึงเครียดระหว่างสหรัฐและจีนทั้งในแง่ความสัมพันธ์ทางการฑูตและการค้า และความล่าช้าของมาตรการเยียวยาเศรษฐกิจฉบับใหม่ของสหรัฐ เป็นปัจจัยกดดันตลาดหุ้นทั่วโลกในเดือนที่ผ่านมา

ในส่วนของตัวเลขเศรษฐกิจไทยเดือนมิถุนายน บ่งชี้ว่าเศรษฐกิจฟื้นตัวอย่างชัดเจนหลังรัฐบาลทยอยผ่อนคลายมาตรการล็อคดาวน์ โดยตัวเลขภาคการผลิต การบริโภคและการลงทุนภาคเอกชนปรับตัวดีขึ้นจากเดือนก่อนหน้าในเกือบทุกหมวด โดยธนาคารแห่งประเทศไทยมองว่าเศรษฐกิจไทยไม่ได้เลวร้ายไปกว่าที่คาด และมีสัญญาณฟื้นตัวต่อเนื่อง ในขณะที่เศรษฐกิจโลกมีสัญญาณดีขึ้นเช่นกัน ทั้งนี้ ธนาคารแห่งประเทศไทยมองว่าเศรษฐกิจไทยน่าจะผ่านจุดต่ำสุดไปแล้ว หลังจากหดตัวมากที่สุดเป็นประวัติการณ์ในไตรมาส 2/63 และมีโอกาสที่ทางธนาคารจะปรับคาดการณ์ตัวเลขจีดีพีปีนี้เป็นติดลบน้อยลง

ทั้งนี้ ตลาดหุ้นทั่วโลกยังคงมีความเสี่ยงขาขึ้นจากหลายปัจจัย ได้แก่ ข่าวความคืบหน้าในการพัฒนาวัคซีนป้องกันไวรัสโควิด-19 การทยอยปลดล็อคมาตรการล็อคดาวน์ที่มีอย่างต่อเนื่อง มาตรการกระตุ้นเศรษฐกิจของประเทศต่าง ๆ การฟื้นตัวของราคาน้ำมัน การฟื้นตัวของตัวเลขเศรษฐกิจ เป็นต้น ในขณะที่ความเสี่ยงขาลง ได้แก่ การเพิ่มขึ้นอย่างต่อเนื่องของจำนวนผู้ติดเชื้อไวรัสวิด-19 ซึ่งส่งผลให้บางประเทศต้องกลับมาใช้มาตรการล็อคดาวน์ ความขัดแย้งระหว่างสหรัฐและจีนทั้งทางการค้าและการเมือง การดำเนินนโยบายของนายโดนัลด์ ทรัมป์ ก่อนการเลือกตั้งประธานาธิบดีสหรัฐซึ่งอาจก่อให้เกิดความขัดแย้งกับประเทศอื่น ๆ แต่ส่งผลบวกต่อคะแนนเสียงของนายโดนัลด์ ทรัมป์ เป็นต้น

การที่ความเสี่ยงขาขึ้นมีมากกว่า และมีความเป็นไปได้ที่จะเกิดขึ้นมากกว่าความเสี่ยงขาลง การลงทุนในหุ้นจึงยังคงมีความน่าสนใจ โดยดูเหมือนว่านักลงทุนได้มองไปถึงการฟื้นตัวของเศรษฐกิจในช่วงปลายปีนี้และปีหน้า ซึ่งหากตัวเลขผลประกอบการของบริษัทจดทะเบียนในตลาดหลักทรัพย์ไม่ได้ออกมาย่ำแย่อย่างที่นักวิเคราะห์คาด ก็อาจส่งผลให้มีการปรับเพิ่มคาดการณ์ผลประกอบการ และส่งผลบวกต่อตลาดหุ้น เพราะราคาหุ้นอาจไม่ได้แพงเกินไปเมื่อเทียบกับปัจจัยพื้นฐาน ท่ามกลางนโยบายการเงินที่ผ่อนคลายเป็นพิเศษ ทั้งนี้ เศรษฐกิจไทยในไตรมาสแรกไม่ได้หดตัวรุนแรงอย่างที่หลายฝ่ายคาดไว้ ในขณะที่ตัวเลขจีดีพีไตรมาส 2/63 ของไทยก็อาจออกมาดีกว่าที่คาด เนื่องจากรัฐบาลทยอยปลดล็อค และประชาชนเริ่มออกมาใช้จ่ายมากขึ้น

ในส่วนของตราสารหนี้ ผู้จัดการกองทุนยังคงมีมุมมองเชิงบวกต่อการลงทุนตราสารหนี้ระยะกลาง-ยาว เนื่องจากภาวะดอกเบี้ยที่ยังคงอยู่ในระดับต่ำทั่วโลก และทิศทางการดำเนินนโนบายของธนาคารกลางที่ยังคงเอื้อต่อการลงทุน โดยในช่วงที่ผ่านมาอัตราผลตอบแทนตราสารหนี้พุ่งขึ้นแรง จึงเป็นโอกาสที่ดีในการเข้าลงทุน

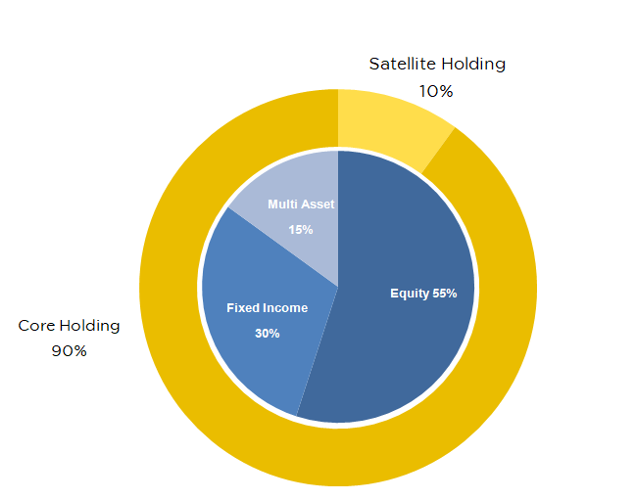

ในภาพรวม ทีมผู้จัดการกองทุนยังคงให้น้ำหนักการลงทุนส่วนใหญ่ในสินทรัพย์เสี่ยง ที่มีโอกาสในการสร้างผลตอบแทนที่ดีมากขึ้น ในขณะที่โอกาสในการรับผลตอบแทนจากการลงทุนในตราสารหนี้ปรับตัวดีขึ้น อย่างไรก็ดี คาดว่าความผันผวนในตลาดอาจยังคงมีอยู่

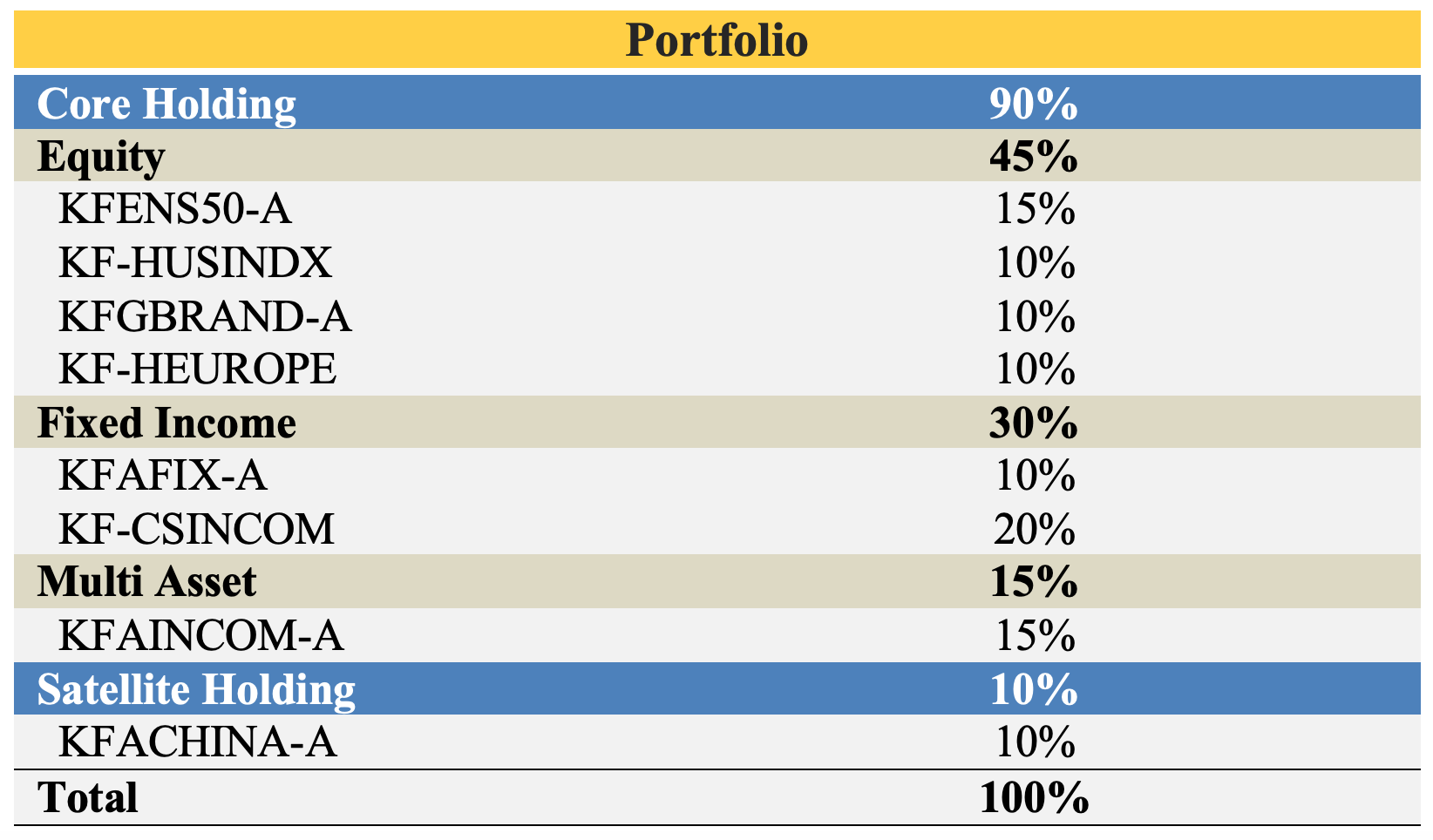

กองทุนแนะนำสำหรับการลงทุนในแต่ละสินทรัพย์/ภูมิภาค

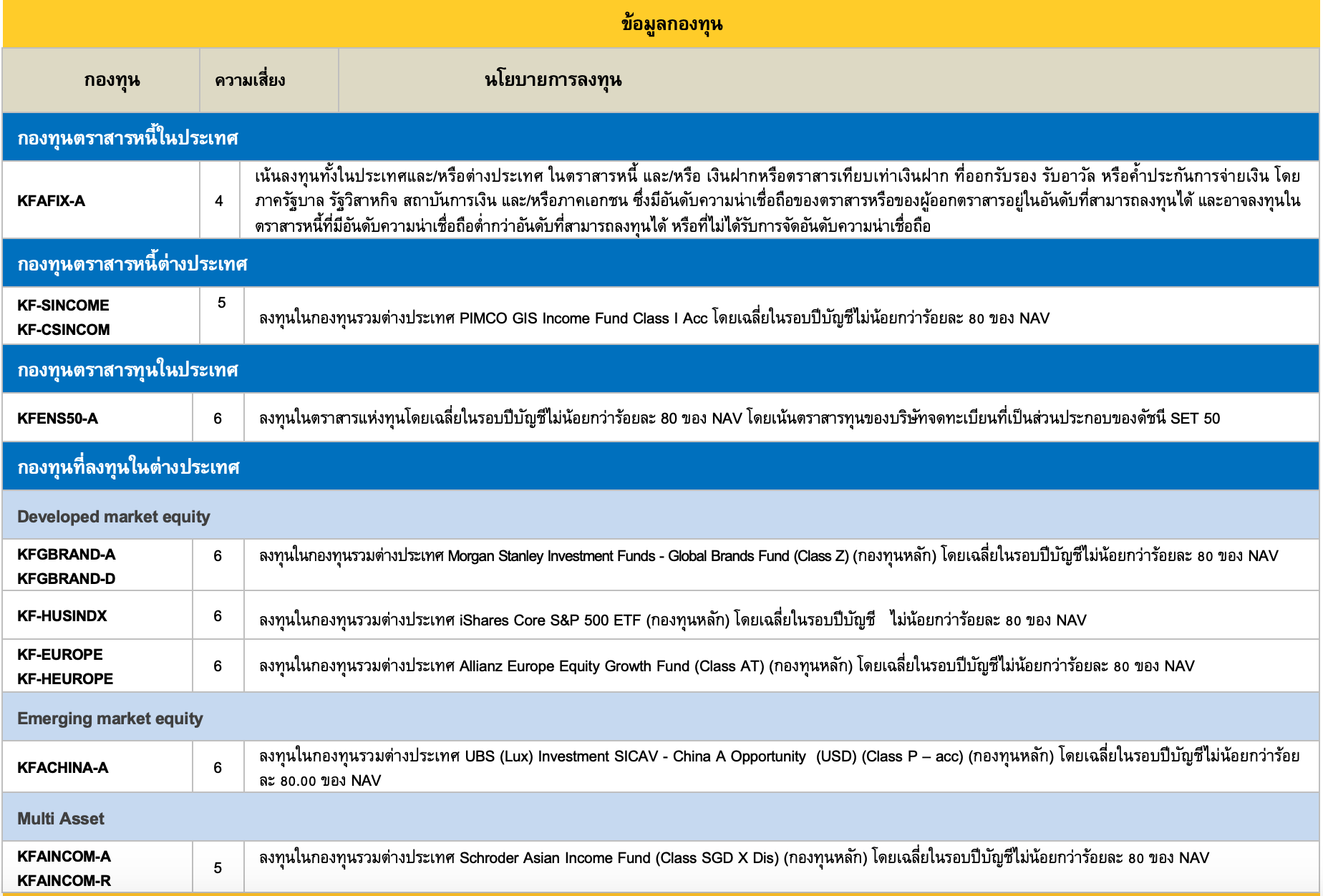

กองทุนตราสารหนี้ในประเทศ

KFAFIX-A:

- ในเดือนมิถุนายนที่ผ่านมาการลงทุนในตราสารหนี้ระยะกลาง ได้รับประโยชน์บางส่วนจากการลดลงของอัตราผลตอบแทนพันธบัตรรัฐบาลอายุไม่เกิน 5 ปี

- อย่างไรก็ตามผลตอบแทนโดยรวมได้รับผลกระทบจากส่วนต่างอัตราผลตอบแทน (Corporate Spread) ของหุ้นกู้เอกชนที่ปรับตัวสูงขึ้นตามความกังวลเกี่ยวกับภาวะเศรษฐกิจ ในระยะสั้น

- สำหรับแนวโน้มในช่วงหนึ่งเดือนข้างหน้าคาดว่าส่วนต่างอัตราผลตอบแทนของหุ้นกู้เอกชนจะเริ่มทรงตัวภายหลังจากที่รัฐบาลผ่อนคลายมาตรการปิดเมืองมากขึ้นเป็นลำดับ จึงทำให้คาดการณ์ผลตอบแทนจากการลงทุนของกองทุนกลุ่มนี้มีความน่าสนใจโดยเฉพาะสำหรับเงินลงทุนระยะยาวที่ไม่ต้องการสภาพคล่องในระยะสั้น อาทิเช่น กองทุน KFAFIX-A (ขั้นต่ำ 1 ปี ขึ้นไป) โดยปัจจุบันกรอบ Duration เฉลี่ยของกองทุน KFAFIX-A = 2 – 3 ปี

กองทุนตราสารหนี้ต่างประเทศ

KF-SINCOME/ KF-CSINCOM:

- กองทุนมองว่าจำนวนผู้ติดเชื้อจากสถานการณ์โรคระบาดจะค่อย ๆ ลดลง หลังจากไตรมาส 3 และ ในไตรมาส 4 จะมีความชัดเจนในเรื่องของวัคซีน และการ Lockdown จะสิ้นสุดลง ในขณะที่นโยบายการเงินยังคงเกื้อหนุนเศรษฐกิจด้วยมุมมองนี้กองทุนยังคงเห็นโอกาสการลงทุนบนตราสารหนี้ภาคเอกชนระดับลงทุนได้, ตราสารหนี้ High Yield และ Agency MBS

กองทุนตราสารทุนในประเทศ

KFENS50-A:

- กองทุนเน้นการลงทุนในตราสารทุนของบริษัทจดทะเบียนที่เป็นส่วนประกอบของดัชนี SET 50

กองทุนที่ลงทุนในต่างประเทศ

Developed market equity

KFGBRAND-A / KFGBRAND-D:

- กองทุนลงทุนหุ้นที่มีคุณภาพสูง เน้นหุ้นกลุ่มสินค้าอุปโภคบริโภคทั่วโลกที่มีแบรนด์ที่แข็งแกร่ง เติบโตสม่ำเสมอในระยะยาว ทนทานในทุกวัฏจักรเศรษฐกิจ ทำให้กองทุนมี Downside ที่น้อยกว่าตลาดหุ้นโลก เมื่อตลาดปรับตัวลดลง

KF-HUSINDX:

- ตลาดหุ้นสหรัฐฯ ได้รับแรงหนุนจากมาตรการกระตุ้นของ FED ที่เพิ่มสภาพคล่องให้ตลาด อย่างไรก็ตาม ตลาดสหรัฐฯ ยังมีความเสี่ยงจากความตึงเครียดระหว่างจีนและสหรัฐฯ ในประเด็นเรื่องฮ่องกงและสงครามการค้า โดยจีนยกเลิกการนำเข้าสินค้าเกษตรจากสหรัฐฯ ขณะที่สหรัฐฯ เองก็สั่งห้ามการค้าขายกับ Huawei และอาจห้ามบริษัทจีนมาจดทะเบียนในตลาดหุ้นสหรัฐฯ ทั้งนี้ ความตึงเครียดระหว่างจีนและสหรัฐฯ จะยงั คงอยู่จนถึงการเลือกตั้งประธานาธิบดีในปลายปีนี้

- กองทุนหลักเน้นลงทุนใน iShares Core S&P500 ETF ซึ่งจะมีผลการดำเนินงานที่ใกล้เคียงกับการเคลื่อนไหวของดัชนี โดยคาดการณ์การเติบโตยังคงมีอย่างต่อเนื่องจากปัจจัยพื้นฐานที่ปรับตัวดีขึ้น ประกอบกับนโยบายต่าง ๆ ของภาครัฐ เช่น การปฏิรูปภาษี การลงทุนโครงสร้างพื้นฐาน เป็นต้น

KF-EUROPE/ KF-HEUROPE:

- ตลาดยุโรปปรับตัวดีขึ้น หลังจากหลายพื้นที่ผ่อนคลายมาตรการ Lockdown ต่อเนื่อง นอกจากนี้ ทางธนาคารกลางยุโรปยังได้เพิ่มปริมาณการเข้าซื้อสินทรัพย์ อีก 6 แสนล้านยูโรและ ยืดระยะเวลามาตรการต่อไปจนถึงกลางปีหน้าเพื่อช่วยพยุงเศรษฐกิจ อย่างไรก็ตาม ตลาดยุโรปอาจต้องระวังความเสี่ยงจากภาวะหนี้ต่อจีดีพีที่อยู่ในระดับสูงและการกลับมาระบาดรอบ 2

Emerging market equity

KFACHINA-A:

- จีนยังคงทยอยผ่อนคลายนโยบาย Lockdown หลังสามารถควบคุมการระบาดรอบ 2 ได้รวดเร็ว โดยตัวเลขเศรษฐกิจชี้ให้เห็นถึงการฟื้นตัวต่อเนื่องทั้งในภาคการผลิตและการบริการ นอกจากนี้ทางธนาคารกลางจีนเองยังได้ลดดอกเบี้ยกู้ยืมระยะสั้นลง อย่างไรก็ตาม ตลาดจีนอาจมีความผันผวนจากความตึงเครียดระหว่างจีนและสหรัฐฯ ในประเด็นเรื่องฮ่องกง การค้า และเทคโนโลยี โดยคาดว่าตลาดในประเทศอย่าง A-Shares จะได้รับผลกระทบน้อยกว่า

Multi-Asset

KFAINCOM-A / KFAINCOM-R:

- ในช่วงที่ภาวะตลาดทุนมีแนวโน้มผันผวน การลงทุนแบบ Multi-Asset Income Fund กระจายการลงทุนในหลากหลายสินทรัพย์ทั้ง หุ้น ตราสารหนี้และสินทรัพย์ทางเลือกที่ให้ Yield ที่ดี จะช่วยลดความเสี่ยงในช่วงที่ตลาดปรับตัวผันผวนขณะที่ยังคงได้รับผลตอบแทนในระดับที่น่าสนใจ

- กองทุนหลักเน้นการกระจายการลงทุนในหลากหลายสินทรัพย์ โดยผู้จัดการกองทุนหลักจะมีการปรับสัดส่วนการลงทุนให้เหมาะสมกับสภาวะเศรษฐกิจ ทั้งนี้ กองทุนหลักเน้นการลงทุนในภูมิภาคเอเชียเป็นหลัก เหมาะสำหรับ นักลงทุนที่ไม่ประสงค์จะกระจายการลงทุนด้วยตนเอง

Krungsri Asset Management

สำหรับลูกค้าที่ลงทุนใน Krungsri The Masterpiece สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ FINNOMENA

ผ่านคอมพิวเตอร์ >> เว็บไซต์ FINNOMENAสำหรับลูกค้าที่สนใจลงทุนใน Krungsri The Masterpiece คลิกที่นี่เพื่อสร้างแผนการลงทุน

หมายเหตุ:

- กองทุน KFGBRAND-A, KFGBRAND-D, KF-EUROPE, KFACHINA-A ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน

- กองทุน KF-SINCOME, KF-CSINCOM, KFAINCOM-A, KFAINCOM-R, KF-HUSINDX, และ KF-HEUROPE ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มจำนวน

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน ทั้งนี้ ผลการดำเนินงานในอดีตของกองทุนรวม มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน อาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ กองทุนที่มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนเต็มจำนวน อาจมีต้นทุนสำหรับการทำธุรกรรมป้องกันความเสี่ยงดังกล่าว โดยทำให้ผลตอบแทนของกองทุนโดยรวมลดลงเล็กน้อยจากต้นทุนที่เพิ่มขึ้น กองทุนอาจลงทุนในตราสารหนี้ที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (non-investment grade) หรือไม่มีการจัดอันดับความน่าเชื่อถือ (unrated bond) ผู้ลงทุนจึงอาจมีความเสี่ยงสูงขึ้นจากการไม่ได้รับชำระคืนเงินต้น และดอกเบี้ย เอกสารฉบับนี้จัดทำขึ้นเพื่อเผยแพร่ทั่วไป โดยจัดทำขึ้นจากแหล่งข้อมูลต่างๆที่น่าเชื่อถือได้ ณ วันที่แสดงข้อมูลแต่บริษัทฯ มิอาจรับรองความถูกต้องความน่าเชื่อถือ และความสมบูรณ์ของข้อมูลทั้งหมด โดยบริษัทฯขอสงวนสิทธิ์เปลี่ยนแปลงข้อมูลทั้งหมดโดยไม่จำเป็นต้องแจ้งให้ทราบล่วงหน้า สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน กรุงศรี จำกัด โทร 0 2657 5757