ทุกครั้งที่เราซื้อสินค้าด้วยบัตรเครดิต ถ้าจ่ายเงิน 100 บาท โดยเฉลี่ยแล้วร้านค้าจะได้รับเงินเพียง 97.76 บาท แล้วเงินส่วนต่าง 2.24 บาทหายไปไหน ไปตกอยู่ที่ใครบ้าง?

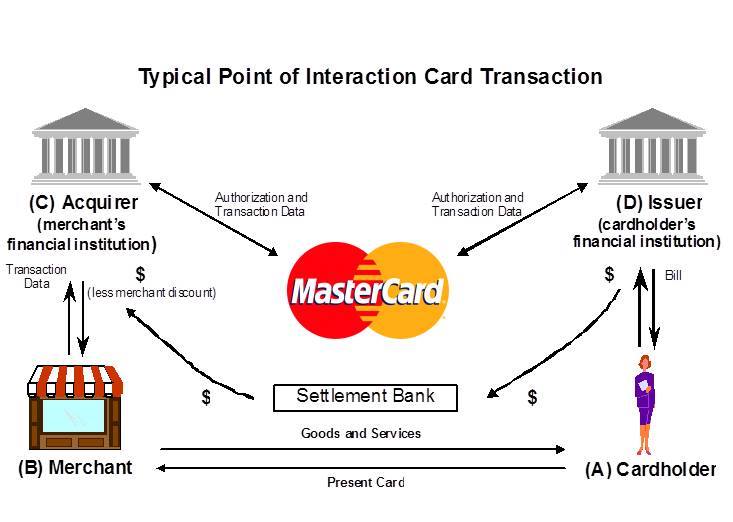

ก่อนอื่นต้องเข้าใจทุกฝ่ายที่มีส่วนร่วมในการจ่ายเงินด้วยบัตรเครดิตในครั้งนี้ว่ามีใครบ้าง

- ลูกค้าที่จ่ายเงิน

- ร้านค้าที่รับเงิน

- ธนาคารของลูกค้า

- ธนาคารของร้านค้า

- ตัวกลางในการตัดเงินระหว่าง ธนาคารของลูกค้า และธนาคารของร้านค้า เช่น mastercard visa unionpay jcb

ขอใช้ตัวเลขโดยประมาณ และไม่ใช้ศัพท์เข้าใจยาก ตัวอย่างถ้าเราซื้อสินค้า 100 บาท โดยรูดบัตรเครดิตกสิกรไทยที่เป็น mastercard จากร้านค้าที่มีเครื่องรับบัตรของไทยพาณิชย์ เงินจะเริ่มต้นเดินทางจากกสิกรไทยไปหา mastercard 98.2 บาท แปลว่าถ้ากสิกรไทยสามารถตามเก็บเงินคนรูดบัตรเครดิต 100 บาทได้ กสิกรไทยจะได้รับเงินค่าธรรมเนียมคือ 1.8 บาท ในฐานะธนาคารผู้ออกบัตรให้ลูกค้า

หลังจาก mastercard ได้รับเงิน 98.2 บาท จะส่งเงินต่อให้ไทยพาณิชย์ 98.09 บาท แปลว่า mastercard จะคิดค่าการเป็นตัวกลาง 0.11 บาท

หลังจากไทยพาณิชย์ได้รับเงิน 98.09 บาท จะส่งเงินต่อให้ร้านค้า 97.76 บาท โดยกินค่าธรรมเนียมไป 0.33 บาทจากการเป็นธนาคารของผู้รับบัตร

โดยสรุปแล้วเงินจะถูกกระจายไปดังนี้

- ลูกค้าที่จ่ายเงิน -100 บาท

- ร้านค้าที่รับเงิน 97.76 บาท

- ธนาคารของลูกค้า 1.80 บาท

- ธนาคารของร้านค้า 0.33 บาท

- ตัวกลางในการตัดเงิน 0.11 บาท

ทำไมธนาคารของผู้ออกบัตรให้ลูกค้าได้ค่าธรรมเนียมเยอะสุด?

ธนาคารของลูกค้าได้ค่าธรรมเนียมมากถึง 1.8 บาท นี่ก็เป็นสาเหตุให้ผู้ออกบัตรเครดิตมีการออกแคมเปญสะสมแต้มแลกของรางวัลได้มากมาย บางชนิดบัตรเครดิตสามารถให้ cash back เงินให้ลูกค้ามากถึง 1% ของยอดได้เพราะว่าเงินคืนยังน้อยกว่าค่าธรรมเนียมที่เขาได้รับ

อย่างไรก็ตามธนาคารออกบัตรให้ลูกค้ามีต้นทุนในการจัดการมากที่สุด กล่าวคือต้องทำการตลาดจูงใจให้ลูกค้าใช้บัตร ต้องจ้างพนักงาน customer service ต้องออกเงินให้ลูกค้าโดยให้เครดิตไปก่อน แล้วค่อยเรียกเก็บเงินทีหลัง และถ้าหนี้นั้นเป็นหนี้เสีย ก็ต้องจ้างพนักงานมาตามเก็บหนี้ และ หารายได้จากดอกเบี้ยของหนี้นั้น ดังนั้น ต้นทุนจึงมากกว่าธนาคารของผู้รับบัตรที่มีแค่ต้นทุนในการหาร้านค้าให้ใช้เครื่องรับบัตร

ที่น่าสนใจคือ “ตัวกลาง” ในการตัดเงินที่ได้ส่วนแบ่งเพียง 0.11 บาท ดูเหมือนจะได้ค่าธรรมเนียมน้อยที่สุด แต่ในวงจรนี้ถือว่าเป็นผู้ที่ได้เปรียบที่สุด เพราะไม่มีความเสี่ยง และมีต้นทุนในการดำเนินงานน้อยมากเพราะไม่ต้องเป็นคนไปหาลูกค้าหรือร้านค้า ทุกๆยอดที่รูดเพิ่มขึ้นไม่ต้องนำไปสำรองเป็นหนี้สงสัยจะสูญ สิ่งที่เป็นต้นทุนส่วนใหญ่จะหมดไปกับการสร้างแบรนด์ให้ทุกคนเชื่อถือ

ทำไมธนาคารไม่ตัดเงินกันเอง ตัวกลางจำเป็นไหม?

ตัวกลางเหล่านี้จริงๆ แล้วก็เริ่มต้นมาจากหลายๆ ธนาคารร่วมกันถือหุ้นองค์กรกลางเพื่อใช้ในการตัดเงิน ต่อมาบางองค์กรก็แปรผันตัวเองมา ipo เป็นบริษัทให้ซื้อขายในตลาดหลักทรัพย์ ในขณะที่ธนาคารเป็นหมื่นสถาบันจากทั่วโลกต้องใช้ตัวกลางนี้ และมีผู้เล่นไม่กี่รายที่เป็นตัวกลาง รายใหม่เข้ามาแข่งได้ยากจากการมี network barrier ที่แข็งแกร่ง และต้องอาศัยเวลาในการสร้างความน่าเชื่อถือ

จากข้อมูลที่น่าสนใจคือทุกๆ ปีมีคนรูดบัตรดิตเป็น แสนล้าน transaction และมียอดเงินที่รูดรวมกันหลัก ร้อยล้านล้านบาท ต่อให้ได้เงิน 0.11% แต่ถ้าคูณด้วยยอดเงินที่มากมายขนาดนั้นก็เพียงพอที่จะทำให้บริษัทตัวกลางเหล่านี้ เป็นบริษัทใหญ่อันดับต้นๆ ของโลก

จากการคาดการณ์ว่าในอนาคตเกือบทุกประเทศจะเป็นสังคมไร้เงินสด บริษัทที่เป็นตัวกลางนี้ คงได้ประโยชน์ไม่น้อยจากแนวโน้มนี้เช่นกัน