เมื่อต้นสัปดาห์นี้ BIS แสดงความเห็นถึงทิศทางเงินสกุลดิจิตอลของธนาคารกลาง CBDC ว่าถึงตรงนี้ น่าจะเป็นเวลาของ ‘เงินสกุลดิจิตอล ธนาคารกลาง CBDC’

Bank for International Settlement หรือ BIS ระบุอีกว่า เวลาของ ‘เงินสกุลดิจิตอลธนาคารกลาง CBDC’ ค่อย ๆ จะมาแทนที่ระบบการเงินที่ใช้อยู่ในปัจจุบัน รวมถึงมองระบบการเงินของโลกว่าควรเป็นไปในรูปแบบคู่ขนาน ระหว่างภาคธนาคารกลางที่จะมีระบบเงินดิจิตอล ซึ่งสามารถทำหน้าที่เป็นหน่วยสกุลเงินเพื่อใช้แลกเปลี่ยนทรัพยากรระหว่างกัน สภาพคล่อง และให้ความปลอดภัยต่อผู้ใช้บริการ กับภาคเอกชนที่จะใช้ความคิดสร้างสรรค์และความเฉลียวฉลาดในการตอบสนองต่อความต้องการของลูกค้า

BIS ได้ย้ำว่า CBDC จะไม่ไปทำหน้าที่แทนแบงก์พาณิชย์ ด้วยการจำกัดปริมาณการใช้งานต่อสัดส่วนธุรกรรมการเงินทั้งหมดให้ต่ำมาก เหมือนกับที่เงินสดได้ทำหน้าที่อยู่ในปริมาณอย่างจำกัดในตอนนี้

ทั้งนี้ ข้อพิจารณาเกี่ยวกับ CBDC ที่ถือว่ามีความสำคัญและอัปเดตล่าสุด มีอยู่ 3 ประการ ดังนี้

1. ยกระดับการแข่งขันและการเข้าถึงแหล่งเงิน (Financial Inclusion)

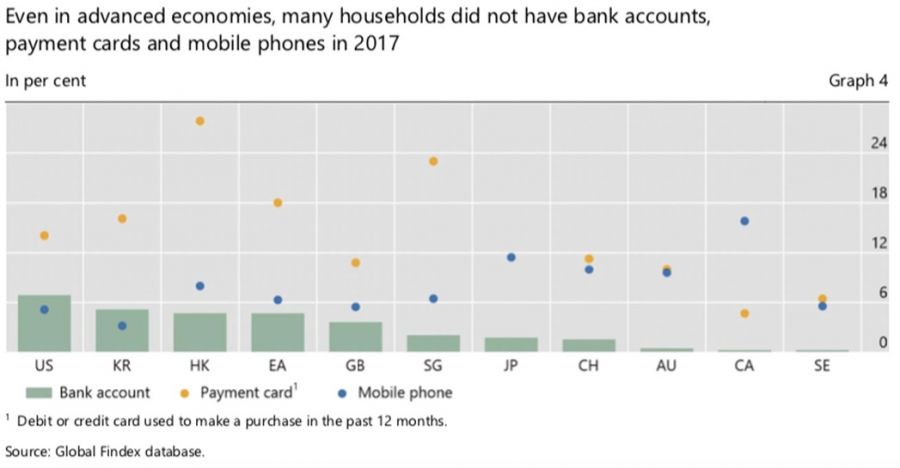

ในยุคที่เราเรียกกันว่าเป็นยุคทองทางด้านการเงิน ไม่น่าเชื่อว่า โดยแท้จริงแล้ว ในภูมิภาคยุโรป ต้นทุนของธุรกรรมด้านบัตรเครดิตต่อหนึ่งรายการสูงกว่าการใช้เงินสดถึง 25 ยูโร รวมถึงแม้แต่ในประเทศพัฒนาแล้ว มีจำนวนประชาชนอยู่ในสัดส่วนไม่น้อยยังไม่สามารถเข้าถึงการใช้บริการเงินฝากธนาคาร บัตรเดบิต และบัตรเครดิต

นั่นหมายความว่าสถาบันการเงินทั้ง Bank และ Non-Bank ในปัจจุบัน แม้ว่าจะสามารถมีการผูกขาดที่จะเข้าถึงแหล่งข้อมูลของประชาชนทั่วไปแบบที่ธุรกิจหรือหน่วยงานอื่นสามารถเข้าถึงไม่ได้หรือได้ไม่เท่า ทว่ายังนำข้อมูลมากมายดังกล่าวไปต่อยอดเป็น Information Silo แทนที่จะนำไปใช้ปรับปรุงเพื่อให้ประสิทธิภาพการเข้าถึงการใช้เงินของประชาชนสูงขึ้น

ด้วยเหตุนี้ ความเห็นของ BIS จึงมองไปที่การพัฒนาการใช้ข้อมูลให้เป็นลักษณะโครงสร้างแบบเปิด (Open Marketplace) ด้วยการกำกับการใช้ข้อมูลแบบที่ผู้ใช้ในหน่วยงานต่างๆสามารถเข้าถึงได้แบบมีระบบที่รัดกุม โดยการใช้มาตรฐานทางเทคนิคอย่างเช่น Application Programming Interface (API) เพื่อให้ฟอร์แมตของข้อมูลเป็นหนึ่งเดียวในการสามารถใช้งานและเข้าถึงข้อมูลร่วมกัน สำหรับระหว่างบรรดาผู้ให้บริการเจ้าต่าง ๆ

สัดส่วนของประชาชนที่ยังไม่เข้าถึงบริการทางการเงินเบื้องต้นของประเทศพัฒนาแล้ว

ทั้งนี้ API ล่าสุด ได้แก่ retail fast payment system (FPS) ที่ไม่ได้ใช้ CBDC ทว่าเป็นจุดที่เชื่อมต่อจาก CBDC ทำให้การพัฒนาไปได้ไกลขึ้น เพื่อที่ระบบโครงสร้างแบบเปิดสามารถทำได้ดียิ่งขึ้น ซึ่งจะส่งผลให้ต้นทุนการให้บริการต่ำลง การเขาถึงประชาชนทำได้มากขึ้น และ สร้างนวัตกรรมที่ไปไกลยิ่งขึ้นอีก ทั้งนี้ CBDC จะไปลดต้นทุนของบริการทางการเงิน อย่างบัตรเดบิตและบัตรเครดิต ที่ยังสูงอยู่ดังกล่าวข้างต้น ให้ลดต่ำลง

นอกจากนี้ การให้ข้อมูลส่วนตัวต่อสถาบันการเงินในการนำไปสร้างบริการทางการเงิน ถือเป็นสิ่งที่เป็นผลประโยชน์ต่อประชาชนทั่วไป จากการสำรวจของธนาคารกลางสหรัฐสาขานิวยอร์ค ที่แสดงว่าประชาชนให้ความเชื่อถือต่อสถาบันกาารเงินสูงกว่าบริษัทเทคโนโลยีขนาดใหญ่เป็นอันมาก ในเรื่องของการเปิดเผยข้อมูลส่วนตัวให้กับหน่วยงานภายนอก

2. ความเป็นส่วนตัว (Privacy) ของผู้ใช้บริการทางการเงิน

โจทย์ข้อต่อไปสำหรับ CBDC คือจะเลือกให้เงินดิจิตอลของธนาคารกลางในรูปแบบที่ทางการสามารถล่วงรู้ข้อมูลส่วนตัวของประชาชนผู้ใช้เงิน (Account-Based Retail CBDC) หรือไม่ให้รู้ข้อมูลส่วนตัวของประชาชน (Token-Based Retail CBDC) โดยประเด็นนี้ ได้เป็นที่ถกเถียงกันมาสักพักใหญ่แล้ว ทว่ามา ณ วันนี้ ทางการได้ฟันธงเลือกให้เลยว่าให้แบบทางการสามารถล่วงรู้ข้อมูลส่วนตัวของประชาชนผู้ใช้เงิน (Account-Based Retail CBDC) เนื่องจากมองว่าเป็นประโยชน์ในการใช้ข้อมูลต่อการบริหารจัดการเศรษฐกิจ

ภาพแสดงหลักการ Jigsaw Puzzle Principle

ทว่าสามารถป้องกันไม่ให้มีคนที่ไม่หวังดี นำข้อมูลของประชาชนไปใช้ในทางที่ไม่ดี ด้วยหลักการ Jigsaw Puzzle Principle (ดังรูป) หรือการให้ข้อมูลประชาชนต่อหน่วยงานต่าง ๆ เพียงบางส่วนเท่านั้น ทำให้ผู้ไม่หวังดีไม่สามารถนำไปใช้ยืนยันตัวตนใครได้เลย หรือแม้แต่ธนาคารกลางก็ยังไม่สามารถล่วงรู้ข้อมูลของประชาชน ได้อย่างสมบูรณ์พอที่จะใช้ประโยชน์ในรูปแบบต่าง ๆ ที่ไม่เหมาะสมได้ โดยที่หมายเลขอ้างอิงทางดิจิตอลของประชาชน (Digital ID) แนะนำให้ใช้แบบที่เป็นส่วนผสมของแบบส่วนตัว หรือ Private Digital ID กับแบบที่เป็นหมายเลขที่ออกโดยรัฐบาลหรือ Government Digital ID เพื่อความคล่องตัวทว่ามีความปลอดภัยในระดับที่เชื่อใจได้

3. โครงสร้างของ CBDC กับระบบการเงิน

ซึ่งทาง BIS มองว่าธนาคารกลางไม่ควรที่จะไปทำธุรกรรมถึงประชาชนรายย่อยทุกๆราย เนื่องจากถือเป็นการสิ้นเปลืองทรัพยากรโดยใช่เหตุ และก่อให้เกิดขนาดของฐานข้อมูลที่ใหญ่เกินจำเป็น จนอาจก่อให้เกิดความไม่ปลอดภัยต่อฐานข้อมูล โดยแนะนำให้เป็นหน้าที่ของสถาบันการเงินที่จะทำหน้าที่ดังกล่าว แล้วธนาคารกลางค่อยไปเชื่อมระบบฐานข้อมูลด้านดิจิตอลกับแบงก์เหล่านี้อีกต่อหนึ่ง ซึ่งถือเป็นระบบที่เป็นโครงสร้างแบบมีตัวกลาง หรือ intermediate CBDC architecture

ทั้งหมดนี้ ถือเป็นยุคใหม่ของเงินสกุลดิจิตอลของโลก ที่เป็นมากกว่าการซื้อขายสินทรัพย์ ประเภทสกุลคริปโต

MacroView

ที่มาบทความ: https://www.bangkokbiznews.com/blog/detail/652798