*บทความ ณ วันที่ 8 กรกฎาคม 2563

จะว่าไปตลาดหุ้นจีนที่ขึ้นมาเมื่อวันจันทร์และวานนี้รวมกว่า 7% ดูแล้วไม่ใช่เรื่องแปลก เนื่องจากจีนเป็นประเทศหลักเพียงหนึ่งเดียว ที่ล่าสุดกองทุนการเงินระหว่างประเทศ หรือ ไอเอ็มเอฟ เพิ่มประมาณการอัตราการเติบโตทางเศรษฐกิจจากในช่วงเดือนเมษายน ที่ผ่านมา

นอกจากนี้ ตลาดหุ้นเซี่ยงไฮ้ และเซิ่นเจิ้น ก็ถือว่ายังได้เปรียบตลาดอื่น โดยเฉพาะส่วนของตลาดหลังจากการที่มีสัดส่วนของหุ้นเทคโนโลยีอยู่สูงมากแห่งหนึ่งในโลก ซึ่งได้รับอานิสงส์เชิงบวกในดัชนี จาก Social Distancing ของโควิดในดัชนี

ทว่าความแปลกของการขึ้นมาสำหรับตลาดหุ้นจีนในรอบนี้ มาจากการที่บทบรรณาธิการของนิตยสาร ด้านการลงทุนที่จัดทำโดยหน่วยงานภาครัฐของจีนออกมาเขียนเชียร์หุ้นจีนเสียเอง โดยแนะนำให้ชาวจีนลงทุนในตลาดหุ้น เนื่องจากคาดว่าจะมีคาดการณ์กำไรของบริษัทจดทะเบียนที่ดี

ซึ่งผมมองว่า สิ่งที่เกิดขึ้นดังกล่าวเป็นการถ่วงดุลของข่าวที่รัฐบาลจีนออกมาเคลื่อนไหวค่อนข้างเข้มข้น ทั้งทางด้านการเมืองและการทหารระหว่างประเทศ อาทิ ในส่วนของชายแดนอินเดีย/จีน และด้านทะเลจีนใต้ อีกทั้งเป็นการบลัฟกลับต่อโดนัลด์ ทรัมป์ แบบกลาย ๆ ว่า ไม่ใช่แค่ตลาดหุ้นสหรัฐขึ้นมาเยอะมาก ๆ ตั้งแต่เขาขึ้นมาเป็นผู้นำสหรัฐ

อย่างไรก็ดี ต้องบอกว่าหากพิจารณาจากผลตอบแทน YTD ของตลาดหุ้นเซิ่นเจิ้นและตลาดเซี่ยงไฮ้ ที่ร้อยละ 12 และ 9 ตามลำดับ ในขณะที่ส่วนของปัจจัยพื้นฐานที่อัตราการเติบโตของผลกำไรของบริษัทจดทะเบียน ในไตรมาสแรกปีนี้ของหุ้นที่ไม่ใช่สถาบันการเงินที่ -51% และคาดว่าจะโตร้อยละ 6 ในปีนี้ จะพบว่าน่าจะเป็นผลมาจากส่วนของ Liquidity และการคาดหวังของการกระตุ้นของทางการมากกว่า

เมื่อพิจารณาค่า P/E ในช่วงนี้เทียบกับช่วงปี 2015 จะพบว่าหากแยกเป็นตลาดต่าง ๆ ให้ชัดเจนจะพบว่า ตลาดหุ้นที่ถือว่ามีฟองสบู่อยู่มากสักหน่อย ได้แก่ ตลาดหุ้นเซิ่นเจิ้น ที่คล้าย ๆ กับ Nasdaq ในอเมริกาที่เน้นหุ้น Hi-Tech และหุ้นที่อยู่ในภายในเศรษฐกิจจีนจริง ๆ โดยในปี 2015 มีค่า P/E กว่า 72 เท่าสำหรับรอบนี้มาอยู่ที่ 52 เท่าในตอนนี้ ส่วนหุ้นที่เริ่มขยับออกมาใกล้ชิดกับหุ้นในตลาดฮ่องกงอาจจะมีฟองสบู่อยู่บ้าง ได้แก่ ตลาดหุ้นเซี่ยงไฮ้ ซึ่งในปี 2015 มีค่า P/E ที่ 24 เท่าโดยหุ้นประเภท Big-Cap หรือขนาดใหญ่จริง มีค่า P/E เพียง 12-13 เท่านั้น สำหรับตลาดหุ้นเซี่ยงไฮ้ในรอบนี้ มาอยู่ที่ 17.2 เท่า ณ ตอนนี้ถือว่าค่อนข้างสูง ทว่าก็ไม่ได้เกินเลยถึงจุดที่ถือว่าลงทุนไม่ได้เลย

ซึ่งบทเรียนของการขึ้นมาของตลาดหุ้นจีน ในรอบปี 2015 ที่ยังจดจำกันได้คือ การเก็งกำไรของรายย่อย โดยเฉพาะกลุ่มชาวบ้านที่เมื่อเห็นตลาดหุ้นจีนขึ้นมา ก็ต่างพากันลงทุนในหุ้นจีนกันแบบเมามัน และไม่สนใจปัจจัยพื้นฐานจนตลาดหุ้นจีนขึ้นสูงมาก และลดลงแบบหนักมากในเวลาต่อมาของปี 2015

โดยความเสี่ยงที่ตลาดหุ้นจีนจะลงหนัก ๆในช่วงต่อไปหลังจากขึ้นมาพอสมควรในรอบนี้น่าจะมาจากสองปัจจัยหลักคือ

ปัจจัยแรก หากการประท้วงของชาวฮ่องกงกลับพลิกล็อคออกมาเยอะมากและรุนแรงกว่าคาด แม้จะมีกฎหมาย National Security Law ออกมาบังคับใช้แล้วก็ตาม ผสมโรงกับสหรัฐที่ออกมาตรการทางการเมืองและเศรษฐกิจออกมาตอบโต้ช่วยเสริมโมเมนตัมเข้าไปอีก

ปัจจัยที่สอง มาตรการช่วงนาทีสุดท้ายต่อจีนของโดนัลด์ ทรัมป์ ที่จะเป็นสไตล์ทุบหม้อข้าวเนื่องจากทรัมป์เองไม่มีอะไรจะเสีย การทุ่มอัดจีนสุดตัวในช่วงสุดท้ายดูจะคุ้มค่าในการจัดเต็มและหากมีมาตรการที่แรงกกว่าคาดต่อจีนตรงนี้น่าจะส่งผลต่อตลาดหุ้นจีนในเชิงลบได้

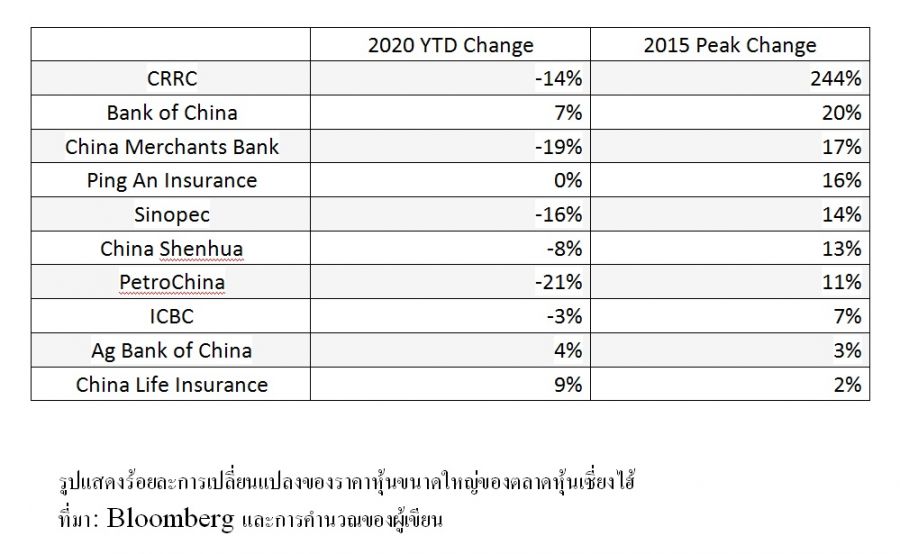

อย่างไรก็ดี จากการที่หุ้นหลัก 10 ตัวแรกของตลาดหุ้นเซี่ยงไฮ้ของจีนในรอบนี้ มีผลตอบแทนที่ติดลบเฉลี่ยร้อยละ 12 ซึ่งถือว่าต่ำมากเมื่อเทียบกับปี 2015 ที่ร้อยละ 20 ดังรูป หมายความว่า ราคาหุ้นจีนที่ขึ้นแรง ๆ ในตอนนี้ไปอยู่ที่หุ้นเทคโนโลยีและการบริโภคภายในประเทศเสียส่วนใหญ่

คราวนี้หากมองในมุมของ Sentiment ของตลาดจีนแยกเป็นประเด็นดังนี้

หนึ่งอะไรที่แย่หรือดีเกินจริงจากพื้นฐาน

1. ผมมองว่าอุปสงค์ของเศรษฐกิจจีนมีความเข้มแข็งกว่าที่คาดเมื่อเดือนเมษายนที่ผ่านมาจริง

2. เศรษฐกิจของประเทศพัฒนาแล้วชะลอตัวลงในไตรมาส 2 ของปีนี้อย่างค่อนข้างชัดเจนเมื่อเทียบกับจีน

3. ผลประกอบการของบริษัทจดทะเบียนในสหรัฐ ญี่ปุ่น และยุโรป ที่ส่งออกเป็นหลักหรือ Export Play แย่กว่าที่คาดการณ์จากการค้าที่หดตัวรุนแรงกว่า Domestic Play

สองอะไรที่ดูดีหรือแย่จากอารมณ์หรือ Sentiment

1. ดัชนีของตลาดหุ้นสหรัฐ ณ ตอนนี้อยู่ในระดับสูงที่พอจะอ่อนไหวต่อแรงกระเพื่อมจากข่าวร้ายทั้งในและนอกประเทศ

2. เศรษฐกิจยุโรปโดยภาพรวมดีขึ้นเล็กน้อยกว่าที่คาดไว้ก่อนหน้า ทว่าความอ่อนแอของสภายุโรป ในการกระตุ้นด้านนโยบายการคลังกลบข่าวดีนี้ไปเกือบหมด

ท้ายสุดตรวจสอบแนวรบของทางการจีนว่าอาวุธยังครบมืออยู่หรือไม่?

เมื่อพิจารณาอาวุธหมวด ‘การลดอัตราดอกเบี้ยนโยบาย’ จะเห็นว่าระดับอัตราดอกเบี้ยที่แท้จริงหรือส่วนต่างระหว่างอัตราดอกเบี้ยกับอัตราเงินเฟ้อในตอนนี้ของเศรษฐกิจจีนมีอยู่ถึงร้อยละ 2-4 (แล้วแต่ว่าจะใช้ตัวแปรดัชนีราคาผู้บริโภค CPI หรือดัชนีราคาผู้ผลิต PPI เป็นตัวแทนของอัตราเงินเฟ้อ) นับว่าอยู่ในระดับที่ค่อนข้างสูง หากพิจารณาอัตราดอกเบี้ยที่แท้จริงของสหรัฐ ญี่ปุ่น และยุโรปว่าเท่ากับติดลบ ส่วนไทย เกาหลีใต้ และไต้หวันเท่ากับศูนย์และติดลบ

ซึ่งตรงนี้ถือว่าจีนมีอาวุธหมวดดอกเบี้ยยังมีอยู่ครบมือ

นอกจากนี้ อัตราส่วนกันสำรองของแบงก์ที่เรียกกันว่า Required Reseve Ratio (RRR) ตอนนี้ของจีนก็ลดลงเหลือร้อยละ 11 และ 6 สำหรับแบงก์ขนาดใหญ่และขนาดเล็กตามลำดับ เพื่อที่ปริมาณเงินในระบบของเศรษฐกิจจีนเติบโตขึ้นในตอนนี้ กระนั้นก็ดี จีนก็ยังมี Room เหลือพอที่จะกระตุ้นเศรษฐกิจ อีกไม่ว่าจะผ่านการเพิ่มเงินเข้าระบบโดยตรงหรือลดค่า RRR

คำถามคือ แล้วทำไมจีนถึงไม่จัดเต็ม กระตุ้นเศรษฐกิจผ่านการอัดเงินเข้าระบบให้ตลาดหุ้นเลิกแกว่งเสียที คำตอบน่าจะคือ จีนเข็ดจากการกระตุ้นเกินตัวในส่วนของการคลังจากวิกฤติโลกเมื่อ 10 ปีก่อนครับ

MacroView

ที่มาบทความ: https://www.bangkokbiznews.com/blog/detail/650622