หนึ่งในปรากฏการณ์ที่สร้างความแปลกใจให้กับทุกคนสำหรับวิกฤตโควิดในรอบนี้ คือ ทำไมเมื่อเฟดดำเนินนโยบายผ่อนคลายเชิงปริมาณ หรือ QE ในช่วงโควิดที่ผ่านมา แล้วปรากฏว่าตัวเลขเงินเฟ้อสหรัฐพุ่งสูงขึ้นเป็นอย่างมาก แต่ในวิกฤตซับไพร์มครั้งที่แล้วเมื่อ 10 ปีก่อน ไม่เป็นเช่นนี้?

บทความนี้ จะขอแชร์มุมมองของปรากฏการณ์ดังกล่าว ดังนี้

หนึ่ง เม็ดเงินที่ช่วยเหลือโควิดรอบนี้ อนุมัติอย่างรวดเร็วและยิงตรงไปสู่ ประชาชนทั่วไป รวมถึงอยู่ในรูปแบบของการพิมพ์เงินจากเฟด ในขณะที่แพ็คเกจเงินช่วยเหลือในวิกฤตซับไพร์มปี 2008 มาจากในรูปของการกู้ และค่อย ๆ แจกจ่ายไปถึงมือประชาชน

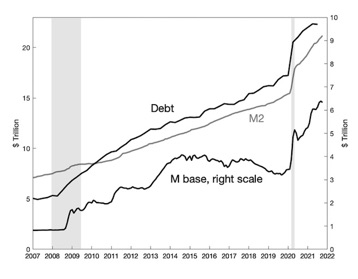

รูปที่ 1 องค์ประกอบของปริมาณเงินและมูลค่าหนี้ภาครัฐของสหรัฐ

ที่มา: FED และ CBO

หากพิจารณาในมิติองค์ประกอบของปริมาณเงิน ปี 2008 ส่วนใหญ่จะมาจากการทำ QE ที่เปลี่ยนรูปแบบจากพันธบัตรรัฐบาลมาเป็น เงินสำรองในงบดุลของสถาบันการเงิน โดยที่ M2 ซึ่งหมายถึงเงินสด นอกสถาบันการเงินและบัญชีเงินฝากทุกรูปแบบ ไม่ได้เพิ่มขึ้นมากเท่าไหร่นัก แม้หนี้ภาครัฐและฐานเงินซึ่งประกอบด้วยเงินในระบบและเงินสำรอง จะสูงขึ้นอย่างรวดเร็ว ส่วนในปี 2022 จะพบว่า ทั้งหนี้ภาครัฐ ฐานเงินและปริมาณ M2 สูงขึ้นอย่างรวดเร็วพร้อมกันทั้งหมด ดังรูปที่ 1

ซึ่งในทางปฏิบัติ การเพิ่มขึ้นของปริมาณเงิน M2 มีผลต่อระดับราคาของสินค้าและบริการมากกว่าปริมาณฐานเงิน ซึ่งเกิดจากการยิงตรงของเม็ดเงินสู่ประชาชนอย่างรวดเร็วของทางการสหรัฐนั่นเอง

สอง ห่วงโซ่อุปทาน หรือ supply Chain ของการผลิตอุปกรณ์เกี่ยวกับเทคโนโลยี ในปัจจุบัน จะพบว่ามีความเชื่อมโยงระหว่างประเทศในโลก อย่างซับซ้อนและแนบแน่นกว่ามากกว่าเมื่อปี 2008 ดังนั้น เมื่อเกิดการสะดุด ของการผลิตหรือการขนส่งในขั้นตอนใด จะทำให้ห่วงโซ่อุปทานเกิดสะดุด ขึ้นมาทั้งระบบ และส่งผลต่อเนื่องเป็นลูกโซ่เป็นระยะยาวนานกว่า ในอดีตเป็นอย่างมาก

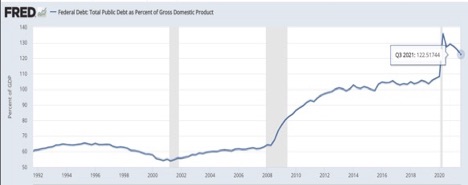

รูปที่ 2 อัตราส่วนระหว่างมูลค่าหนี้ภาครัฐต่อจีดีพีของสหรัฐระกว่างปี 1992 ถึง ปี 2021

ที่มา: เฟด สาขาเซนหลุยส์

สาม หนี้ภาครัฐบาลของประเทศต่าง ๆ โดยเฉพาะอย่างยิ่งสหรัฐ สูงกว่าในช่วงซับไพร์มมาก จากรูปที่ 2 จะพบว่าอัตราส่วนระหว่าง มูลค่าหนี้ภาครัฐต่อจีดีพี ของสหรัฐในปัจจุบันสูงเป็นเกือบ 2 เท่าของ อัตราส่วนเมื่อปี 2008 ซึ่งการเพิ่มขึ้นของหนี้ภาครัฐดังกล่าว บางส่วนอยู่ในรูปแบบของเงินให้เปล่าต่อประชาชน ซึ่งในช่วงที่โควิดซาลงดังเช่นช่วงปลายปี 2021 ประชาชนสหรัฐได้นำเงินดังกล่าว มาจับจ่ายใช้สอยในบางส่วนหลังเปิดเมือง ซึ่งก่อให้เกิดเงินเฟ้อ ทว่าในช่วงวิกฤตซับไพร์ม ไม่มีการให้เงินต่อประชาชนแบบให้เปล่า ด้วยปริมาณมากขนาดที่เห็นในส่วนนี้

สี่ สำหรับช่วงวิกฤตโควิด ในภาพรวมแล้ว ประชาชนเหมือนติดอยู่ในบ้าน ท่ามกลางพายุหิมะ ไม่สามารถออกมาใช้ชีวิตและประกอบอาชีพ ในแบบภาวะปกติ ส่วนวิกฤตซับไพร์ม ประชาชนชาวสหรัฐสูญเสียเงินลงทุน จากตราสารซับไพร์ม ที่ส่งผลแบบโดมิโนต่อตราสารการลงทุนของ แบงก์ต่าง ๆ ในสหรัฐ เนื่องจากเกิดวิกฤตแบงก์ในสหรัฐ โดยรวมแล้วในปี 2008 เสมือนว่าเป็นภาวะเศรษฐกิจถดถอยอย่างรุนแรง

โดยในปี 2022 เศรษฐกิจสหรัฐเป็นส่วนผสมของการถูกกระทบกระเทือน จากแรงกระแทกด้านอุปทาน ซึ่งถือว่าเศรษฐกิจต้องทำงานภายใต้ระดับอุปทาน ที่หายไปบางส่วน ซึ่งอาจเป็นไปได้ว่าเป็นปัญหาหลักของวิกฤตโควิดในรอบนี้

ในขณะที่อุปสงค์ได้รับการเติมอย่างเต็มที่จากรัฐบาลและเฟด ซึ่งในส่วนนี้ ทำให้เกิดเงินเฟ้ออย่างรุนแรงต่อเศรษฐกิจสหรัฐอยู่ในขณะนี้

ท้ายสุด การที่รัฐบาลสหรัฐก่อหนี้ภาครัฐไว้ในรอบนี้ จนอัตราส่วนหนี้ภาครัฐต่อจีดีพีสูงถึงมากกว่า 1 เท่า ย่อมส่งผลให้ประชาชนอาจจะมีความกังวลว่ารัฐบาลอาจจะไม่สามารถชำระหนี้คืนได้ในอนาคต โดยสังเกตจากการขึ้นภาษีของรัฐ ที่ดูแล้วไม่น่าจะสามารถครอบคลุมค่าใช้จ่ายดอกเบี้ยและเงินต้นจากมูลค่าหนี้ที่ก่อไว้เป็นอย่างมากในช่วงวิกฤตโควิด ทั้งนี้มีความเป็นไปได้ว่าอาจต้องอาศัยอัตราเงินเฟ้อที่สูงขึ้น ทำการลดมูลค่าหนี้รัฐบาลที่แท้จริงโดยรวมในบางส่วนออกไป จึงส่งผลให้ประชาชนเร่งใช้จ่ายเพื่อเกรงว่ากำลังซื้อของตนเองจะลดลงในอนาคต จนทำให้อัตราเงินเฟ้อเร่งตัวขึ้นจากอุปสงค์ที่ก่อตัวขึ้นด้วยเหตุผลดังกล่าว

MacroView

ที่มาบทความ: http://www.macroviewblog.com/blog/qecovidvssp/