ในช่วงนี้ คำว่า Recession หรือ สภาวะเศรษฐกิจถดถอย เป็นคำที่ถูกค้นหาทางอินเทอร์เน็ตกันบ่อยมากขนาดติดท็อปเทรนด์ คำถามคือ ทำไมเรื่องนี้ถึงมาอินเทรนด์ ณ ตอนนี้ ผมมองว่า คำตอบ คือ ส่วนหนึ่งน่าจะมาจากสถิติในอดีตที่ว่า ในสหรัฐอเมริกานับตั้งแต่ปี 1955 ยังไม่เคยมีไตรมาสใดที่หากอัตราเงินเฟ้อจากค่าจ้างสูงขึ้นมากกว่าร้อยละ 5 ต่อปี และ อัตราการว่างงานเฉลี่ยต่ำกว่าร้อยละ 5 ต่อปี ที่จะไม่ตามด้วยเศรษฐกิจถดถอยในอีก 2 ปีถัดไป

ซึ่ง ณ เวลานี้ อัตราเงินเฟ้อสหรัฐจากค่าจ้างสูงขึ้นมากกว่าร้อยละ 6 และ อัตราการว่างงานเฉลี่ยสหรัฐต่ำกว่าร้อยละ 4 ซึ่งเข้ากับเงื่อนไขทั้งสองนี้แบบสบาย ๆ พอดี

รวมถึงได้เกิดปรากฏการณ์เส้นโค้งอัตราดอกเบี้ยแบบหัวกลับ (Inverted Yield Curve) หรือผลต่างระหว่างอัตราดอกเบี้ยพันธบัตรสหรัฐอายุ 10 ปี และ 2 ปี ซึ่งเป็นดัชนีคาดการณ์สภาวะเศรษฐกิจถดถอยที่มีความแม่นยำพอสมควร มีค่าติดลบ ในตลาดพันธบัตรสหรัฐ เป็นครั้งคราวในช่วง 2 เดือนที่ผ่านมา โดยบทความนี้ จะขอแสดงมุมมองในประเด็น สภาวะเศรษฐกิจถดถอยสหรัฐ กำลังจะมาจริงไหม?

ก่อนอื่นต้องบอกว่าจากปัจจัยทั้งสองข้างต้น น่าจะทำให้ประเมินได้ว่ามีโอกาสไม่น้อยที่จะเกิดสภาวะเศรษฐกิจถดถอยในสหรัฐ ทว่าหากไปพิจารณาไส้ในตัวเลขจีดีพีล่าสุดของสหรัฐ ปรากฏว่ายังเข้มแข็งดี จีดีพีเติบโตด้วยอัตราร้อยละ 5.7 ในปี 2021 และคาดการณ์ว่าจะเติบโตเพิ่มขึ้นอีกในไตรมาสแรกของปีนี้ อีกทั้งล่าสุด กองทุนการเงินระหว่างประเทศก็ทบทวนจีดีพีสหรัฐให้เติบโตในอัตราร้อยละ 3.7 ในปี 2022 ซึ่งถือว่าลดลงไม่มากนักจากประมาณการณ์ครั้งที่แล้ว รวมทั้งมูลค่ารวมด้านการบริโภคและภาคธุรกิจก็เติบโตได้ดี ซึ่งหากประเมินในครึ่งแรกของปี 2022 น่าจะมีโอกาสน้อยมากที่สุดที่สหรัฐจะเกิดสภาวะเศรษฐกิจถดถอย และมีโอกาสน้อยมากที่จะเกิดในครึ่งหลังของปี 2022

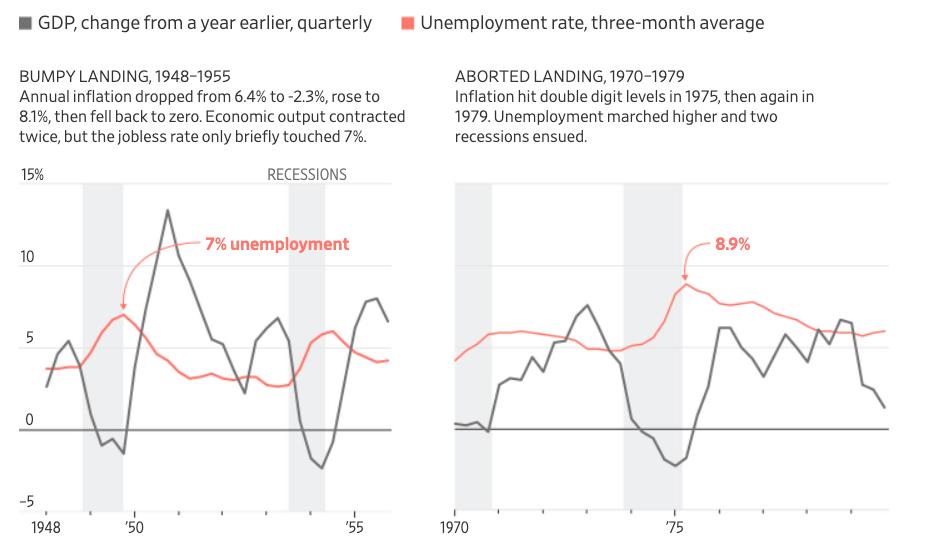

หันมาพิจารณาฝั่งเงินเฟ้อกันบ้าง จากอดีตที่ผ่านมา จะพบว่ามีปรากฏการณ์วิกฤตเงินเฟ้อในสหรัฐอยู่ 2 ครั้ง ดังรูป ได้แก่ วิกฤตเงินเฟ้อช่วงปี 1948-1955 ซึ่งอัตราเงินเฟ้อลดลงจากร้อยละ 6.4 มาที่ติดลบร้อยละ 2.3 จากนั้นพุ่งไปที่ร้อยละ 8.1 จากนั้นลดลงมาที่ร้อยละ 0 เหตุการณ์ทั้งหมดกินเวลาราว 3 ปี ซึ่งได้เกิดเศรษฐกิจถดถอยแบบสั้น ๆ ในปี 1949 และ วิกฤตเงินเฟ้อช่วงปี 1970-1979 ที่กินระยะเวลากว่า 10 ปี โดยที่อัตราเงินเฟ้อพุ่งสูงสุดถึงตัวเลขสองหลักในปี 1979 รวมถึงอัตราการว่างงานไม่เคยต่ำกว่าร้อยละ 5 ตลอดทั้งช่วงทศวรรษ ซึ่งได้เกิดเศรษฐกิจถดถอยในปี 1974

ณ วันนี้ ตัวเลขเศรษฐกิจสหรัฐ ชี้ไปว่าสภาวะเศรษฐกิจถดถอยน่าจะไม่ใช่ปัญหาหลักในปีนี้ ทว่า แล้วอะไรคือความเสี่ยงอันดับ 1 สำหรับเศรษฐกิจสหรัฐในปีนี้ แน่นอนว่า ต้องเป็นปัญหาเงินเฟ้อที่ร้อนแรงมากในขณะนี้

หากพิจารณาวิกฤตเงินเฟ้อทั้งสองครั้ง จะพบว่าปัญหาเงินเฟ้อสหรัฐในตอนนี้ สาเหตุการเกิดจะมีความคล้ายคลึงกับวิกฤตเงินเฟ้อช่วงปี 1948-1955 เป็นอย่างมาก โดยทั้งคู่มีปัญหาอุปทานติดขัดหรือ Supply Disruption และอุปสงค์ที่ร้อนแรงมากเกินไป ในขณะที่วิกฤตเงินเฟ้อช่วงปี 1970-1979 ซึ่งสาเหตุส่วนหนึ่งมาจากวิกฤตน้ำมัน Oil Shock ปี 1973 ทว่าสาเหตุหลักมาจากการที่ธนาคารกลางสหรัฐหรือเฟดไม่มีความมุ่งมั่นในการทำนโยบายการเงินให้ตึงตัวมากพอที่ตลาดจะเชื่อว่าจะสามารถเอาชนะปัญหาเงินเฟ้อได้

ผมมองว่าปัญหาเงินเฟ้อสหรัฐในครั้งนี้ ซึ่งตัวเลขเงินเฟ้อพื้นฐานเดือนมีนาคมที่ร้อยละ 8.5 และอัตราเงินเฟ้อซึ่งปราศจากอาหารและพลังงานที่ร้อยละ 6.5 น่าจะขึ้นเร็วและแรงพอสมควร โดยคาดว่าอัตราเงินเฟ้อน่าจะขึ้นสูงสุดที่ร้อยละ 10 ต้น ๆ แต่น่าจะสามารถจบได้ภายใน 2-3 ปี

สำหรับอัตราดอกเบี้ยนโยบายสหรัฐ ผมมองว่าเฟดน่าจะขึ้นอัตราดอกเบี้ยนโยบายแบบร้อยละ 0.5 ราวๆ 2-3 ครั้ง โดยหากมองไประยะเวลา 1 ปีต่อจากนี้ อัตราดอกเบี้ยนโยบายสหรัฐน่าจะอยู่ระหว่างร้อยละ 2.75-3.25 ขึ้นอยู่กับว่าสงครามรัสเซียบุกยูเครนจะรุนแรงมากน้อยเพียงใด หากรุนแรงมาก น่าจะอยู่ที่ร้อยละ 2.75 หากไม่รุนแรงเกิดกว่าที่คาด น่าจะอยู่ที่ร้อยละ 3.25

ด้านมุมมองการลงทุน ผมมองว่าตลาดหุ้นสหรัฐในส่วนของหุ้นแบบ Value อย่างเซกเตอร์ธนาคาร ค้าปลีก และด้านสุขภาพ (Healthcare) น่าจะดูดีในช่วงที่เฟดขึ้นดอกเบี้ยแบบถี่ ๆ โดยที่น่าจะพยายามเลี่ยงหุ้นกลุ่มเทคโนโลยี โดยเฉพาะหุ้นขนาดกลางและเล็ก ส่วนหุ้นอย่าง FAANG หรือ แอปเปิ้ล เฟซบุ๊ค อะเมซอน หรือ กูเกิล ยังถือว่าน่าจะยังพอได้ เนื่องจากความแข็งแกร่งทางด้านการเงินและส่วนแบ่งการตลาดของยอดขายที่เป็นอันดับหนึ่งชนิดทิ้งห่างคู่แข่งแบบขาดลอย

โดยสรุปคือ ปีนี้ ในสหรัฐ ปัญหาเงินเฟ้อ น่ากังวล ทว่าสภาวะเศรษฐกิจถดถอย อาจจะยังพอเบาใจได้อยู่ ณ เวลานี้ ส่วนด้านการลงทุนนั้น ไปเน้นกลุ่มเชิงรับอย่างเซกเตอร์ธนาคาร ค้าปลีก และด้านสุขภาพ น่าจะเหมาะกว่า

MacroView

ที่มาบทความ: http://www.macroviewblog.com/blog/economics/recessioninflationcome/