ถือเป็นอีกหนึ่งไฮไลต์ของตัวเลขเศรษฐกิจและการเงินที่จำเป็นต้องทราบกัน สำหรับผลการทดสอบภาวะวิกฤติโควิด-19 ของแบงก์พาณิชย์ สหรัฐ

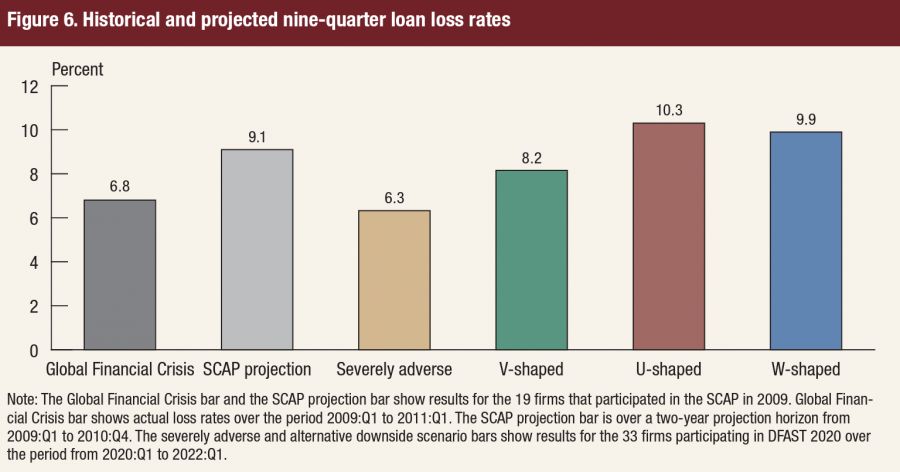

โดยธนาคารกลางสหรัฐหรือเฟดที่เพิ่งประกาศผลไปเมื่อสัปดาห์ที่แล้ว ปรากฎว่าอัตราความเสียหายจากภาวะวิกฤติของสินทรัพย์แบงก์ขนาดใหญ่ 18 แห่ง โดยรวมก่อนโควิด-19 อยู่ที่ 6.3% โดยเมื่อเทียบกับช่วงวิกฤติแฮมเบอร์เกอร์ ปี 2008 ที่อัตราความเสียหายของสินทรัพย์ที่ 9.1% ดังรูปที่ 1

รูปที่ 1 อัตราความเสียหายของสินทรัพย์แบงก์ขนาดใหญ่ 18 แห่ง ในการทดสอบภาวะวิกฤติในรูปแบบต่าง ๆ และวิกฤติแฮมเบอร์เกอร์ ปี 2008

อย่างไรก็ดี เนื่องจากเหตุการณ์โควิด-19 ที่รุนแรงขึ้นมากในเดือนมี.ค.ที่ผ่านมา จึงส่งผลให้ทางเฟดได้เสริมผลการทดสอบในครั้งนี้ ด้วยการเสริมการวิเคราะห์ แบบ Sensitivity Analysis อีก 3 สถานการณ์ได้แก่ 1. การฟื้นตัวแบบ V-Shaped 2. แบบ U-Shaped และ 3. แบบ W-Shaped

โดยหากรวมผลจากวิกฤติโควิด-19 จะพบว่าอัตราความเสียหายแย่ลงเป็นติดลบ 8.2-10.3%

ด้านปริมาณความเสียหายจากการทดสอบภาวะวิกฤติในรอบนี้ สำหรับแบงก์ใหญ่ 18 แห่งเท่ากับ 4.33 แสนล้านดอลลาร์ ซึ่งยังถือว่าต่ำกว่าเงินกองทุนของแบงก์ราว 2-3 เท่า

สำหรับตัวแปรทางเศรษฐกิจที่ใช้ในการทดสอบภาวะวิกฤติ มีตั้งแต่ จีดีพี อัตราการว่างงาน อัตราเงินเฟ้อ ดัชนีตลาดทุน และอัตราดอกเบี้ยพันธบัตรสหรัฐ อายุ 10 ปี ทั้งนี้ สำหรับสมมติฐานแบบ V-Shaped นั้น มองว่าในไตรมาส 2 ปีนี้อัตราการหดตัวของจีดีพีสหรัฐที่ -31.5% และอัตราการว่างงานที่ 19.5% จากนั้นในช่วงครึ่งปีหลัง 2020 เป็นต้นไป ทั้งจีดีพีและอัตราการว่างงานก็จะกลับมาเติบโตได้ดีกว่าตัวเลขในไตรมาสแรกของ ปี 2020

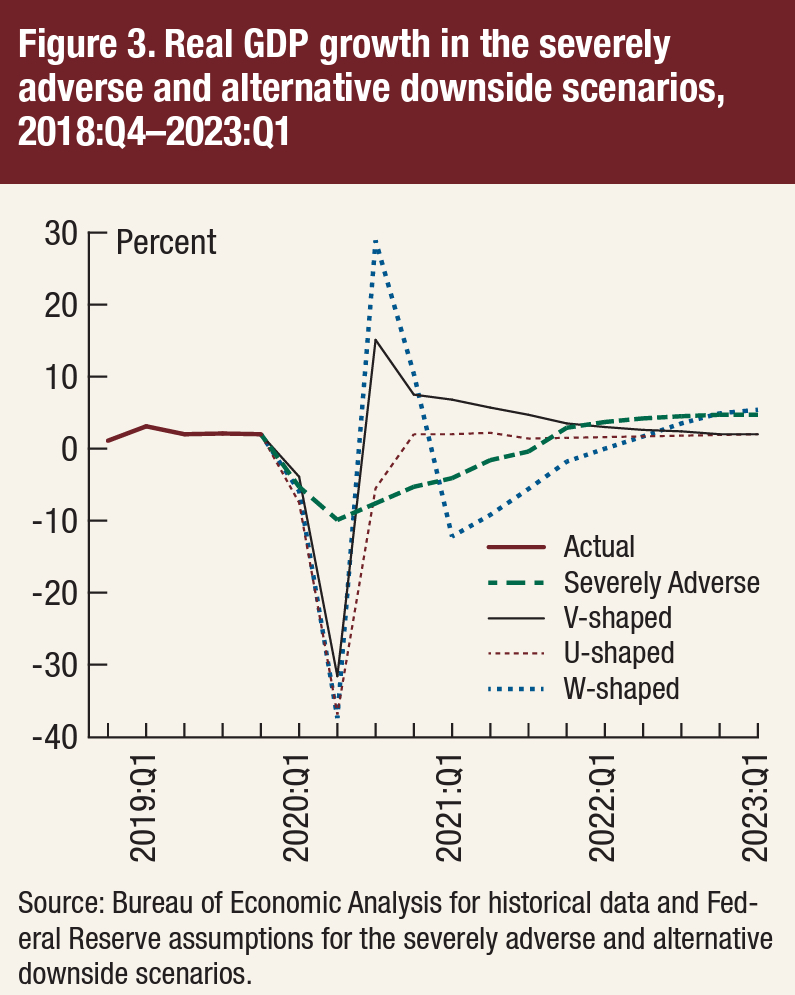

ด้านสมมติฐานแบบ U-Shaped นั้นจะให้อัตราการว่างงานสูงสุดอยู่ที่ 15.5% จากนั้นจะมีค่าคงที่ในช่วงครึ่งปีหลัง 2020 เป็นต้นไป ท้ายสุดสำหรับสมมติฐานแบบ W-Shaped นั้น ทั้งนี้ในไตรมาส 2 ปีนี้อัตราการหดตัวของจีดีพีสหรัฐที่ -37.5% และอัตราการว่างงานที่ 16% จากนั้นจะปรับตัวดีขึ้นจนเท่ากับช่วงก่อนวิกฤติโควิด-19 และท้ายสุดเศรษฐกิจกลับมาหดตัวอีกครั้ง โดยอัตราการหดตัวของจีดีพีสหรัฐที่ -12% และอัตราการว่างงานที่ 14% ในไตรมาสแรกของปี 2021 เป็นต้นไป ดังรูปที่ 2

มีข้อสังเกตจากการทดสอบสภาวะวิกฤติโควิด-19 ของสถานการณ์ต่าง ๆ ดังนี้

1. เป็นไปได้ว่าระดับและอัตราความเสียหายของสินทรัพย์แบงก์ จากภาวะวิกฤตทางเศรษฐกิจของสถานการณ์ U-Shaped อยู่ในระดับสูงสุด อย่างไรก็ดี อัตราส่วนเงินกองทุนขั้นที่หนึ่งต่อสินทรัพย์เสี่ยงนั้นสถานการณ์ W-Shaped มีค่าที่ต่ำที่สุด เนื่องจากความสัมพันธ์ระหว่างระดับความเสี่ยงกับระดับเงินกองทุนเป็นแบบ Concavity ส่งผลให้เมื่อเกิดการเปลี่ยนแปลงระดับความเสี่ยงของเศรษฐกิจอย่างสถานการณ์ W-Shaped ส่งผลให้ระดับเงินกองทุนมีปริมาณที่สูงกว่ากรณีระดับความเสี่ยงที่ไม่เปลี่ยนแปลงมากนักอย่าง V-Shaped และ U-Shaped

2. เมื่อเปรียบเทียบวิกฤติโควิด-19 กับวิกฤติซับไพร์มจะพบว่า ความเสียหายของโควิด-19 ไม่ได้ยิ่งหย่อนกว่าวิกฤติซับไพร์ม ทว่าการที่แบงก์สหรัฐเข้าสู่วิกฤติโควิด-19 ด้วยปริมาณเงินกองทุนกว่า 1.3 ล้านล้านดอลลาร์ ส่งผลให้ระบบแบงก์สหรัฐในตอนนี้ดูดีกว่าช่วงวิกฤตซับไพร์มค่อนข้างมาก

3. การที่เฟดได้สั่งให้แบงก์สหรัฐห้ามทำการซื้อหุ้นคืนในไตรมาสที่ 3 ปีนี้ และให้จ่ายเงินกองทุนในปริมาณที่ไม่ให้มากกว่าไตรมาสที่แล้ว และให้พิจารณาการจ่ายเงินปันผลในอนาคตตามผลกำไรของตัวแบงก์สหรัฐเองในอนาคตถือว่า เฟดได้เข้ามาในโหมดการกำกับสถาบันการเงินที่เราไม่ค่อยได้เห็นเหมือนในอดีต อย่างไรก็ดี การที่ยังยอมให้แบงก์จ่ายเงินปันผลอยู่ถือว่ายังรอดูเหตุการณ์โควิด-19 ในอนาคตต่ออีกเล็กน้อย ก่อนที่จะตัดสินใจดำเนินการในเรื่องนี้ต่อ

อย่างไรก็ดี มีประเด็นที่ทำให้การทดสอบในครั้งนี้ดูมีจุดอ่อนอย่างน้อย 3 ประการได้แก่

1. การผสมระหว่าง Stress Test กับ Sensitivity Analysis เหมือนเอาส้มมาผสมกับแอปเปิ้ล โดยจากการที่สมมติฐานการทดสอบ ได้ทำเสร็จในเดือน ก.พ. ซึ่งวิกฤติโควิด-19 ยังไม่เป็นที่ถูกจับตาโดยที่เฟดไม่ยอมชะลอการประกาศผลการทดสอบด้วยการเปลี่ยนสมมติฐานใหม่ในช่วงเดือน มี.ค. ที่ผ่านมา หลังเกิดโควิด-19 แต่เลือกใช้วิธีการเติมส่วน Sensitivity Analysis เพิ่มเติมในส่วนของวิกฤติโควิด-19 ที่กระทบต่อเศรษฐกิจเข้าไปแทน

นอกจากนี้ ผลของ Sensitivity Analysis ไม่ได้แยกตามรายแบงก์ แต่ผลการทดสอบภาวะวิกฤติในส่วนก่อนโควิค-19 แยกตามรายแบงก์ ทำให้เกิดความสับสนในการนำไปใช้งานต่อเพื่อกันเงินกองทุน รวมถึงการตีความเพื่อใช้ประโยชน์ต่อ

2. การให้แบงก์กลับไปทำแผนเงินกองทุนใหม่แล้วกลับมาส่งช่วงปลายปี ทำให้เกิดความล่าช้าต่อการเตรียมพร้อมของระบบสถาบันการเงินต่อวิกฤติโควิด-19

3. การ cap เงินปันผลให้มูลค่าที่จ่ายในไตรมาส 3 ต้องไม่เกินมูลค่าในไตรมาส 2 เหมือนกับเอากำไรปีก่อนเป็นตัวตั้งในการจ่ายเงินปันผลของผลประกอบการปลายปีนี้ ซึ่งไม่ได้คำนึงถึงมุมมองในอนาคตอย่างเต็มที่

ในภาพรวม ผมมองว่าการทดสอบภาวะวิกฤติแบงก์สหรัฐดูค่อนข้างจะออกมาแบบไม่สมบูรณ์และตีความต่อได้ยาก หวังว่าในครั้งต่อไปการทดสอบน่าจะมีความเสียหายที่ชัดเจนขึ้นและอาจจะให้ภาพที่ดูแล้วมีน้ำหนักที่เข้มข้นและสมบูรณ์ขึ้นกว่าในครั้งนี้ครับ

MacroView

ที่มาบทความ: https://www.bangkokbiznews.com/blog/detail/650580