ช่วงตลาดมึนๆ ขึ้นๆลงๆไม่รู้ทางไหน (รู้แต่พอร์ตเราไม่เห็นขึ้นลง มีแต่ลงอย่างเดียว) แบบนี้ ผมก็จะพยายามอ่านและหาข้อมูลอย่างอื่นมาใส่หัวให้เยอะขึ้นเพื่อเก็บเกี่ยวองค์ความรู้ใหม่ๆ แทนที่จะไปนั่งกังวลใจกับทิศทางตลาดให้เสียเวลานะครับ

วันนี้ อยู่ดีๆก็อยากขุดไปให้ลึกถึงกองทุน ETF (Exchange Traded Fund) ว่าในเมืองนแหมันไปไกลขนาดไหน เพราะสังเกตมาในช่วง 2-3 ปีหลัง พบว่า การ Track ตัวเลข Inflow Outflow ในกองทุน ETF ประเภทต่างๆ ก็ถือเป็นการอ่าน Fund Flow ที่ให้ความแม่นยำในระดับที่สูงทีเดียว

ก่อนอื่น สำหรับคนที่ไม่คุ้นเคยกับ ETF นะครับ เล่าคร่าวๆ กองทุน ETF ชื่อเต็มก็ Exchange Traded Fund เป็นกองทุนเปิดที่จดทะเบียนและทำการซื้อขายในตลาดหลักทรัพย์ได้เหมือนหุ้นตัวหนึ่ง กองทุน ETF นำเอาข้อดีระหว่าง กองทุนเปิดที่มีที่อยู่นอกตลาดหุ้น กับ หุ้นจดทะเบียนในตลาดมารวมกัน นั้นก็คือ สามารถส่งคำสั่งซื้อขายได้ real time เหมือน trade หุ้น ไม่ต้องรอให้ถึงสิ้นวันถึงจะรู้ราคาเหมือนกองทุนรวมนอกตลาด และขนาดของกองทุนก็จะเพิ่มลดได้ตลอดเวลา

ซึ่งเมื่อมัน real time แบบนี้ แน่นอนว่า ผู้จัดการกองทุนจะไม่ยุ่งกับการบริหารกองทุน โดยกองทุน ETF จะมีนโยบายลงทุนโดยลงทุนตามดัชนี เช่น SET50, SET Energy Sector ฯลฯ ทำให้นักลงทุนรายย่อยที่ต้องการกระจายความเสี่ยงลงทุนในหุ้นหลายๆตัว สามารถลงทุนผ่าน ETF ได้โดยไม่จำเป็นต้องใช้เงินลงทุนเยอะ นั้นเอง ข้อดีอีกอย่างก็คือ ค่า Management Fee จะต่ำกว่ากองทุนรวมประเภทอื่นๆด้วยครับ

ด้วยความที่มันเป็นแบบนี้ นับตั้งแต่หลังปี 2000 เป็นต้นมา กองทุน ETF ก็เกิดขึ้นมากมายบนโลก โดยของไทย กองแรกคือ TDEX ซึ่งเป็น ETF ที่ลงทุนใน SET50 index เปิดเทรดในปี 2007 และก็เพิ่มขึ้นมาเรื่อยๆ แต่ก็ยังไม่ถือว่าฮิตอะไรเท่าไหร่

แต่ที่เมืองนอกนี่ ฮิตกันสุดๆครับ

หลังวิกฤต Subprime ปี 2008 นักลงทุนรายย่อยในสหรัฐฯเหมือนจะหมดความเชื่อถือกองทุนและเศรษฐกิจในบ้านตัวเองไปพอสมควร รายงานจาก Credit Suisse ในปี 2011 บอกว่า ปี 2010 นั้น เงินลงทุนใน ETF ซึ่งไปลงทุนในหุ้นทั่วโลก มีสัดส่วนสูงกว่า กองทุนที่ลงทุนในสหรัฐฯ ข้อมูลนี้แสดงให้เห็นว่า นักลงทุนในอเมริกา ออกมาโลดแล่นในตลาดโลกผ่าน ETF นี่เอง ถึงตรงนี้ หลายคนก็คงร้อง อ้อ!! เพราะทุกครั้งที่มีการปรับเพิ่ม/ลด หุ้นในดัชนีต่างๆเช่น SET500 SET100 นักวิเคราะห์ก็มักจะคาดว่า จะทำให้มีการเคลื่อนไหวที่มีนัยสำคัญแน่นอน ส่วนหนึ่งก็เพราะ เหล่ากองทุน ETF เหล่านี้ จะเตรียมปรับพอร์ตตาม Index นั้นเอง

ข้อมูลล่าสุดจาก etf.com พบว่า ขนาดของกองทุน ETF ทั่วโลก ณ ปัจจุบัน แซงทะลุขนาดของกองทุน Hedge Fund เป็นที่เรียบร้อย

อ้าวแล้วนักลงทุนในสหรัฐฯ ทำไมเลือก ETF ไม่เลือก Active Fund ที่มีผู้จัดการกองทุนดูแล?

เพราะนักลงทุนในสหรัฐฯเข็ดกับการลงทุนในกองทุนที่มีผู้จัดการกองทุนไงครับ ตอนตลาดพัง ก็เห็นพังคาตาเหมือนกันหมด ไม่รอดซักกอง อีกอย่างคนอเมริกาเอง ก็คิดว่าตัวเองเก่งกว่าชาติอื่น อยู่ดีๆโยนเงินมาให้ผู้จัดการกองอะไรไม่รู้ในเมืองไทยให้บริหารให้หน่อย เค้าก็ย่อมไม่ไว้ใจ เป็นเรื่องธรรมดา ดังนั้นด่านแรกในการลงทุนใน International Stock Market ซึ่งง่าย และค่าธรรมเนียมต่ำก็คือ ETF

เอาจริงๆ ในตลาดที่ไม่มีประสิทธิภาพ และการเข้าถึงข้อมูลยังไม่ช่องว่างอย่างตลาดหุ้นไทย หรือในตลาดเกิดใหม่ทั้งหมดนั้น หลักฐานที่แสดงให้เห็นก็คือ กองทุนประเภท Active Management Portfolio ที่ดีๆ ให้ผตอบแทนดีกว่า Index ก็มีไม่น้อยทีเดียว

นักลงทุนไทย มีตัวเลือกลงทุนใน ETF ไหนบ้าง?

ในไทย ที่เทรดในกระดานของตลาดหลักทรัพย์ ตอนนี้มี 21 กองครับ ตามลิงค์ >> http://www.settrade.com/C13_ETF.jsp ซึ่งจะเห็นว่า ETF ที่พานักลงทุนออกไปลงทุนต่างประเทศก็มี 2 กองคือ GLD ซึ่งเอาเงินไปลงทุนใน SPDR Gold Trust อิงดัชนีราคาทอง Spot Gold และ CHINA ซึ่งอิงกับดัชนีตลาดหุ้นจีน A Share

แต่ก็มีกองทุนรวมอีกหลายกองที่ไปลงทุนในต่างประเทศ ด้วยการลงทุนกอง ETF ที่อยู่เมืองนอก เช่น KF-CHINA ล้อตามดัชนี H-Share หรือ SCBNK225 ซึ่งลงใน ETF ซึ่งล้อตามดัชนี Nikkei 225 ของญี่ปุ่นเป็นต้น

อ่านมาถึงตรงนี้ ETF ก็ดูเหมือนน่าสนใจใช่มั้ยครับ?

แต่มุมมองของผมนะ อะไรที่น่าสนใจมากๆ และมากเกินไป มันมักจะสะสมเป็นฟองสบู่รอวันแตกเหมือนกัน ซึ่งพอพิมพ์แบบนี้ เชื่อว่ามีคนเถียงว่า เฮ้ย ETF มันลงทุนในหุ้นจริงๆ ไม่ใช่หุ้นกระดาษอย่างตราสารอนุพันธ์ ที่ทำให้โลกพังมาแล้วตอนปี 2008 ซักกะหน่อย นั้นก็เป็นความจริงส่วนหนึ่ง

ปัจจุบัน เนื่องจากความฮิตของ ETF ในเมืองนอกนั้นมีสูงมาก ในรายงานของ 3 สถาบันใหญ่อย่าง G20’s Financial Stability Board (FSB), The International Monetary Fund (IMF), and the Bank for International Settlements (BIS) มีการให้ความเห็นว่า ขนาดของ ETF ที่โตเกินไป จะมีผลต่อเสถียรภาพทางการเงินของโลกในอนาคตนะ ต้องระวัง สาเหตุเพราะ ETF หลังๆมีกลไกลที่ซับซ้อยขึ้น เป็น synthetic ETF หรือ ทำสัญญาอนุพันธ์ที่สร้างผลตอบแทนที่เรียกว่า Swaps ไม่มีการซื้อหุ้นเข้าพอร์ตจริงๆ โดยอาศัยความเชื่อใจกันระวัง 2 สถาบันการเงินที่จัดการกองทุน และ Market Marker

ความเสี่ยงที่จะเกิดขึ้นก็คือ Counterparty risk หรือ ความเสี่ยงที่คู่สัญญาคนใดคนหนึ่งจะเลิกกิจการไป ซึ่งถ้าเป็น ETF แบบเดิมๆ มันก็ไม่มีปัญหาครับ เลิกไป เราก็มีหุ้นในพอร์ต แต่พอเป็น synthetic ETF นั้น คนทำ ETF ไม่มีหุ้นในพอร์ตนิ มีแต่อนุพันธ์ เพราะ ETF ประเภทนี้ ไม่มีกฎหมายอะไรที่บอกว่ากองทุนต้องมีหลักทรัพย์ค้ำประกัน กรณีเกิดความเสียหาย ดังนั้นถ้าเบี้ยวขึ้นมา ความเสียหายก็ตกแก่นักลงทุนทันที หรือถึงแม้ไม่เบี้ยว อยากจะจ่ายคืน ตัว Counterparty เองก็ต้องไปเอาเงินจากแหล่งอื่นมาจ่าย ซึ่งจะกระทบกับผลกำไรขาดทุน และความน่าเชื่อถือของบริษัทอยู่ดี

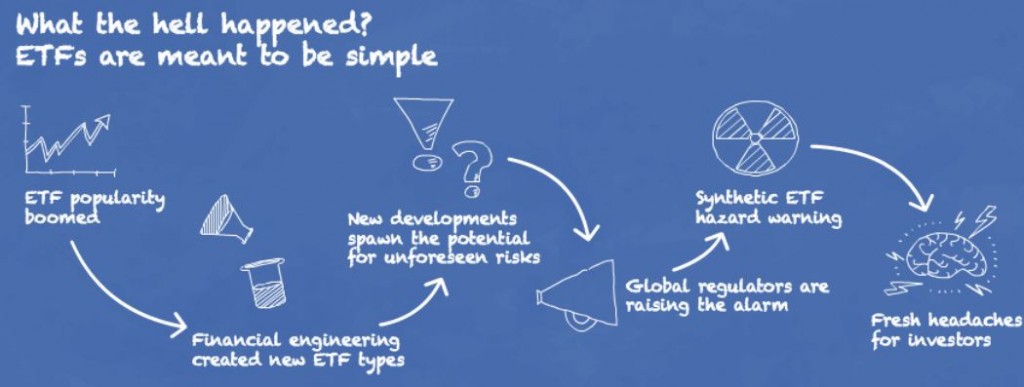

ผลของความฮิตของ ETF เมืองนอก จึงทำให้ตลาดทุนโลกมีความเสี่ยงอีกตัวหนึ่งที่ต้องระวัง อย่างรูปตัวอย่างด้านล่างนี้ครับ

พอ ETF โตเรื่อยๆ เหล่านักการเงินระดับเทพ ก็จะคิดผลิคภัณฑ์ที่เข้าใจยากขึ้นเรื่อยๆเพื่อตอบสนอง Demand ของตลาด ซึ่งผลิคภัณฑ์ทางการเงินใหม่ๆนั้น แน่นอนว่า กลต. ตรวจสอบไม่ได้หมด 100% หรอกว่าความเสี่ยงมันมีอะไรบ้าง ดังนั้นกฎและข้อบังคับ จึงล่าหลังผลิตภัณฑ์ที่ออกไปแล้วอยู่เสมอๆ แต่พอมารู้ทีหลัง แล้วออกมาเตือน ก็มักจะสายเกินไป เพราะเหยื่อในเครื่องมือวิศวะทางการเงินนั้นคิดกับดักกันไปหมดแล้ว

ทางที่ผมแนะนำก็คือ หากจะไปลงทุนในกองทุน ETF หรือ กองทุนไหนซักกอง อย่าลืมตรวจสอบก่อนครับ ว่าเราเข้าใจกลไลทุกอย่างจริงๆหรือเปล่า เพราะจริงๆแล้ว ความเสี่ยงหลักที่นักลงทุนเจอตรงๆเต็มตัวก็คือ ความเสี่ยงจากการไม่รู้จักสิ่งที่ตัวเองลงทุน

เห็นไหม ขนาด ETF ที่ดูเหมือนไม่มีอะไรเสี่ยง มันยังมีอะไรเลย

ผมเลยอยากให้ศึกษาให้เข้าใจจริงๆ ไม่ใช่พนักงานขายพูดอะไร ก็เชื่อไปหมด พนักงานขาย บางทีก็รู้น้อยกว่าคนซื้อนะครับ อย่าดูถูกตัวเองว่าไม่ได้อยู่ในธุรกิจแล้วจะต้องเชื่อคนอื่นไปตลอด 🙂