จริงๆก็ไม่ควรมาเขียนอะไรให้นักลงทุนกลัว ในช่วงที่ตลาดหุ้นไทย เงินไหลเข้าเป็นเทน้ำเทท่า ทำให้เหล่าคอร์สัมนา และหนังสือเรื่องการลงทุน กลับมาเป็นสิ่งยอดฮิตอีกครั้งในช่วง 1-2 เดือนที่ผ่านมานะครับ แต่เรื่องนี้มีคนถามมาเยอะ เพราะตัวผมเอง ก็มีเอ่ยในหน้าสื่อต่างๆ หรือ ถ้าอ่านความเห็นของนักเศรษฐศาสตร์ และนักวิเคราะห์หลายคน ก็มีความเห็นตรงกันว่า มีความกังวล กับสถานการณ์เศรษฐกิจโลกที่เป็นอยู่ในปัจจุบัน

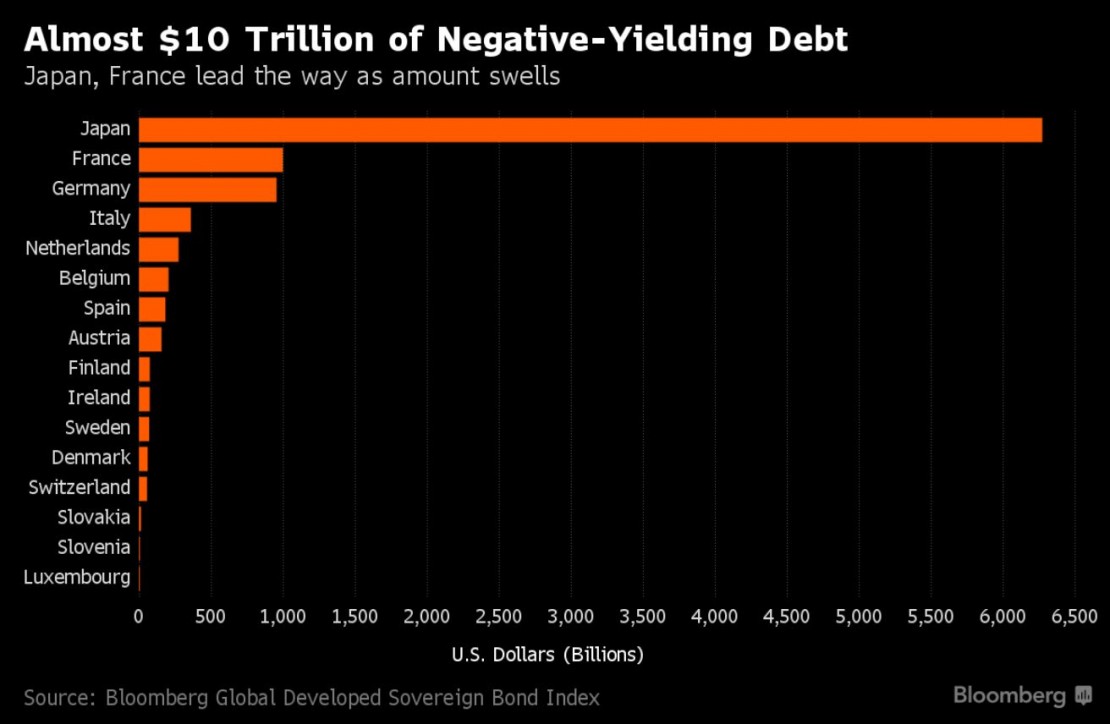

และสาเหตุหลักๆนั้น ก็มาจากการที่ อัตราผลตอบแทนพัรธบัตรรัฐบาลของหลายๆประเทศทั่วโลกต่ำเป็นประวัติการณ์ หรือ บางแห่ง เข้าไปอยู่ในโซนติดลบไปแล้ว (Negative Bond Yield) จากข้อมูลของ Bloomberg ที่รวบรวมมาเมื่อต้นเดือน ก.ค. ที่ผ่านมา จนถึง ณ ปัจจุบัน พันธบัตรที่ให้ผลตอบแทนติดลบทั่วโลก ณ ตอนนี้ มีมูลค่ารวมๆกันอยู่ที่ $10 Trillion หรือ ราวๆ 10% ของ Bond Market ทั้งหมด

รูปที่ 1 : มูลค่าพันธบัตรที่ให้ผลตอบแทนติดลบทั่วโลกในรูปสกุล USD แบ่งรายประเทศ

ที่มา : http://www.bloomberg.com/news/articles/2016-07-06/global-negative-yielding-bond-pile-nears-10-trillion-chart#media-1

ซึ่งจำนวนพันธบัตรที่ให้ผลตอบแทนติดลบที่เพิ่มขึ้นนี้ ในช่วง 1 เดือนที่ผ่านมา ก็มาจาก เงินทุนไหลเข้าตลาดตราสารหนี้ หลังเหตุการณ์ BREXIT และทำให้นักลงทุนมีความกังวล จึงลดความเสี่ยงการลงทุน และวิ่งเข้าสินทรัพย์ปลอดภัยอย่างต่อเนื่อง

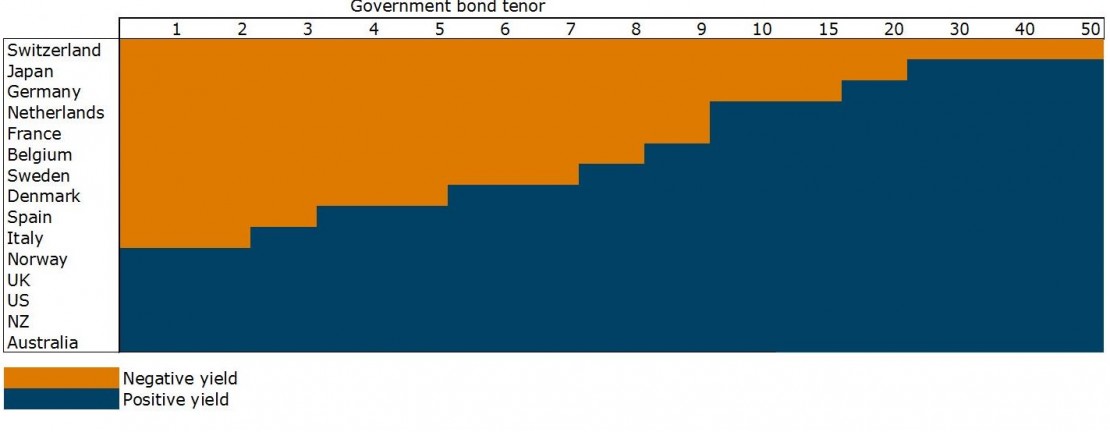

ทั้งนี้ ANZ ได้ทำกราฟแผนภูมิที่น่าสนใจ (รูปที่ 2) สำหรับตราสารหนี้ภาครัฐฯ ของกลุ่มประเทศพัฒนาแล้ว (Developed Markets) ว่า ประเทศใด ที่อัตราผลตอบแทนพันธบัตรติดลบบ้าง จะเห็นว่า พันธบัตรของสวิตเซอแลนด์ ซึ่งถือเป็นประเทศที่มีความมั่งคั่ง และเสถียรภาพที่สูงนั้น อัตราผลตอบแทนพันธบัตรติดลบทุกช่วงอายุ

รูปที่ 2 : Developed Countries Sovereign Bond Yields

ที่มา : http://uk.businessinsider.com/negative-government-bond-yields-are-taking-over-2016-7

แล้ว Bond Yield ต่ำๆ ถึงขั้นติดลบแบบนี้ มันไม่มีตรงไหน?

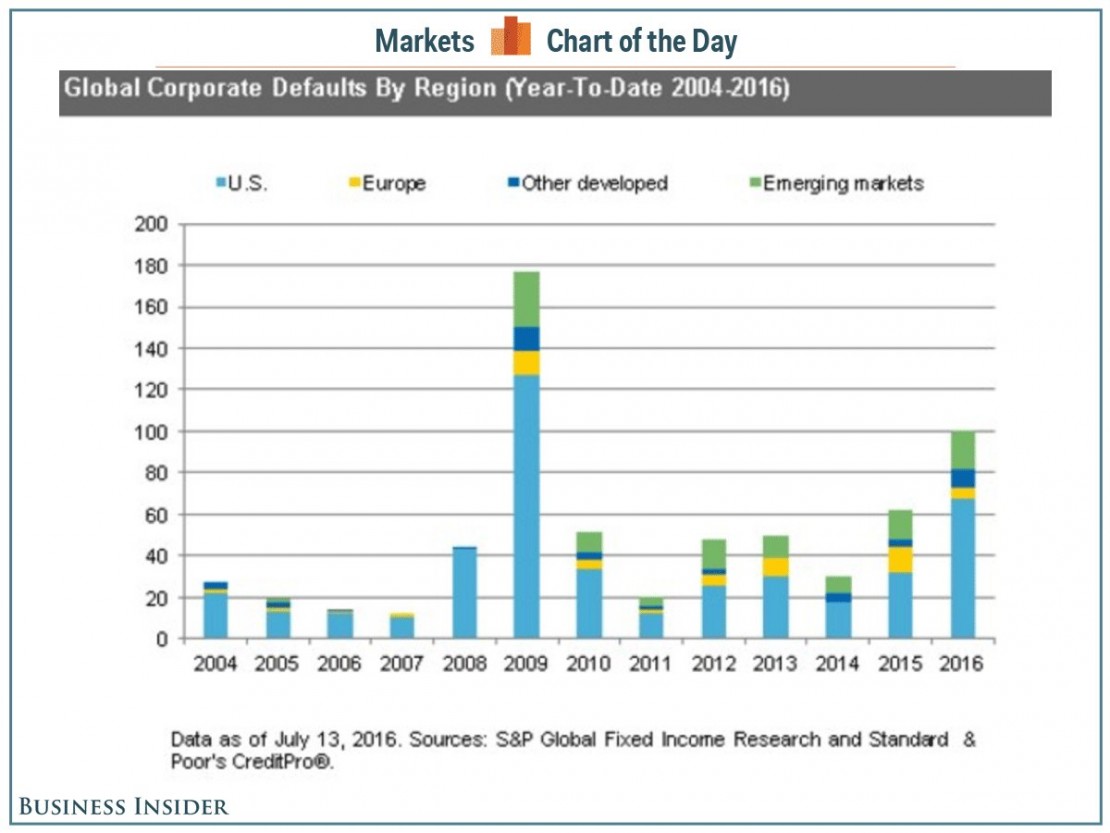

ถ้ามองในฐานะผู้กู้ ก็คงต้องบอกว่า “ดี” อยู่แล้วนะครับ เพราะสามารถกู้ได้ในต้นทุนที่ถูกลง แต่ประเด็นคือ สถานการณ์เศรษฐกิจโลกในปัจจุบัน อัตราการเติบโตอยู่ในระดับต่ำ ความต้องการลงทุนต่ำ บริษัทเอกชนต่างๆ ก็มีความต้องการใช้เงินที่น้อยกว่าในอดีต ธนาคาร มีการกันสำรองหนี้สงสัยจะสูญเพิ่มขึ้น ล่าสุด ตัวเลขจากการรวบรวมของ Credit Rating Agency เจ้าใหญ่ของโลกอย่าง S&P รายงานตัวเลขบริษัทที่ล้มละลายทั่วโลก ปี 2016 นี้ล่าสุด พุ่งขึ้นมาเป็น 100 บริษัทแล้ว ซึ่งเป็นตัวเลขการล้มละลายมากสุดนับตั้งแต่ปี 2009 ในช่วงวิกฤตซับไพรม์ทีเดียว

อันนี้ คือ อาการที่ผิดปกติของภาพรวมระบบการเงินโลกอย่างที่หนึ่งครับ ดอกเบี้ยต่ำติดดิน ธนาคารกลับปล่อยกู้น้อยลง แถมลูกหนี้กลายเป็นหนี้เสียกันเยอะกว่าตอนที่ดอกเบี้ยแพงกว่านี้ซะอีก

รูปที่ 3 : จำนวนบริษัทที่ยื่นล้มละลาย นับตั้งแต่ปี 2004 ถึง ปัจจุบัน (as of July 13, 2016)

ที่มา : http://www.businessinsider.com/corporate-defaults-2016-7

อาการที่ผิดปกติ ที่ว่านี้ มีมากกว่า 1 อย่างหรอ?

ครับ มีมากกว่าหนึ่ง เราไปดูความเสี่ยงข้อต่อไปกัน น่าจะเคยได้ยินกันมาก่อนว่า การที่อัตราดอกเบี้ยต่ำเกินไป และเป็นระยะเวลาที่นานเกินไป ทำให้ไปเกิดฟองสบู่ในสินทรัพย์ประเภทอื่น ประเด็นนี้ ขยายความก็คือ เนื่องจากขนาดตลาดตราสารหนี้ทั่วโลกรวมกันมีอยู่ถึง $100 Trillion และยังมีโอกาสเพิ่มขึ้นต่อเนื่องจากการอัดฉีดจากธนาคารกลาง ไม่ว่าจะเป็น ECB หรือ BOJ

ลองคิดว่า ถ้าเราเป็นกองทุน Pension Fund ขนาดใหญ่ๆ หรือกองทุนอย่าง กบข. บ้านเรา ที่ถือตราสารหนี้ไว้ในพอร์ต 80-90% แล้วเจอสถาวะที่ดอกเบี้ยต่ำๆแบบนี้ไปนานๆสิครับ แน่นอนว่า ก่อนที่มันจะลงมาต่ำขนาดนี้ เหล่ากองทุนตราสารหนี้ ก็ได้ประโยชน์จากการที่ Bond Yield ปรับตัวลดลงมาระดับหนึ่ง และทำให้มีกำไรจากการ Mark to Market อยู่บ้าง แต่ลองคิดว่า มีเงินใหม่เข้ามา แล้วต้องเอาไปลงทุนในพันธบัตร 10 ปีที่ให้อัตราดอกเบี้ยไม่เกิน 2% สิครับ มันกดดันขนาดไหน?

แน่นอนว่า กองทุนเหล่านี้เลยต้องโยกเงินไปลงทุนในตราสารประเภทอื่น นั้นก็คือ หุ้น ซึ่งมีสภาพคล่องสูงเช่นเดียวกัน

ปัญหามันอยู่ตรงนี้ครับ ตลาดหุ้นทั่งโลก มีขนาด Market Size เล็กกว่า ตลาดตราสารหนี้ทั้งโลกประมาณ 2 เท่า เงินเพียงเล็กน้อยที่โยกออกจากตราสารหนี้ มาลงทุนในตราสารหุ้น เลยสามารถดันตลาดหุ้นให้ปรับตัวได้เร็วและรุนแรงกว่า

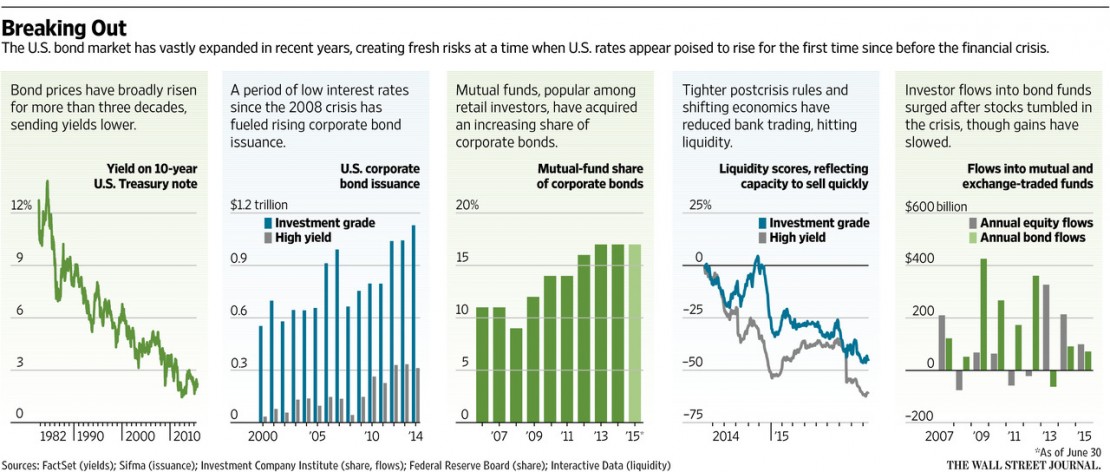

ความนิยมลงทุนในตราสารหนี้ โดยเฉพาะสำหรับนักลงทุนในสหรัฐฯ ถือว่าเยอะขึ้นกว่าก่อนเกิดวิกฤตปี 2008 เยอะทีเดียว รูปด้านล่างนี้ จัดทำโดย Wall Street Journal อธิบายว่า พอดอกเบี้ยต่ำลง นักลงทุนก็เอาเงินเข้าลงทุนในตราสารหนี้ (หวังจะได้กำไรจาก Capital Gain จากการ Mark to Market) สำหรับกองทุนรวมในสหรัฐฯ ก็พบว่า สัดส่วนการลงทุนในหุ้นกู้เอกชน (Corporate Bond) เพิ่มขึ้นตลอด 7 ปีที่ผ่านมา

รูปที่ 4 : สรุปภาพรวมสำคัญๆของตลาดตราสาหนี้สหรัฐฯ

ที่มา : http://www.wsj.com/articles/the-new-bond-market-bigger-riskier-and-more-fragile-than-ever-1442808001

ความผิดปกติอย่างที่สองก็คือ พอ Bond Yield ต่ำแบบนี้ และทุกคนคิดว่า มันไม่มีสูงกว่านี้ได้เพราะเศรษฐกิจโลกกำลังแย่ มันก็เลยกลายเป็นว่า เหล่าบริษัทที่ต้องการแหล่งเงินทุน แต่ฐานะการเงินร่อแร่ ในเมื่อธนาคารไม่กล้าปล่อยกู้ ก็ออกหุ้นกู้เองซะเลย จ่ายดอกแพงกว่าพันธบัตรรัฐบาลนิดหน่อย และไม่ต้องจัดทำ Credit Rating (เป็น Non-rating) ยังไงก็มีคนสนใจ เพราะผู้ออมเงิน หรือ ผู้ฝากเงินบางส่วน ยินดีย้ายแหล่งเงินออมโยกมาให้เขากู้ เพราะไม่กล้าถึงขั้นไปเสี่ยงในตลาดหุ้น แต่เข้าใจว่า หุ้นกู้เสี่ยงต่ำกว่า

กราฟด้านล่าง คือ กองทุน SPDR Barclays High Yield Bond ETF จะเห็นว่า ราคา NAV ปรับตัวดีขึ้นมาเรื่อยๆนับตั้งแต่ปี 2008 จะมีสะดุดบ้างก็ปีที่แล้ว (2015) ที่ตลาดไปเชื่อว่า เฟดอาจจะขึ้นดอกเบี้ย แต่จนแล้วจนรอด ก็เพิ่งขึ้นไปแค่ครั้งเดียวเท่านั้น เลยทำให้ปีนี้ เหล่ากองทุนประเภท High Yield Bond กลับมาผลตอบแทนดีอีกครั้ง

รูปที่ 5 : กองทุน SPDR Barclays High Yield Bond ETF ย้อนหลังตั้งแต่ 2009 – ปัจจุบัน

ที่มา : http://www.stockcharts.com

ให้ชัดกว่านั้น ผมพาไปดูกลุ่ม PIIGS ที่มีปัญหาจนทำให้เกิด Euro Debt Crisis เมื่อปี 2011 นะครับ ปัญหาก็ยังมีอยู่ หนี้ก็ไม่ได้ลดลง แต่เพราะธนาคารกลางมีการทำ QE อยู่ต่อเนื่อง ประเทศเหล่านี้ เลยยังสามารถเข้าถึงแหล้งเงินกู้ในต้นทุนที่ถูก ลองย้อนหลับไปดูรูปที่ 2 สิครับ ประเทศอย่าง สเปน กับ อิตาลี ที่มีปัญหา 5 ปีก่อน วันนี้ ก็ไม่ได้ดีขึ้นเท่าไหร่ กลายเป็นว่า พันธบัตรรัฐบาล ให้ผลตอบแทนต่ำกว่า US Treasury และในช่วงอายุยาวๆ มีติดลบให้เห็นด้วย เป็นแบบนี้ ธุรกิจที่มีปัญหา เขาไม่ปรับตัว ไม่ปรับเปลี่ยน Business Model หรอกครับ แก้ปัญหาด้วยวิธีการกู้ดีกว่า

ใครสนใจปัญหาสถาบันการเงินในกลุ่ม PIIGS และในยูโรโซน ลองอ่าน 2 บทความนี้ จากอีกหนึ่งกูรูสายเศรษฐศาสตร์ คุณ Siriwimon

ธนาคารอิตาลี… คือ “จุดอ่อน” ของยูโรโซน

https://www.finnomena.com/siriwimon/market-insights/2016/06/25/16/weak-point-of-euro-zone/

DEUTSCHE BANK ความเปราะบางทางการเงิน ที่ต้องจับตามอง

https://www.finnomena.com/siriwimon/market-insights/2016/06/16/16/deutsche-bank/

ซึ่งพอเหตุการเป็นแบบนี้ เลยเกิดความผิดปกอย่างที่ 3 ก็คือ กลายเป็นว่า ยิ่งเงินไหลเข้าตราสารหนี้ ยิ่งทำให้เงินอีกส่วน วิ่งเข้าตลาดหุ้น เกิดเป็นความสัมพันธ์เชิงบวกในสินทรัพย์ 2 ประเภทนี้ (ตราสารหนี้บวกได้ หุ้นก็บวกได้)

รูปที่ 6 : กองทุน SPDR Barclays High Yield Bond ETF เปรียบเทียบกับ iShares MSCI WOrld Index ETF ย้อนหลังตั้งแต่ 2009 – ปัจจุบัน

ที่มา : http://www.stockcharts.com

ใครที่จัดพอร์ตการลงทุนใน 2 สินทรัพย์นี้ ก็จะพบว่า ในช่วงที่หุ้นบวกดี ตราสารหนี้ในพอร์ตก็บวกด้วยได้ไม่น้อยหน้า เห็นแบบนี้ พอนึกภาพออกใช่ไหมครับ ว่า ถ้าตลาดหุ้น หรือ ตราสารหนี้ปรับฐานในอนาคต เราอาจไม่ได้รับประโยชน์จากการกระจายความเสี่ยงลงทุนใน 2 สินทรัพย์นี้ เราคงต้องหาสินทรัพย์ประเภทอื่นเติมเข้าพอร์ตมากขึ้นครับ

เห็นแล้วว่า Bond Yield มันบิดเบือนตลาดตอนนี้ แต่ยังนึกไม่ออกว่า อนาคต จะออกมาเป็นยังไง?

มีอยู่ 2 เหตุการณ์ ที่จะทำให้กระแสเงินทุนที่ไหลเข้าอยู่ตอนนี้ชะงักครับ

- ตลาดหุ้นปรับตัวขึ้นไปเรื่อยๆ เพราะดอกเบี้ยต่ำแบบนี้ไปเรื่อยๆ นักลงทุนเริ่มใช้เหตุผลว่า “ควรซื้อหุ้นถูก” น้อยลง เพราะ หาหุ้นถูกๆไม่เจอ เน้นไปที่หาหุ้นที่มี Story ในอนาคต เดาว่ากำไรในอนาคตจะโตก้าวกระโดด และกล้าลงทุนที่ระดับ Valuation ที่แพงขึ้นกว่าแต่ก่อน เหตุการณ์จะดำเนินต่อไปจนกระทั่ง เกิดความเสี่ยงที่มุมใดของโลก แล้วทำให้นักลงทุนกลับมามองที่ Valuation แล้วพบว่า มันมาไกลเกินกว่าความเป็นจริง เมื่อนั่น ตลาดหุ้นจะปรับฐานได้แรงทีเดียวครับ

- ตลาดหุ้นยังปรับตัวขึ้นไปเรื่อยๆ เงินเริ่มหาสินทรัพย์อื่น เพราะหุ้นแพงเกินไป ว่าแล้วก็เหลือบไปเห็นตลาด Commodity ซึ่งเทรดบนอนุพันธ์เป็นหลัก ยังมูล่คาถูกอยู่ ว่าแล้ว Fund Flow ก็อาจไล่ไปลงทุนในตลาดนี้ จนทำให้ราคาสินค้าโภคภัณฑ์ปรับตัวสูงขึ้นการที่ราคาสินค้าโภคภัณฑ์ปรับตัวเพิ่มขึ้นในช่วงที่เศรษฐกิจยังไม่ฟื้นนี้ อันตรายครับ เพราะอาจไปทำให้เกิดเงินเฟ้อแบบ Cost push inflation เมื่อนั่น เหตุผลที่เหล่าธนาคารกลางทั่วโลกจะกดดอกเบี้ยให้ต่ต่อไป ก็จะน้อยลง เพราะเงินเฟ้อมา และต้องขยับดอกเบี้ยขึ้นตามเงินเฟ้อ (รึเปล่า) และถ้าขึ้นดอกเบี้ยเมื่อไหร่ เงินก็จะไหลออกจากตลาดพันธบัตรแน่นอน เหตุการณ์หลังจากนั้น ผมยังจินตนาการไม่ออกครับว่าจะเกิดอะไรขึ้น รู้แต่ว่า เป็นความเสี่ยงมหันต์เลยทีเดียวถ้าจำตอนปี 2007-2008 ได้ ช่วงนั้น มีมือมืดลากราคาน้ำมัน และทำให้ Commodity ปรับตัวขึ้นอย่างรวดเร็ว ก่อนจะจบด้วยการเทขายรุนแรงตามมา

ที่มา : http://www.stockcharts.com

โดยสรุป มุมมองของผมก็คือ

มันมีสัญญาณการบิดเบือนกลไกตลาดไม่ให้สะท้อนความเป็นจริง นั้นก็คือ การที่อัตราดอกเบี้ยตราสารหนี้ต่ำเตี้ยเกินไป ในระยะสั้น มันอาจดีตรงที่ ทำให้ Fund Flow ไหลเข้าลงทุนในสินทรัพย์เสี่ยง แต่ระยะยาว มันจะทำให้สินทรัพย์เสี่ยงเหล่านั้น ราคาปรับตัวสูงเกินไป จนไม่สมเหตุสมผล แน่นอนว่า ระเบิดเวลาลูกนี้กำลังทำงาน ที่ไม่รู้ก็คือ มันถูกตั้งเวลาให้ระเบิดที่ไหน และตอนไหน

ว่าแต่… จะมีหน่วยกู้ภัยมาช่วบให้โลกรอดพ้นวิกฤตหรือไม่ ผมเองก็ยังไม่มีคำตอบครับ เพราะฉะนั้น จัดพอร์ต จัดทัพการลงทุนกันอย่างระมัดระวังนะครับ

แหล่งที่มาข้อมูล :-

Bloomberg

http://uk.businessinsider.com

http://www.wsj.com/articles/the-new-bond-market-bigger-riskier-and-more-fragile-than-ever-1442808001

http://www.stockcharts.com

คำเตือน

• การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน

• ผลการดำเนินงานในอดีตไม่ได้เป็นเครื่องยืนยันผลการดำเนินในอนาคต

• การนำเสนอข้อมูลข้างต้น มิใช่การให้คำแนะนำการลงทุน

• การลงทุนใดๆ ต้องเกิดจากการศึกษา วิเคราะห์ข้อมูลและตัดสินใจลงทุน บนความเสี่ยงที่รับได้ของนักลงทุนเอง

• ทางผู้ให้ข้อมูลขอสงวนสิทธิ์ ไม่รับผิดชอบต่อความสูญเสียในทุกกรณีที่อาจเกิดขึ้นจากการให้ข้อมูลข้างต้น