ล้านแรกเค้าว่ายาก 500,000 บาทก็ไม่ง่าย ติ๊ต่างได้เงินห้าแสนมาทั้งทีเก็บไว้เฉยๆ ก็น่าเสียดาย เอาไปลงทุนให้งอกเงยกันดีกว่า แต่สำหรับใครที่ยังไม่รู้จะเริ่มแบ่งสัดส่วนเงินลงทุนยังไง มาหาคำตอบกัน

ทำไมเราถึงต้องลงทุน

ยุคนี้เราติดตามข้อมูลข่าวสารกันได้ง่ายมาก และผู้เขียนคิดว่ามีคนจำนวนมากที่ติดอาวุธการลงทุนเพิ่มขึ้น แต่ถึงอย่างนั้นก็ขออธิบายเป็นพิธีสักนิดนึงก่อน ว่าทำไมเราถึงต้องลงทุน

เหตุผลง่าย ๆ เลยก็คือเงินฝากไม่ได้ช่วยให้คุณรวยขึ้น อาจจะฟังดูแล้วเจ็บแต่นี่คือเรื่องจริง

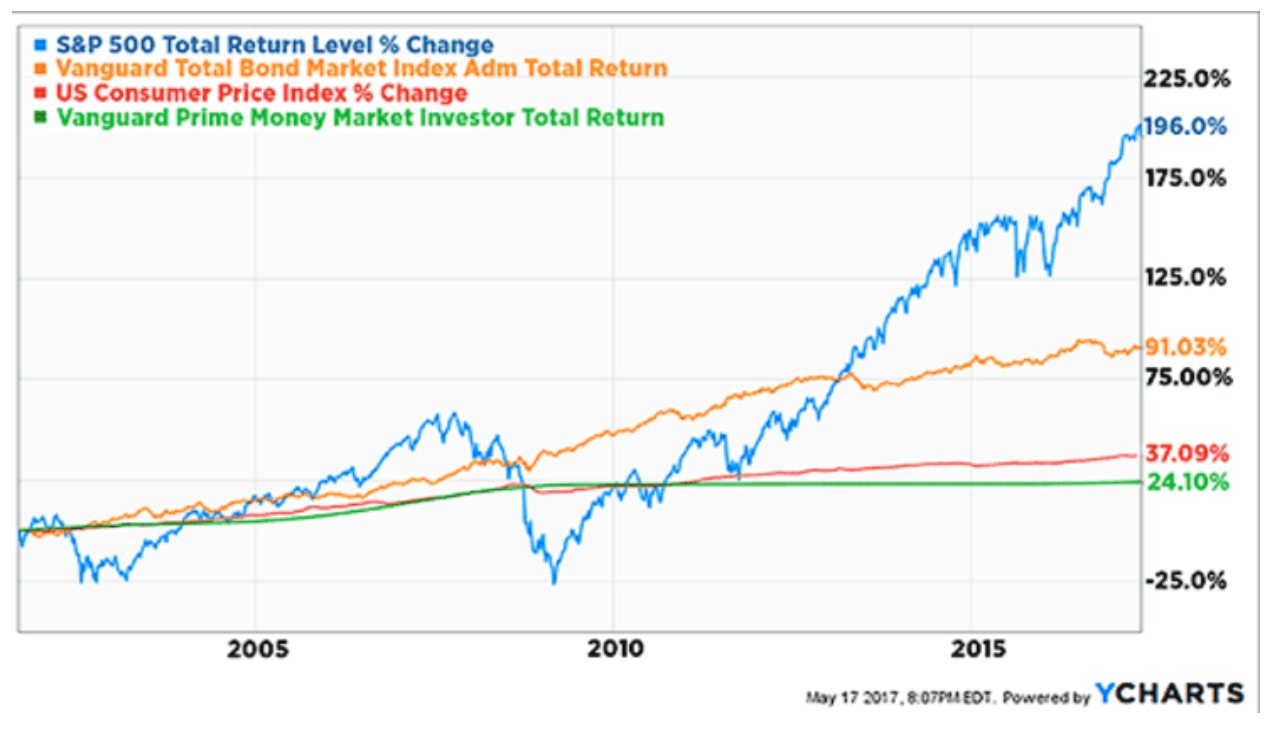

จากภาพเราจะเห็นการเปรียบเทียบระหว่างกองทุนตลาดเงิน (เงินฝาก + ตราสารหนี้ระยะสั้น) เส้นสีเขียว ที่อาจตีกลม ๆ ว่าคล้ายลงทุนในเงินฝาก เทียบกับการลงทุนในกองทุนตราสารหนี้และดัชนีหุ้นสหรัฐฯ S&P 500 เราก็จะเห็นได้ว่า กองทุนตลาดเงินทำผลตอบแทนได้น่าหดหู่มาก ๆ แพ้อัตราเงินเฟ้อ (เส้นสีแดง) หรือราคาของที่แพงขึ้นในทุก ๆ ปีอย่างชัดเจน

หรือจะพูดได้ว่าการลงทุนในเงินฝากอาจจะทำให้คุณจนลงในทุก ๆ วันคงไม่ผิดนัก สังเกตง่าย ๆ ได้เลยก็จากอัตราดอกเบี้ยในยุคนี้ที่เทียบกับช่วงเมื่อ 30-40 ปีที่แล้วที่ดอกเบี้ยเคยแตะ 2 หลักไม่ติด

ทำไมลงทุนแล้วต้องจัดพอร์ต

ถึงจะพูดว่าเงินฝากหรือตลาดเงินมันไม่ไหวแล้ว แต่ในโลกการลงทุนที่เต็มไปด้วยความผันผวน การจัดพอร์ตก็ยังเป็นสิ่งสำคัญ

เราอาจจะลองจินตนาการ ถ้าเราจัดพอร์ตแบบเน้นหุ้นเติบโตไฟแรงหนัก ๆ ล้วน ๆ แล้วตลาดเกิดร่วงลงมา (คล้าย ๆ ตอนนี้) ซึ่งตอนแรกเราคงคิดว่าถ้าตลาดร่วงลงมาเราทนได้แหละ แต่พอเอาเข้าจริง ๆ ก็ทำใจลำบากมากเพราะ -10% ก็แล้ว -20% ก็แล้ว มันก็ยังมี -30% ให้เห็นอีก ซึ่งเอาเข้าจริง ๆ มันอาจจะทำให้เราเครียดจนเกินไป และต้องเสียเวลามานั่งเฝ้าจออีก ซึ่งการจัดพอร์ตก็จะช่วยเราได้ในจุดนี้ เพราะ ช่วยลดความผันผวนให้ตอบโจทย์กับตัวเราจริง ๆ

อีกประโยชน์ของการจัดพอร์ตก็คือมันช่วยให้เรามีสินทรัพย์ที่ทำผลงานได้ดีในช่วงหรือยุคนั้นติดพอร์ตมาบ้าง ซึ่งจะช่วยให้เราลงทุนอย่างปลอดภัย ผิดพลาดน้อยและไปสู่เป้าหมายในระยะยาวได้อย่างอุ่นใจมากยิ่งขึ้น เพราะจะให้เราไปเดาดอกเบี้ยขึ้นลงตลาดดีไม่ดีแล้วถูก 100% ก็คงยาก ดังนั้นการจัดพอร์ตยังคงสำคัญเสมอ

ตัวอย่างการจัดพอร์ตแบบสมดุล เน้นสร้างผลตอบแทนระยะยาว

และถ้าถามหาถึงพอร์ตการลงทุนดี ๆ สักพอร์ตที่ช่วยให้เราฝ่าฝันทุกอุปสรรคได้อย่างอุ่นใจ วันนี้เรามีตัวอย่างเป็นชุดกองทุนจากพอร์ต All Balance ของ FINNOMENA ซึ่งถือเป็นอีกหนึ่งพอร์ตการลงทุนที่เราไม่ควรมองข้าม เพราะ พอร์ตเค้าสมดุลจริง ๆ กระจายการลงทุนไปในหลายสินทรัพย์ให้เรามีโอกาสสร้างผลตอบแทนที่ดีในระยะยาวอย่างอุ่นใจ

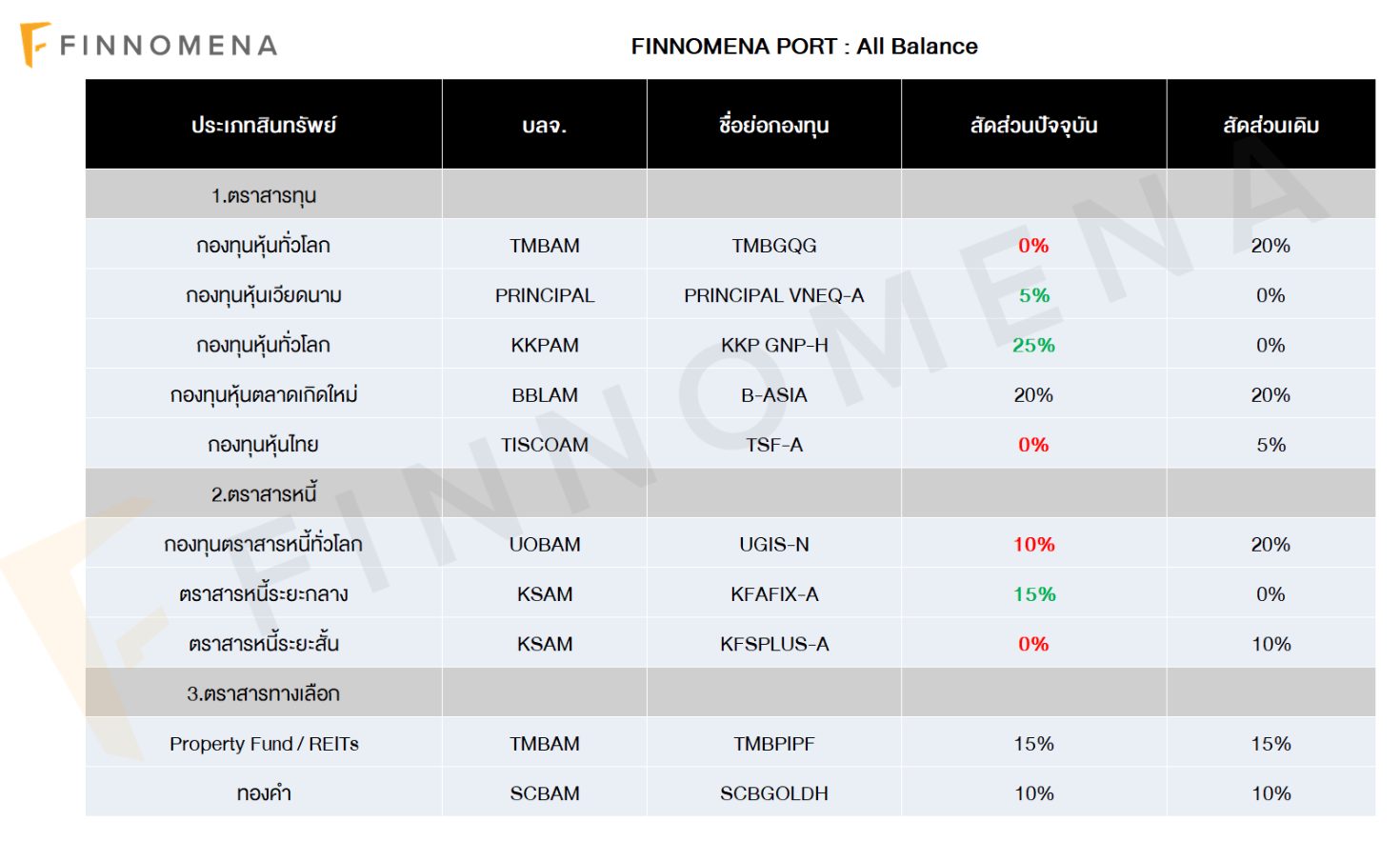

สัดส่วนกองทุนต่าง ๆ ในพอร์ต

ทำไมสัดส่วนสินทรัพย์ข้างต้นถึงเป็นส่วนผสมที่ลงตัว

- สัดส่วนสินทรัพย์ข้างต้นถูกรั่นกรองมาจาก Black Litterman Model ที่พิสูจน์มาแล้วว่าหุ้นให้ผลตอบแทนได้ดีที่สุด

- สัดส่วนสินทรัพย์อื่น ๆ เช่น ตราสารทางเลือกและตราสารหนี้ ถูกกรั่นกรองแบบพิเศษโดย FINNOMENA Investment Team เพื่อรักษาความผันผวนให้เหมาะสม ในขณะที่พอร์ตการลงทุนยังสามารถสร้างโอกาสทำผลตอบแทนโดยเฉลี่ยต่อปีที่ 8%* ได้

- สรุปโดยรวมสัดส่วนข้างต้นถูกกลั่นกรองมาจากข้อมูลในอดีตเชิงปริมาณผสานกับข้อมูลเชิงคุณภาพจาก FINNOMENA Investment Team นั่นเอง

*ผลตอบแทนไม่ใช่การการันตี

กองทุน KKP GNP-H (25%)

กองทุนหุ้นทั่วโลก มีวัตถุประสงค์หลักเพื่อเพิ่มโอกาสการเติบโตในระยะยาวของกองทุน ซึ่งผู้จัดการกองทุนจะเน้เนการลงทุนในหุ้นของบริษัทที่มีส่วนร่วมกับการเปลี่ยนแปลงด้านการค้าและเศรษฐกิจระหว่างประเทศของโลกในอนาคต

กองทุน B-ASIA (20%)

กองทุนหุ้นตลาดเกิดใหม่ เน้นลงทุนในหุ้นของที่จดทะเบียนในประเทศภูมิภาคเอเชีย รวมถึงจดทะเบียนในประเทศที่อยู่นอกภูมิภาคเอเชีย แต่ดำเนินธุรกิจหลักในประเทศภูมิภาคเอเชีย ทั้งนี้จะไม่รวมถึงประเทศญี่ปุ่น ออสเตรเลีย และนิวซีแลนด์

กองทุน PRINCIPAL VNEQ-A (5%)

กองทุนหุ้นเวียดนาม มีนโยบายลงทุนในหุ้นที่จดทะเบียนในตลาดหลักทรัพย์หรือมีธุรกิจหลักในประเทศเวียดนามที่เชื่อว่ามีศักยภาพในการเติบโตในอนาคต รวมทั้งหุ้นของบริษัทที่ดำเนินธุรกิจเกี่ยวข้องหรือที่ได้รับผลประโยชน์จากการเติบโตทางเศรษฐกิจของประเทศเวียดนาม

และพอร์ต All Balance มีสัดส่วนการลงทุนในตราสารหนี้ 25% ซึ่งลงทุนในกองทุนรวมตราสารหนี้โลกที่เปิดโอกาสการลงทุนและช่วยกระจายความเสี่ยงไปในเวลาเดียวกัน

กองทุน KFAFIX-A (15%)

กองทุนตราสารหนี้ระยะกลาง เน้นลงทุนทั้งในประเทศและต่างประเทศในตราสารหน้ี เงินฝาก ตราสารเทียบเท่าเงินฝากที่ออกรับรองรับอาวัล หรือค้ำประกันการจ่ายเงินโดยภาครัฐบาล รัฐวสิาหกิจ สถาบันการเงิน และภาคเอกชน

กองทุน UGIS-N (10%)

กองทุนตราสารหนี้ทั่วโลกซึ่งมีกองทุนแม่จาก PIMCO ที่ขึ้นชื่อด้านตราสารหนี้ ลงทุนแบบ Active ในตราสารหนี้ทั่วโลก เน้นการปรับพอร์ตการลงทุนให้เหมาะสมกับสถานการณ์เพื่อรับโอกาสสร้างผลตอบแทนขณะเดียวกันยังช่วยกระจายความเสี่ยงของพอร์ตการลงทุนอีกด้วย

และสัดส่วนที่เหลือของพอร์ต All Balance เข้าลงทุนในตราสารทางเลือก 25% อันประกอบไปด้วย Property Fund & REITs และทองคำ

กองทุน TMBPIPF (15%)

กองทุนรวม Property Fund & REITs ไทยและต่างประเทศ ที่มีกลยุทธ์การลงทุนแบบ Active เน้นการลงทุนในไทยและสิงคโปร์เป็นหลัก เพื่อช่วยกระจายความเสี่ยงของพอร์ตการลงทุน และสร้างผลตอบแทนจาก REITs ทั้งจากมูลค่าที่เพิ่มขึ้นและการปันผลที่มีอัตราสูงเมื่อเทียบกับทั่วโลก

กองทุน SCBGOLDH (10%)

ลงทุนใน SPDR Gold Trust ซึ่งเป็นกองทุน ETF ทองคำที่ใหญ่ที่สุดในโลก โดยการลงทุนในทองคำอันเป็นสินทรัพย์ปลอดภัย (Safe Haven) ช่วยกระจายความเสี่ยงให้พอร์ตการลงทุนในระยะยาวทั้งจากอัตราเงินเฟ้อและความเสี่ยงทั้งทางการเงินและการเมือง

เมื่อได้เห็นรายละเอียดพอร์ตการลงทุนสุดพิเศษแบบเจาะลึกกันไปแล้ว หากใครสนใจลงทุนในพอร์ตนี้ด้วยเงิน 500,000 บาทอย่างที่ว่าไว้ เราแถมให้เลยฟรี ๆ ไม่มีกั๊กกับบริการที่ปรึกษาการลงทุนส่วนตัว ให้คุณมีเพื่อนร่วมเดินทางบนเส้นทางการลงทุนอันแสนยาวไกลอย่างไม่เดียวดาย

รับบริการที่ปรึกษาการลงทุนส่วนตัวจาก FINNOMENA ฟรี! ไม่มีค่าใช้จ่ายเพิ่มเติม ใช้เงินลงทุนเริ่มต้นเพียง 500,000 บาทเท่านั้น

👉 ลงทะเบียน คลิก >>> https://finno.me/500k-all-balance-web

คำเตือน : ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

กองทุนมีการลงทุนกระจุกตัวในหมวดอุตสาหกรรม และ/หรือประเทศใดประเทศหนึ่ง และ/หรือกระจุกตัวในผู้ออก จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก

References

https://www.cnbc.com/2017/05/26/the-upside-of-sitting-in-cash.html