มีเงินจะทำอะไรก็ได้ คำนิยามนี้คงเหมาะสมกับ Fed มากที่สุด แต่ใครเล่าจะรู้ว่าการกระทำครั้งนี้ของ Fed อาจเหมือนกับการเฉือนเนื้อตัวเอง เพื่อปกป้องเศรษฐกิจเหมือนกับหนัง Superhero ที่แท้จริงแล้วจุดจบมันอาจจะไม่ได้งดงามเหมือนในหนังเสมอไป เรามาดูกันว่าการเข้าไปช่วยแบ่งรับความเจ็บปวดของบริษัทเอกชนจะส่งผลเสียอย่างไร

หลายคนอาจมองว่าการกระทำของ Fed เป็นการกระทำที่ห้าวหาญและแปลกใหม่จนอาจลืม ผลเสียไปแล้วว่า ณ ตอนนี้ Fed เข้าไปเป็นเจ้าหนี้บริษัทเอกชนที่ไม่เพียงแต่เกรดลงทุน แต่รวมถึงบริษัทที่มีเครดิตที่แย่ด้วย

ในระยะยาวภาพที่อาจจะถูกเปิดเผยออกมาอาจไม่สวยงามดังตลาดหุ้นตอนนี้นัก เพราะ เนื่องจาก Fed อาจเป็นคนจุดชนวนฟองสบู่ลูกถัดไปให้เร็วขึ้น ทั้ง ๆ ที่วิกฤติครั้งนี้เราควรจะมาเริ่มต้นกันใหม่

ในวันนี้พิเศษสักหน่อย ผมขอนำเสนอมุมมองสถานการณ์ตลาดและระบบการเงินของอเมริกาโดย Mr. Serotonin กัน ถ้าพร้อมแล้วก็อ่านไปพร้อม ๆ กันได้เลยครับ

สัญญาณการฟื้นตัวของตลาดที่เริ่มชัดเจน

เป้าหมายหลัก ๆ ของการดำเนินนโยบายโดยธนาคารกลาง คือการสร้างอัตราการจ้างงาน อัตราเงินเฟ้อรวมถึงการทำให้ตลาดหุ้นดำเนินขึ้นต่อไปได้

ตลาดแรงงานอาจกำลังกลับมา

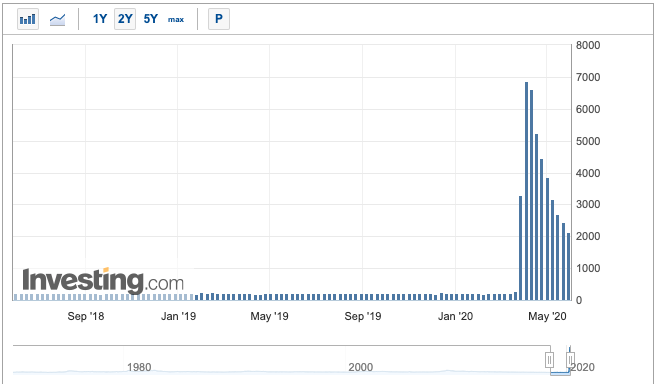

Initial jobless claims ฟื้นตัวในทิศทางที่ดีขึ้นเรื่อย ๆ

เป็นอีกหนึ่งสัญญาณที่สะท้อนการว่างงานในอนาคตซึ่งที่ผ่านมาลดลงเรื่อย ๆ ถึงแม้สื่อต่าง ๆ จะตีความไปในเชิงลบก็ตาม แต่แท้จริงแล้วผมมองว่าสิ่ง ๆ นี้อาจสะท้อนอัตราการว่างงาน (Unemployment rate) ที่อาจลดลงได้ในอนาคต

เงินเฟ้อเริ่มกลับมาได้อีกครั้ง

อัตราเงินเฟ้อ ณ ปัจจุบันเริ่มดีดตัวขึ้นมาได้ค่อนข้างมาก และอาจใกล้แต่ที่ระดับ 2% ตามเป้าหมายของธนาคารกลางในอนาคต

ตลาดหุ้นวิ่งต่อไป ไม่หยุดหย่อน

ค่อนข้างแน่ชัดแล้วว่าตลาดหุ้นหลาย ๆ ตลาดเริ่มมีการฟื้นตัวและมีความเป็นไปได้ที่จะเกิด V-shape (NASDAQ เกิดขึ้นเรียบร้อย) ส่วนตัวผมมองว่าดัชนีอื่น ๆ อย่าง S&P 500 และ Dow Jones จะกลับมาได้ในไม่ช้า

และหากเรามองเช่นนี้แล้ว ลองนำตัวเองจินตนาการเป็นผู้ว่าการธนาคารกลางดู เราคงรู้สึกอุ่นใจไม่ใช่น้อย

ดังนั้นสิ่งต่อไปที่ต้องจับตามอง อาจจะเป็นตลาดและเศรษฐกิจที่อาจร้อนแรงเกินควรหลังจากนี้ ซึ่งผมจะพาทุกคนไปเจาะลึกกันครับ…

Fed อาจกำลังเอาตัวเองไปเป็น Lehman Brothers

คงปฏิเสธไม่ได้หรอกครับ ว่า Fed มองเกมขาดในครั้งนี้จากการที่เข้าช่วยบริษัทเอกชนโดยตรง เพราะ ต้นตอของวิกฤติครั้งนี้ ก็อยู่ที่บริษัทต่าง ๆ อย่างแท้จริง เพราะ เนื่องจากภาคธุรกิจที่ไม่อาจดำเนินการจากการ Lockdown จึงอาจต้องการแรงสนับสนุนให้ตัวเองยืนต่อไปได้จนกว่าจะกลับมาดำเนินการได้อีกครั้ง แต่แท้จริงแล้วสิ่งที่ Fed ควรทำผมมองว่าอาจจะเป็นการเข้าไปช่วยบริษัท ที่จำเป็นจริง ๆ ไม่ให้เกิดผลกระทบลูกโซ่ขนาดใหญ่

ดังนั้นการเข้าไปช่วยอุ้มตราสารหนี้เอกชนเกรดตํ่าและธุรกิจขนาดเล็ก ผมมองว่าอาจจะดูมากเกินไปสักนิด สำหรับมาตรการกระตุ้นจำนวน 2.3 ล้านล้านดอลลาร์เพื่อเข้าช่วยธุรกิจทั้งขนาดเล็ก กลาง รวมถึงตราสารหนี้เกรดตํ่า ซึ่งเป็นที่น่าสงสัยว่าบริษัท เหล่านี้ในบางส่วนจะจ่ายเงินที่ได้รับความช่วยคืนได้หรือไม่?

อาจจะจริงอยู่ที่ข้อแตกต่างระหว่าง Fed กับ Lehman Brothers คือ Fed สามารถพิมพ์เงินมาโปะหนี้ได้ แต่คำถามก็คือ Fed จะทำได้อย่างทันท่วงทีหรือไม่? หลังการอัดฉีดเงินเข้าระบบ รวมถึงบริษัทจำนวนมากได้รับการ Leverage ที่มากเกินไป ซึ่งอาจเร่งอัตราเงินเฟ้อ ให้เพิ่มขึ้นอย่างรวดเร็ว และอาจทำให้เศรษฐกิจร้อนแรงเกินกว่าที่ควรจะเป็นในคราวนี้

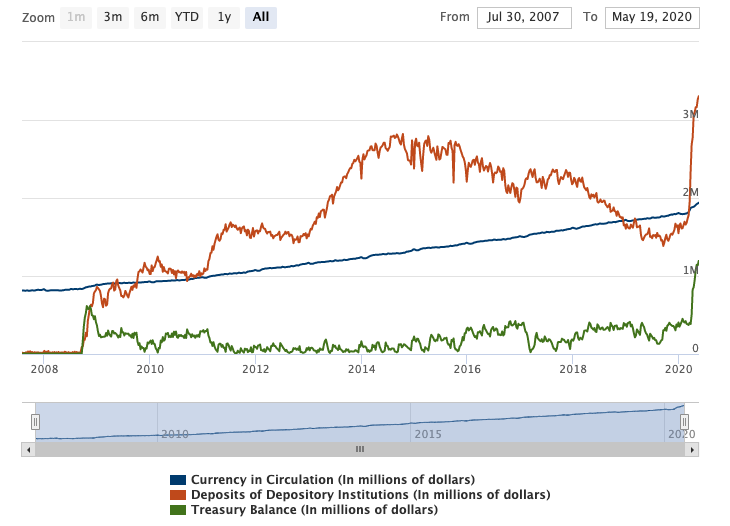

ภาพแสดงการปล่อยกู้ของ Fed ให้กับธนาคารที่เข้ามากู้ยืม (เส้นสีส้ม) อาจมีการไปปล่อยกู้ในระบบอีกต่อนึง

ตลาดอาจยังอยู่ในช่วง Late bull cycle ดังเดิม หรือ วัฎจักรตลาด (Market Cycle) ใหม่ที่อาจไม่เสถียร (Sustain)

มุมมองส่วนตัววิกฤติครั้งนี้ควรเกิด Debt restructuring หรือการปรับโครงสร้างหนี้ในระบบเศรษฐกิจที่ไม่ได้มีผลกระทบมากออกไป แต่กลับกันในวิกฤติครั้งนี้ Fed เองกลับเข้าช่วยทุกอย่างไว้กับตัว ในเมื่อบริษัทที่ล้มลงมีจำนวนน้อย แต่มีการอัดฉีดมาตรการ QE มาเยอะมาก จึงอาจทำให้หลาย ๆ บริษัท Leverage ตัวเองเกินตัวไปอีก (โดยเฉพาะมาตรการเข้าช่วยตราสารหนี้เอกชนโดยตรง) จึงอาจทำให้หลาย ๆ บริษัท มีมูลค่าสูงกว่าที่เกินจะเป็น (Overvalued)

นอกจากนั้นการที่ Fed เข้าอุ้มบริษัทต่าง ๆ โดยตรงอาจทำให้ Fed เปิดความเสี่ยงทางด้านการกู้ยืม (Credits) ให้กับตัวเอง ซึ่งเป็นเรื่องที่น่าจับตามองเป็นอย่างมาก ว่าจะจัดการเช่นไรและบริษัทเอกชนที่โดนเข้าช่วยจะจ่ายหนี้ในจำนวนที่เหมาะสมทันท่วงทีก่อน Recession รอบหน้าอีกหรือไม่ (ซึ่งอาจเกิดได้เร็วจากการ Leverage บริษัทและมาตรการอัดฉีดจำนวนมาก) อีกทั้งยังมีราคานํ้ามันที่อยู่ในระดับตํ่าจึงอาจหนุนนำเงินเฟ้อให้ร้อนแรงยิ่งขึ้น

ด้วยเหตุทั้งหมดนี้ภาวะเศรษฐกิจอาจจะร้อนแรงดังเดิมหรือมากกว่าเดิม (จากราคานํ้ามันในระดับตํ่า) และอาจนำไปสู่รอบขาขึ้นของตลาดหุ้นและเศรษฐกิจที่ไม่ยั่งยืนในอนาคต

โลกไม่ต้องการ Ben Bernanke แต่ต้องการ Alan Greenspan

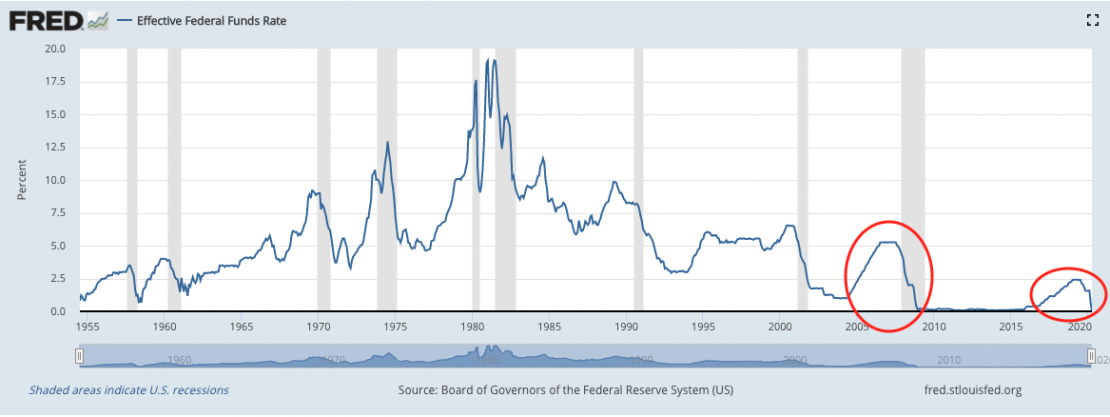

จริงอยู่ว่าช่วงวิกฤติปี 2008 Alan Greenspan อาจจัดการระบบการเงินผิดพลาด อย่างการมองข้ามความเสี่ยงของ MBS ที่เป็นตัวจุดชนวนฟองสบู่คราวที่แล้ว แต่เราก็คงปฏิเสธไม่ได้ว่าช่วงก่อนหน้าที่เขาจะโดนปลดออกจากการเป็นประธาน Fed เขาแสดงผลงานทิ้งท้ายอย่างการเหลืออัตราดอกเบี้ยไว้ในระดับที่สูง ซึ่งถึงแม้การขึ้นดอกเบี้ยจำนวนมากจะเป็นการแสดงถึงภาวะเศรษฐกิจที่ค่อนข้างตึงตัวและใกล้จบรอบ แต่มันก็เป็นสิ่งที่ต้องเป็นไปอยู่แล้วในวัฎจักรเศรษฐกิจทุก ๆ ครั้ง (ปล่อย Credits จนกว่าจะตึงตัว ขึ้นดอกเบี้ย ไปต่อไม่ได้และจบรอบโดยการลดดอกเบี้ยเพื่อหนุนการกู้ยืมใหม่)

ในช่วงนั้นเราอาจได้ Alan Greenspan ควบคุมอัตราดอกเบี้ยให้อยู่ในระดับถึง 5.25% ก่อนเกิดวิกฤติจน Ben Bernanke เหลือเครื่องมือใช้งานอย่างเต็มเม็ดเต็มหน่วย และอัดการทำ QE ในตอนนั้นผ่านการซื้อ MBS ซึ่งเป็นการแก้ปัญหาอย่างตรงจุด

ภาพแสดงอัตราดอกเบี้ยในช่วงก่อนเกิดวิกฤติปี 2008 เทียบกับปัจจุบัน

Jerome Powell ส่วนผสมที่อาจไม่ลงตัวของ Ben Bernanke และ Alan Greenspan

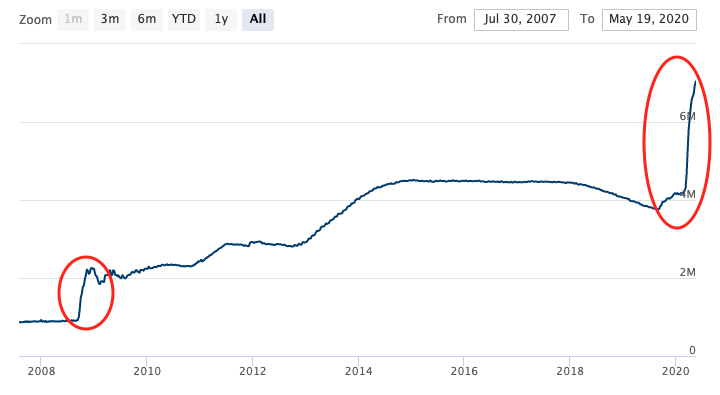

ในยุคของ Jerome Powell ก็ถือได้ว่าแก้ปัญหาได้ตรงจุดไม่แพ้กันอย่างการเข้าช่วยภาคเอกชนโดยตรง เพราะ ต้นตอของวิกฤติครั้งนี้มาจากการที่บริษัทต่าง ๆ ไม่สามารถดำเนินกิจการได้ตามปกติจึงต้องการความช่วยเหลือ แต่สิ่งที่ Jerome Powell ทำอาจจะมากเกินไปดังที่ได้กล่าวไว้ข้างต้น (คล้าย ๆ กับการช่วยปล่อยกู้บริษัทโดยตรง) อีกทั้งในช่วงที่ผ่านมาที่ตลาดได้เริ่มแสดงสัญญาณการพักฐานอย่างการเกิด Inverted Yield Curve ทาง Jerome Powell เองก็ยังจัดการเร่งอัตราเงินเฟ้อและรีบเก็บดอกเบี้ยสำหรับการถดถอยครั้งถัดไปได้ไม่มากพอ จนทำให้วิกฤติครั้งนี้มีดอกเบี้ยเหลือใช้จำนวนน้อย จนต้องลามไปพึ่งการทำ QE เข้าซื้อสินทรัพย์ปริมาณมาก อย่างที่ไม่เคยเป็นมาก่อน

จะว่าไปแล้ว Jerome Powell อาจกำลังทำแบบ Ben Bernanke โดยขาดส่วนผสมของ Alan Greenspan ไป…

ภาพแสดงการเข้าซื้อสินทรัพย์ทำ QE ของ Fed มีจำนวนมากกว่าวิกฤติ 2008 ที่อาจมีผลมาจากอัตราดอกเบี้ยที่เหลือน้อย

สิ่งที่ทาง Fed ควรจะทำแต่ไม่ได้ทำ

1) การปรับโครงสร้างหนี้ (Debt restructuring)

นี่คือสิ่งที่ Fed ควรทำแต่ไม่ได้ทำในวิกฤติครั้งนี้เนื่องจากเข้ามาอุ้มบริษัทจำนวนมาก และอาจไม่ได้เลือกเฉพาะบริษัทที่จำเป็นจริง ๆ จนทำให้ต้องทำ QE จำนวนมาก

2) ดำเนินนโยบายอย่างเหมาะสมเก็บกระสุนดอกเบี้ยให้มากพอ (Tightening Policy)

ตามเหตุผลข้างต้นและผมมองว่าเป็นข้อผิดพลาดที่น่าเสียดาย…

สิ่งที่ทาง Fed จะทำถัดไป

ผมเชื่อว่าการลงทุนที่ดีเราควรมองข้ามช็อต ในเมื่อตลาดหุ้นเริ่มฟื้นตัวได้แล้วสิ่งที่เราควรจับตามองต่อไป คือ ตลาดกระทิงครั้งถัดไปที่จะยั่งยืนได้แค่ไหน และผมเชื่อว่านี่คือสิ่งที่ Fed และรัฐบาลอาจจะทำและควรทำ

1) มาตรการแบบรัดกุม (Austerity)

คือการลดค่าใช้จ่ายของทางรัฐเพื่อรักษางบดุลที่ตอนนี้ขาดดุลอยู่ค่อนข้างมาก แต่อาจจะเป็นไปได้ยากหาก Donald Trump ยังดำรงตำแหน่งอยู่

2) กระจายรายได้ (Wealth Redistributing)

อาจทำได้โดยการเก็บภาษีคนที่มีรายได้และสินทรัพย์ที่สูงมาก ๆ ซึ่งมีความจำเป็น เพราะ หากเราลองมาดูอย่างถี่ถ้วนแล้ว คนที่มีรายได้หลักหลายร้อยล้านจนเหลือใช้ก็คงจะเก็บความมั่งคั่งไว้กับตัว ไม่ได้นำมาใช้ตามรายได้ที่เพิ่มขึ้นอีกต่อไป ดังนั้นการกระจายรายได้ให้คนที่มีฐานรายได้น้อย ที่จะใช้จ่ายแน่ ๆ จะเป็นกำลังหลักในการกระตุ้นเศรษฐกิจในอนาคต โดยเฉพาะการให้กู้ยืมทางด้านการศึกษา

เป็นอย่างไรกันบ้างครับ? วันนี้มาแบบเข้มข้นสักนิด และเป็นการวิเคราะห์ไปในอนาคตข้างหน้าจากมุมมองผมเอง ซึ่งผมมองว่าตอนนี้ตลาดหุ้นได้ฟื้นตัวแล้ว แต่สิ่งที่เราควรจับตามองคือ มันจะไปได้อีกแค่ไหน และผมเชื่อการลงทุนที่ดี คือการมองไปข้างหน้าและประมาณการคร่าว ๆ เพื่อเราจะได้รู้เท่าทันเหตุการณ์ที่ไม่อาจคาดเดาได้อนาคต สำหรับวันนี้ผมฝากไว้เท่านี้ ขอบคุณทุกคนที่ติดตามมาก ๆ นะครับ

ขอให้ทุกคนโชคดีครับ

Mr. Serotonin

References