กลับมาพบกันอีกครั้งสำหรับสรุป FINNOMENA Live ประจำวัน โดยในวันนี้เราจะพาทุกคนไปเจาะลึกกับกลยุทธ์การเข้าซื้อสินทรัพย์ต่างๆเพื่อช้อนโอกาสในยามวิกฤติเช่นนี้ รวมถึงอธิบายภาพรวมของตราสารหนี้เพิ่มเติมเช่นเคย ถ้าพร้อมแล้วก้อ่านไปพร้อมๆกันได้เลยครับ

เจาะลึก sector กลุ่มธนาคารไปกับ US Libor OIS Spread

US Libor OIS Spread คือส่วนต่างระหว่าง LIBOR (อัตราดอกเบี้ยสากลที่ธนาคารใช้สำหรับการปล่อยกู้ระยะสั้น) กับ OIS (สัญญาเเลกเปลี่ยนการจ่ายดอกเบี้ยแบบคงที่กับแบบแปรผัน)

ดังนั้นถ้า OIS เพิ่มขึ้นมากๆแสดงถึงว่าตลาดเงินมีความตรึงตัวในระยะสั้น เพราะ แสดงให้เห็นถึงการที่ผู้ปล่อยกู้อาจกังวลกับการชำระหนี้ของลูกหนี้ ในช่วง 2 วัน ของสัปดาห์ที่ผ่านมา ปรับขึ้นถึงเกือบๆ 1% ซึ่งหากส่วนต่างนี้เพิ่มมากขึ้นก็แสดงถึงความเสี่ยงที่มากขึ้น ซึ่งหากเทียบกับช่วง Lehman Brothers ในช่วงวิกฤติ subprime ตอนแรกตัว spread นั้นอยู่ที่ราวๆ 100 ก่อนจะปรับไปถึง 200 ในช่วงจุดสูงสุดของวิกฤติ ดังนั้นนี่จึงอาจเป็นเหตุผลที่ Fed ทำ QE ต่อเนื่อง เพราะ เห็นถึงสัญญาณที่ไม่สู้ดีนักในจุดนี้

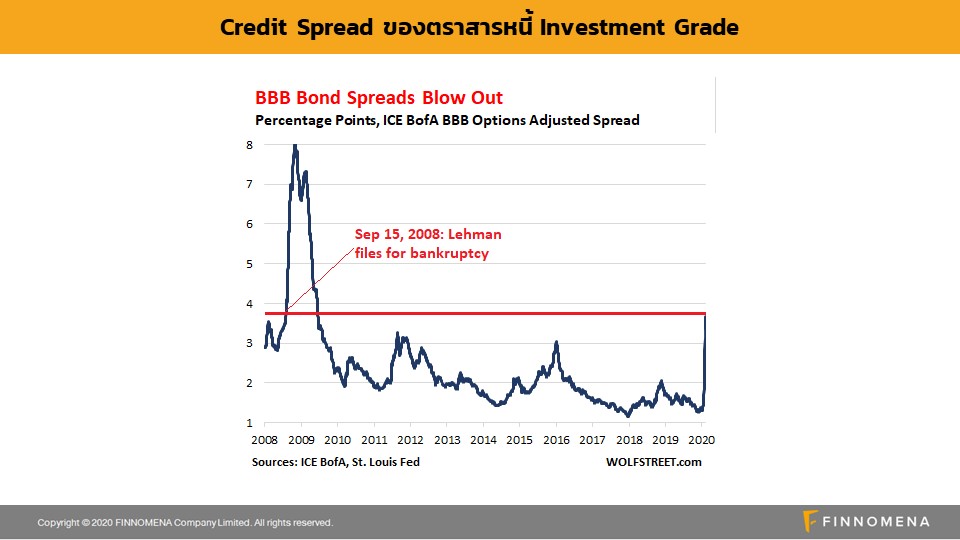

สถานการณ์ตราสารหนี้เกรดลงทุน (Credit rating BBB ขึ้นไป)

จากภาพจะเห็นได้ว่าขึ้นมาถึงเกือบๆ 4% แสดงให้เห็นถึงการเทขายของตราหนี้อย่างรุนแรง โดยเป็นช่วงเดียวกับที่ Lehman Brothers ยื่นขอล้มละลายในปี 2008

แต่ในครั้งนี้อาจจะไม่รุนแรงเท่าครั้งที่แล้ว เพราะปัจจุบัน ธนาคารมีทุนเยอะขึ้น มีการควบคุมการใช้ตราสารอนุพันธ์มากขึ้น โดยในครั้งนี้ Fed หรือกระทรวงกลางคลัง อาจจะเข้ามาถือและช่วยสถาบันเหล่านี้เองเลย

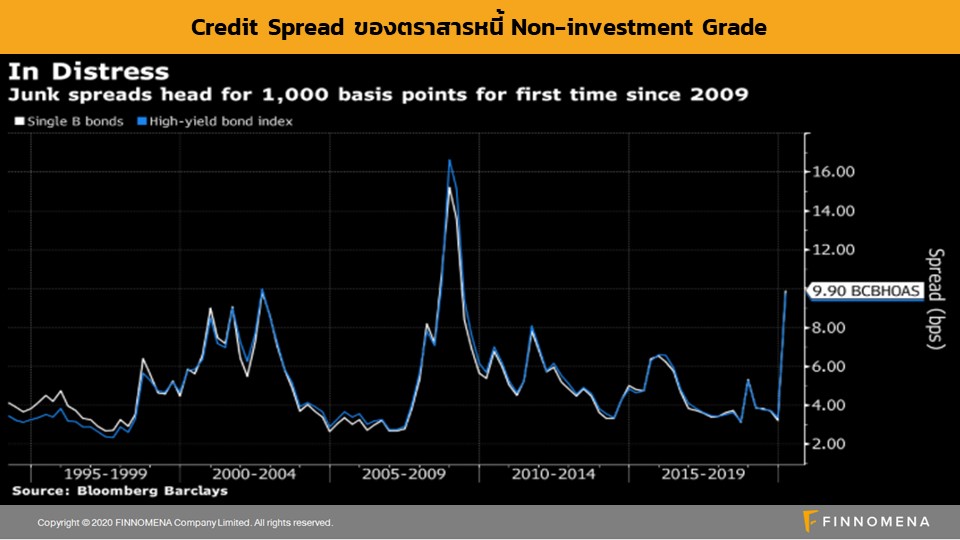

สถานการณ์ตราสารหนี้เกรดตํ่า (High yield)

ตัว spread ขึ้นไป 1,000 basis points หรือที่ราวๆ 9.9% แสดงให้เห็นถึงการเทขายอย่างหนักหน่วงเช่นเดียวกัน หลังจากช่วงที่ผ่านมาจะสังเกตุได้ว่าตัว yield มีการลดลงต่อเนื่องซึ่งแสดงให้เห็นถึงการเข้าซื้อตราสารหนี้ประเภทนี้อย่างต่อเนื่อง แต่ช่วงนี้มีการเทขายทิ้งรวดเร็วมากจึงทำให้ตัว spread เพิ่มขึ้นอย่างรุนแรง

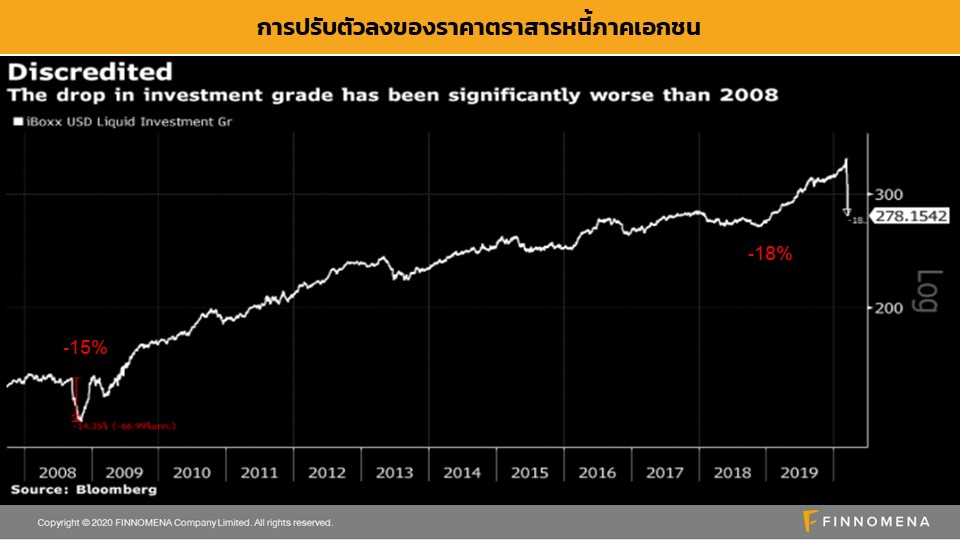

ดัชนีรวมตราสารหนี้เอกชนติดลบแสดงให้เห็นถึงการเทขายของตราสารหนี้

โดยในเดือนมีนาคม เดือนเดียวได้ติดลบไปถึง -18% จึงเป็นสาเหตุที่ทำให้กองตราสารหนี้ทั่วโลกให้ผลตอบแทนที่ยํ่าแย่

โดยหากเทียบกับตัวอย่างก่อนหน้าบนหัวข้อ “สถานการณ์ตราสารหนี้เกรดลงทุน” ก็จะสังเกตได้ว่าตัว Yield ที่เพิ่มขึ้นมา 3% จะส่งผลกระทบต่อตราสารหนี้ที่เราถือให้มีราคาลดลง ตัวอย่างเช่น หากเราถือตราสารหนี้ระยะเวลา 5 ปี เราจะขาดทุนถึง 15% เลยทีเดียว

อัพเดทมาตรการกระตุ้นล่าสุดของไทย (QE?)

- จากการที่ spread ปรับตัวดังที่อธิบายไว้เมื่อครู่ จึงมีการอนุญาติให้ธนาพาณิชย์เข้าไปช่วยซื้อหน่วยลงทุนจากกองทุนรวม ในตลาดเงิน ตราสารหนี้ ที่มีคุณภาพดี โดยไม่ได้บังคับและอยู่ที่ดุลพินิจของธนาคาร และหลังจากซื้อหน่วยลงทุนสามารถนำหน่วยลงทุนที่ได้ไปวางเป็นหลักทรัพย์คํ้าประกันกับแบงค์ชาติเพื่อนำเงินมาหมุนเพิ่มสภาพคล่องอีกทีได้ แต่ต้องดูเงื่อนไขด้วยว่ากองนั้นทางแบงค์ชาติรับทำไหม

- จัดตั้งกองทุนเสริมสภาพคล่อง โดยมีวงเงินอยู่ที่ 70,000-100,000 ล้านบาท

- ทางแบงค์ชาติประกาศรับซื้อ ตราสารหนี้ระยาวเพื่อกด Yield ลง เพราะ ปัจจุบันดอกเบี้ยนโยบายอยู่ที่เพียง 0.75% แต่กลับกันตัว yield ของพันธบัตรอยู่ที่ราวๆ 1 %

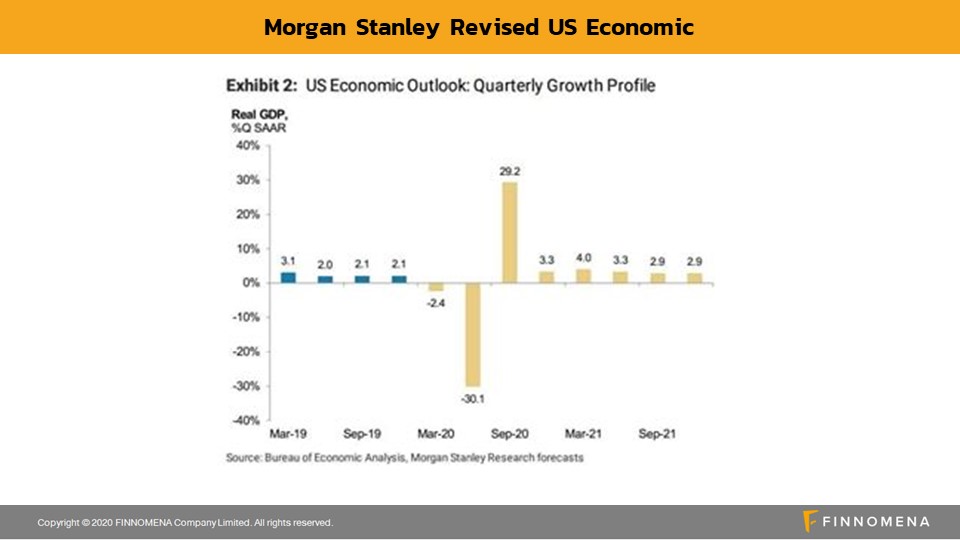

ประมาณการ GDP สหรัฐในอนาคตจาก JP Morgan

มีการคาดการณ์ว่า…

ไตรมาส 1 จะติดลบที่ -2.4%

ไตรมาส 2 จะติดลบที่ -30%

ไตรมาส 3 จะกลับมาเป็นบบวกที่29.2%

โดยหลังจากดีดตัวกลับมาบวกอย่างรวดเร็วแล้วจะสามารถยืนบวกต่อไปได้ โดยจากสถิติเหตุการณ์ที่ GDP กลับมาบวกได้อย่างรวดเร็ว มักจะเกิดก่อนเศรษฐกิจถึงจุดตํ่าสุด

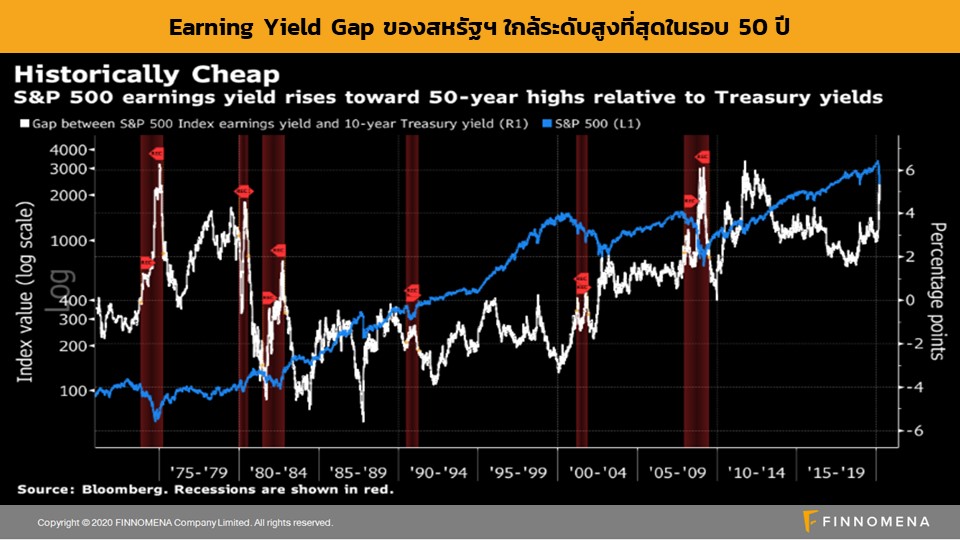

เช็คจุดตํ่าสุดของตลาดหุ้นไปกับ Earning Yield Gap

Earning yield gap เกิดจากการนำ ดัชนี S&P 500 (เส้นสีฟ้า) มาจับคู่กับส่วนกลับ P/E ลบอัตราผลตอบแทนพันธบัตร 10 ปี (เส้นสีขาว) หรือแสดงว่าคนขายหุ้นทิ้งจำนวนมากไปเข้าซื้อพันธบัตรรัฐบาล ซึ่งตอนนี้ขึ้นมาราวๆ 6% โดยใกล้ๆจุดสูงสุดรอบ 50 ปี

จุดที่น่าสังเกตก็คือหากโซนแดงๆเกิดขึ้นนั้นหมายถึงว่าตลาดได้ถึงจุดตํ่าสุดแล้ว ก่อนจะออกจากภาวะถดถอย โดยอาจใช้เป็นตัวชี้วัดได้ว่าตลาดหุ้นมาถึงจุดตํ่าสุดแล้วและทยอยเข้าซื้อ ซึ่งหากนำมาจับคู่กับกับการประมาณการ GDP ด้านบนก็จะสอดคล้องกัน โดยตลาดหุ้นน่าจะถึงจุดตํ่าสุดในช่วงกลางๆปี

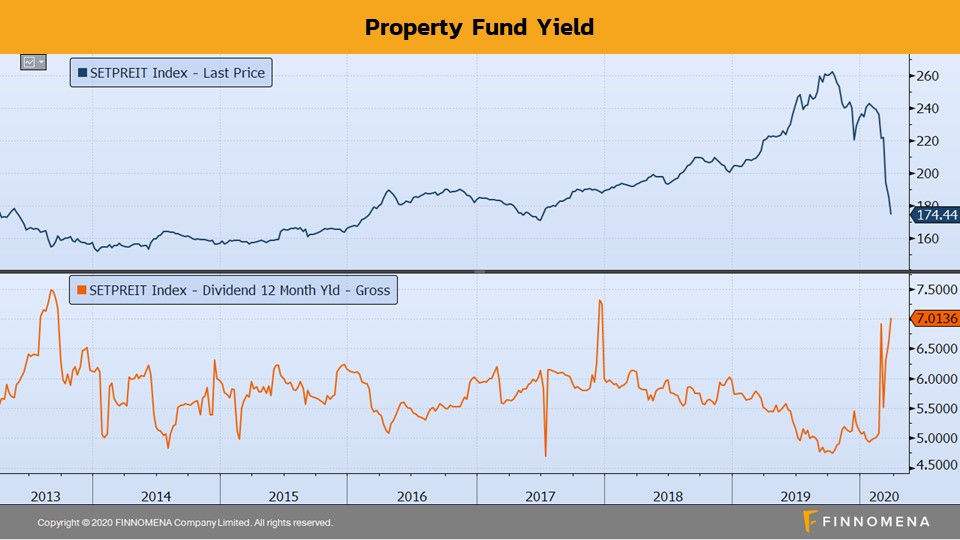

ต่อไปเรามาเช็คสถานการณ์ตลาดกองทุนอสังหาริมทรัพย์กันบ้าง

จากภาพจะเห็นได้ว่ามีการเทขายอย่างต่อเนื่องสังเกตได้จาก yield ที่เพิ่มขึ้น โดยในจุดนี้ถือว่าพอทยอยสะสมได้หากต้องการลงทุนยาวๆ โดยปัจจุบันตัว yield นั้นอยู่ใกล้ๆกับช่วงปี 2008 ในเชิงพื้นฐานนั้นอสังหาริมทรัพย์ในส่วนของคลังสินค้า ออฟฟิศให้เช่าจริงๆอาจไม่ได้รับผลกระทบ ยกเว้นตัวของห้างสรรพสินค้า การเทขายในรอบนี้จึงอาจเป็นเพียง การขายอย่างตื่นตระหนก (panic sell) ของตลาด

มุมมองเชิงเทคนิคอล

ดัชนี S&P 500

จากภาพเป็นการลากเส้น Fibonacci retracement จากราคาจุดตํ่าสุดของวิกฤติ subprime โดยมีระดับ 61.8 กับ 50.0 เป็นแนวรับสำคัญ โดย ณ ปัจจุบันแนวรับที่ 61.8 อาจจะหลุดภายในคืนนี้ โดยเราอาจซื้อทยอยสะสมได้แถวๆระดับ 50 ที่ราคาราวๆ 1,980 โดยอาจจะเป็นจุดที่พักฐานและทำให้ราคากลับขึ้นไปหรือ เป็นเวฟ B สำหรับขาลงนั่นเอง โดยหากคุณเป็นผู้กล้าคุณอาจจะลองเข้าไปเก็บในช่วงที่ตลาดขาลงพักตัวในเวฟ B โดยเวฟนี้อาจ rebound ได้เกือบๆ 20% สำหรับ S&P 500 เทียบกับไทยน่าจะได้ราวๆ 18% แต่เป็น rebound สั้นๆ เพราะในเวฟขาลง A.B,C ยังเหลือเวฟ C ให้ลงต่อจาก B

ดัชนี SET Index

ทางดัชนี SET Index ไม่ควรหลุดที่ระดับ 32.8 หรือแถวๆราคา 900 โดยประมาณการ wave c ว่าน่าจะจบที่แนวรับระดับ 23.6 หรือี่ราคาประมาณ 739 โดยเวฟ B อาจจะเด้งพักตัวอย่างรุนแรงเพราะ RSI ลงไปลึกมาก

ค่าเงินบาท

การอ่อนตัวของค่าเงินบาท อาจสอดคล้องกับการที่ต่างชาติเทขาย หุ้นและตราสารหนี้ในไทย โดยอาจไปได้ถึงที่ราคาราวๆ 33.1-33.2 บาท/ดอลลาร์ ซึ่งอาจจะประจวบเหมาะกับช่วงที่ SET Index เกิดการ rebound ใน wave b พอดี

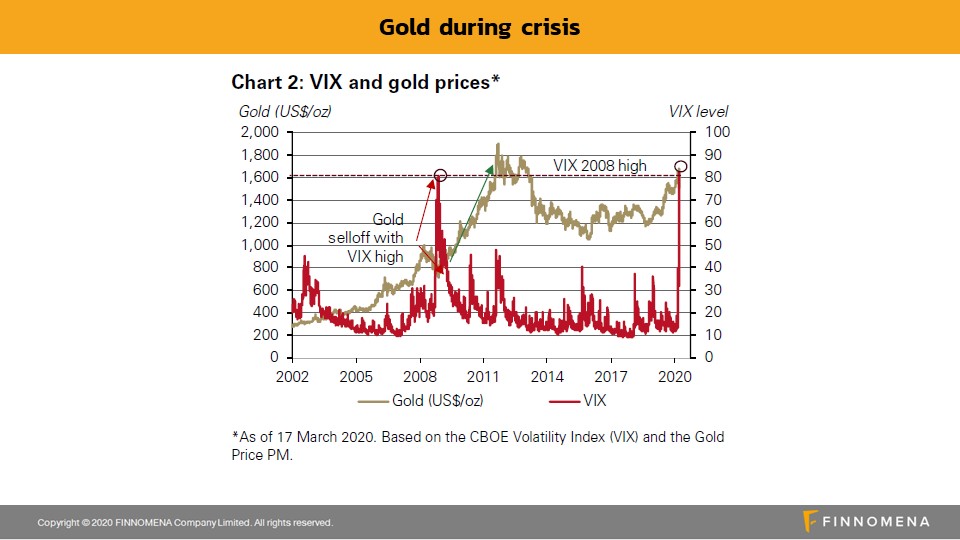

ความสัมพันธ์ระหว่าง VIX index กับ ทองคำ ตัวชี้วัดสำคัญ เข้าทอง รอช้อนหุ้น

จากภาพจะสังเกตถได้ว่าหากดัชนี VIX ขึ้น ทองจะลง เพราะ ตอนคนกลัวมากๆคนจะหันมาถือเงินสดแทน แต่เมื่อดัชนี VIX ถึงจุดพีค ราคาทองจะกลับดีดขึ้นอีกครั้ง ดังนั้นในช่วงที่ VIX ถึงจุดพีคทองอาจจะกลับมาขึ้นอีกครั้ง

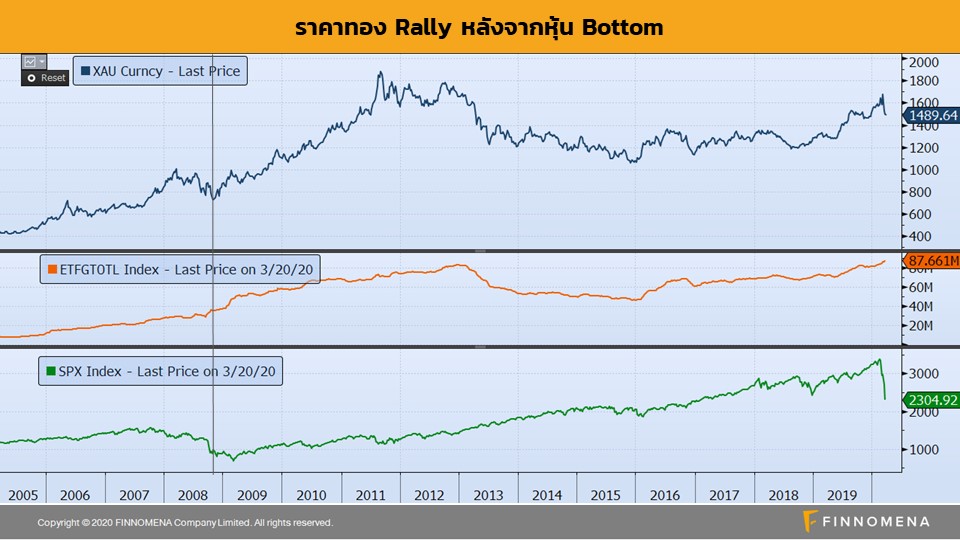

ทองกับหุ้นอะไรกลับมาได้ก่อนกัน?

เวลาตลาดหุ้นมีการเทขายอย่างรุนแรง ทองมักจะลงตามเพราะคนตกใจและขายเพื่อนำเงินสดมาใช้ยามวิกฤติ แต่จากภาพหากมีการกลับตัวแล้ว จะสังเกตุได้ว่าก่อนหุ้นจะถึงจุดตํ่าสุดทองจะปรับตัวขึ้นมาก่อน

เสริมนิดนึงครับจากมุมมองส่วนตัวผมเห็นด้วยมากๆ และเราอาจจะใช้เทคนิคในส่วนนี้เป็นหนึ่งในตัวชี้วัดก่อนหุ้นเกิด bottom โดยสังเกตุได้จากราคาทองที่เริ่มปรับตัวขึ้นหลังจากลดลงมา

หวังว่าทุกคนจะได้กลยุทธ์และความรู้ไปปรับใช้กันนะครับ ขอไปพักผ่อนก่อนเช่นเคย….

ขอให้ทุกคนโชคดีครับ