ใครจะไปรู้ว่าการวางตัวให้เป็นคนขับรถซาเล้งอาจทำให้คุณค้นพบการลงทุนที่น่าทึ่งได้ วันนี้ Mr. Serotonin จะพาทุกคนไปหาคำตอบที่ว่าทำไมช่วงที่ทุกคนบอกว่าตลาดยํ่าแย่ อาจเป็นช่วงเวลาที่ “ดีที่สุด” สำหรับการเข้าซื้อ

เราอาจจะได้เห็นนักลงทุนเก่ง ๆ ระดับโลกที่ประสบความสำเร็จจากการลงทุนในช่วงจุดกลับตัวของตลาด

คำถามที่ผมเชื่อว่าทุกคนก็คงจะสงสัยเช่นกัน ก็คือว่า “นักลงทุนเหล่านั้นเขารู้ได้อย่างไร แล้วเป็นไปได้หรือเปล่าที่เราจะเป็นคน ๆ นั้นหรือใกล้เคียงมากที่สุด”

ช่วงที่ผ่านมาผมได้อ่านหนังสือเล่มหนึ่งชื่อ Mastering the Market Cycle ซึ่งผมขอยกให้มันเป็นครูคนที่สองของผมละกัน ซึ่งไอเดียต่าง ๆ ในหนังสือเล่มนี้ผมคิดว่ายอดเยี่ยมมาก ๆ และการวิเคราะห์ค่อนข้างคล้ายคลึงกับนักลงทุนเก่ง ๆ ท่านอื่น ๆ ทีผมเคยได้ศึกษามา ในวันนี้ผมเลยอยากมาสรุป Concept คร่าว ๆ ให้ทุกคนได้อ่านกัน

“เวลาที่ยํ่าแย่ที่สุด คือดีลที่ยอดเยี่ยม (Good deal)” – Howard Marks (เกือบจะกล่าว ผมจำประโยคเป๊ะ ๆ ไม่ได้)

หลาย ๆ คนที่ศึกษาเรื่องลงทุนกันมา คงเคยได้ยินกันมาบ้างว่า ช่วงเวลาตลาดขาลงนี่แหละ เป็นช่วงเวลาที่ดีที่เราจะซื้อ แต่ก็คงมีไม่น้อยเช่นกันที่คงหลงลืม concept นี้กันไปในช่วงที่ตลาดลงเข้าจริง ๆ

ถ้าถามว่าเป็นเพราะอะไร คำตอบที่พอจะเป็นไปได้ก็คือเราหลงไปกับอารมณ์ของตลาดนั่นเอง ซึ่งช่วงเวลาที่ยํ่าแย่เราจะโดนสื่อต่าง ๆ ประโคมข่าวร้ายเข้ามา รวมถึงการวิเคราะห์ต่าง ๆ ก็จะเป็นไปในเชิงลบเสียหมด จนเราเองก็เสียเชิงและลืมกันไปว่า นี่เป็นช่วงเวลาที่ดีที่เราจะซื้อ

ทำไมช่วงตลาดขาลงถึงเป็นช่วงเวลาที่ยอดเยี่ยมในการเข้าซื้อ

หากจะอธิบายง่าย ๆ ก็เป็นไปตามหลักเศรษฐศาสตร์เลยครับ ในช่วงเวลาที่ยํ่าแย่ ตลาดปล่อยกู้ (Credits) ต่าง ๆ ก็จะตึงตัว โดยความตึงตัวที่ว่า ก็เกิดจากการที่มีแต่คนอยากขายมากกว่าคนอยากซื้อ จากความตื่นตระหนกและความกลัว

ยกตัวอย่างก็เช่นการเทขายตราสารหนี้เอกชนในช่วงที่ผ่านมาครับ ผู้คนต่างกลัวการล้มละลาย เนื่องจากภาคการผลิตที่อาจได้รับผลกระทบรวมถึงการที่ผู้คนไม่กล้าจับจ่ายใช้สอยจากมาตรการ Lockdown

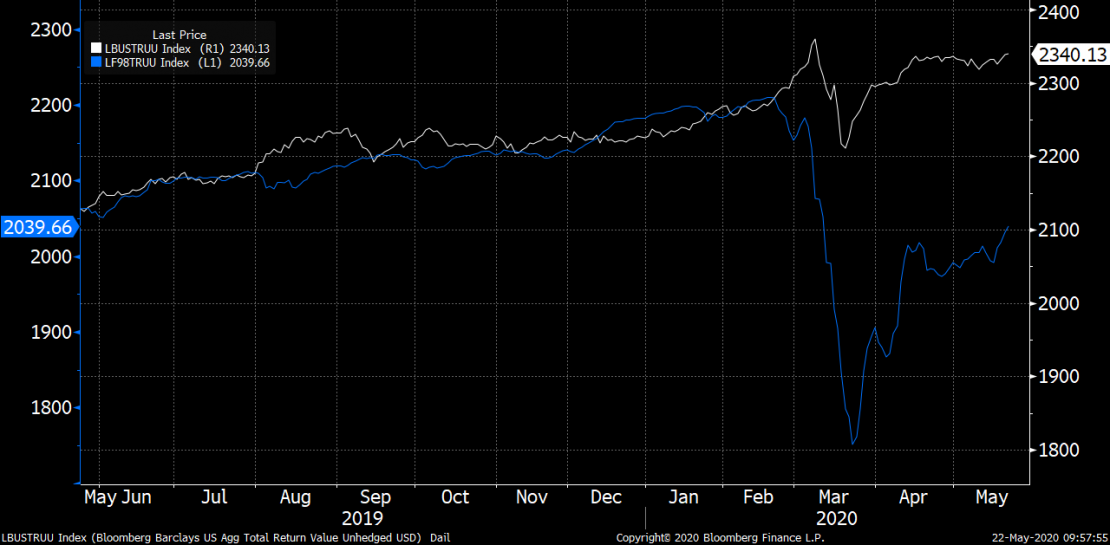

ภาพแสดงการปรับตัวขึ้นของราคาตราสารหนี้เอกชนในสหรัฐฯ โดยเส้นสีขาว คือ ตราสารหนี้เกรดลงทุน และเส้นสีนํ้าเงิน คือ ตราสารหนี้เกรดตํ่า

ภาพแสดงการปรับตัวลดลงของส่วนต่างความเสี่ยงตราสารหนี้เอกชนในสหรัฐฯ โดยเส้นสีขาว คือ ตราสารหนี้เกรดลงทุน และเส้นสีนํ้าเงิน คือ ตราสารหนี้เกรดตํ่า

จากภาพก็จะเห็นได้ว่าหากเราซื้อตอนช่วงที่อารมณ์ตลาดเต็มไปด้วยความกลัว เราก็อาจจะได้ผลตอบแทนในส่วนนี้ ส่วนตัวผมมองว่าตราสารหนี้เอกชนยังเหลือพื้นที่อยู่นะครับ ความชอบส่วนตัวคือกองทุน UBD-A ครับ เคยเขียนรีวิวไปก่อนหน้านี้ กลับไปอ่านได้ที่นี่เลย

https://www.finnomena.com/mrserotonin/udb-a-active-like-a-boss/

กลับมาต่อกันครับผมอยากให้โฟกัสไปที่ประโยคตัวหนาก่อนหน้านี้… “อยากขายมากกว่าคนอยากซื้อ” หากคิดดูดี ๆ มันคือการที่ Demand ของมันลดหดฮวบ ในขณะที่ Supply มันล้นออกมากอง ซึ่งหมายความว่า ราคามันจะลดลงจนถูกมาก ๆ นั่นเอง และนั่นจึงอธิบายว่าทำไมเราถึงควรซื้อ

ถ้าซื้อแล้วเจ๊งล่ะ?

ไม่มีใครรู้อนาคตคงเป็นคำอธิบายที่ดีที่สุด และคำ ๆ นี้ก็จะไปตอบประโยคที่คนมักจะพูด หลังตลาดมันขึ้นไปแล้ว “รู้งี้ซื้อตั้งแต่ตอนนั้นดีกว่า” สิ่งที่ผมจะสื่อก็คือ เราอาจจะไม่รู้ว่าจุดตํ่าสุด หรือตลาดจะลากลงไปได้อีกขนาดไหน ถึงแม้เราจะมีเครื่องมือประมาณการคร่าว ๆ ได้ก็ตาม อย่างเช่น การนับ Wave ทางเทคนิค เป็นต้น

ดังนั้นด้วยความที่เราไม่รู้นี่แหละ เราควรโฟกัสกับสิ่งที่เรารู้หรือควบคุมและประมาณการได้ในระดับหนึ่ง เรารู้ว่าตอนนี้มีแต่คนอยากขายไม่มีคนอยากซื้อ ซึ่งมันหมายความว่ามูลค่าของสินทรัพย์นั้น ๆ จะต้องลดลงไปจากมูลค่าที่แท้จริง (Intrinsic value) ของมัน ซึ่งหากเราประเมินออกมาแล้ว มันถูกกว่ามาก ๆ ถึงแม้เราจะไม่รู้ว่าช่วงเวลานี้เป็นช่วงเวลาที่สิ่ง ๆ นั้นมันถูกที่สุดหรือเปล่า แต่อย่างน้อยเราก็รู้ได้ว่า เรากำลังอยู่ในเกมที่เราได้เปรียบ (Odd favours) เราหรือทางศัพท์ธุรกิจเราจะมี Tailwinds อย่างการที่สินค้าราคาถูกมาก ๆ จากที่มันควรจะเป็น ทำให้เรามีโอกาสเก็งกำไรได้นั่นเอง

ปรับการลงทุนเป็นเชิงรุกในขณะที่ทุกคนกำลังกลัว

เมื่อเรารู้แล้วว่าช่วงเวลาทุกคนกลัวและอยากจะขายแบบสุดใจ เป็นเกมที่เรากำลังได้เปรียบ สิ่งที่ควรทำก็คือ เราควรปรับพอร์ตการลงทุนของเราเป็นเชิงรุก เพราะ Odd กำลัง Favours เรา

กลับกันแล้วในช่วงที่ทุกคนกำลังรื่นเริง ตลาดกำลังทำนิวไฮ ฉลองไปกับการที่ซื้อยังไงก็บวก เวลานั้นสิ่งที่เราควรทำที่สุด คือ การปรับพอร์ตการลงทุนเป็นเชิงรับซะ เพราะ มันหมายความว่า คนเข้าไปซื้อเยอะมาก จนราคาของสิ่ง ๆ นั้นได้เกินมูลค่าที่แท้จริงของมันไปเสียแล้ว

สรุปส่งท้าย…

บางทีการลงทุนที่ดีที่สุด คือการทำตัวให้นอบน้อมไว้น่าจะดีกว่า เช่น คนขับรถซาเล้งที่ทุก ๆ คนมองข้าม แต่จริง ๆ แล้วเขาอาจจะกำลังเก็บของถูกมาขายในอนาคตและทำเงินให้มากกว่าเราก็เป็นได้

กลับกันแล้วการที่เราไหลไปกับกระแสอารมณ์ของตลาดเราก็คงไม่ต่างอะไรกับคนใส่สูทผูกไทด์ นำเงินมากู้ซื้อของแพง ๆ ทั้ง ๆ ที่ไม่รู้ว่าตลาด credits กำลังตึงตัว กำลังจะพังลงและทำร้ายตัวเราเองในที่สุด

ดังนั้นเหตุผลที่การลงทุนอันยิ่งใหญ่มีน้อยคนนักที่จะได้สัมผัสมัน อาจเป็นเพราะ มันแลกมาด้วยการมองมุมที่แตกต่างไปจากคนอื่น ๆ ก็เป็นได้ แต่ในขณะเดียวกันเราก็อาจจะต้องพร้อมรับผิดในวันที่พื้นฐานของสิ่ง ๆ นั้นเปลี่ยนแปลงไป (มองทุกอย่างให้เป็นเหตุเป็นผล)

Howard Marks ผู้เขียนได้กล่าวไว้ว่า “การเป็นคนไร้อารมณ์ เป็นหนึ่งในคุณสมบัติของนักลงทุนที่ดีและอาจเป็นพรสวรรค์ก็ว่าได้ เพราะ จะทำให้เราตีความสิ่งต่าง ๆ อย่างเป็นเหตุเป็นผลตามความเป็นจริง แต่อย่างไรก็ตามกลับกันแล้วคน ๆ นั้นอาจจะเป็นคนรักที่แย่มาก ๆ ก็เป็นได้”

ผมก็ขอจบการแชร์ข้อมูลไว้ ณ ที่นี้ จริง ๆ แล้วในหนังสือมีรายละเอียดลงลึกกว่านั้นมาก เช่น ไอเดียการจัดพอร์ตตามภาวะต่าง ๆ ที่น่าสนใจ Mindset ที่นักลงทุนคนหนึ่งควรจะมี รวมถึงวิธีการวิเคราะห์วัฎจักรตลาด (Market cycle) ที่ผมมองว่าสมเหตุสมผลและเป็นประโยชน์มาก ๆ ครับ แต่คงขอละไว้ให้ทุกคนไปศึกษาเพิ่มเติมกันเองอีกทีนะครับ

ขอให้ทุกคนโชคดีครับ

Mr. Serotonin