ช่วงที่ผ่านมาเราได้เห็นผู้คนมากมายหลายสำนัก กำลังมองหาจุดตํ่าสุดของตลาดที่อาจจับต้องไม่ได้

เศรษฐกิจจะถึงจุดตํ่าสุด (Bottom) ในไตรมาสหน้าหรือไตรมาสถัด ๆ ไปเศรษฐกิจจะกลับมาฟื้นตัวได้ เป็นสิ่งที่ผมเชื่อว่าทุกคนจะได้ยินซํ้าแล้วซํ้าเล่าในช่วงนี้

ต่างสำนักก็ว่ากันต่างกันออกไป แต่คำถามที่สำคัญที่สุดคือ “เรารู้อนาคตได้ขนาดนั้นจริง ๆ หรือ?”

และในวันนี้ผมจะมาแชร์ Mindset ที่ผมได้เรียนรู้ในช่วงที่ผ่านมา ซึ่งผมมองว่าค่อนข้างสำคัญสำหรับนักลงทุน มาให้ทุกคนได้ฟังกัน

ดัชนีชี้วัดเศรษฐกิจ (Economic Indicators) ตัวเลขแสนสำคัญ แต่ “จับต้องไม่ได้”

ตอนเกิดวิกฤติผู้คนก็ต่างพากันตีความไปว่าวิกฤติครั้งนี้จะร้ายแรงที่สุดเท่าที่เคยมีมา และมันก็ร้ายแรงจริง ๆ โดยสะท้อนผ่านตัวเลขเศรษฐกิจต่าง ๆ ไม่ว่าจะเป็นการว่างงาน ตัวเลข GDP หรือจะเป็นดัชนี PMI ก็ตาม

และสิ่งที่ผู้คนกำลังคลำหากันก็คือ GDP จะกลับมาเมื่อไร? การจ้างงานจะกลับมาตอนนี้! หรือ PMI จะกลับมาในช่วงนี้แน่ ๆ

แต่สิ่งที่ผมอยากจะบอกกับทุกคนก็คือดัชนีชี้วัดเศรษฐกิจเหล่านี้มีความผันผวน อีกทั้งข้อมูลการประมาณการต่าง ๆ ที่ออกมาเราก็ไม่ได้เห็นวิธีการคาดคะเนของพวกเขาเลยแม้แต่น้อย ว่าเขาใช้วิธีอะไร สมเหตุสมผลหรือไม่? แต่ทำไมเราถึงยังเชื่อพวกเขาอยู่

คำตอบก็อาจจะเป็นเพราะ เวลาที่คนเราตื่นตระหนกหรือเกิดความกลัว เราอยากจะหาที่พักพิงจิตใจ เราอยากมีใครสักคน ที่จะชี้ทางให้เรา ในวันที่เรามืดแปดด้านและยํ่าแย่

แต่นั้นอาจไม่ใช่สิ่งที่นักลงทุนคนหนึ่งควรจะมี เราควรจะคิดวิเคราะห์ให้เป็นเหตุเป็นผลมากที่สุด และปราศจากการอคติ (Bias) และอารมณ์

ผมไม่ได้จะมาบอกว่า ผมเก่งกว่าสถาบันการเงินชื่อดังต่าง ๆ แต่เมื่อเรากำลังจะตามสิ่งได้สิ่งหนึ่ง ผมเชื่อว่าตัวเราต้องรู้วิธีการและเหตุผลที่แน่ชัดของมันเสียก่อนจะเชื่อมัน

ซับซ้อนในซับซ้อนตัวเลขเศรษฐกิจเหล่านี้ออกมาแล้วบอกได้จริงหรือว่า “ดี”

หากคนที่เคยติดตามตัวเลขเหล่านี้และลงทุนมาด้วยตัวเองเป็นระยะเวลาหนึ่ง ก็จะเรียนรู้ได้ว่า

เวลาตัวเลขเหล่านี้ออกมาแล้วยังมีเรื่องที่สำคัญอย่างการที่ “ตัวเลขออกมาดีกว่าที่นักวิเคราะห์คาด” หรือ “ตัวเลขออกมาแย่กว่าที่นักวิเคราะห์คาด” ซึ่งทำให้การคาดการณ์ปัจจัยเหล่านี้ทำได้ยากและห่างไกลออกไปอีก

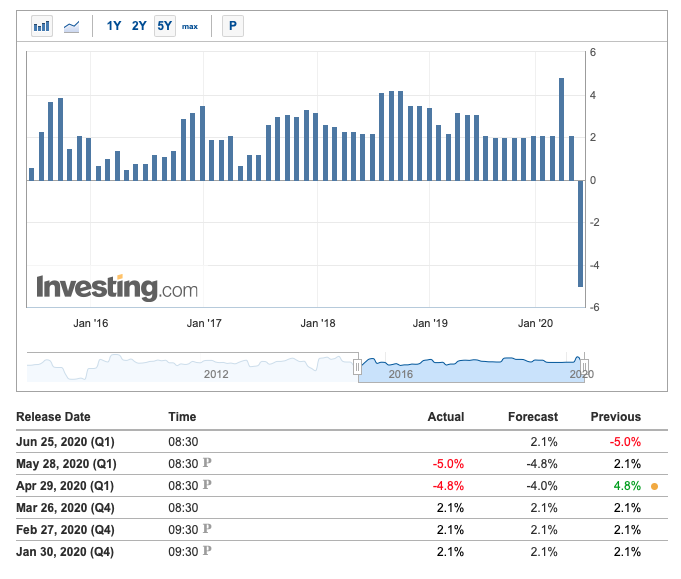

หากสมมติง่าย ๆ ก็คงเป็นตัวเลข GDP (QoQ) สหรัฐฯ ซึ่งที่ผ่านมาออกมาแย่กว่าที่นักวิเคราะห์คาด แต่ตลาดดันวิ่งสวนใส่หน้าเราซะอย่างนั้น

ภาพแสดงข้อมูลตัวเลข GDP (QoQ) สหรัฐฯ

ภาพแสดงราคาของดัชนี S&P 500

จากภาพข้างต้นจะเห็นได้ว่าถึงแม้ตัวเลข GDP จะออกมาติดลบแต่ผลที่แสดงออกมา ณ วันนั้นก็ไม่สอดคล้องกันซะทีเดียว สังเกตได้จากแท่งเทียนวันที่ 29 เมษายน ที่ราคาปิดเป็นบวกถึงแม้ผลจะออกมาแย่ ในขณะที่วันที่ 28 พฤษภาคม ราคาปิดเป็นลบแทน อีกทั้งแนวโน้มในระยะยาวราคาเป็นไปในเชิงบวกต่อเนื่อง ถึงแม้ตัวเลข GDP จะออกมาแย่ขึ้นเรื่อย ๆ

กลับมาต่อกันครับ ถ้าถามว่าเป็นเพราะอะไร ก็คงเป็นเรื่องของ “ความคาดหวังของคนส่วนใหญ่” ที่มีต่อตัวเลขนั้นคาดเดาได้ยากมาก ๆ ซึ่งอาจมีผลมาจากการที่มนุษย์เป็นสิ่งมีชีวิตที่มีอารมณ์เข้ามาเกี่ยวข้อง ซึ่งในวันนั้นอาจจะมีเหตุการณ์ไม่คาดฝันอย่าง Fed เข้ามาซื้อหุ้นเปลี่ยนผลจากหน้ามือเป็นหลังมืออะไรอย่างนั้น เพราะ คนเชื่อในการกระทำที่ Fed ให้มา

สิ่งที่ผมจะสื่อก็คือหากเราเล่นกับ ตัวเลขเศรษฐกิจ ถ้าจะพูดง่าย ๆ มันก็เหมือนกับการที่เราเล่นอยู่กับ “อารมณ์” ของคนส่วนใหญ่ (เปลี่ยนไปมาผันผวนไม่แน่นอน เพราะ มีตัวเลขอื่น ๆ ยิบย่อยมากมาย) ซึ่งไม่ใช่เรื่องที่คาดเดาได้ง่าย ๆ

ดังนั้นผมจึงอยากจะแนะนำทุกคนว่าเราอาจไม่ควรรอตัวเลขเศรษฐกิจหรือข่าวดีที่ชัดเจนและลงทุน เพราะ มันอาจจะไม่ต่างอะไรกับการที่เราคิดว่า พรุ่งนี้เราจะกินอะไรดี? อย่างเช่น

“พรุ่งนี้เราจะไปกินเนื้อย่าง แล้วจู่ ๆ เปลี่ยนใจไปกินข้าวผัดข้างทางซะอย่างนั้น”

แต่กลับกันแล้วเราอาจจะต้องมองไปข้างหน้าด้วยการวิเคราะห์ส่วนตัวมากกว่าก็เป็นได้…

ข้อมูลล่าสุดที่ถูกปรุงแต่งด้วย “อารมณ์” Fed คงดอกเบี้ยอีกสองปีจริง ๆ หรือ?

ช่วงที่ผ่านมาผมได้โอกาสเจอรุ่นพี่คนหนึ่ง (ไม่แน่ใจว่าเขา run กองทุน Private fund เองหรือเปล่า ผมจำได้ลาง ๆ) เค้าได้พูดประเด็นที่น่าสนใจเกี่ยวกับการคงดอกเบี้ยของ Fed ว่าจริง ๆ แล้ว เค้าอาจจะไม่ได้สื่อแบบนั้น

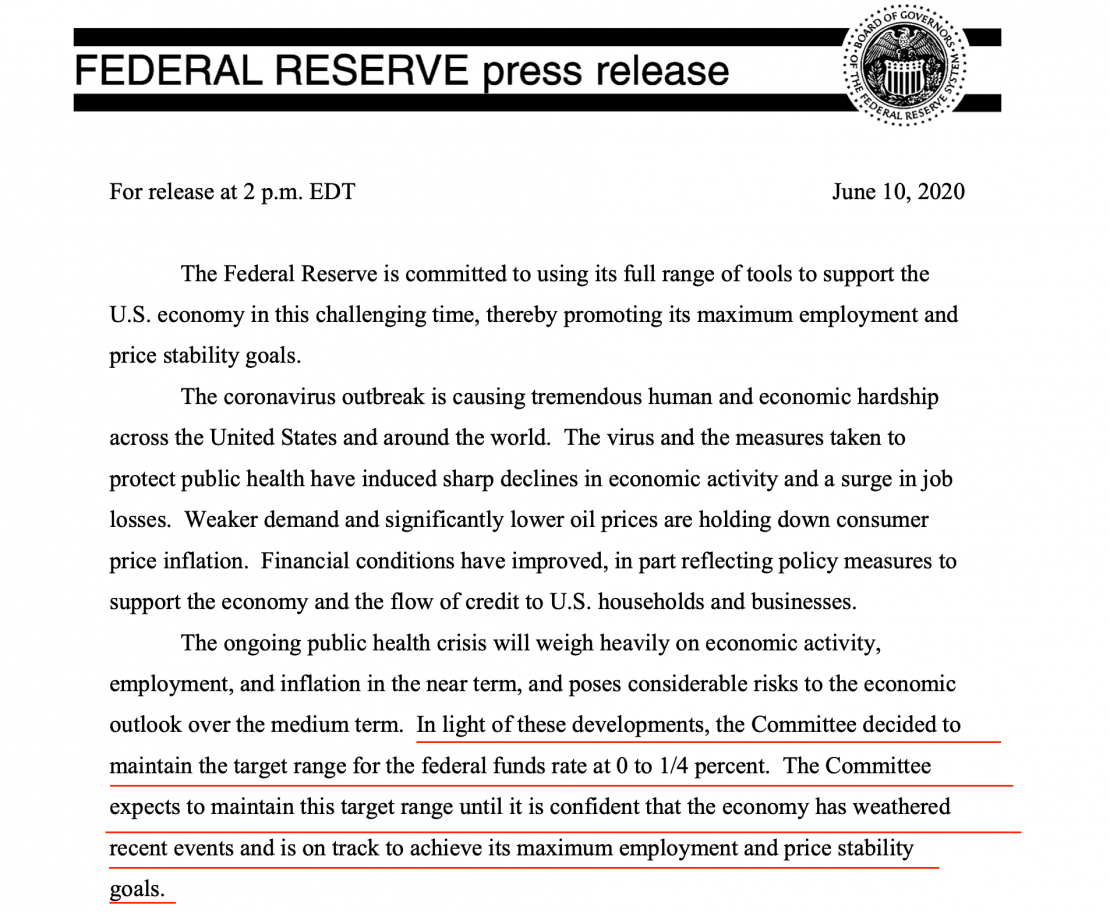

ด้วยความที่ผมเป็นคน “ขี้สงสัยมาก ๆ” จึงมาแกะผลการประชุมของ Fed อีกทีและก็พบความจริงที่ว่า…

“Fed ไม่ได้บอกว่าจะคงดอกเบี้ยไปอีกสองปีแค่ประมาณการเพียงคร่าว ๆ เฉย ๆ เท่านั้น อีกทั้งยังบอกด้วยว่า จะคงดอกเบี้ยที่อัตรา 0.00%-0.25% จนกว่าจะมั่นใจว่าเศรษฐกิจ การจ้างงาน รวมถึงเงินเฟ้อ มีทิศทางที่ดีขึ้น”

ภาพแสดงรายงาน Press release ของการประชุม Fed ล่าสุด

หากคุณลองคิดอย่างถี่ถ้วนดี ๆ แล้ว Fed ไม่ได้บอกจะคงดอกเบี้ยไปสองปี แต่แท้จริงแล้วเขาบอกว่าจะคงดอกเบี้ยจนกว่าจะสถานการณ์จะดีขึ้นต่างหาก…

นี่คือตัวอย่างของอารมณ์ตลาดที่ถูกคนได้เสพสรรกันขึ้นมา ทั้ง ๆ ที่แท้จริงแล้วมันอาจจะไม่ใช่แบบนั้นเลย…

ในบทความต่อไปผมอาจจะมาเจาะลึกเรื่องนี้ให้ทุกคนได้รับชมกัน หากสนใจก็คอมเมนต์ไว้ได้ครับ ผมจะมาเจาะลึกข้อความที่แท้จริงจาก Fed ให้กับทุกคน (ไม่คอมเมนต์ผมอาจจะเปลี่ยนใจได้นะ เป็นคนเปลี่ยนไปมาง่าย… หากมีอะไรที่คิดว่าดีกว่า)

ตัวเลขเศรษฐกิจที่ผมเชื่อว่าเราอาจใช้มันมองไปข้างหน้าได้…

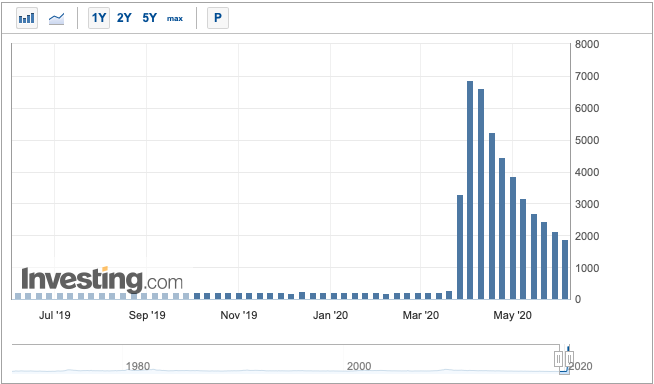

จะบอกว่าตัวเลขเศรษฐกิจมันใช้ไม่ได้เลยก็อาจจะไม่ถูกนัก เพราะ ที่ผ่านมาผมใช้ Initial Jobless Claims เป็นหนึ่งในตัวชี้วัดสำหรับการวัดอัตราการว่างงาน (Unemployment rate) ในช่วงที่ผ่านมา

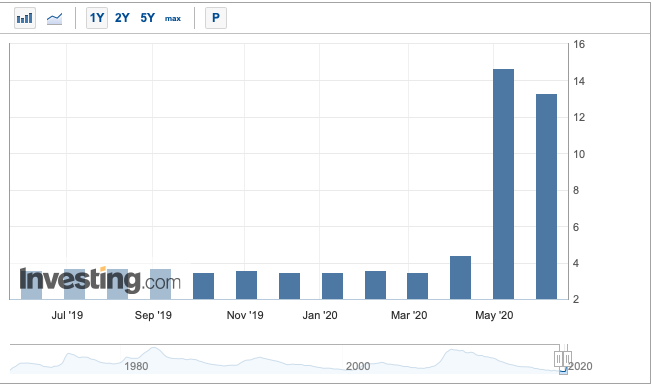

ส่วนตัวผมมองว่าถ้าจำนวนผู้ว่างงานขอรับสิทธิ (Initial jobless claims) ลดลงก็อาจจะมีความเป็นไปได้ที่อัตราการว่างงาน (Unemployment rate) ในอนาคตจะลดลง และการจ้างงานก็เป็นเป้าหมายหลักของธนาคารกลาง ซึ่งผมมองว่ามันใช้คาดการณ์ได้ในระดับนึง และตัวเลขในส่วนนี้ไม่ได้มีความผันผวนมาก

ภาพแสดงตัวเลข Initial Jobless Claims

ภาพแสดงตัวเลข Unemployment Rate

ซึ่งก็โชคดีที่ผลมันก็ออกมาตามที่คาด แต่อย่าลืมนะครับ ในอนาคตผมอาจจะผิดก็ได้ไม่มีอะไรแน่นอนเสมอไป แค่อยากแชร์ไอเดียให้ทุกคนได้ดูกัน

เมื่อตัวเลขเหล่านั้นออกมามันก็สายไปเสียแล้ว…

ผมเชื่อว่าช่วงที่ผ่านมาที่หลาย ๆ คนอาจจะมีอาการเสียดาย หรือรู้สึกตกรถหลังหุ้นวิ่งสวนหน้า ในช่วงที่ผ่านมา และกำลังรอให้สถานการณ์มันดีขึ้น ซึ่งมันก็อาจจะดูช้าเกินไปเสียแล้ว หลังตลาดหุ้นดีดตัวขึ้นมาอย่างรุนแรงในช่วงที่ผ่านมา

ซึ่งคำถามที่ผมอยากจะทิ้งเอาไว้ให้กับทุกคนก็คือ เราพลาด เพราะ เรากำลังรอสัญญาณเชิงบวกจากตัวเลขเศรษฐกิจอยู่หรือเปล่า?

กลับกันแล้วเราอาจจะต้องมองไปข้างหน้าจากข้อมูลที่มีอยู่อย่างเป็นเหตุเป็นผล

คนยิ่งขายเราอาจต้องยิ่งซื้อ?

หนึ่งในหลักการที่ผมเชื่อมาโดยตลอดก็คือ เวลาที่ผู้คนตื่นตระหนกขายหุ้นออกมา คือเวลาที่หุ้นมีมูลค่าตํ่ากว่าความเป็นจริง และเมื่อทุกอย่างกลับมาเป็นปกติ กำไรในหุ้นนั้น ๆ ก็จะกลับมาคงเดิม และอาจเติบโตขึ้นหากบริษัทนั้น ๆ ขยายธุรกิจได้ดีมากพอ

เพราะฉะนั้นสิ่งที่เราควรทำอาจเป็นการไล่เก็บหุ้นในช่วงขาลง ที่มีโอกาสเติบโตของกำไรหรือมีความสามารถพอที่จะกลับไปสู่จุดเดิมได้ในอนาคต ก่อนที่มันกลับไปได้แล้วค่อยซื้อ เพราะ ตอนนั้นมันก็สายไปเสียแล้ว (ราคามักจะวิ่งไปก่อนตัวเลขและข่าวดีต่าง ๆ จะออกมา)

วิกฤติครั้งนี้คงเป็นบทเรียนที่ดีให้กับใครหลาย ๆ คนรวมถึงตัวผมเองด้วย และสิ่งที่ผมอยากให้ทุกคนโฟกัสมากที่สุดในตอนนี้ก็คือการกอบโกยบทเรียนจากวิกฤติครั้งนี้ให้มากที่สุด เพื่อเราจะได้เป็นนักลงทุนที่เก่งยิ่ง ๆ ขึ้นไปในอนาคตด้วยกันนะครับ

ทิ้งทายอีกนิดอันนี้เป็นสิ่งที่ผมอยากจะบอกทุกคนมาสักพักแล้ว และเป็นปรัชญาการสื่อสารของผมมาโดยตลอดทุกบทความ “ผมสัญญาว่าผมจะพยายามสื่อสารข้อมูลที่เป็นกลางและจริงใจมากที่สุดภายใต้นามปากกา Mr. Serotonin” ที่ต้องใช้คำว่าพยายามก็คงเป็นเพราะว่า “โลกไม่ได้ออกแบบให้คนเถรตรง อยู่ได้ง่าย ๆ” หวังว่าทุกคนจะเข้าใจนะครับ แต่ผมจะพยายามอย่างดีที่สุดแน่นอน…

ขอให้ทุกคนโชคดีครับ และขอบคุณทุกคนที่ติดตามมาก ๆ ครับ

Mr. Serotonin

References

https://www.federalreserve.gov/monetarypolicy/fomccalendars.htm

https://www.investing.com/economic-calendar/gdp-375

https://www.investing.com/economic-calendar/initial-jobless-claims-294

https://www.investing.com/economic-calendar/unemployment-rate-300