สถานการณ์เศรษฐกิจโลกในปัจจุบันอยู่ในสภาพที่ไม่ดีนัก และมรสุมทางเศรษฐกิจได้เกิดขึ้นในหลายพื้นที่ โดยเฉพาะประเทศในกลุ่มตลาดเกิดใหม่ซึ่งรวมไปถึงไทย อาจได้รับผลกระทบเป็นรายต่อไป หลังจากประเทศเริ่มส่งสัญญาณถึงความอ่อนแอภายในเศรษฐกิจ

หลายคนจึงกังวลว่าวิกฤตการเงินอาจเกิดขึ้นในกลุ่มประเทศตลาดเกิดใหม่อีกครั้ง ในบทความนี้จะกล่าวถึงความหมายของตลาดเกิดใหม่ ตัวอย่างวิกฤตการเงินในตลาดเกิดใหม่ในอดีต ปัจจัยเสี่ยงต่อการเกิดวิกฤติการเงินของตลาดเกิดใหม่ในปัจจุบัน สถานการณ์วิกฤติการเงินของตลาดเกิดใหม่ในปัจจุบัน และประเทศไทย

ตลาดเกิดใหม่ คืออะไร?

ตลาดเกิดใหม่ หรือ Emerging Market (EM) คือ กลุ่มประเทศที่มีศักยภาพการเติบโตทางเศรษฐกิจอย่างรวดเร็ว และเริ่มมีส่วนร่วมต่อตลาดการค้าโลกมากขึ้น ในรอบ 10 ปีที่ผ่านมา 67% ของการเติบโตของ GDP โลก มาจากประเทศในตลาดเกิดใหม่

ตัวอย่างกลุ่มประเทศในตลาดเกิดใหม่ แบ่งออกเป็น 4 ภูมิภาค คือ

1. เอเชีย : จีน อินเดีย ไต้หวัน เกาหลีใต้ มาเลเซีย ไทย เวียดนาม ฟิลิปปินส์ อินโดนีเซีย

2. ละตินอเมริกา : อาร์เจนตินา เม็กซิโก บราซิล ชิลี เปรู โคลัมเบีย

3. ยุโรปตะวันออก : สาธารณะรัฐเช็ก โปแลนด์ รัสเซีย ฮังการี ตุรกี

4. แอฟริกา/ตะวันออกกลาง : อียิปต์ ไนจีเรีย ลิเบีย อิสราเอล จอร์แดน แอฟริกาใต้

อย่างไรก็ตาม วิกฤตเศรษฐกิจโลกในปัจจุบัน ได้ทำให้การเติบโตของตลาดเกิดใหม่ต้องชะลอตัวลง หลายประเทศเปลี่ยนเป้าหมายเป็นการรักษาเสถียรภาพของเศรษฐกิจภายในประเทศ เพื่อให้รอดต่อมหันตภัยทางเศรษฐกิจที่กำลังเกิดขึ้นในอนาคตอันใกล้

ตัวอย่างวิกฤตการเงินในกลุ่มประเทศตลาดเกิดใหม่ในอดีต

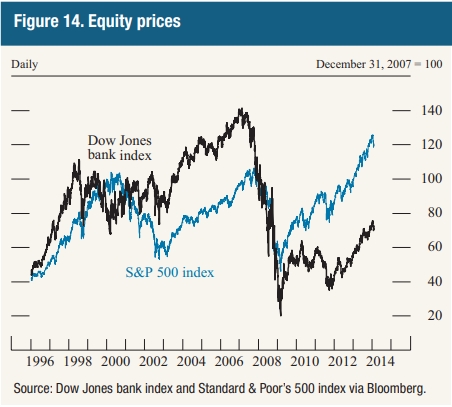

กลุ่มประเทศตลาดเกิดใหม่เผชิญวิกฤตการเงินอยู่บ่อยครั้งในอดีต ครั้งล่าสุดที่เกิดขึ้นคือช่วงหลังวิกฤตแฮมเบอเกอร์ ในปี 2013 เมื่อเศรษฐกิจเริ่มฟื้นตัวหลังวิกฤต นักลงทุนเริ่มเคลื่อนย้ายเงินออกจากตลาดเกิดใหม่และกลับเข้าสู่ดอลลาร์สหรัฐฯ ตลาดหุ้นสหรัฐทั้ง Dow Jones และ S&P 500 เริ่มฟื้นตัว

เหตุการณ์ข้างต้นทำให้ประเทศตลาดเกิดใหม่อยู่ภายใต้แรงกดดัน เมื่อเงินทุนไหลออกจากประเทศของตน ค่าเงินจะอ่อนค่าลง โดยประเทศ บราซิล อินเดีย อินโดนีเซีย ตุรกี และแอฟริกาใต้ ซึ่งถูกจัดเป็น “กลุ่มประเทศเปราะบาง” ในเวลานั้น เนื่องจากมีปัญหาคล้ายกันคือ ค่าเงินอ่อนค่ารุนแรง ขาดดุลบัญชีเดินสะพัดสูง และการเมืองในประเทศไร้เสถียรภาพ เกิดความเปราะบางต่อนโยบายการเงินสหรัฐฯ ข้อมูลจาก Trading Economics พบว่าในเดือน ม.ค 2013 บราซิลมีเงินทุนไหลออกถึง 13,679 ล้านดอลลาร์สหรัฐ เป็นตัวเลขที่มากที่สุดในรอบ 25 ปี

สำหรับประเทศไทยถือเป็นหนึ่งในประเทศตลาดเกิดใหม่ ก็เคยประสบวิกฤตทางการเงิน เช่น วิกฤติต้มยำกุ้งในปี 1997 ที่เกิดขึ้นจากการถูกโจมตีค่าเงินบาท ส่งผลให้ค่าเงินบาทอ่อนค่าลงถึง 40% สัดส่วนหนี้ต่างประเทศต่อ GDP เพิ่มสูงขึ้นจาก 100% เป็น 167% ในสี่ประเทศใหญ่อาเซียน วิกฤตได้ลุกลามไปทั่วทำให้ค่าเงินของประเทศต่าง ๆ ในเอเชียอ่อนค่าลงเช่นกัน โดยเฉพาะกลุ่มประเทศตลาดเกิดใหม่ จะเห็นว่าวิกฤตที่เกิดขึ้นในอดีตมีรูปแบบ “โดมิโน”กล่าวคือหากประเทศหนึ่งประสบปัญหาทางเศรษฐกิจ ก็จะส่งผลกระทบต่อประเทศอื่น ๆ เป็นคลื่นตามมา

ปัจจัยเสี่ยงต่อการเกิดวิกฤตการเงินของตลาดเกิดใหม่ในปัจจุบัน

ปัจจุบัน เศรษฐกิจโลกได้รับผลกระทบจาก 3 ปัจจัยหลัก คือ

1.การประกาศขึ้นดอกเบี้ยนโยบายของธนาคารกลางทั่วโลก โดยเฉพาะธนาคารกลางสหรัฐ (Fed) ที่อาจนำไปสู่ภาวะเศรษฐกิจถดถอย

2.สงครามรัสเซีย-ยูเครน ทำให้เศรษฐกิจยุโรปเสี่ยงเข้าสู่ภาวะถดถอย ราคาพลังงานทั่วโลกปรับตัวขึ้น ซึ่งเป็นตัวกระตุ้นให้เงินเฟ้อรุนแรงมากขึ้น

3.การระบาดของโควิด-19ในจีน และจากนโยบาย Zero-Covid ของจีน ทำให้ห่วงโซ่การผลิตโลกหยุดชะงัก กดดันเศรษฐกิจโลกให้หดตัวลง

จากปัจจัยดังกล่าว หลายประเทศทั่วโลกเริ่มได้รับผลกระทบต่อระบบเศรษฐกิจภายในประเทศ โดยเฉพาะประเทศที่มีความเปราะบางและอ่อนแอเป็นทุนเดิมตั้งแต่ช่วงก่อนเกิดการระบาดของโควิดอยู่แล้ว

ก่อนหน้านี้ในเดือน เม.ย. กองทุนการเงินระหว่างประเทศ (IMF) ได้ออกมาปรับลดแนวโน้มการขยายตัวของเศรษฐกิจในปีนี้และปีหน้าลงเหลือ 3.6% จากที่เคยคาดการณ์ไว้ในปีนี้ที่ 4.4% และปีหน้าที่ 3.8%

นอกจากนี้ ใน World Economic Outlook ฉบับล่าสุดของ IMF ยังระบุถึงความเสี่ยงของกลุ่มประเทศตลาดเกิดใหม่หรือ Emerging Market (EM) ที่ต้องเผชิญภาวะต้นทุนการกู้ยืมที่สูงขึ้นจากการขึ้นดอกเบี้ยนโยบายเพื่อดูแลเงินเฟ้อของ Fed รวมไปถึงปัจจัยราคาพลังงานและสินค้าเกษตรที่พุ่งสูงขึ้น จะทำให้กลุ่มประเทศ EM มีความเปราะบางและเสี่ยงจะเข้าสู่วิกฤตทางเศรษฐกิจมากขึ้น

สถานการณ์วิกฤตการเงินของตลาดเกิดในปัจจุบัน

สถานการณ์เศรษฐกิจของประเทศในตลาดเกิดใหม่ไม่ค่อยดีนัก จากการขึ้นดอกเบี้ยของ Fed และสงครามรัสเซีย-ยูเครน ทำให้ค่าเงินอ่อนค่า และราคาพลังงานและสินค้าเกษตรพุ่งสูงขึ้น จนทำให้หลายประเทศเข้าขั้นวิกฤติ

เช่น ประเทศศรีลังกา มีอัตราเงินเฟ้อที่ 54.6% ซึ่งเป็นครั้งแรกในประวัติศาสตร์ของศรีลังกาที่ดัชนีเงินเฟ้อสูงกว่า 50% ประชาชนขาดแคลนอาหาร เชื้อเพลิง และยารักษาโรคเป็นเวลาหลายเดือน หรือลาวที่กำลังเผชิญกับความเสี่ยงที่จะผิดนัดชำระหนี้เงินกู้ต่างประเทศ สกุลเงินกีบของลาวร่วงลง และลดลงมากกว่าหนึ่งในสามเมื่อเทียบกับดอลลาร์สหรัฐฯ ในช่วงปีที่ผ่านมา

ขณะที่ โจช ลิปสกี้ ผู้อำนวยการสถาบันภูมิเศรษฐศาสตร์ของแอตแลนติก เคาน์ซิล ระบุว่ายังมีอีกหลายประเทศที่กำลังตกอยู่ในภาวะคล้ายคลึงกัน ในระดับความร้ายแรงที่แตกต่างกันออกไป ประเทศตลาดเกิดใหม่เหล่านี้กระจายกันอยู่ในหลายส่วนของโลก และกำลังเสี่ยงสูงอย่างยิ่งที่จะ “ผิดนัดชำระหนี้” แบบเดียวกับที่ศรีลังกาทำมาแล้ว

ประเทศอย่างเอลซัลวาดอร์, กานา, ตูนิเซีย, อียิปต์ หรือแม้แต่ปากีสถาน มีโอกาสสูงยิ่งที่จะถูกสถานการณ์บังคับให้ต้องพักชำระหนี้กันได้ทั้งสิ้น

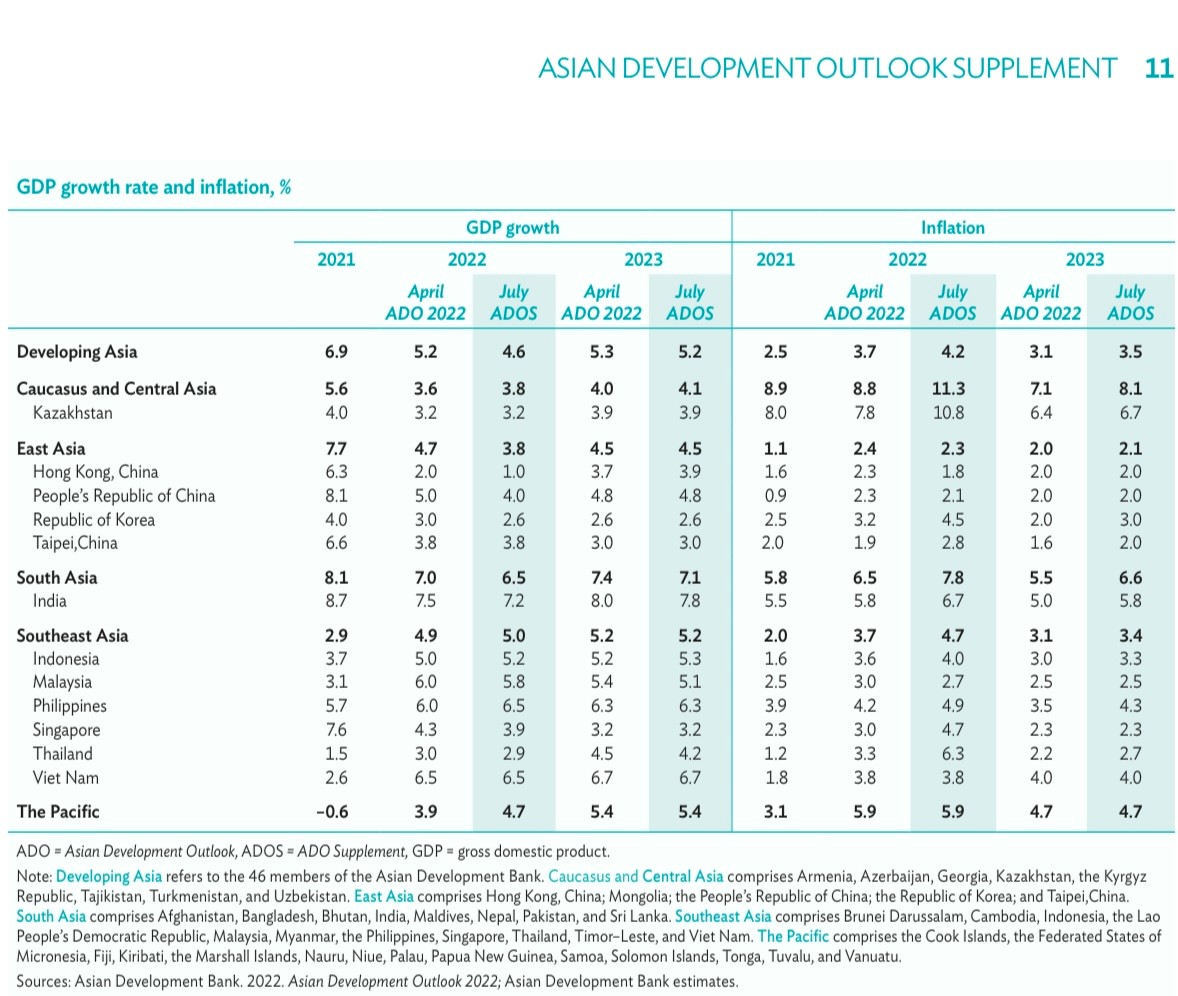

วิกฤตทางการเงินเริ่มส่งผลเป็นโดมิโน่ โดยเป้าหมายถัดไปอาจเป็นประเทศในตลาดเกิดใหม่ หรือ ประเทศกำลังพัฒนา ธนาคารพัฒนาเอเชีย หรือ Asian Development Bank:ADB ได้ปรับลดทิศทางการเติบโตทางเศรษฐกิจของประเทศตลาดเกิดใหม่ในเอเชียและแปซิฟิกอยู่ที่ 4.6% ในปีนี้ จากที่เคยคาดการณ์ไว้เมื่อเดือนเมษายนที่ผ่านมาที่ร้อยละ 5.2

นอกจากนี้ ธนาคารพัฒนาเอเชียยังให้ความเห็นว่า อัตราเงินเฟ้อในประเทศกำลังพัฒนาในเอเชียและแปซิฟิกคาดว่าจะเพิ่มสูงขึ้นอยู่ที่ 4.2% ในปีนี้ เทียบกับที่คาดการณ์ไว้ก่อนหน้านี้ที่ 3.7% ซึ่งเศรษฐกิจเอเชียและแปซิฟิกต้องเผชิญกับความท้าทายจากราคาน้ำมันที่สูงขึ้น การสิ้นสุดของอัตราดอกเบี้ยโลกที่ต่ำ และการหยุดชะงักของการค้าและอุปทานอย่างต่อเนื่องจากการล็อคดาวน์ของจีนและสงครามรัสเซีย-ยูเครน

วิกฤตการเงินในตลาดเกิดใหม่ยามนี้ต่างจากครั้งอื่น โดยเป็นวิกฤตที่ล้มเป็นโดมิโนทั่วโลกแต่ในอดีตมักเกิดขึ้นเป็นพื้นที่รอบๆเท่านั้น เช่น วิกฤตหนี้สาธารณะในละตินอเมริกาปี 1982 และวิกฤตการเงินในเอเชียปี 1997

ประเทศไทยกับความเสี่ยงในการเกิดวิกฤตการเงิน

สถานการณ์เศรษฐกิจไทยในปัจจุบันอยู่ในเวลาที่ต้องจับตามอง ล่าสุดค่าเงินบาท (19 ก.ค.65) อยู่ที่ระดับ 36.68 บาทต่อดอลลาร์ เป็นระดับอ่อนค่าที่สุดในรอบ 16 ปี ท่ามกลางปัจจัยกดดันจากการแข็งค่าของเงินดอลลาร์ที่จะมาจากความกังวลแนวโน้มเศรษฐกิจชะลอตัวลง ผลประกอบการของบริษัทจดทะเบียนแย่กว่าที่คาด นอกจากนี้ ดัชนีเงินเฟ้อเพิ่มขึ้น 7.66 % ซึ่งเป็นอัตราที่สูงสุดในรอบ 13 ปี

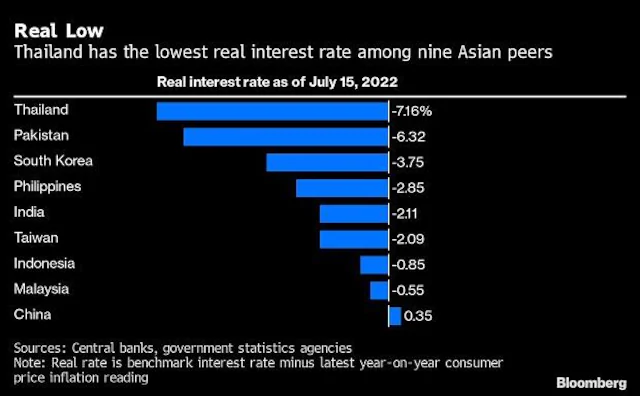

จากข้อมูลของ Bloomberg ระบุว่า ในเดือนนี้ (ก.ค 65) ประเทศไทยซึ่งยังคงอัตราดอกเบี้ยที่แท้จริงให้ตํ่าเป็นประวัติการณ์เพื่อหนุนการฟื้นตัวของเศรษฐกิจไทย ได้แสดงการอ่อนค่าของเงินบาทที่มี % การเปลี่ยนแปลงมากที่สุดจากบรรดาสกุลเงินเอเชียทั้งหมด 12 สกุลเงิน สร้างแรงกดดันต่อไทยในการเร่งขึ้นดอกเบี้ยก่อนที่เงินทุนสำรองระหว่างประเทศจะเข้าขั้นวิกฤติ

นอกจากนี้ สำนักวิจัย Bloomberg Economics ได้จัดอันดับประเทศตลาดเกิดใหม่ที่เสี่ยงที่สุดจากวิกฤตเศรษฐกิจทั้งหมด (วิกฤติพลังงาน อาหาร และการเงิน) พบว่า ไทยติด 1 ใน 10 ประเทศที่มีความเสี่ยงเกิดวิกฤตเศรษฐกิจในระยะต่อไป โดยวัดจากการพึ่งพาตัวเองด้านอาหารและพลังงาน รวมถึงมีความเสี่ยงเงินทุนไหลออก ทั้งจากการที่มีหนี้เงินตราต่างประเทศค่อนข้างมากและผลจากการกู้เงินจำนวนมาก หรือจากการขาดดุลบัญชีเดินสะพัดค่อนข้างสูง

ขณะที่ กอบศักดิ์ ภูตระกูล กรรมการรองผู้จัดการใหญ่ ธนาคารกรุงเทพ ประเมินว่า ในระยะสั้นเศรษฐกิจไทยคงไม่สามารถหลีกหนีความผันผวนในตลาดการเงินโลกจากปัจจัยลบต่าง ๆ ได้ โดยนักลงทุนจะเหมารวมกลุ่มประเทศตลาดเกิดใหม่ ว่ามีความเสี่ยงสูงและถอนเงินลงทุนออก

อย่างไรก็ตาม ระดับหนี้สาธารณะไทยยังสูงกว่า 60% ต่อ GDP เพียงเล็กน้อย ซึ่งเป็นระดับที่ไม่สูงมาก ขณะที่การขาดดุลบัญชีเดินสะพัดก็เชื่อว่าจะดีขึ้นได้เมื่อภาคท่องเที่ยวฟื้นตัวกลับมา จากปัจจัยทางเศรษฐกิจข้างต้น ทำให้อาจมีโอกาสเมื่อมรสุมเศรษฐกิจสงบลงบ้างนักลงทุนบางส่วนจะเลือกนำเงินทุนกลับสู่ไทย

จะเห็นว่ากาลเวลาจะผ่านมานานเท่าไหร่ แต่วิกฤตการเงินในตลาดเกิดใหม่ก็มีให้พบเห็นเสมอ แม้ปัจจุบันอาจอยู่ในช่วงเริ่มต้น ยังมีไม่กี่ประเทศที่ต้องเผชิญวิกฤต แต่มรสุมครั้งใหญ่กำลังรออยู่ข้างหน้า และพร้อมสร้างความเสียหายครั้งใหญ่ต่อเศรษฐกิจ

ข้อมูลจาก World Bank พบว่ามีประเทศตลาดเกิดใหม่กว่า 12 ประเทศที่มีทุนสำรองไม่เพียงพอที่จะชำระดอกเบี้ยของหนี้ต่างประเทศภายใน 12 เดือนข้างหน้า หนี้ที่มากจนแม้แต่รัฐบาลรับไม่ไหวอาจนำไปสู่การล้มละลายของประเทศ แน่นอนว่าผู้คนจะต้องเดือดร้อนจนเกิดการประท้วงบานปลายกลายเป็นวิกฤตการเมืองของรัฐบาลในอีกหลายประเทศ ฉะนั้นแต่ละประเทศจะต้องรับมืกับวิกฤติเศรษฐกิจในขณะนี้อย่างรอบคอบและรัดกุม

ที่มา:

https://thestandard.co/perfect-storm-emerging-market-countries/

https://www.federalreserve.gov/publications/annual-report/files/2013-annual-report.pdf

https://www.prachachat.net/world-news/news-216672

https://www.investopedia.com/terms/e/emergingmarketeconomy.asp

https://tradingeconomics.com/brazil/capital-flows