หลาย ๆ คนน่าจะเคยอ่านหูผ่านตากันมาบ้าง กับหนังสือ Factfulness ที่เขียนโดยคุณ Hans Rosling ร่วมกับคุณ Ola Rosling และคุณ Anna Rosling Rönnlund เล่มนี้เป็นอีกเล่มในดวงใจของ Bill Gates ซึ่งพอเราได้อ่านแล้วก็ค้นพบว่าเสน่ห์ของมันคือความเรียบง่ายที่หลายคนมองข้าม เมื่อได้อ่านหนังสือก็จะค้นพบว่ามีหลุมพรางหลาย ๆ อย่างในชีวิตที่เราเจอโดยไม่รู้ตัว ในหนังสือก็ได้บอกวิธีที่จะทำให้เรารู้ทันหลุมพรางเหล่านั้น

จริง ๆ แล้วเราสามารถประยุกต์บทเรียนจาก Factfulness ได้กับทุกเรื่อง ไม่ว่าจะเป็นชีวิตประจำวัน การวิเคราะห์ข่าวสาร การทำงาน หรือแม้กระทั่งการลงทุน โพสนี้จะขอลองหยิบบทเรียนจากหนังสือที่เราสามารถนำมาปรับใช้กับการลงทุนได้นะ

1. รู้ทัน Negativity Instinct และ Fear Instinct: สัญชาตญาณขี้กลัวที่อ่อนไหวต่อข่าวร้าย

โดยส่วนใหญ่ สื่อต่าง ๆ จะนำเสนอข่าวร้ายหรือข่าวดีมากกว่ากัน? หลายคนน่าจะเห็นตรงกันว่าส่วนใหญ่เรามักจะได้รับข่าวร้ายบ่อยกว่าข่าวดี ไม่ว่าจะเป็นข่าวอาชญากรรม ข่าวภัยพิบัติ ข่าวหุ้นตก ฯลฯ และอนิจจา ตัวเราเองก็ชอบเสพข่าวร้ายเสียด้วยสิ เพราะเรื่องร้าย ๆ ถูกมองว่าเป็นภัยคุกคามต่อชีวิตความเป็นอยู่ที่ดีของเรา เราจึงตื่นตัวมากกว่า และพร้อมที่จะแชร์เรื่องเหล่านี้ให้เพื่อนมนุษย์ทราบกัน

และเพราะรู้ว่าคนอ่านชอบเสพอะไรแบบนี้ สำนักข่าวเลยประโคมข่าวร้ายกันเต็มที่

เพราะส่วนใหญ่เรามักใช้อารมณ์มากกว่าเหตุผล เรามักจะโอนอ่อนไปกับข่าวร้ายมากกว่าจะหันไปดูตัวเลขสถิติจริง ๆ เราจึงมีสัญชาตญาณของการมองโลกในแง่ลบ ดังที่เราจะได้เห็นเวลาที่เกิดเหตุการณ์อะไรร้าย ๆ ขึ้น ตลาดหุ้นก็จะร่วงพรวด เมื่อเห็นตลาดแดงอย่างนี้ หลายคนก็ไม่กล้าเข้าไปซื้อหุ้น ทั้งที่จริง ๆ แล้วนี่คือจุดที่น่าซื้อที่สุด หากเราสามารถก้าวข้ามสัญชาตญาณการมองโลกในแง่ร้ายไปได้ เราก็จะมีความกล้าที่จะเข้าไปหาสินทรัพย์ที่มูลค่าพอเหมาะพอสม เหมาะให้เข้าไปลงทุนได้

2. รู้ทัน The Straight Line Instinct: สัญชาตญาณที่หลงเชื่อเส้นตรง

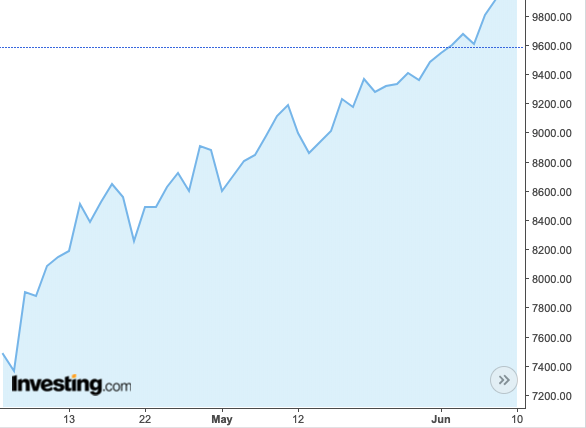

ลองมองดูกราฟนี้ แล้วทายว่ากราฟจะดำเนินไปในทางไหนต่อ?

ตัวอย่างกราฟของดัชนีหุ้น

ข้อมูล ณ วันที่ 15 มิถุนายน 2563

ถ้าตอบแบบไว ๆ เห็นกราฟพุ่งเป็นเทรนด์ขาขึ้นแบบนี้ เราก็คงคิดว่า มันก็คงพุ่งต่อไปน่ะสิ

แต่จริง ๆ แล้ว รูปแบบการเคลื่อนไหวของข้อมูลนั้นไม่ได้มีแค่เส้นตรง ใครที่มีประสบการณ์การลงทุนก็จะรู้ว่าตลาดนั้นมีขึ้นมีลง ไม่ได้ลงตลอดหรือขึ้นตลอดเวลา สำหรับใครที่ยังอ่อนประสบการณ์ อาจจะเผลอคิดไปว่าตลาดหุ้นต้องขึ้นไปตลอด อันนี้ก็ต้องระวังให้ดี ลองหาข้อมูลในอดีตมาศึกษา ก็จะทำให้เห็นภาพกว้างยิ่งขึ้น

3. รู้ทัน The Size Instinct: สัญชาตญาณที่เห็นแค่ตัวเลขเดียวก็เชื่อแล้ว

ถ้าเราเห็นแค่ตัวเลข 100 เราจะคิดว่ามันน้อยหรือมันเยอะ?

คำตอบของแต่ละคนคงต่างกันไป ขึ้นอยู่กับตัวเปรียบเทียบและบริบทของตัวเลขนั้น ๆ

สมมติเราเจอสินทรัพย์หนึ่ง ให้ผลขาดทุนตั้งแต่ต้นปีอยู่ที่ -10% ความรู้สึกแรกของอาจจะมองว่าเป็นสินทรัพย์ที่ผลการดำเนินงานไม่ดี แต่หากเราย้อนกลับไปดูข้อมูลจริง ๆ เราอาจจะค้นพบว่า ช่วงก่อนหน้านั้น สินทรัพย์นี้เคยติดลบถึง -15%-20% เมื่อเห็นแบบนี้ เราก็จะเริ่มมองออกแล้วว่าสินทรัพย์ตัวนี้กำลังฟื้นขึ้นมาต่างหาก

ในทางตรงกันข้าม บางตัวเลขเราเห็นว่าดี แท้จริงอาจจะไม่ได้ดีขนาดนั้นเมื่อเทียบกับสถิติที่ผ่านมา ตัวอย่างเช่น การเติบโตของ GDP จีนที่อยู่ระดับ 6-7% ต่อปี หากดูตาเปล่าก็จะรู้สึกว่าเยอะ (อย่างน้อยก็เยอะกว่าประเทศอื่น ๆ) แต่เมื่อเปรียบกับตัวจีนเองนั้นถือว่าหดลงเยอะ เพราะเมื่อก่อน GDP จีนเคยโตเกิน 10% ต่อปีมาแล้ว

ในแง่ของงบการเงิน มีข้อดีตรงที่ว่าตัวเลขหลาย ๆ ตัวนั้นมีอัตราส่วนให้นักลงทุนดู เช่น อัตรากำไรสุทธิ หนี้สินต่อทุน P/E P/BV การดูอัตราส่วนเหล่านี้ช่วยให้เราหลุดพ้นจากสัญชาตญาณการมองตัวเลขเดียวได้ เพราะอัตราส่วนจะช่วยนำตัวเลขที่เกี่ยวข้องมาเปรียบเทียบกัน ทำให้เราเห็นภาพความจริงชัดยิ่งขึ้น

4. รู้ทัน The Single Perspective Instinct: สัญชาตญาณที่มองเห็นแค่ด้านเดียว

ถือว่าต้องระวังอยู่เหมือนกันกับการเผลอมองแค่ด้านใดด้านหนึ่ง เพราะมันจะทำให้เรารับข้อมูลข่าวสารอยู่ด้านเดียว และเผลอมองข้ามด้านอื่น ๆ ที่อาจจะสำคัญต่อการตัดสินใจ โดยส่วนใหญ่พอเราถนัดหรือเก่งด้านไหน เราก็จะเน้นมองด้านนั้น แก้ปัญหาต่าง ๆ ด้วยความเชี่ยวชาญเฉพาะด้านของเรา

ฟังดูแล้วเหมือนเป็นข้อดี แต่ในหลาย ๆ ครั้งการมีมุมมองอื่น ๆ มาช่วยก็จะทำให้เราเห็นภาพรวมได้ชัดขึ้น นักลงทุนที่ชอบเล่น Technical หากได้รู้มุมมองด้านปัจจัยพื้นฐานก็จะช่วยให้เลือกหุ้นได้เฉียบขึ้น ส่วนนักลงทุนที่ดูปัจจัยพื้นฐาน หากได้รู้ Technical ก็จะได้มุมมองจังหวะการซื้อขาย

นี่จึงเป็นเหตุผลว่าทำไมนักลงทุนควรดูข้อมูลจากหลาย ๆ ด้าน จากผู้เชี่ยวชาญหลาย ๆ คน แม้กระทั่ง บลจ. ระดับโลกอย่าง Baillie Gifford ยังมีผู้จัดการกองทุนที่จบมาจากหลายสาขา ไม่ใช่แค่การเงิน ทั้งนี้ก็เพื่อให้เห็นมุมมองของแต่ละอุตสาหกรรมได้ชัดเจนยิ่งขึ้น ไม่ใช่แค่มุมมองด้านการเงินอย่างเดียว

5. รู้ทัน The Urgency Instinct: สัญชาตญาณที่ไล่กวดเราแล้วบอกว่า “ต้องเดี๋ยวนี้”

เชื่อว่าใครที่ลงทุนก็น่าจะเคยเจอแรงกดดันบางอย่าง ที่กระตุ้นให้เราอยาก “ซื้อ” หรือ “ขาย” ทันที เพราะกลัวว่าจะ “ตกรถ” บ้างละ กลัวจะขาดทุนหนักบ้างละ ในหลาย ๆ ครั้งสัญชาตญาณนี้ทำงานควบคู่ไปกับสัญชาตญาณมองโลกในแง่ร้าย กับสัญชาตญาณความกลัว (ข้อ 1) ถือเป็นคุณสมบัติของมนุษย์ที่อยู่มาตั้งแต่ยุคดึกดำบรรพ์ เพื่อช่วยให้เราสามารถมีชีวิตรอดท่ามกลางภัยอันตรายได้

แม้ในปัจจุบัน เราจะไม่ได้เจอเหตุร้ายระดับคร่าชีวิตแบบวันต่อวัน แต่สัญชาตญาณนี้ก็ยังคงอยู่ และมันจะทำงานเพื่อให้เราตอบสนองต่อสิ่งคุกคามต่าง ๆ อย่างรวดเร็ว ซึ่งในหลาย ๆ ครั้งก็เร็วเกินไปจนสมองยังไม่ทันประมวลผลข้อมูลและเหตุผลด้วยซ้ำ

ตัวอย่างสุดคลาสสิกเลยก็คือเมื่อเราเห็นหุ้นขึ้นเยอะมาก ๆ เราก็จะเริ่มร้อนรน ไม่อยากตกรถ รีบกระโจนเข้าไปซื้อ โดยอาจจะลืมมองปัจจัยพื้นฐานว่าจริง ๆ แล้วตอนนี้มันแพงเกินไปหรือเปล่า ? ในทางตรงกันข้าม เมื่อหุ้นตกมาก ๆ เราก็จะเริ่มเป็นกังวล รีบขายออกไปโดยไม่ได้ศึกษาข้อมูลโดยรอบว่าตอนนี้ใช้เวลาขายจริง ๆ หรือ? แท้จริงหุ้นอาจจะแค่ปรับฐานชั่วคราว หรือลงเพราะมีข่าวร้ายชั่วคราวรึเปล่า? การจะเอาชนะสัญชาตญาณนี้ได้ เราต้องข่มตัวเองให้ใจเย็น หาข้อมูลให้มากที่สุดก่อนทำการตัดสินใจ

ทั้งหมดทั้งมวลนี้ก็เป็นตัวอย่างบทเรียนจากหนังสือ Factfulness ที่สามารถนำมาประยุกต์กับการลงทุนได้ หลาย ๆ เรื่องอาจเป็นสิ่งที่เรารู้กันอยู่แล้ว แต่อาจจะลืมไปว่าเคยเผลอทำอะไรแบบนี้ หนังสือเล่มนี้ได้เสนอวิธีต่าง ๆ ที่จะช่วยให้เรารู้ทันสัญชาตญาณเหล่านี้มากขึ้น หัวใจหลักของบทเรียนก็คือ ตามหาความเป็นจริงผ่านข้อมูล อย่าใช้อารมณ์ในการตัดสินใจ และพร้อมเปิดใจรับมุมมองต่าง ๆ ที่อาจจะต่างจากสิ่งที่เราเคยคิดไว้ ขอให้ทุกคนโชคดีนะ

เพื่อนผู้ใจดี