ในจังหวะตลาดตอนนี้ที่มีการปรับตัวลดลงจนเข้าสู่ช่วง Bear Market มักจะมีคำถามจากผู้ลงทุนว่า สามารถเข้าลงทุนในตลาดได้แล้วหรือยัง และสมควรลงทุนในกลุ่มสินทรัพย์ประเภทใดในสัดส่วนมากน้อยอย่างไร การวิเคราะห์ภาพใหญ่ของตลาดจึงมีความสำคัญ เพื่อเป็นการต่อยอดไปถึงนโยบายทางธุรกิจต่าง ๆ ซึ่งส่งผลต่อภาพรวมของการลงทุน นักลงทุนควรเตรียมตัวอย่างไรในช่วงที่ตลาดผันผวนขึ้นลง และอัตราเงินเฟ้อพุ่งสูงมีแนวโน้มว่าจะคงอยู่ต่อไป พบกับกองทุน B-GLOB-INFRA จาก บลจ.บัวหลวง กองทุนโครงสร้างพื้นฐานทั่วโลกที่จะทำให้พอร์ตของนักลงทุนสามารถสร้างผลตอบแทนท่ามกลางสถานการณ์ตลาดหมีและเงินเฟ้อพุ่งสูงได้

ภาพรวมของตลาดและแนวโน้มการลงทุนในมุมมองของ บลจ.บัวหลวง

ในช่วงที่ตลาดมีการปรับตัวจนเข้าสู่ภาวะ Bear Market สิ่งที่นักลงทุนต้องทำคือ ถือครองเงินสดและปกป้องเงินต้นเอาไว้ สำหรับนักลงทุนที่กำลังรอจังหวะซื้อนั้น สามารถเข้าซื้อในจังหวะไม้แรกได้แล้ว แต่ในจำนวนที่ยังไม่มากนัก นักลงทุนอาจต้องรอจังหวะให้ตลาดมีการปรับตัวสูงขึ้นอย่างชัดเจนจึงจะสามารถเริ่มเข้าซื้อเพื่อลงทุนได้ โดย P/E ของตลาดปรับลดลงมาโดยเฉลี่ย 30% ถือว่าของในตลาดมีราคาถูกลงแล้ว โดยที่บริษัทที่จดทะเบียนในตลาด S&P500 ยังคงมีกำไรอยู่

ในช่วงที่ผ่านมาเกิดการเทขายหลักทรัพย์จากความกังวลในเรื่องเงินเฟ้อและอัตราดอกเบี้ยที่ทาง FED ปรับเพิ่มขึ้น ส่วนความกังวลเกี่ยวกับภาวะเศรษฐกิจถดถอย และ Slow Growth เป็นเรื่องที่ถูกกล่าวถึงมากขึ้น สิ่งที่ต้องติดตามคือ กำไรของบริษัทจดทะเบียนจะถูกปรับลงหรือไม่ เนื่องจากสถานการณ์ปัจจุบันตลาดยังคงมีความผันผวนและอยู่ในช่วงตลาดหมี แต่นักลงทุนยังไม่ได้เทขายหุ้นออกไปในปริมาณมาก หากเทียบกับช่วงการระบาดของ COVID -19 ถือว่าอัตราการเทขายหุ้นยังต่ำกว่าช่วงการระบาดของ COVID -19 เป็นที่สังเกตว่า หลักทรัพย์ที่ถูกเทขายในตลาดจำนวนมากคือกลุ่มหุ้นเทคโนโลยีเป็นส่วนใหญ่

ภาวะเศรษฐกิจถดถอย ประเด็นที่ต้องติดตามเพื่อวางแผนการลงทุน

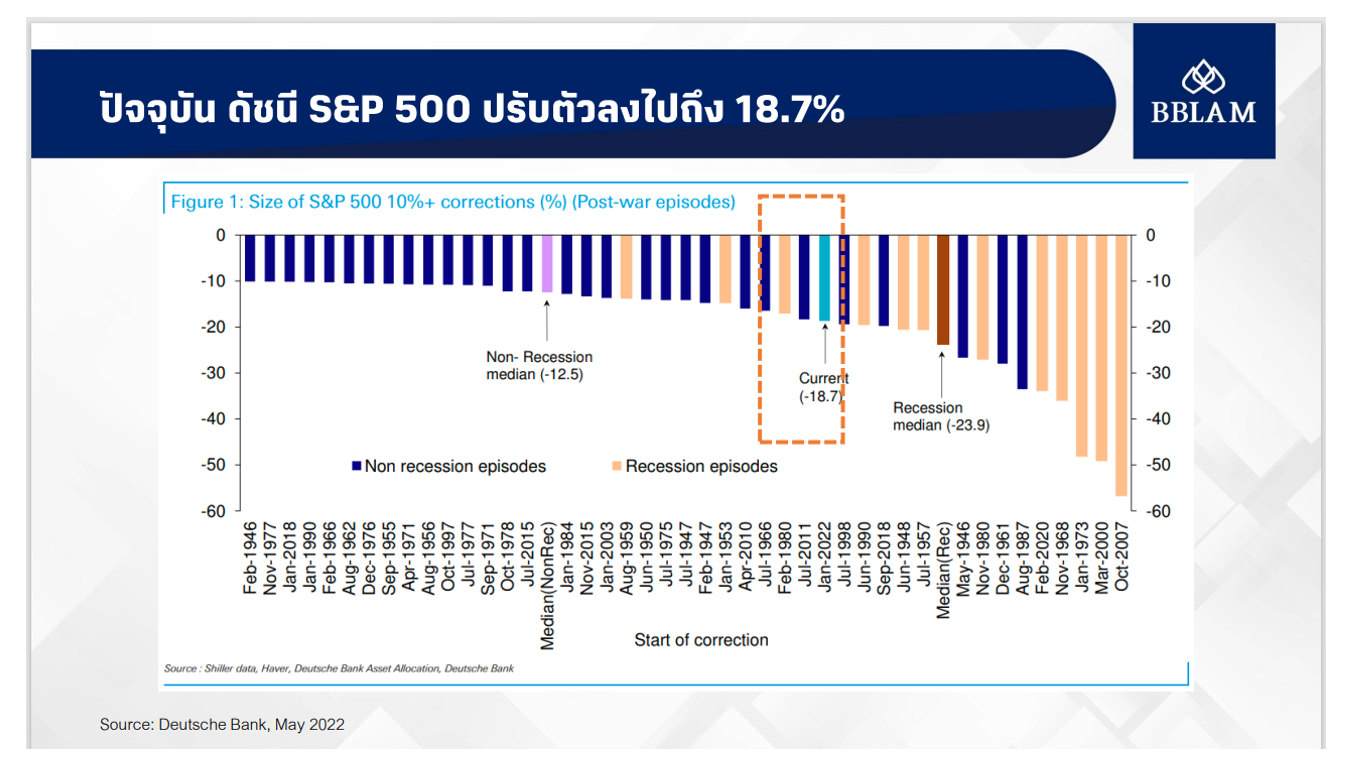

จากแผนภาพข้างต้นจะเห็นว่า ปัจจุบันตลาด S&P500 ปรับตัวลงมา 18% ในกรณีที่ไม่มี Recession ตลาดจะปรับลดลงมาช่วง 10% – 12% และจะมีการปรับตัวขึ้นไป หากเกิดเศรษฐกิจถดถอย ตลาดจะปรับลดลงได้ถึง 23% – 24% โดยเฉลี่ย สิ่งหนึ่งที่ต้องจับตามองคือ จะเกิดเศรษฐกิจถดถอยจริงหรือไม่ ไม่ใช่แค่เพียงตลาดสหรัฐฯ เท่านั้น ตลาดฝั่งเอเชียและตลาดเวียดนามก็เช่นเดียวกัน หากเกิดเศรษฐกิจถดถอยจริง ตลาดเล็ก ๆ จะไม่สามารถต้านทานได้ และเกิด Out Flow กลับไปที่สหรัฐอเมริกาและสินทรัพย์ปลอดภัย นอกจากนี้ ทางฝั่งตลาด S&P500 จะมี Downside เพิ่มมากขึ้น และสามารถปรับลดได้ถึง 30% -35% เลยทีเดียว

หากอ้างอิงจากข้อมูลในอดีตที่ผ่านมา เมื่อ FED มีการปรับเพิ่มอัตราดอกเบี้ย จะมีโอกาสเกิดภาวะเศรษฐกิจถดถอยได้จริง อาทิ เมื่อต้นปี 1970 เกิดฺ Behind the Curve ทั้ง ๆ ที่เงินเฟ้อสูง ค่าแรงสูง แต่ดอกเบี้ยไม่มีการปรับเพิ่มขึ้น แม้ต่อมาจะมีการปรับดอกเบี้ยเพิ่มสูงถึง 10% ในต้นปี 1973 ก็ไม่สามารถหยุดเงินเฟ้อได้ และเงินเฟ้อยังคงผันผวนต่อไปในช่วงสิบปีดังกล่าว ในที่สุดจึงมีมาตรการใช้ยาแรงโดยการปรับเพิ่มอัตราดอกเบี้ยเกือบเท่าตัว ส่งผลให้เงินเฟ้อมีการปรับลดลงมา แต่สิ่งที่ตามมาคือ ภาวะเศรษฐกิจถดถอย สิ่งนี้เป็นข้อมูลที่ทำให้นักลงทุนต้องจับตามองว่าเงินเฟ้อจะทำให้ FED ปรับขึ้นอัตราดอกเบี้ยเร็วและแรงจนทำให้เศรษฐกิจถดถอยหรือไม่ ซึ่งสามารถคาดเดาได้จากตลาดอันเป็นตัวบ่งชี้ได้ดีที่สุด

การคาดการณ์เรื่องสถานการณ์เงินเฟ้อในปัจจุบัน

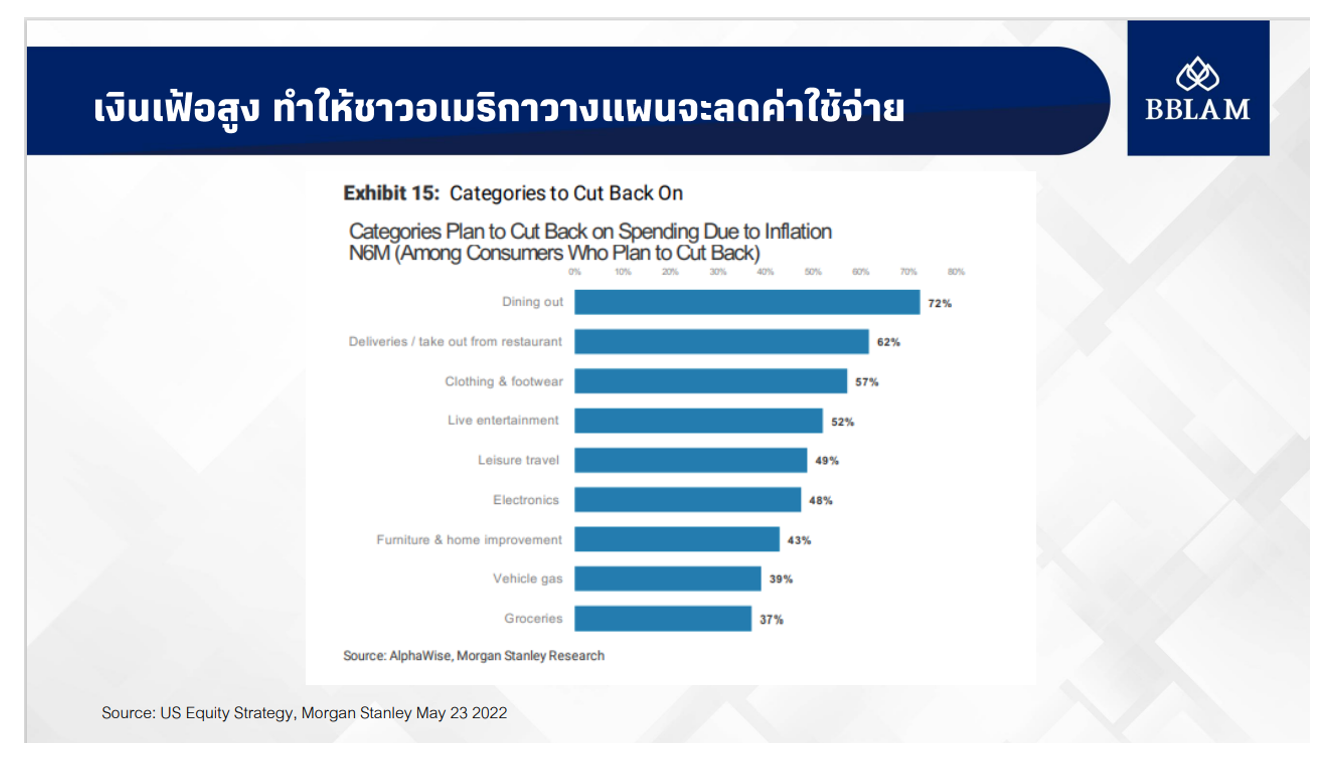

จากการสำรวจชาวอเมริกันแสดงให้เห็นว่า ภาวะเงินเฟ้อเป็นความกังวลของชาวอเมริกันมากที่สุด ซึ่งราคาสินค้าอุปโภคบริโภคมีการปรับเพิ่มขึ้นมาก รองลงมาคือราคาน้ำมัน ค่าไฟ ค่าน้ำ ค่าเช่าบ้าน ส่งผลให้คนอเมริกันวางแผนลดค่าใช้จ่ายที่ไม่จำเป็นลง โดยการงดรับประทานอาหารนอกบ้าน ลดการสั่งอาหารเดลิเวอรี่ ลดการซื้อเสื้อผ้า – รองเท้ากีฬา อันเป็นการลดค่าใช้จ่ายได้ทันที ซึ่งเป็นสิ่งที่คาดคะเนได้ว่า เงินเฟ้ออาจไม่ได้มีการปรับลดลงโดยเร็ว และทำให้ความต้องการในการซื้อรถยนต์ บ้าน ลดน้อยลงด้วย

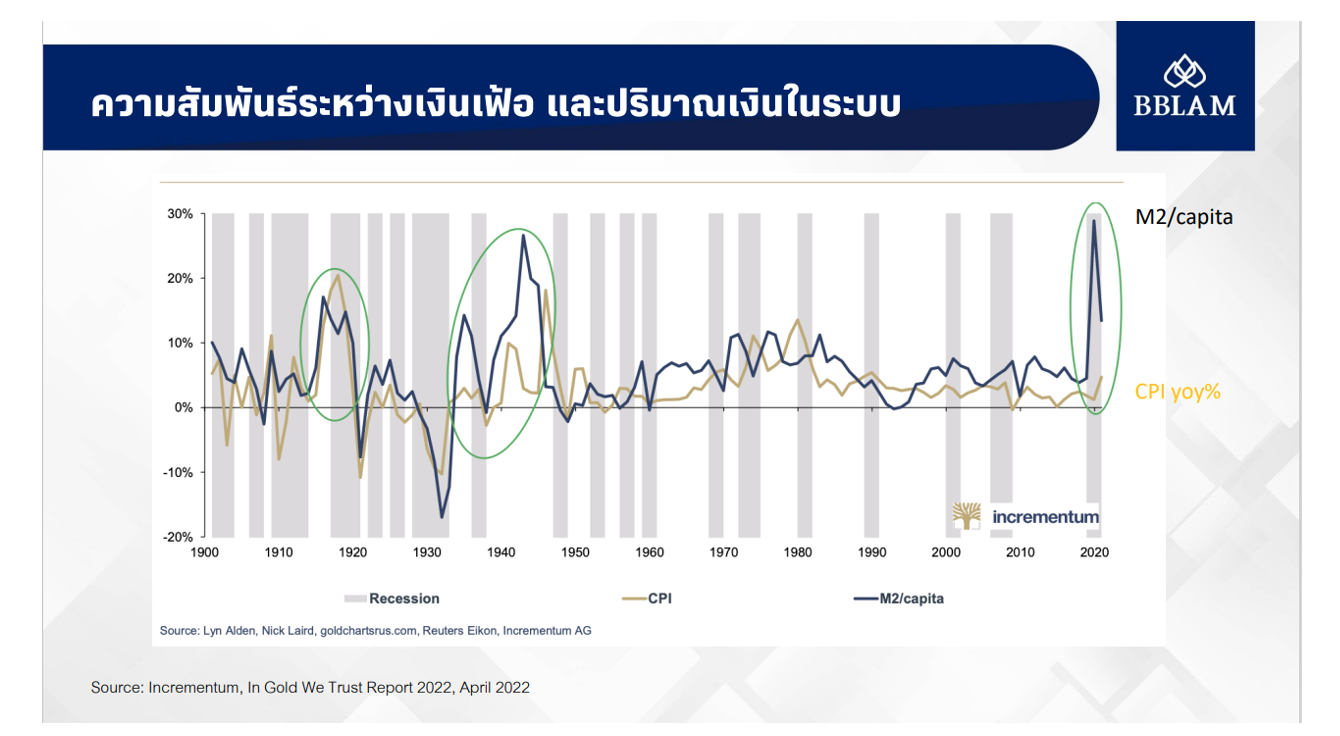

กล่าวได้ว่า ในปี 2022 นี้ เป็นปีที่เงินเฟ้อพุ่งสูงสุดในรอบ 30 ปี นับจากปี 1990 อีกประการหนึ่งคือ เมื่อเงินเฟ้อถูกปล่อยออกมาแล้ว สิ่งหนึ่งที่เป็นตัวขับเคลื่อนเงินเฟ้อคือ M2 ซึ่งเป็นปริมาณเงินที่ถูกอัดฉีดเข้ามาในระบบ ไม่ว่าจะเป็นเงินจาก FED จำนวน 4 ล้านล้านเหรียญสหรัฐฯ รวมถึงเงินจากเช็คครอบครัวชาวอเมริกัน หาก FED ปล่อยกู้ให้ธนาคาร และธนาคารสามารถนำไปปล่อยกู้เพิ่มได้ 3 – 4 เท่า ซึ่งจะเพิ่มจำนวนเงินในระบบมากขึ้น จึงคาดเดาได้ว่า เงินเฟ้ออาจไม่มีการปรับลดลงมาได้เร็ววัน

การปรับตัวของนักลงทุนในช่วงที่อัตราเงินเฟ้อยังคงพุ่งสูง รวมถึงราคาน้ำมัน และราคาสินค้าอุปโภคบริโภคที่ปรับเพิ่มขึ้นด้วย

นักลงทุนควรกลับมาสำรวจพอร์ตของตัวเองว่า ณ ปัจจุบันยังคงมีแต่หุ้น Growth หรือไม่ เนื่องจากช่วง 2- 3 ปีที่ผ่านมาหุ้น Growth ให้ผลตอบแทนที่ดีมาก แต่ในปัจจุบันต้องปรับลดสัดส่วนหุ้น Growth หุ้น Tech ให้มีความเหมาะสมกับสถานการณ์ รวมถึงหุ้นสหรัฐฯ เช่นเดียวกัน เนื่องจากโอกาสในการลงทุนจะอยู่นอกเหนือตลาดอเมริกามากขึ้น และไม่ใช่หุ้นกลุ่มเทคโนโลยีเท่านั้น ตลาดกระทิงครั้งใหม่ที่กำลังจะเกิดขึ้นจะเป็นกลุ่ม Sector ใหม่ ที่ยังไม่เป็นที่นิยมในกลุ่มผู้ลงทุน ซึ่งก็คือน้ำมันและสินค้าอุปโภคนั่นเอง

ทางเลือกใหม่ของนักลงทุน หาก FED มีการปรับเพิ่มอัตราดอกเบี้ยสูงมาก และมีความเสี่ยงเรื่อง Stagflation

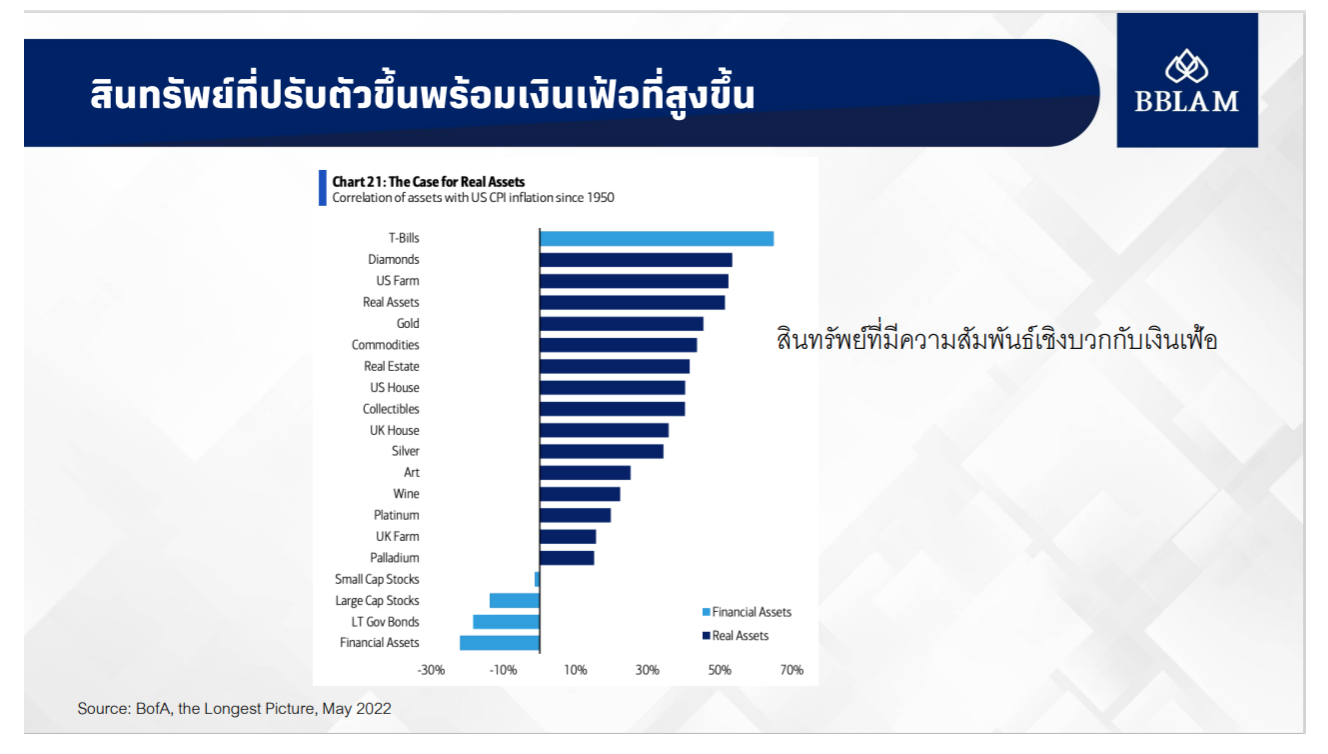

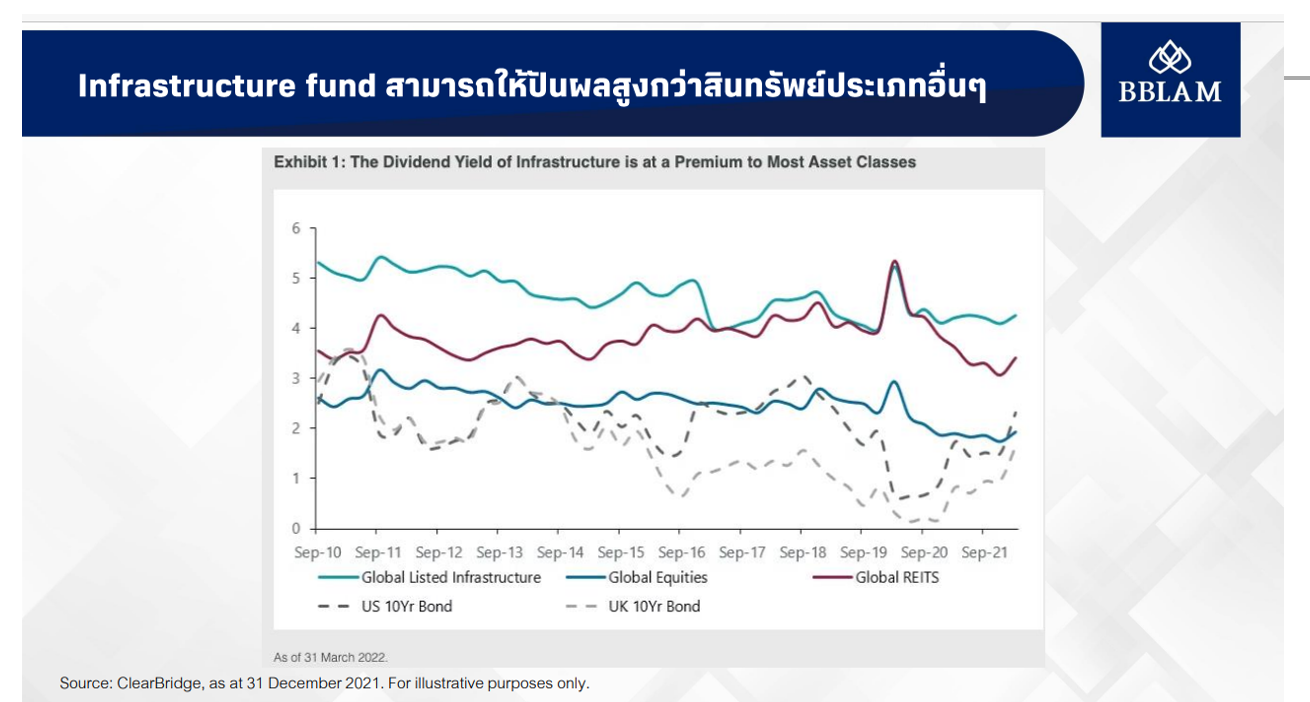

สินทรัพย์ที่ปรับตัวสูงขึ้นล้อกับอัตราเงินเฟ้อที่เพิ่มขึ้นคือ Diamonds, US Farm, Real Assets, Gold, Commodities, Real Estate เป็นต้น ซึ่งจะเป็นกลุ่มสินทรัพย์ที่ทำให้ตลาดปรับตัวขึ้นได้ หนึ่งในนั้นคือ Global Infrastructure หรือกลุ่มโครงสร้างพื้นฐานนั่นเอง

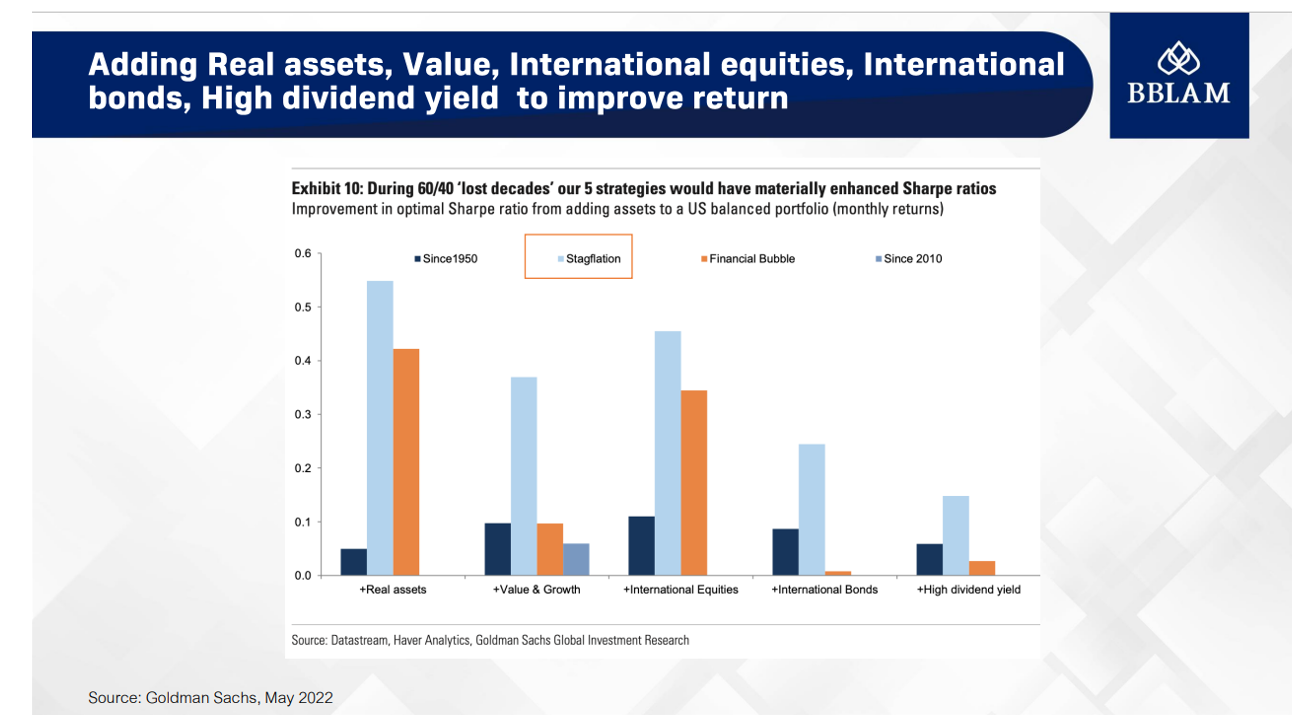

จากกราฟจะเห็นว่า เมื่อเกิด Stagflation (สีฟ้าอ่อน) พอร์ตการลงทุนที่เป็นสัดส่วน 60:40 คือ หุ้น 60% ตราสารหนี้ 40% ให้ผลตอบแทนที่ไม่ค่อยดีนัก เนื่องจากเงินเฟ้อสูง แต่หากมีการเพิ่มสินทรัพย์ 5 ประเภทดังนี้ Real Assets, Value, International Equities, International Bond และ High dividend yield จะทำให้พอร์ตการลงทุนสร้างผลตอบแทนที่ดีขึ้นได้ กล่าวได้ว่า สินทรัพย์จำพวก Infrastructure หรือพวกโครงสร้างพื้นฐานในกลุ่ม Real Asset จะช่วยเพิ่มผลตอบแทนในช่วง Stagflation ได้

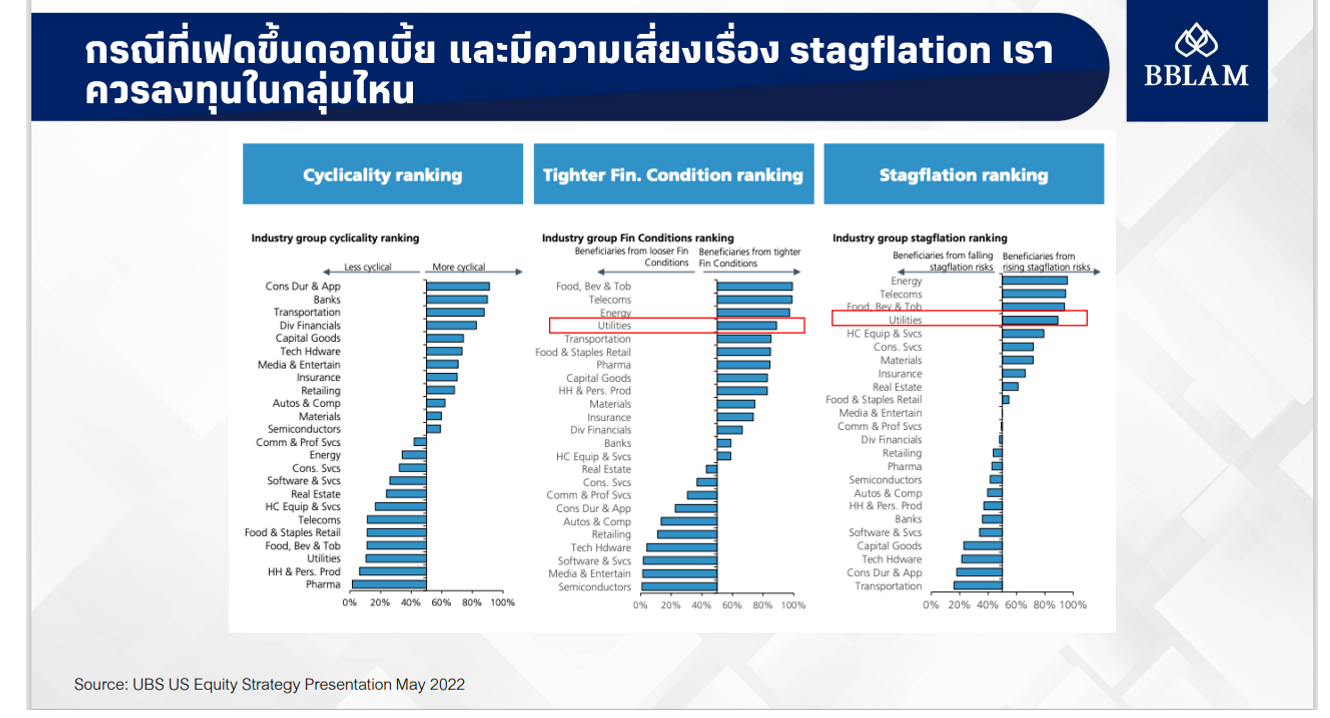

หากเกินกรณีที่ FED มีการปรับเพิ่มอัตราดอกเบี้ยสูงมาก และมีความเสี่ยงเรื่อง Stagflation สินทรัพย์ที่ควรลงทุนคือกลุ่ม Utilities หรือกลุ่มสาธารณูปโภค ซึ่งสามารถให้ผลตอบแทนที่ดีได้ หรือถ้าเป็นช่วงเงินเฟ้อสูงเศรษฐกิจเติบโตต่ำ ควรจะลงทุนในกลุ่ม Defensive Stock เช่นกลุ่ม Telecom, Food, Utilities, Health Care ซึ่งสินทรัพย์กลุ่มนี้มีความผันผวนต่ำ และมีแนวโน้มว่าตลาดจะปรับตัวสูงขึ้นพร้อมกับเงินเฟ้อได้

What is Infrastructure asset ?

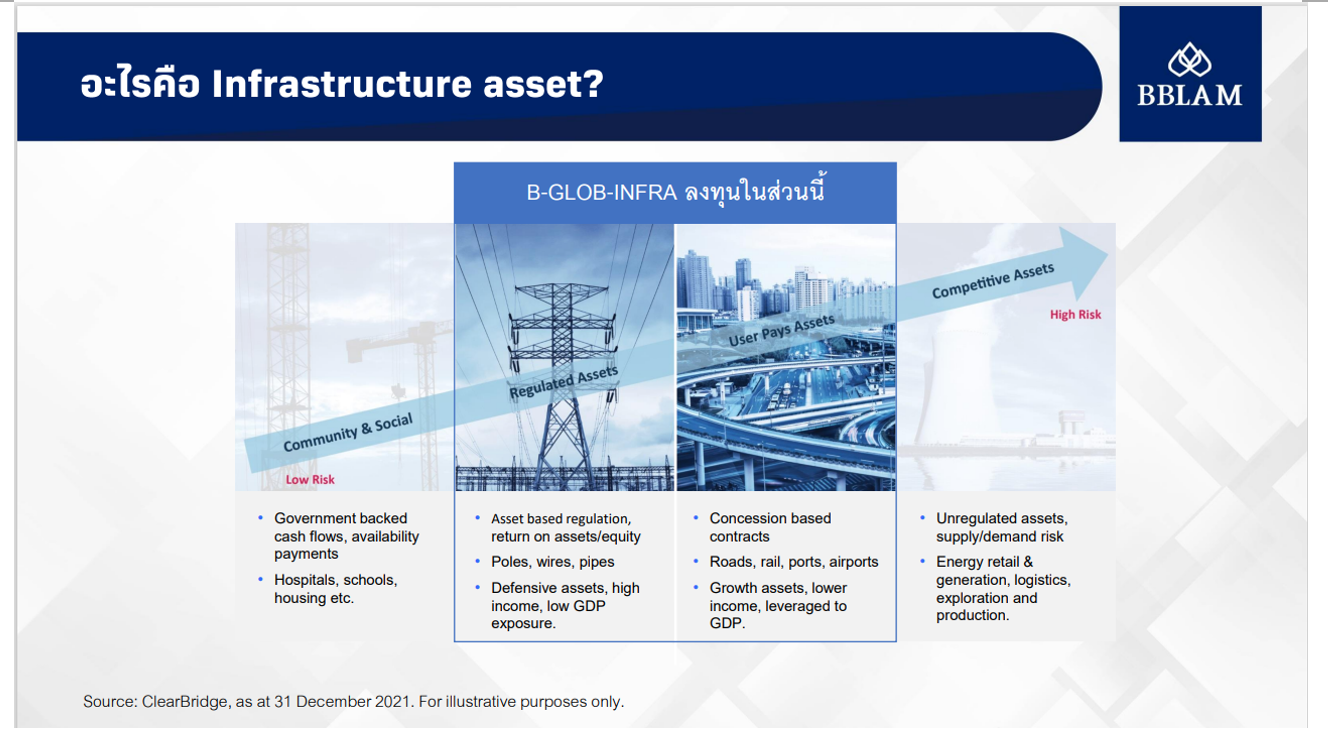

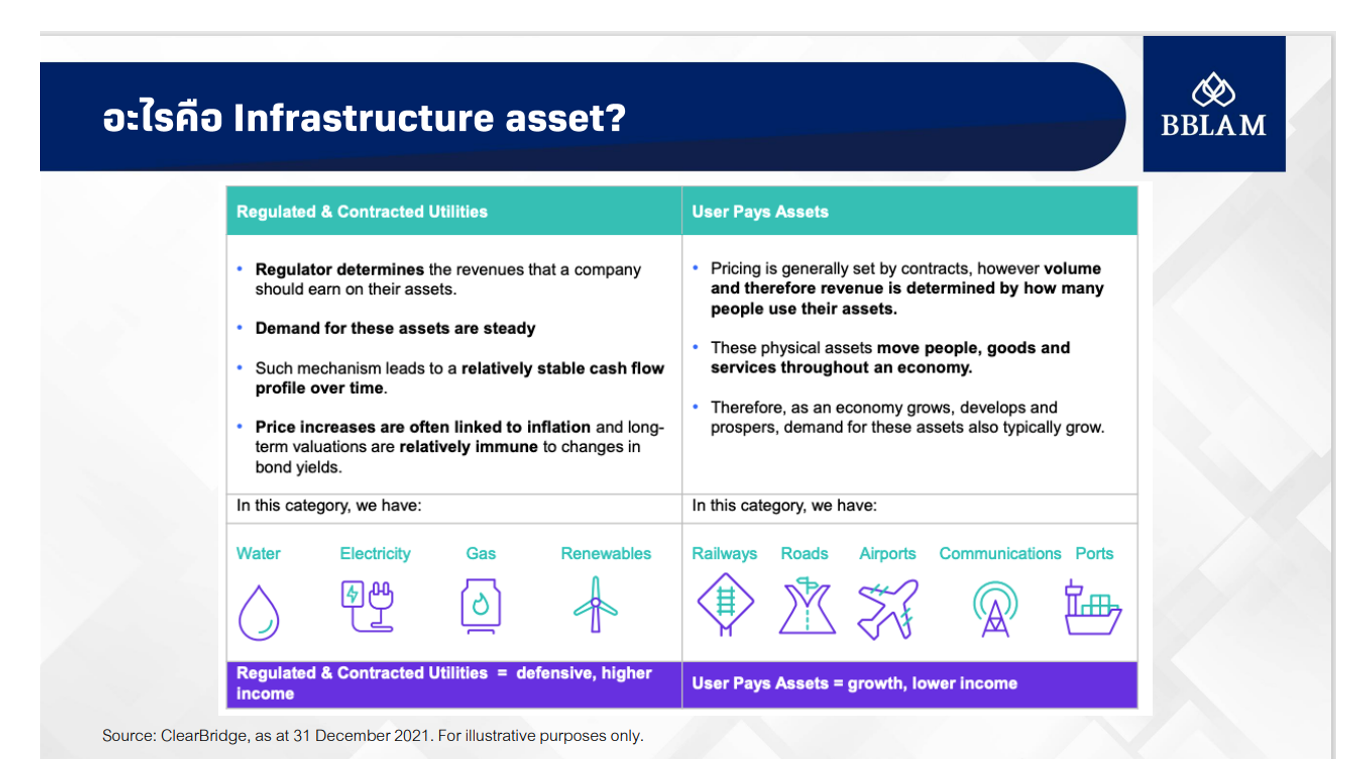

- Infrastructure มีคุณสมบัติคือ การสร้างโอกาสในการหารายได้ที่มั่นคงและสม่ำเสมอ มีความผันผวนต่ำ และสามารถลงทุนได้ทั่วโลก เป็นโครงการใหญ่ มีการผูกขาด ได้สัมปทานระยะยาว สามารถคาดเดา Income ได้ และมีกระแสเงินสดที่ชัดเจน

- Infrastructure จะลงทุนในกลุ่ม Regulated Assets หรือกลุ่มโครงสร้างพื้นฐาน อาทิ โรงไฟฟ้า ท่อแก๊ส ประปา กล่าวคือ เป็นสิ่งจำเป็นและต้องใช้ ไม่ว่าจะอยู่ในช่วงเศรษฐกิจใดก็ตาม และรายได้จากกลุ่มนี้สามารถปรับขึ้นตามเงินเฟ้อได้

- กลุ่ม User Pays Assets เช่น ทางด่วน ถนนพิเศษ ท่าเรือ สนามบิน เป็นต้น ซึ่งจะเป็นบริษัทประเภท กึ่ง Growth กึ่ง Defensive มีการเติบโตแต่ปลอดภัย และเป็นสินทรัพย์ที่สามารถเติบโตตามจำนวนของผู้ใช้ได้

กองทุน B-GLOB-INFRA กองทุนจาก บลจ.บัวหลวงที่ลงทุนในกลุ่ม Global Infrastructure ทั่วโลก

กองทุน B-GLOB-INFRA ลงทุนในหน่วยลงทุนของกองทุนหลักคือ Legg Mason Clearbridge Global Infrastructure Income Fund ที่มีเป้าหมายการลงทุนเพื่อเอาชนะเงินเฟ้อ เนื่องจาก Benchmark ของกองทุนหลัก คือ อัตราเงินเฟ้อของกลุ่มประเทศ G7 (สหรัฐอเมริกา สหราชอาณาจักร ญี่ปุ่น เยอรมนี ฝรั่งเศส อิตาลี และแคนาดา) + 5.5% แปลว่า กองทุนนี้ต้องการเอาชนะเงินเฟ้อให้ได้

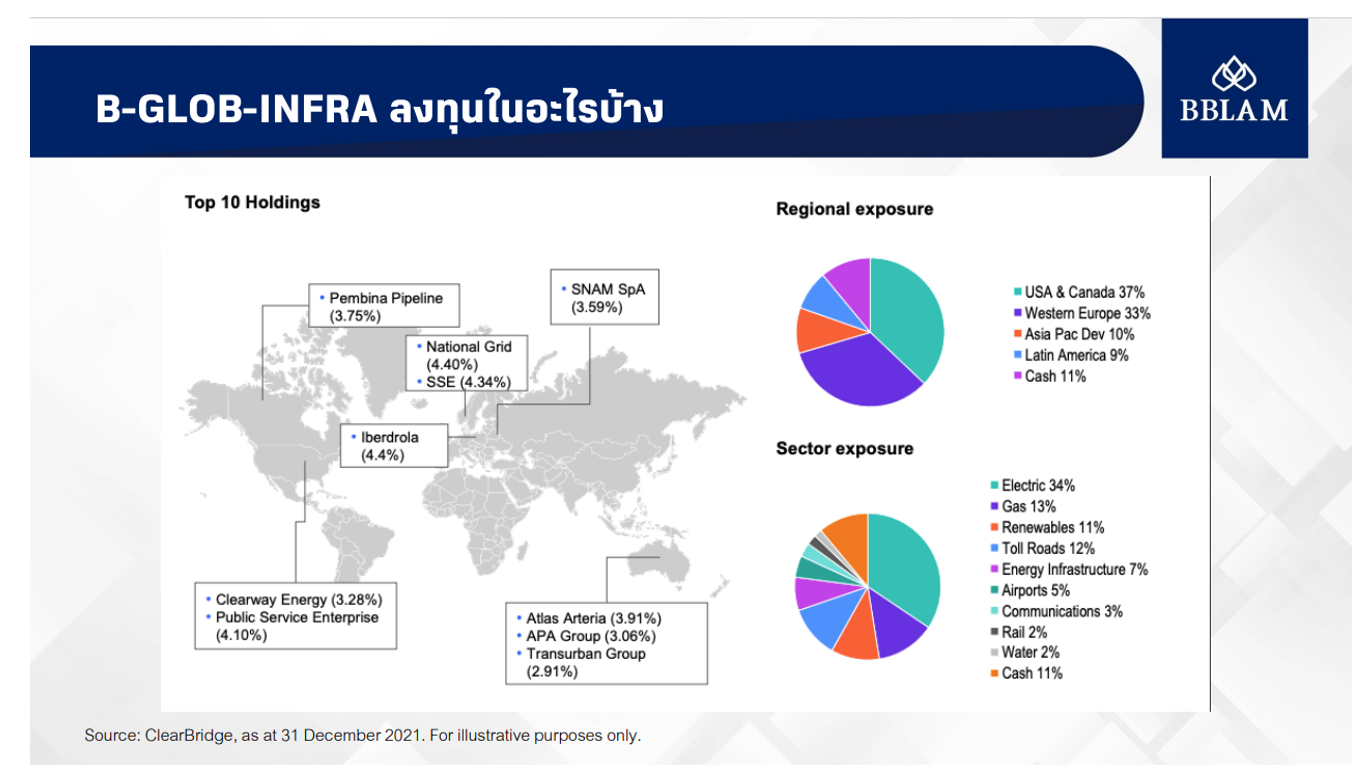

นอกจากนี้ ยังเป็นกองทุนที่มีการกระจายความเสี่ยงสูง โดยมีการลงทุนในหลากหลายพื้นที่ อาทิ สหรัฐอเมริกา ยุโรป (เจ้าแห่งพลังงานสะอาด) เอเชีย (ออสเตรเลีย) ละตินอเมริกาและอื่น ๆ และมีการลงทุนในหมวดหมู่กลุ่มธุรกิจหลากหลาย เพื่อไม่ให้เงินกระจุกตัวอยู่ในกลุ่มอุตสาหกรรมใดอุตสาหกรรมหนึ่งมากเกินไป

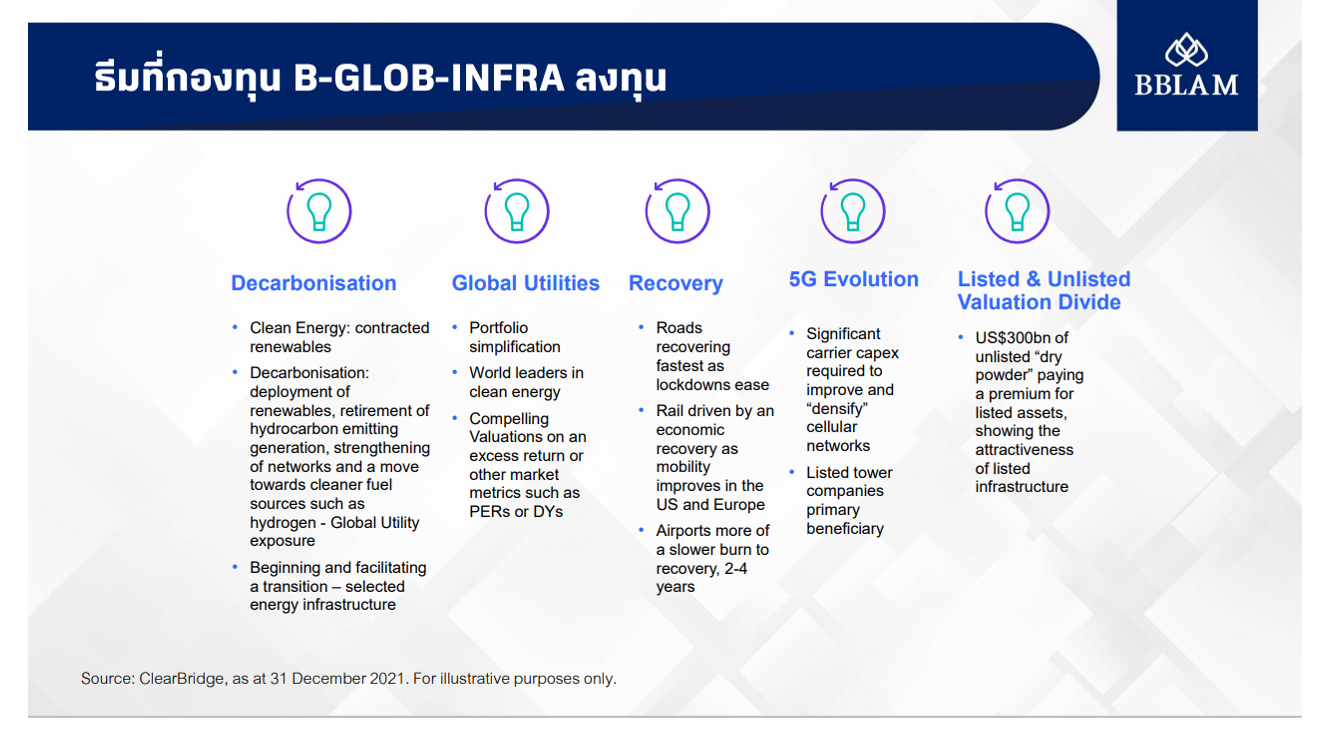

ธีมการลงทุน

ปัจจุบันบริษัทกลุ่ม Infrastructure มีการปรับตัวในการใช้พลังงานสะอาดเพิ่มมากขึ้น และนำเทคโนโลยีใหม่ ๆ เข้ามาช่วยพัฒนาบริษัท โดยผู้จัดการกองทุนได้กระจายการลงทุนในบริษัทที่เป็นพลังงานสะอาดและพลังงานทดแทน เช่น บริษัท Clearway Energy ในสหรัฐฯ ซึ่งมีโครงการพลังงานสะอาดคือ พลังงานลม ถือเป็นการเติบโตใหม่ ๆ ที่กองทุนได้มีการพัฒนาเพิ่มมากขึ้น เนื่องจากกลุ่ม Old Economy เดิมอาจจะไม่มีการเติบโตหรือมีความน่าตื่นเต้นมากนัก แต่เป็นกลุ่มอุตสาหกรรมธุรกิจที่สามารถจ่ายปันผลได้อย่างสม่ำเสมอ ซึ่งจะทำให้บรรลุเป้าหมายของกองทุนได้ เนื่องจากบริษัทมีความมั่นคง อยู่มายาวนาน และมีป้อมปราการทางธุรกิจ (MOAT) ที่แข็งแกร่ง

Top 10 Holdings

- Pembina Pipeline 3.75%

- Clearway Energy 3.28%

- Public Service Enterprise 4.10%

- Iberdrola 4.4%

- National Grid 4.40%

- SSE 4.34%

- SNAM SpA 3.59%

- Atlas Arteria 3.91%

- APA Group 3.06%

- Transurban Group 2.91%

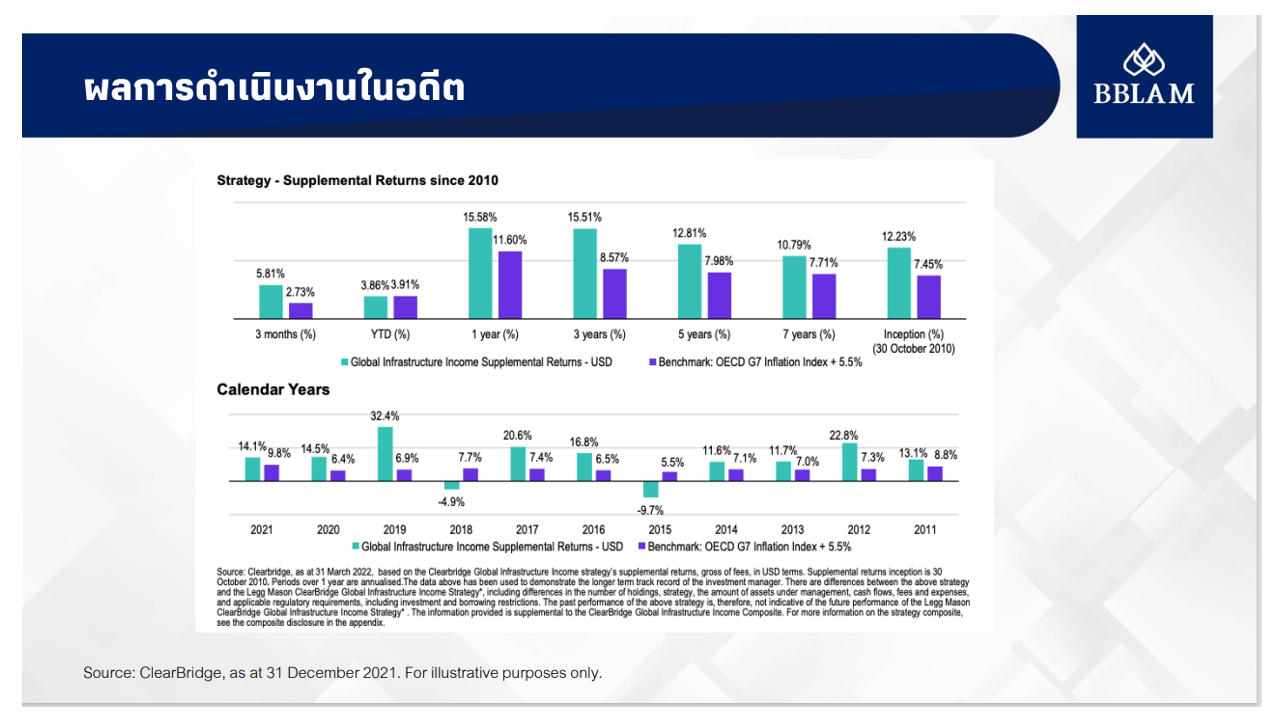

ผลการดำเนินงานย้อนหลังของกองทุน B-GLOB-INFRA

สีเขียว : ผลตอบแทนย้อนหลัง

สีม่วง : Benchmark (Inflation = 5.5%)

จะเห็นได้ว่า ตั้งแต่ปี 2011 – 2021 กองทุน B-GLOB-INFRA สามารถเอาชนะเงินเฟ้อได้เกือบทุกปี หากดูภาพรวมอาจกล่าวได้ว่าเป็นกองทุนประเภท Get Rich Slow กล่าวคือ แม้จะเป็นการเติบโตช้าก็ตาม แต่มีการเติบโตอย่างแน่นอน ซึ่งในช่วง 3 ปีที่ผ่านมากองทุนมีผลตอบแทนประมาณ 10% และไม่ได้ติดลบมากนักหากตลาดปรับตัวลดลง ถือเป็นตัวเลือกที่น่าสนใจในช่วงที่เศรษฐกิจถดถอย

สัดส่วนในพอร์ตการลงทุนที่เหมาะสม

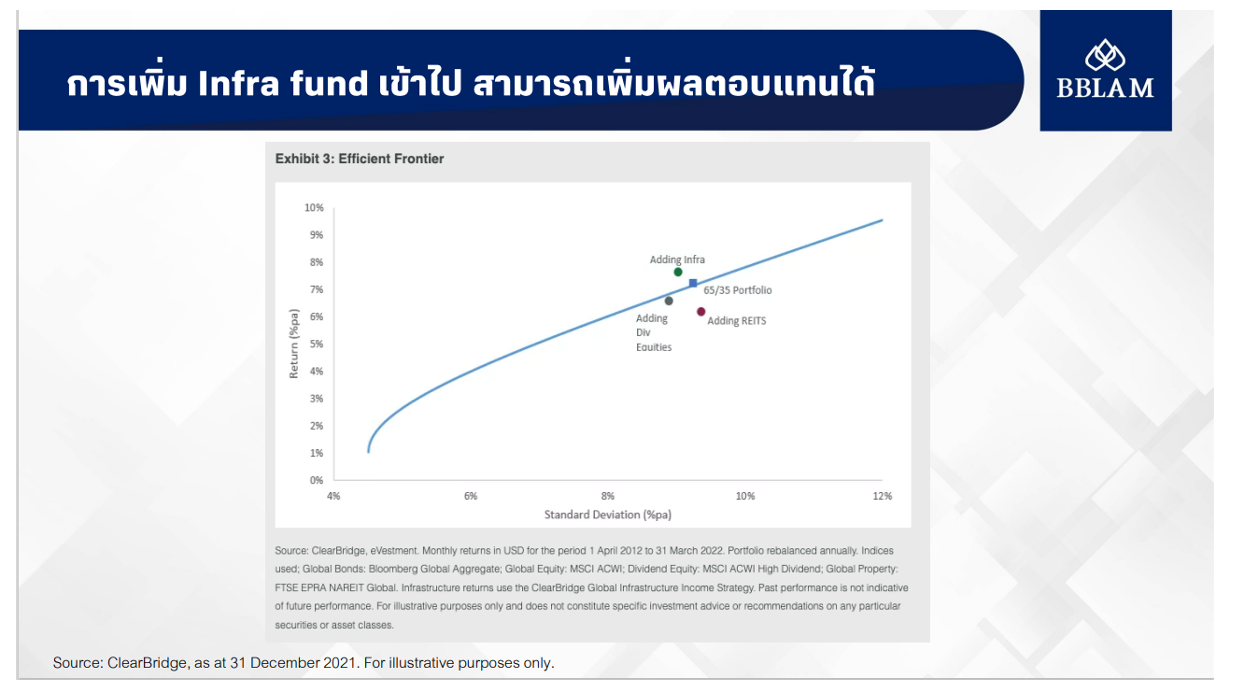

หากเป็นช่วงที่อัตราเงินเฟ้อปรับตัวขึ้นสูง และมีแนวโน้มว่าจะสูงกว่า 8% ทาง บลจ. แนะนำว่าควรจะแบ่งสัดส่วนกองทุนนี้เป็น 10% ของพอร์ต จากกราฟจะเห็นว่า หากเพิ่มน้ำหนักการลงทุนในกลุ่ม Global Infrastructure จะได้ผลตอบแทนที่มากกว่า Efficient Frontier กล่าวคือ ได้รับผลตอบแทนเพิ่มมากขึ้นในขณะที่อัตราความเสี่ยงมีค่าเท่าเดิม เมื่อเทียบกับพอร์ตการลงทุนในสัดส่วน 65:35 (หุ้น 65% ตราสารหนี้ 35%)

ทั้งนี้ การลงทุนใน B-GLOB-INFRA อาจไม่ได้เป็นทางเลือกเพื่อปรับพอร์ตสำหรับเงินเฟ้อและเศรษฐกิจถดถอยเท่านั้น แต่เป็นการลงทุนเพื่อเพิ่มผลตอบแทนโดยที่ไม่เสี่ยงจนเกินไป และสามารถลงทุนในระยะยาวได้ โดยลงทุนในบริษัทที่มีความมั่นคง สามารถสร้างผลตอบแทนที่สม่ำเสมอ

หลักเกณฑ์ในการคัดเลือกบริษัทเข้ากองทุน

- Legg Mason ClearBridge Global Infrastructure Income Fund ซึ่งเป็นกองทุนหลักของ B-GLOB-INFRA มีกระบวนการลงทุนที่ชัดเจน

- ผู้จัดการกองทุนหลักจะทำการคัดเลือกบริษัทโครงสร้างพื้นฐานทั่วโลก จำนวน 600 บริษัท โดยใช้หลักเกณฑ์การคัดเลือกคือ จะต้องเป็นบริษัทที่ให้เงินปันผลสูงและสม่ำเสมอ ซึ่งคัดเหลือ 170 บริษัท

- ทำการคัดเลือกต่อโดยใช้หลักเกณฑ์ DCF ในการประเมินมูลค่า วิเคราะห์ช่วงเวลาสัญญาสัมปทาน ใช้วิธีแบบ Bottom Up รวมถึงวิเคราะห์ข้อมูลปัจจัยพื้นฐานของบริษัทเพื่อดูความเหมาะสม

- คัดเลือกจนเหลือเพียง 60 บริษัทและนำไปสร้างพอร์ตการลงทุน โดยไม่ให้กระจุกตัวอยู่ในกลุ่มธุรกิจใดธุรกิจหนึ่ง รวมถึงขอบเขตประเทศที่จะลงทุน เพื่อเป็นการจำกัดความเสี่ยงในการลงทุน และใช้หลัก ESG มาเป็นเกณฑ์คัดเลือกบริษัทร่วมด้วย

สิ่งที่จะต้องระมัดระวังสำหรับกองทุน B-GLOB-INFRA

- Market risk คือโอกาสที่ตลาด S&P500 จะปรับตัวลงไปอีก หากเศรษฐกิจถดถอย อย่างไรก็ตาม กองทุน B-GLOB-INFFRA จะปรับตัวลดลงน้อยกว่าตลาด และมีความผันผวนต่ำกว่าตลาด

- เมื่ออัตราเงินเฟ้อปรับตัวลดลงมาก และเป็นเหตุให้หุ้นในกลุ่ม Tech หรือ Growth Stock ปรับตัวขึ้นสูง และทำให้เงินไหลออกจากหลักทรัพย์จำพวก Defensive Stock

- ความเสี่ยงจากบางบริษัทที่ต้นทุนเพิ่มขึ้นและไม่สามารถ Pass on ไปหาผู้บริโภคได้ ทั้งนี้ผู้จัดการกองทุนจะหลีกเลี่ยงบริษัทที่อยู่ในกลุ่มเสี่ยง

สรุปจุดเด่นของกองทุน B-GLOB-INFRA

- ลงทุนในหน่วยลงทุนของ Legg Mason ClearBridge Global Infrastructure Income Fund (กองทุนหลัก) ชนิดหน่วยลงทุน Class S Acc (USD)

- กระจายการลงทุนไปยังต่างประเทศ เพื่อเพิ่มโอกาสในการแสวงหาผลตอบแทน

- มีกลยุทธ์การลงทุนที่มุ่งหวังให้ผลประกอบการใกล้เคียงกองทุนหลักมากที่สุด

ความเสี่ยงของกองทุน

สูง (ระดับความเสี่ยง 6 )

สามารถสอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุนฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00 – 17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” หรือสอบถามรายละเอียดเพิ่มเติมโดยตรงกับบริษัทหลักทรัพย์จัดการกองทุน บัวหลวง จำกัด ติดต่อบริการบัวหลวงโฟน โทร. 1333 หรือ 02 645 5555 E-mail: info@bangkokbank.com

คำเตือน

- การลงทุนมิใช่การฝากเงินและมีความเสี่ยงที่ผู้ลงทุนอาจไม่ได้รับเงินลงทุนคืนเต็มจำนวนเมื่อไถ่ถอน (ไม่คุ้มครองเงินต้น)

- ผู้ลงทุนต้องศึกษาและทำความเข้าใจลักษณะสินค้า ข้อมูลสำคัญ นโยบายการลงทุน เงื่อนไขผลตอบแทน ความเสี่ยง และผลการดำเนินงาน ก่อนตัดสินใจลงทุน

- กองทุนที่มีการลงทุนในต่างประเทศมิได้มีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนทั้งหมดหรือเกือบทั้งหมด ทั้งนี้ อยู่ในดุลยพินิจของผู้จัดการกองทุน ดังนั้น ผู้ลงทุนอาจขาดทุนหรือได้กำไรจากอัตราแลกเปลี่ยนจากการลงทุนในกองทุนดังกล่าว หรืออาจได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้