Quantable Podcast EP14 : เงินลงทุนจำกัดไม่รู้จะซื้ออะไรก่อนดี ปัญหานี้จะหมดไปด้วยการใช้ Position Score

ความยากของการตัดสินใจในการลงทุนอีกเรื่องหนึ่งที่หลายคนมักจะประสบพบเจอก็คือ การบริหารโอกาสที่เข้ามาอย่างเหมาะสมที่สุด เพราะข้อจำกัดของนักลงทุนทุกท่านคือทรัพยากรที่มีอย่างจำกัด ไม่ว่าจะเป็นเวลาหรือแม้กระทั่ง “เงินทุน” ซึ่งปัญหาของเราก็คือเมื่อมีโอกาสในการลงทุนเข้ามาพร้อมๆกัน ในเวลาเดียวกัน เราจะจัดสรรทรัพยากรเงินทุนของเราอย่างไรให้มีประสิทธิภาพมากที่สุด ในบทความนี้เราจะมาพูดถึงประเด็นนี้กันครับ

ปัญหาที่จะเกิดขึ้นตลอดการลงทุนคือเงินไม่พอ

ช่วงที่เราเริ่มต้นลงทุนปัญหาแรกก็คือเงินลงทุนน้อย อาจเพราะยังเด็กเลยไม่มีทุนทรัพย์หรือยังไม่มีประสบการณ์เลยไม่กล้าแบ่งเงินมาส่วนนี้เยอะ ผลลัพธ์คือเราจะเลือกสินทรัพย์ลงทุนก็ยากเพราะเงินน้อย บางสินทรัพย์ต้องมีขั้นต่ำในการลงทุนอีก แต่เมื่อเรามีประสบการณ์เยอะขึ้น เงินลงทุนมากขึ้น ปัญหาก็จะเป็นอีกรูปแบบหนึ่งคือสินทรัพย์ไหนๆ ก็น่าลงทุนไปหมด ทั้งหุ้น พันธบัตร ทองคำ คริปโต ทำให้เงินที่มีในตอนนั้นก็ยังไม่เพียงพอกับโอกาสการลงทุนที่ถาโถมเข้ามาหาเราอยู่ตลอดเวลา พูดง่ายๆ คือจะพอร์ตใหญ่พอร์ตเล็กก็มีทรัพยากรไม่พออยู่ดี ความยากคือการพยายาม “คัดเลือกสินทรัพย์ลงทุน” ภายใต้ความเชื่อ ทฤษฎี และสมมติฐานต่างๆ โดยเราขอแบ่งออกเป็น 2 แบบใหญ่ๆ เบื้องต้นดังต่อไปนี้

- เลือกจากสินทรัพย์ที่ชอบ นักลงทุนแต่ละคนมีความรู้ความชำนาญและความถนัดที่แตกต่างกัน ฉะนั้นการเลือกสินทรัพย์จากรูปแบบนี้อธิบายไม่ได้ วัดไม่ได้ และอาจเปลี่ยนแปลงได้ตามวันเวลา

- เลือกจากสินทรัพย์ที่ใช่ รูปแบบนี้คือสิ่งที่มีการทำวิจัยมาอย่างยาวนานในหลายๆ ที่ ว่าสินทรัพย์ที่ใช่หรือน่าจะสามารถปรับตัวขึ้นได้ สามารถเป็นสินทรัพย์ที่เปลี่ยนชีวิตเราได้ ควรมีวิธีการคัดเลือกอย่างไร มี Condition อย่างไร มี Factor ไหนที่ควรนำมาพิจารณาบ้าง

ซึ่งเราจะนำข้อที่สองนี้มาทดสอบในบางส่วน เนื่องจากมีหลายองค์ประกอบที่เราสามารถนำมาพิจารณาคัดเลือกสินทรัพย์เพื่อลงทุนได้และยังตอบโจทย์ปัญหาที่เราเกริ่นนำเอาไว้ตั้งแต่ตอนต้นก็คือเราไม่เคยมีเงินพอสำหรับการลงทุน การทดสอบนี้คือการจัด Rank หรือ Asset Rank นั่นเองครับ

ทุกทางเลือกในการลงทุนมีผลลัพธ์ที่แตกต่างกันเสมอ

การจัดอันดับในสินทรัพย์หรือ Asset Rank ในภาคปฎิบัติทำได้ 2 แบบ

- จัด Rank ตั้งแต่ต้น ในทุกสินทรัพย์ที่เราคัดเข้ามาพิจารณาเราจะทำการจัดอันดับให้คะแนนเอาไว้ก่อนตามเงื่อนไขต่างๆ ว่าสินทรัพย์นี้จะอยู่ในอันดับที่เท่าไหร่ในกลุ่ม โดยส่วนใหญ่จะใช้กับวิธีการ Rotation หมุนวนเงินทุนตามสินทรัพย์ ตามอันดับต่างๆ

- จัด Rank เมื่อเหลือเงินลงทุนจำกัด ยกตัวอย่างเช่นเรามีการกำหนดว่าจะแบ่งเงินเป็นกี่ก้อนในการลงทุน แล้วมีสัญญาณซื้อเข้ามา เราก็ซื้อตามสัญญาณไป แต่ปัญหาคือเมื่อเราเหลือโควต้าของเงินก้อนสุดท้ายและมีสัญญาณซื้อเข้ามาพร้อมกันหลายสินทรัพย์ เราจะเลือกสินทรัพย์จากการจัด Rank อันไหนได้คะแนนดีสุดก็ซื้ออันนั้นครับ

ซึ่งในการทดสอบของเราจะใช้แบบวิธีที่ 1 คือการ Rotation ตาม Ranking ที่เราจัดเอาไว้เพราะมันสะท้อนถึงตัวแปลที่เราสนใจได้มากกว่าแบบที่ 2

การจัด Position Score และผลลัพธ์ทั้งหมด

สมมุติฐานการทดสอบในครั้งนี้คือ

- เงินลงทุน 1 ล้านบาท

- สินทรัพย์ที่ลงทุนคือ Stock , Commodity , Crypto

- Strategy คือการหมุนสินทรัพย์ในทุกๆ ครึ่งปี

- Position Sizing คือ 20 % ของพอร์ตต่อ 1 ตัว สูงสุดไม่เกิน 5 ตัว

- Position Score คือ หลายรูปแบบ

- ช่วงเวลาในการทดสอบคือ 1/1/2010 – 31/12/2020

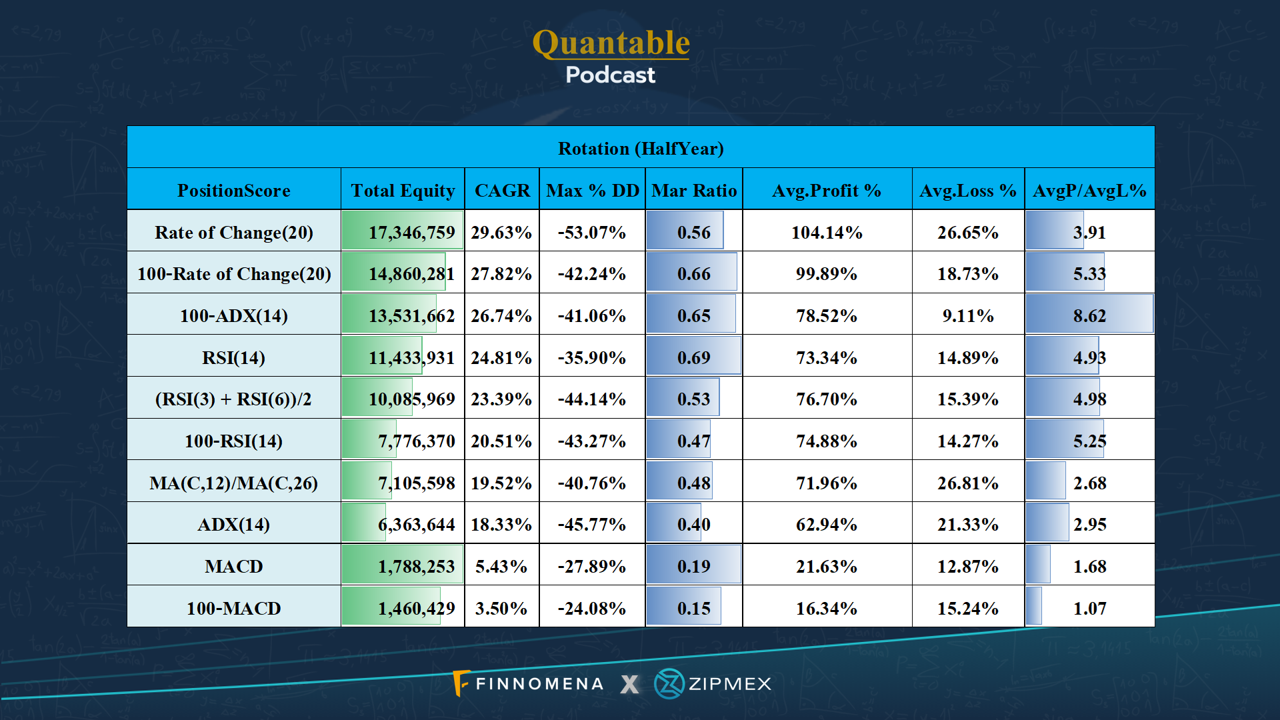

เราคัดการจัด Rank จาก Technical Data แบบง่ายๆ มาทั้งหมด 10 แบบ ทั้งจาก Indicator จากเส้นค่าเฉลี่ยย้อนหลังเพื่อให้ง่ายต่อการนำไปศึกษาต่อยอดในอนาคตครับ มีทั้งแบบจัดตามความแข็งแกร่ง ร้อนแรงหรือจัด Score ในรูปแบบที่ตรงกันกันข้าม ซึ่งจะสังเกตุได้ว่า การใช้ Rate of Change ของราคานั้นได้ผลลัพธ์ในแง่เงินลงทุนเยอะที่สุด วิธีการก็คือนำค่า ROC ของแต่ละสินทรัพย์มาดูว่าตัวไหนค่ามากสุดใน 20 วันที่ผ่านมา เราให้สินทรัพย์นั้นอันดับหนึ่งเวลาเลือกเข้าพอร์ตก็ซื้ออันดับที่ 1-5 แล้วถือไปหกเดือน ส่วน 100-ROC(20) นั้นหมายถึงการให้คะแนนสินทรัพย์ที่มีค่า ROC ต่ำที่สุดเป็นอันดับ 1 ครับ

ใช้ค่า Rate of Change กี่วันถึงจะดี

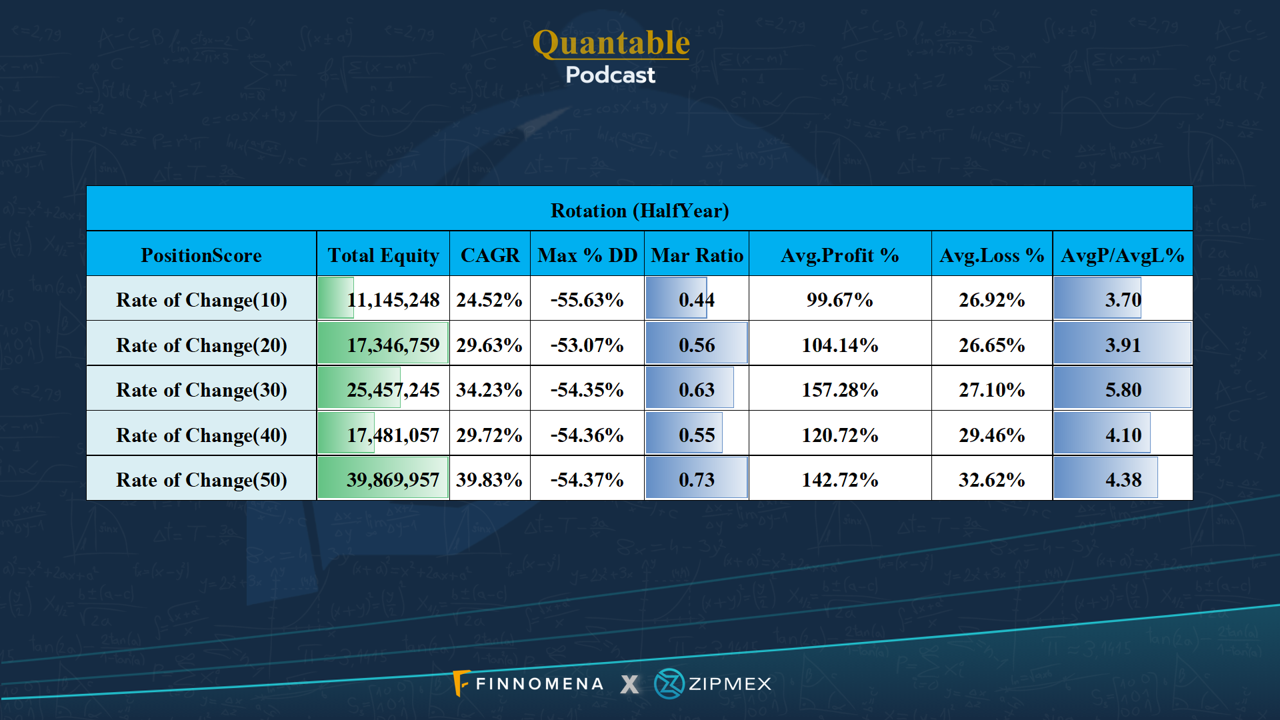

ถ้าหากว่าใช้ ROC จัด Rank ทำให้พอร์ตโตดีที่สุด เราลองมาทดสอบต่อว่าแล้วใช้ค่า ROC กี่วันถึงจะให้ผลลัพธ์ในแง่ของ CAGR ดีที่สุด ในความเป็นจริงการหาค่าที่ดีที่สุดจาก “ข้อมูลในอดีต” เราสามารถทำ Optimization ได้เลยแต่สำหรับมือใหม่เพื่อความง่ายในการทำความเข้าใจ เราเลยใช้วิธีเปลี่ยนค่าให้ดูทีละ 10 คือใช้ ROC 10 จนถึง 50 วันตามลำดับ ผลลัพธ์ที่ดีที่สุดในแง่การเติบโตของพอร์ตหรือ CAGR คือการใช้ ROC(50) หรือประมาณ 3 เดือน

หากลองเปลี่ยนช่วงเวลาในการ Rotation ผลลัพธ์จะเป็นอย่างไร

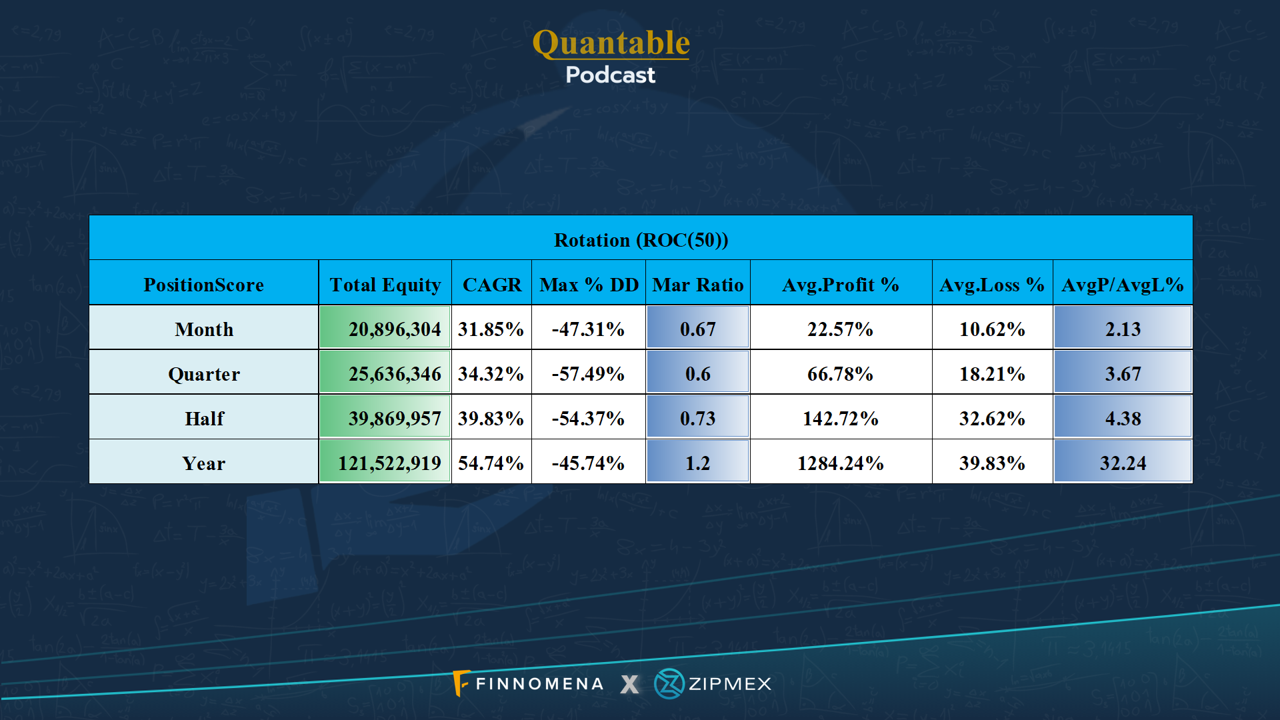

เราลองมาปรับช่วงเวลาในการหมุนสินทรัพย์กันบ้าง โดยแบ่งเป็น 4 แบบ คือจัด Score ใหม่ทุกเดือนและหมุมสินทรัพย์เดือนละครั้ง , สามเดือนครั้ง , หกเดือนครั้ง , ปีละครั้งตามลำดับ จะสังเกตุว่าแบบปีละครั้งให้ผลลัพธ์ที่ดีที่สุดต่างกับแบบหกเดือนครั้งอยู่พอสมควร

สิ่งที่เราต้องการสื่อมีอยู่สองเรื่อง เรื่องแรกคืออยากให้เราให้ความสำคัญกับอีกหนึ่งปัจจัยที่มีชื่อเรียกในวงการ Quantitative ว่า Position Score เพราะจากการทดสอบของเราจะเห็นได้ว่าผลลัพธ์ของการจัด Rank แต่ละแบบให้ค่าที่แตกต่างกันอย่างมาก ไม่มีการเกาะกลุ่มของตัวเลขเลย ฉะนั้นเราควรทำการบ้านเรื่องนี้กันให้มากขึ้นนะครับเราเชื่อว่าพอร์ตทุกท่านจะค่อยๆ ดีขึ้นตามลำดับ ส่วนที่สองต้องการยกตัวอย่างการตั้งสมมติฐานและทำการทดสอบเพื่อหาคำตอบ ในตอนแรกเราต้องการแค่หาวิธีการจัด Rank สินทรัพย์ที่เราสนใจ พอได้คำตอบเราก็ตั้งคำถามต่อว่า ค่าไหนถึงจะดีที่สุดกันนะ หลังจากนั้นก็ตั้งคำถามต่ออีกว่าถ้าเราขยับช่วงเวลาล่ะ ผลลัพธ์จะต่างกันเยอะหรือไม่ ทั้งหมดก็คือการยกตัวอย่างวิธีการทดลองแบบวิทยาศาสตร์คือสังเกตุ ตั้งสมมติฐาน หาคำตอบ วนแบบนี้ไปเรื่อยๆ เมื่อเรารู้มากขึ้น เข้าใจมากขึ้น ผลลัพธ์ของพอร์ตเราก็จะดีขึ้นแน่นอนครับ

ZIPMEX

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast