Quantable Podcast EP6 : “แม้มีกลยุทธ์ขั้นเทพ แต่ความรู้สึกช้า ก็พังได้เหมือนกันนะ”

ในช่วงเริ่มต้นของนักลงทุนทุกคนจะต้องเคยผ่านช่วงเวลาของความยากลำบาก ในการหาวิธีการหรือกลยุทธ์เจ๋งๆ ที่จะทำให้พอร์ตการลงทุนของเราเติบโตได้และความเสี่ยงต่ำ หลายคนติดอยู่ในขั้นตอนนี้หลายปีทีเดียว การพยายามหากลยุทธ์ที่ดี (ถึงแม้บางทีอาจจะไม่เหมาะสมกับตัวเรา) ทำให้เราต้องเสียเงินทดลอง เสียเงินไปเรียน เสียเงินซื้อระบบขั้นเทพจากกูรู แต่พอได้ Holy Grail หรือจอกศักดิ์สิทธิ์มาไว้ในมือแล้วกลับมองข้ามสิ่งที่สำคัญอีกเรื่องนึงไป นั่นคือวินัยในการลงทุน วินัยในการ Take Action ในบทความนี้ของเราจะมาแชร์เกี่ยวกับผลลัพธ์ของการที่เราตัดสินใจช้า ไม่ว่าจะซื้อหรือจะขาย พูดง่ายๆว่าพอมีสัญญาณ Buy/Sell เข้ามาแทนที่จะทำตามระบบแต่ดันยึกยักคิดหน้าคิดหลัง จนราคาไปไกลมากแล้ว เรามาดูกันครับว่าผลลัพธ์จะน่ากลัวแค่ไหนจากการทดสอบในเชิง Quantitative

เงื่อนไขการทดสอบ

ไม่ว่าจะเป็นในเรื่องของจำนวนเงินตั้งต้น สินทรัพย์ ช่วงเวลา น้ำหนักการลงทุนจะเหมือนครั้งก่อนๆแทบทั้งสิ้น โดยกลยุทธ์ที่ใช้ก็จะเป็นตัวเดิมที่ชื่อว่า Donchian Channel ซึ่งเป็นวิธีการที่อิงตาม Momentum เป็นหลัก โดยที่เรามีสมมติฐานอยู่สองข้อดังนี้

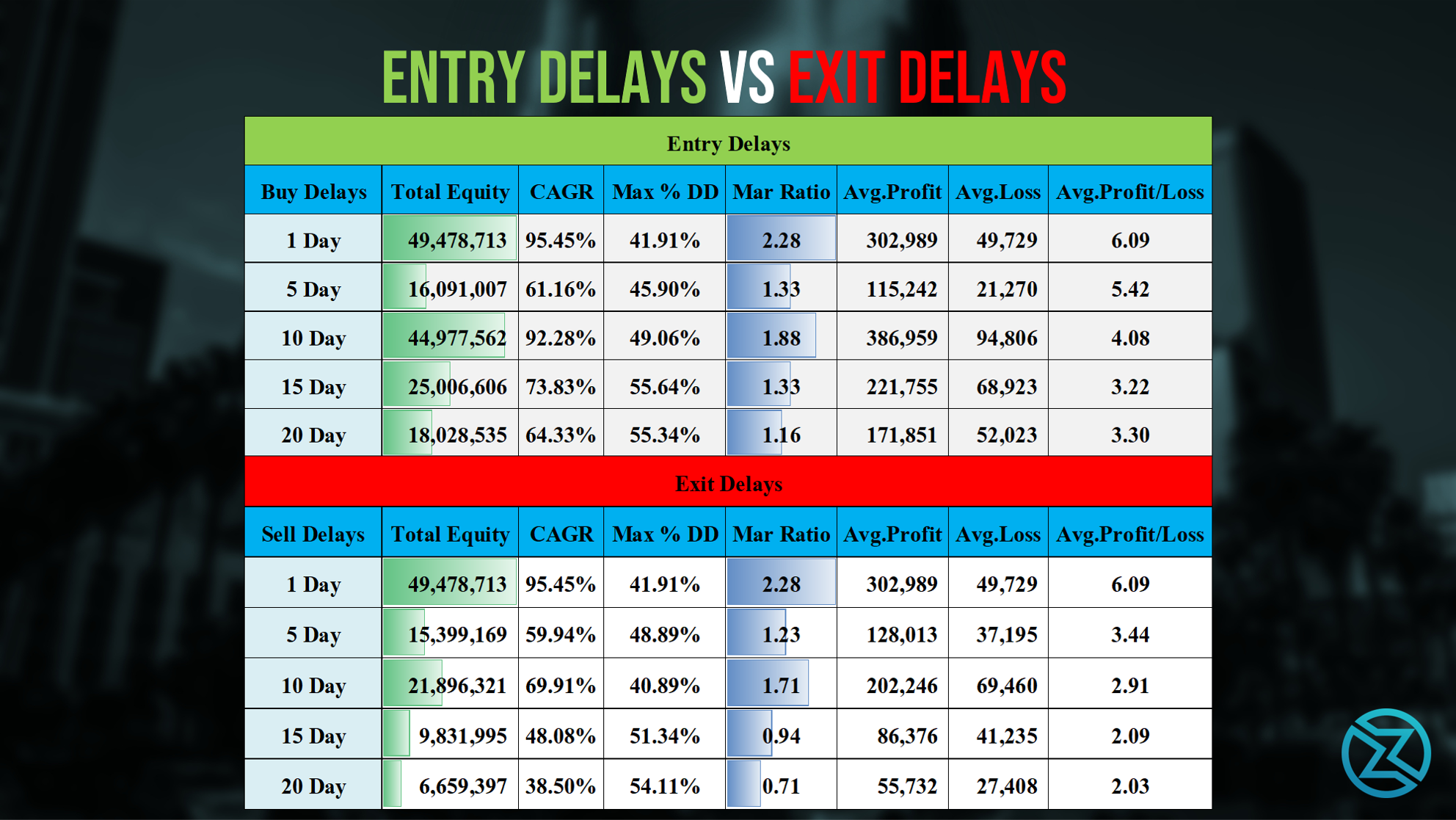

1. Entry Delays นั่นคือเมื่อมีสัญญาณให้เข้าซื้อ แต่เรามัวคิดพิจารณาอยู่นานเลย กว่าจะตัดสินใจซื้อได้ก็ล่วงเลยเวลาไปหลายวันแล้ว ซึ่งเราแบ่งเป็นอีกหลายกรณีดังนี้

- 1.1.ตัดสินใจซื้อทันที

- 1.2.ตัดสินใจซื้อ ช้าไป 5 วัน

- 1.3.ตัดสินใจซื้อ ช้าไป 10 วัน

- 1.4.ตัดสินใจซื้อ ช้าไป 15 วัน

- 1.5.ตัดสินใจซื้อ ช้าไป 20 วัน

2. Exit Delays นั่นคือเมื่อมีสัญญาณให้ขาย เราก็มัวแต่คิดพิจารณาอยู่นาน กว่าจะตัดสินใจขายได้ก็ล่วงเลยเวลาไปหลายวัน ซึ่งเราแบ่งเป็นอีกหลายกรณีดังนี้

- 2.1.ตัดสินใจขายทันที

- 2.2.ตัดสินใจขาย ช้าไป 5 วัน

- 2.3.ตัดสินใจขาย ช้าไป 10 วัน

- 2.4.ตัดสินใจขาย ช้าไป 15 วัน

- 2.5.ตัดสินใจขาย ช้าไป 20 วัน

Entry Delays VS Exit Delays

Entry Delays

จากรูปภาพประกอบจะสังเกตุได้ว่า ถ้ามีสัญญาณเข้ามาแล้วเรา Action ทันที (1 Day) จากเงินต้นที่ 1 ล้านบาทนั้นสามารถเติบโตไปได้ถึง 49 ล้าน คิดเป็นผลตอบแทนต่อปีถึง 95 % มี Max DD อยู่ที่ 41 % คิดเป็น Mar Ratio ที่ 2.28 และในครั้งนี้เราขอนำเสนอมุมมองในการวิเคราะห์อีกรูปแบบคือ Avg.Profit และ Avg.Loss แต่มาในรูปของจำนวนเงิน สำหรับนักลงทุนที่มีวินัยคือเข้าออกตามสัญญาณทันทีไม่มียึกยักจะได้กำไรโดยเฉลี่ยอยู่ที่ 302,989 บาท และขาดทุนเฉลี่ยอยู่ที่ 49,729 บาท นั่นทำให้เวลาที่เรานำกำไรเฉลี่ย หารขาดทุนเฉลี่ยเราจะได้ค่ามาหนึ่งค่าเป็นจำนวนเท่า จะเรียกว่าความคุ้มค่าในการเทรดก็ได้ครับ ซึ่งในที่นี้อยู่ที่ 6.09 เท่า

แต่เมื่อเราตัดสินใจช้าลงเรื่อยๆ มันจะทำให้ผลตอบแทนโดยรวมลดลง Max DD ก็เพิ่มสูงขึ้น และที่แน่ๆก็คือความคุ้มค่าในการลงทุนของคุณจะลดลงเรื่อยๆ เมื่อคุณไม่มีวินัย เวลามีจังหวะซื้อก็ขอรอก่อนจนราคาวิ่งไปไกลแล้วค่อยกระโดดเข้าไปร่วมวงกับเค้า

แล้วข้อสังเกตุอีกหนึ่งอย่างที่หลายคนไม่ทราบคือ เมื่อเราใช้กลยุทธ์แนวโมเมนตัม Frist Entry จะมีความสำคัญมาก เพราะสัญญาณที่เกิดขึ้น ณ ตอนนั้นคือการแสดงให้เห็นชัดว่ามีแรงซื้อเข้ามาสูงมาก จนเกิดเป็นสัญญาณซื้อ บางทีอาจเป็นช่วงเปลี่ยนเทรน จากช่วง Accumulation Phase เป็น Public Participation Phase ทำให้ต้นทุนที่ดีที่สุดมักจะเป็น Frist Entry แต่จากภาพประกอบนี้การเข้าซื้อช้าไป 5 วันให้ผลลัพธ์ที่แย่ที่สุดในมุมของ Total Equity คือเงินในพอร์ตโตน้อยสุด สาเหตุเพราะว่า เมื่อมีสัญญาณซื้อครั้งแรกในวันที่หนึ่ง หลังจากนั้นจะมีโมเมนตัมแบบกระชากราคาขึ้นไปแรงๆ แบบเกิดแท่งเทียนแท่งใหญ่ๆพุ่งขึ้นต่อเนื่องหลายวัน เมื่อเราเข้าซื้อช้าไป 5 วัน ต้นทุนจึงสูงมากเป็นพิเศษ แต่พฤติกรรมราคาในตลาดช่วง 10 ปีมานี้มักจะมีลักษณะแบบขึ้นกระชากแล้วลงมาพักฐานที่จุดเดิมประมาณว่า Dip กลับลงมา กรณีที่เราซื้อช้าไป 10 วัน 15 วัน 20 วัน ต้นทุนจึงอาจจะถูกกว่า 5 วันครับ ยุคหลังพวกเราจึงได้ยินกลยุทธ์ Buy on Dip บ่อยขึ้น ก็เพราะว่าพฤติกรรมราคามันเป็นแบบนี้แหละครับ

Exit Delays

ในกรณีที่แย่กว่านั้นคือเวลาเกิดสัญญาณขายแล้วเราตัดสินใจช้า มัวต่อรองราคา ยึกยักๆ ไม่ Action สักที ผลลัพธ์ที่ได้แม้ภาพรวมจะยังเป็นกำไรอยู่จากกลยุทธ์ที่ดี จากสินทรัพย์ที่มีเทรน (Cryptocurrency) การจัด Rank ของสินทรัพย์และการกระจายเงินที่เหมาะสม แต่หากดูตัวเลขต่างๆแล้วแย่กว่า Entry Delays อีกครับ ขอยกตัวอย่าง Exit Delays ที่ 20 วัน จากเงิน 1 ล้านโตไปเพียง 6 ล้าน ทำให้ผลตอบแทนต่อปีห่างจากระบบถึง 43 ล้านซึ่งถือเป็น Error ที่เยอะมากๆ Max DD ก็สูงกว่า ความคุ้มค่าก็ลดลงอย่างเห็นได้ชัด นั่นเป็นเพราะว่าสินทรัพย์ต่างๆ เวลาปรับตัวขึ้นมักจะค่อยๆขึ้น นักลงทุนจะค่อยๆเชื่อมั่น ค่อยๆซื้อขาย แต่ยามที่เกิดความกลัวความแตกตื่น นักลงทุนมักจะคิดและรู้สึกพร้อมกัน ทำให้เกิดการเทขายอย่างรวดเร็ว คือตอนขึ้นเหมือนบันไดเลื่อน ตอนลงเหมือนลิฟท์ขาด ฉะนั้น Exit Delays จึงทำให้ต้นทุนการขายของเราแย่เอามากๆๆเลยครับ

และเพื่อให้ทุกคนเห็นภาพมากขึ้นเราจึงนำภาพการเคลื่อนไหวของพอร์ตมาให้ดู 2 พอร์ตครับ

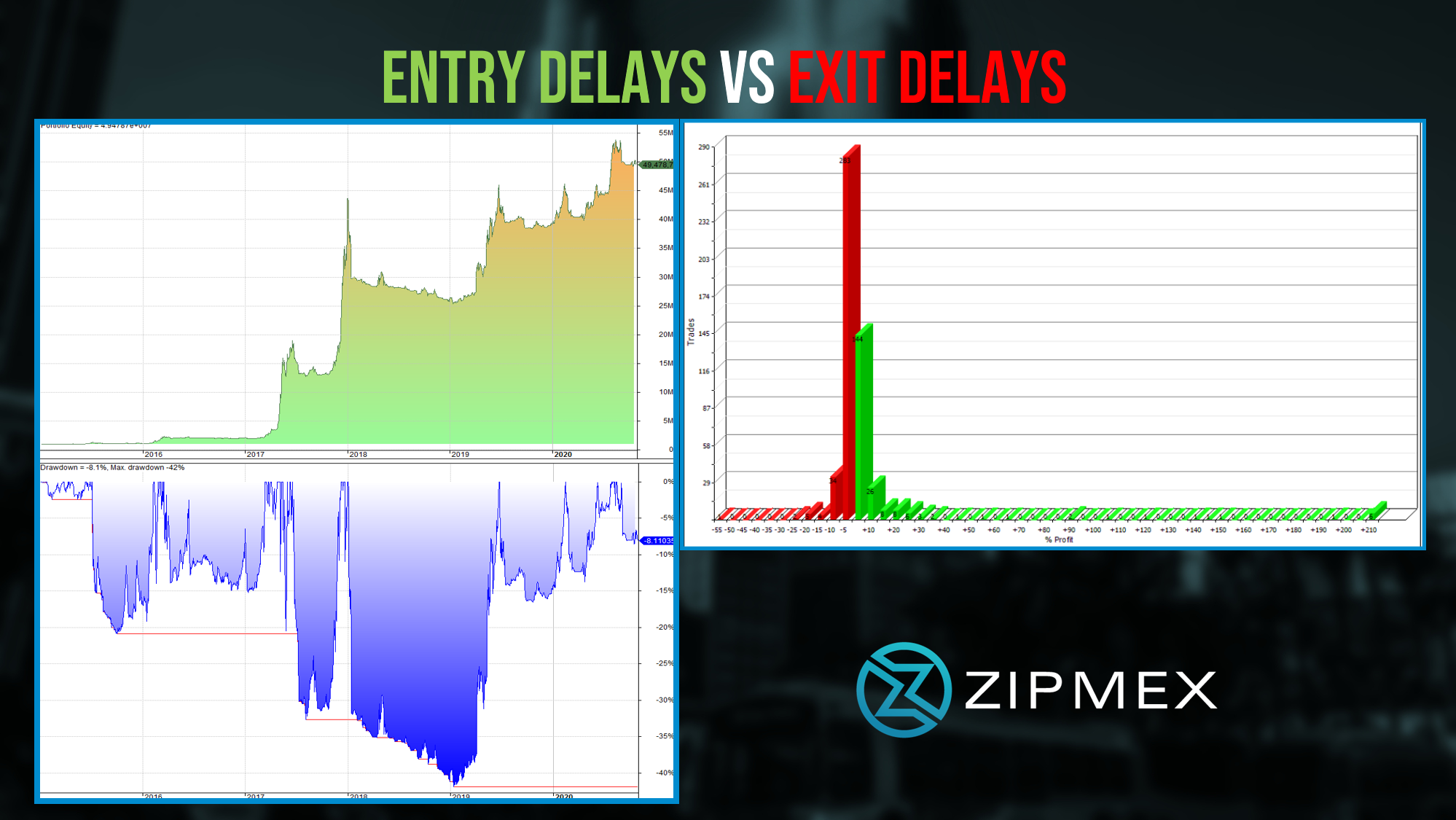

ภาพแรกคือพอร์ตที่มีวินัย เข้าออกตามระบบ (1 Day) ไม่ยึกยัก ไม่นิ่งเฉยเวลาต้องเด็ดขาด ซึ่งจะประกอบได้ด้วยกราฟเงินทุน กราฟ Max DD และกราฟของการกระจายตัวของผลตอบแทน เนื่องจากเรามีกลยุทธ์เข้าออกที่ชัดเจน ทำให้เมื่อแนวโน้มเปลี่ยน หรือโมเมนตัมเริ่มกลับจากจากขึ้นเป็นลงเราก็สามารถ Action ได้ทันท่วงที แท่งสีแดงๆคือผลขาดทุนจึงหางไม่ยาวมาก และส่วนใหญ่กระจุยอยู่ที่การขาดทุนไม่กี่ % ส่วนแท่งทางด้านขวาสีเขียวคือผลกำไรที่ระบบคายออกมาให้เราได้ จากวิธีแนวการแบบ Trend Following ทุกคนจะทราบดีว่าหางทางด้านขวาจะยาว ตามคอนเส็ป Cut Loss Short and Let Profit Run

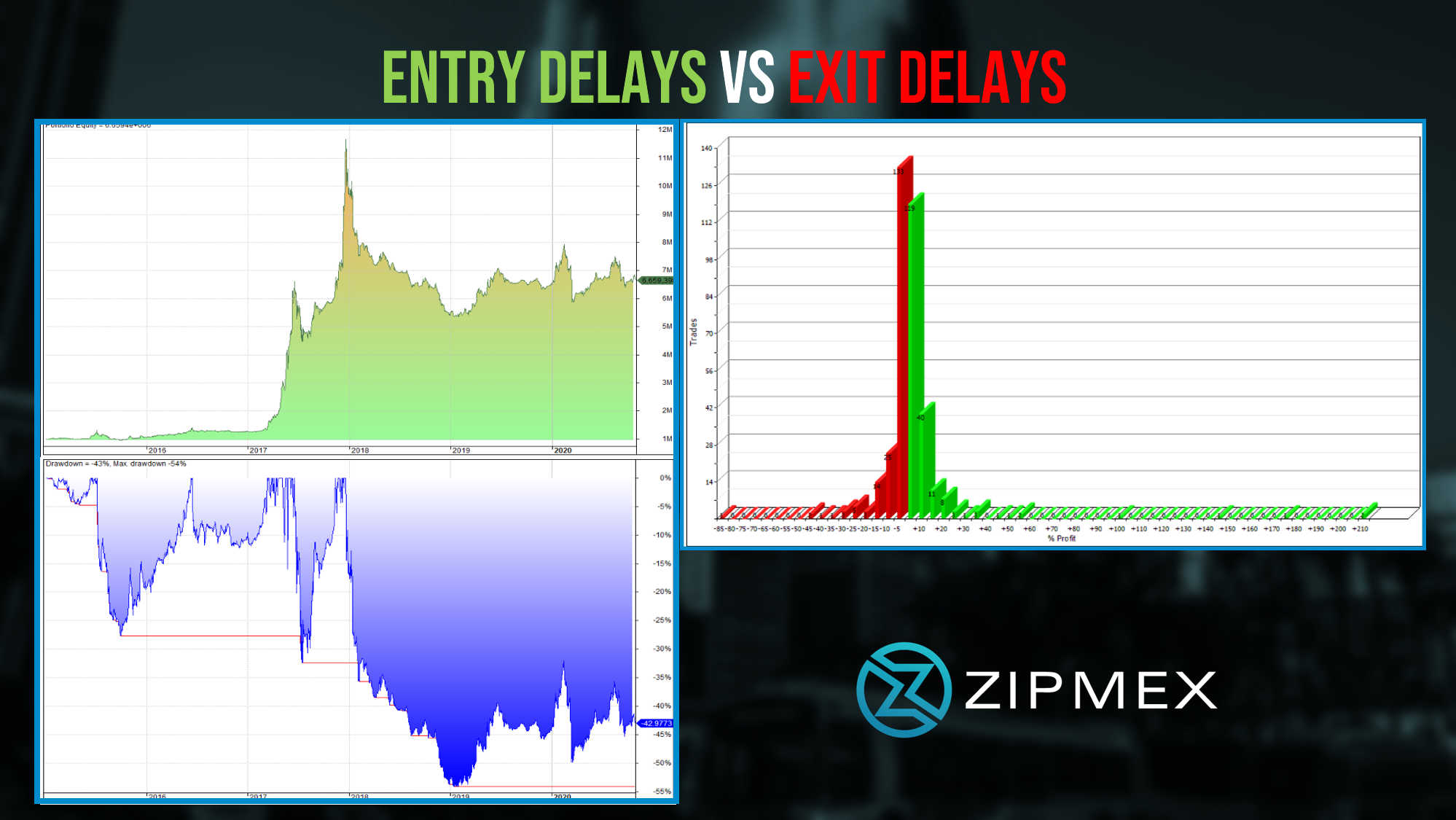

ส่วนภาพนี้คือพอร์ตแบบ Exit Delays ที่ 20 วันที่พอร์ตจะโตน้อยเพราะต้นทุนในการขาดไม่ดี คือต่อให้กำไรก็กำไรขาดแต่เวลาขาดทุนก็จะเยอะกว่าปกติหลายเท่า กราฟการกระจายตัวของผลตอบแทนจึงมีหางสีแดงด้านซ้ายที่ยาวออกไปเยอะพอสมควร ซึ่งการขาดทุนหนักๆเพียงแค่ครั้งหรือสองครั้งก็ทำให้พอร์ตเราเป๋ไปอีกหลายปีเลยล่ะครับ

ทั้งหมดที่เราทำวิจัยและยกตัวอย่างมาให้ทุกคนได้ดูก็เพราะต้องการสื่อกับทุกคนว่า เมื่อเรามีแบบแผน มีหลักการ มีกลยุทธ์ เรามีโอกาสและความเสี่ยงวิ่งเข้ามา สิ่งที่เราทำได้ก็คือมีวินัยในการทำตามแผนการลงทุนของตัวเรานั่นเอง เพราะการช้าไปเพียงไม่กี่วัน เราก็อาจจะไปถึงเป้าหมายทางการเงินของเราช้าลงเท่านั้นครับทุกคน

ที่มา : https://zipmex.co.th/learn/entry-delays-vs-exit-delays/

ZIPMEX

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast