Quantable Researcher Podcast Ep26 : รีวิวผลตอบแทนสินทรัพย์เสี่ยงทั่วโลกหลังผ่านครึ่งแรกของปี 2021

เดือนสุดท้ายของไตรมาสที่ 2 กำลังจะจบลงแล้ว Quantable EP 26 นี้จึงอยากจะมาอัพเดทผลตอบแทนของแต่ละสินทรัพย์ในช่วงครึ่งแรกของปีว่าเป็นอย่างไร ตัวไหนโดดเด่น ตัวไหนสวนทางเพื่อน ๆ เพื่อให้นักลงทุนได้เห็นภาพกว้างที่ชัดเจนมากขึ้น รวมทั้งเราจะมาแชร์ข้อมูลผลตอบแทนของสินทรัพย์ชนิดต่าง ๆ เพื่อให้เราสามารถวางแผนสำหรับไตรมาสถัดไปได้อย่างมีประสิทธิภาพ

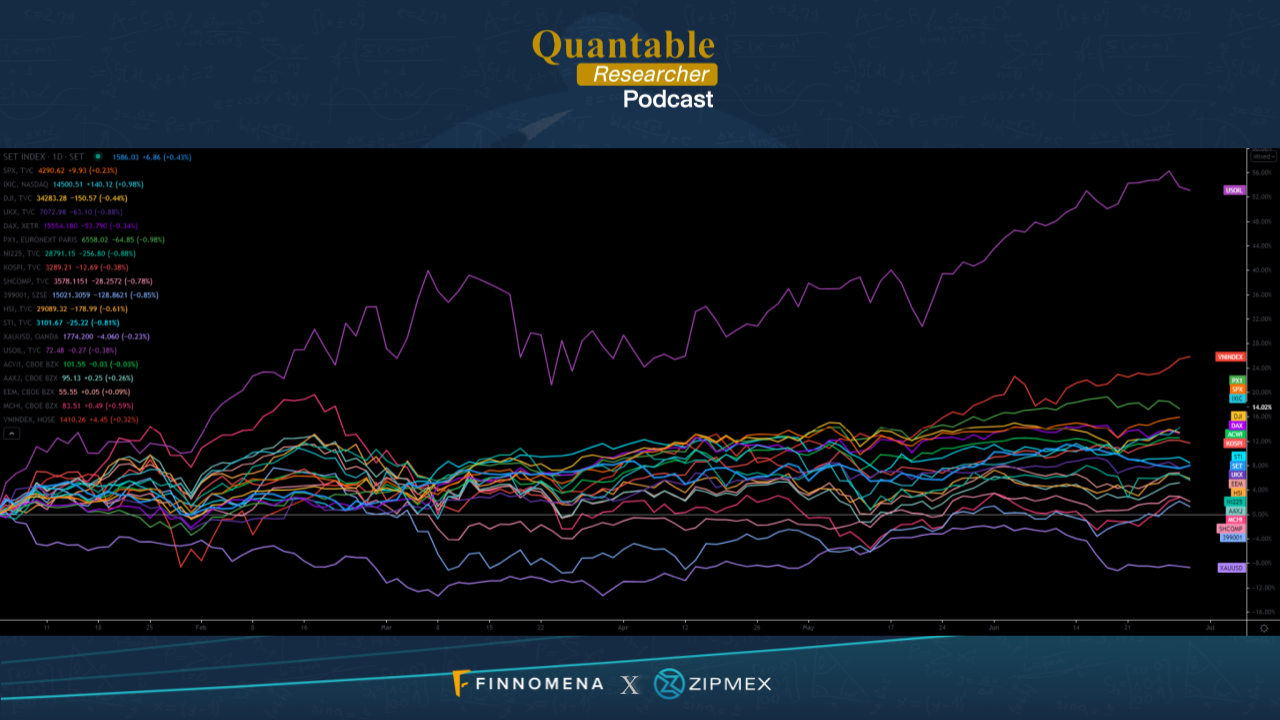

ผลตอบแทนของสินทรัพย์เสี่ยงไตรมาส 2 ไม่รวม Crypto

เราอยากจะเริ่มต้นด้วยตลาดตราสารทุนทั่วโลกก่อนว่าในช่วงครึ่งแรกของปี ผลตอบแทนและความผันผวนระหว่างทางเป็นอย่างไรกันบ้าง โดยดัชนีที่เราหยิบมาแสดงเป็นดัชนีหุ้นขนาดใหญ่ที่หลายท่านน่าจะรู้จักหรือเคยลงทุนในกองทุนรวมที่ลงทุนในประเทศนั้น ๆ ไม่มากก็น้อย อย่างเช่น S&P 500, Nasdaq, Dow Jones, UK 100, Dax, Cac40, Nikkei, Kospi, Shanghai Composite, Hang Seng, Straits Times, Set, MSCI All Country ex Japan, MSCI Emerging, Vietnam, Oil, Gold เป็นต้น

จากรูปจะสังเกตเห็นว่าสินทรัพย์ทุกชนิดยกเว้นทองคำ ให้ผลตอบแทนที่เป็นบวกในช่วงครึ่งแรกของปี มีบางช่วงเวลาอย่างเดือนมีนาคม เมษายน ที่ติดลบลงมาบ้าง ในสุดท้ายก็กลับขึ้นมาได้ สาเหตุหลักที่ตลาดหุ้นทั่วโลกยังคงโดดเด่นสวนทางกับตัวเลขเศรษฐกิจที่ตกต่ำเพราะภาวะโควิด-19 เพราะสถานการณ์เงินล้นโลก แม้จะมีข่าวเรื่องการลดขนาดเข้ามาบ้าง แต่หากเปรียบเทียบกับสินทรัพย์อย่างตราสารหนี้ทั้งภาครัฐและเอกชน กับตลาดหุ้นที่เทรดบน Valuation ที่แสนแพงในบางอุตสาหกรรม ตลาดหุ้นอาจจะปลอดภัยกว่า เพราะโอกาสของการปรับขึ้นดอกเบี้ยและที่สำคัญคือ เมื่อเศรษฐกิจไม่ดี บริษัทก็ผลประกอบการไม่ดี เมื่อผลประกอบการไม่ดี โอกาสที่ตราสารหนี้ของบริษัทนั้นจะผิดนัดชำระหนี้ก็มีสูงขึ้นตามไปด้วย จึงเป็นที่มาให้ตลาดหุ้น คึกคักแบบคึกแล้วคึกอีก

การกระจายตัวของผลตอบแทนจากรูปค่อนข้างกว้าง ค่าเฉลี่ยจะอยู่ประมาณ 8-10% แต่ที่โดดเด่นเลยจะเป็นตลาดสหรัฐฯ นำมาโดยหุ้นขนาดใหญ่และหุ้นเทคโนโลยี บางบริษัท PE 1000 เท่ายัง New High แล้ว New High อีก ทำให้ตลาดสหรัฐฯ บวกไปประมาณ 14-15% แต่ที่โดดเด่นนำตลาดอื่นคือตลาดเวียดนาม ที่บวกไปถึง 25% สะท้อนถึงการเติบโตและความคาดหวังของนักลงทุนต่อตลาดนี้เป็นอย่างมาก ส่วนเส้นที่นำโด่งสีม่วงคือราคาน้ำมันที่ครึ่งปีก็ขยับขึ้นกว่า 50% แล้ว (ยังดีช่วงนี้ WFH ไม่ต้องเติมน้ำมันบ่อย) แต่ก็กระทบทางอ้อมอยู่ดีเพราะน้ำมันคือต้นทุนการผลิตของสินค้าบริการหลายชนิด หนียังไงก็ไม่พ้นครับ

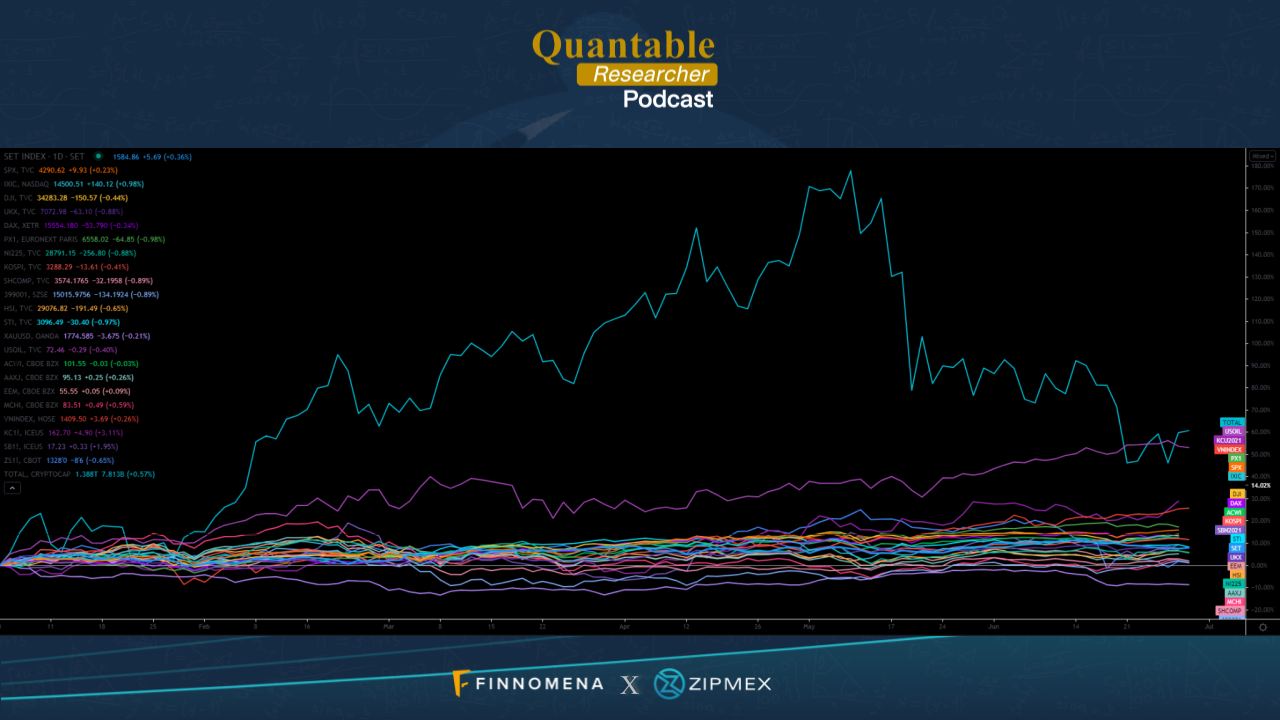

ผลตอบแทนของสินทรัพย์เสี่ยงไตรมาส 2 รวม Crypto

หากเรารวมสินทรัพย์ดิจิทัลเข้ามาด้วยเพราะสินทรัพย์ชนิดนี้ได้รับการพูดถึงมากเหลือเกินไนปี 2020-2021 เราจึงใส่ Total Crypto Market Cap ที่เป็นภาพรวมของตลาดสินทรัพย์ดิจิทัลได้ดีทีเดียว อีกทั้งเรายังใส่สินค้าโภคภัณฑ์อื่น ๆ เข้ามา เช่น กาแฟ, น้ำตาล, ถั่วเหลือง เป็นต้น

เมื่อใส่สินทรัพย์ดิจิทัลเข้ามา Scale กราฟดูยากไปเลย สาเหตุเพราะการแกว่งตัวของสินทรัพย์ดิจิทัลในช่วงครึ่งปีแรกสูงมาก ทั้งขึ้นแรงและลงแรง บวกไปสูงสุดประมาณ 180% แล้วถอยลงมาทันทีจบครึ่งไปบวกไป 60% แปลว่า Max DD% สูงทีเดียว ใครที่เข้าไปเก็งกำไรช่วงนั้นน่าจะทั้งเจ็บทั้งจุก แต่ระยะยาวถือว่ายังให้ผลตอบแทนสูงกว่าสินทรัพย์อื่น แต่ก็ความผันผวนสูงเช่นกัน

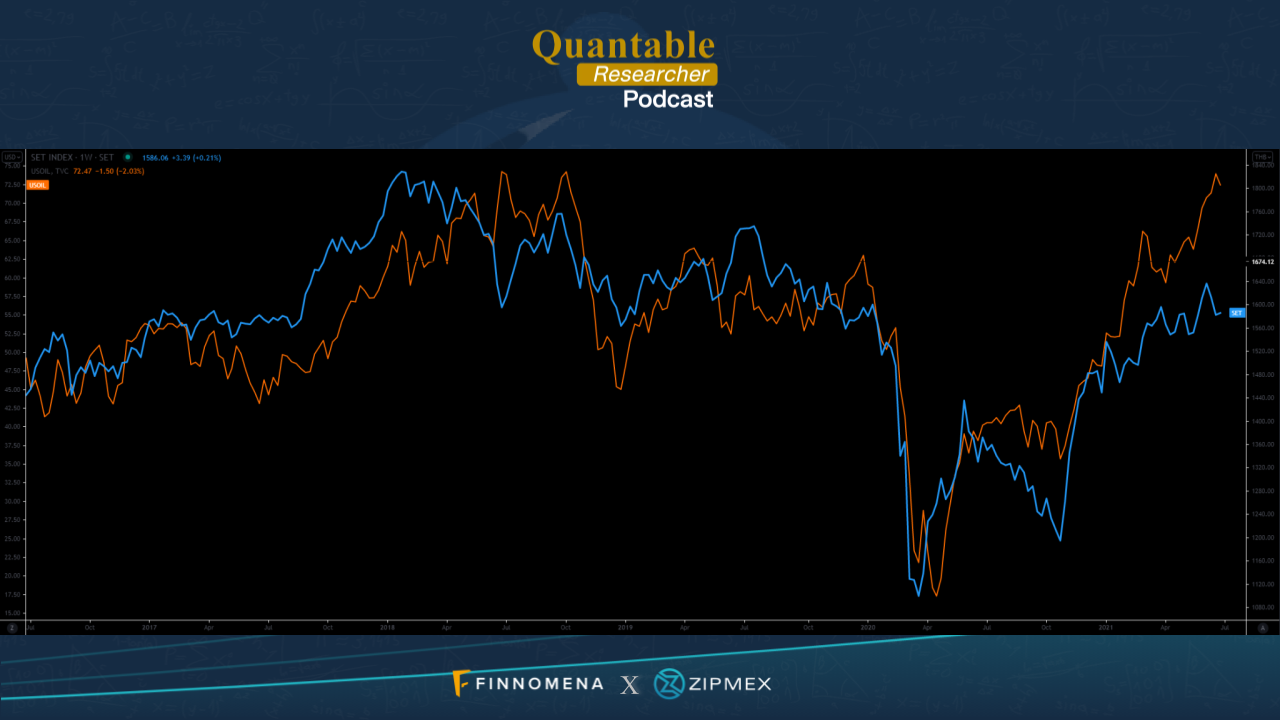

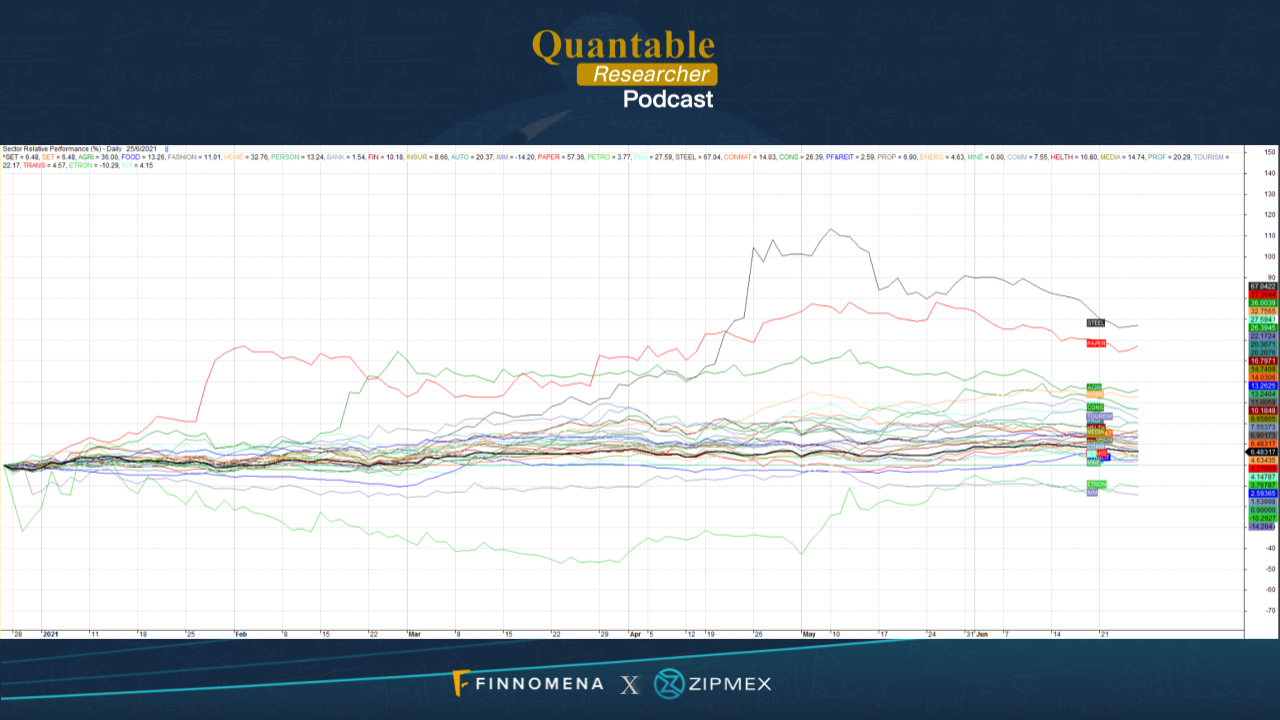

อัพเดทผลตอบแทนตลาดหุ้นไทย YTD

กลับมาที่ตลาดใกล้ตัวเรามากที่สุดก็คือตลาดหุ้นไทย ลองมาดูกันว่าครึ่งแรกของปี ผลตอบแทนเป็นอย่างไรกันบ้างและกลุ่มไหนคือกลุ่มที่โดดเด่นที่สุด ตามไปดูกันได้เลยครับ

ในช่วงครึ่งแรกของปีกลุ่มที่โดดเด่นเป็นกลุ่ม Steel ที่พึ่งจะปรับตัวขึ้นมาได้ในช่วงต้นไตรมาสที่ 2 และแซงทุกกลุ่มไปในที่สุด ทำให้ Sector Steel บวกไปกว่า 67 % อันดับที่สองตามมาด้วย Sector Paper ที่บวกไปถึง 57% ส่วนใครที่ลงทุนหุ้นรายตัวจะทราบดีว่าผลตอบแทนหุ้นรายตัวสูงมากหากเลือกถูกตัว บางตัวขึ้นเป็น 100% จากต้นปี แต่สิ่งที่ทำให้ SET Index ไม่โดดเด่นเท่าตลาดอื่นเป็นเพราะว่ากลุ่มใหญ่ ๆ อย่างพลังงาน ธนาคารปรับตัวขึ้นไม่มาก สวนทางราคาน้ำมันที่ขึ้นกว่า 50%

เมื่อเรามาดูการเคลื่อนไหวของทิศทางราคาน้ำมันกับ SET Index ว่ายังคงเป็นไปในทิศทางเดียวกันหรือไม่ หรือว่าความสัมพันธ์สวนทางกันแล้ว หรืออาจจะวิ่งในทิศทางเดียวกันแต่ สปีดในการขึ้นต่างกัน

เส้นสีฟ้าคือ SET Index เส้นสีส้มคือราคาน้ำมัน จะสังเกตเห็นว่า 6 ที่ผ่านมานี้ราคาน้ำมัน ถือว่าทำจุดสูงสุดใหม่ในรอบ 6 เดือน แต่ดัชนีหุ้นบ้านเรายังห่างจาก High อีกพอสมควร หากดูทิศทางความสัมพันธ์นั้นยังคงวิ่งไปในทิศทางเดียวหรือมีค่าเป็นบวก แต่สปีดต่างกันเล็กน้อย ฉะนั้นจะเรียกได้ว่าครึ่งแรกของปี ตลาดหุ้นไทยถูกกดดันจากสถานการณ์โควิด-19 ยังไม่รับผลบวกจากราคาน้ำมันในตลาดโลก (บางส่วน) และหุ้นขนาดกลางที่ทยอยวางขึ้นสวนทางตัวเลขเศรษฐกิจที่ยังน่าเป็นห่วง

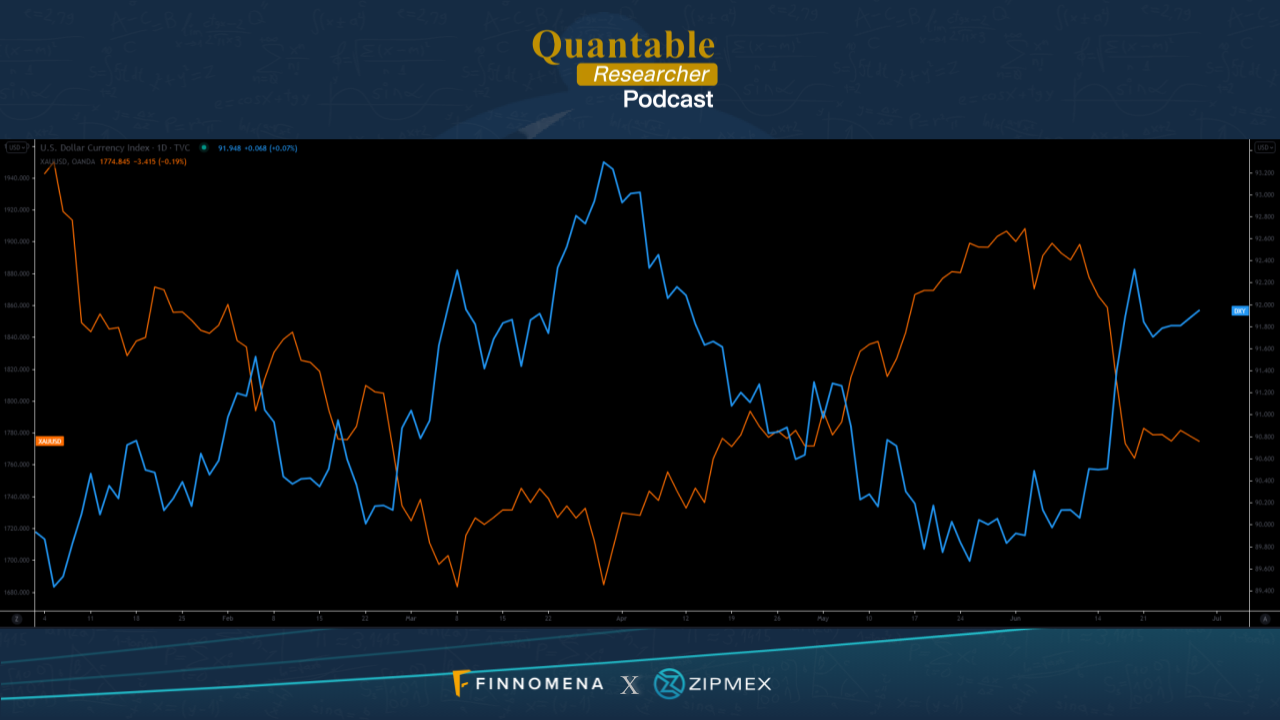

ภาวะเงินเฟ้อควรต้องกังวลมากแค่ไหน

จากที่เราเห็นราคาสินค้าโภคภัณฑ์ทั้งน้ำมัน สินค้าเกษตร และอื่น ๆ ทำให้เรากังวลเกี่ยวกับภาวะเงินเฟ้อที่เกิดขึ้น หลังจากนั้นความกังวลเรื่องการปรับตัวขึ้นของอัตราดอกเบี้ยที่อาจจะมาก่อนกำหนด เมื่ออัตราดอกเบี้ยปรับขึ้น ต้นทุนธุรกิจก็สูงขึ้นตาม ตลาดตราสารหนี้ก็ตอบรับความกังวลครั้งนี้บ่อยครั้งในไตรมาส 2 ที่ผ่านมา ประกอบกับการอัดฉีดสภาพคล่องต่อเนื่องที่มีโอกาสทำให้ค่าเงินด้อยลง ประชาชนหารายได้น้อยลงแถม Power ของกำลังซื้อก็ลดลงอีก เราเลยหยิบภาพ Dollar Index เทียบกับราคาทองคำมาให้ดูคู่กันไปด้วยเลยครับ

Dollar Index และทองคำช่วงครึ่งแรกของปี มีความสัมพันธ์ในทิศทางที่ตรงกันข้ามอย่างเห็นได้ชัด Dollar Index วิ่งขึ้นทองคำวิ่งลง ซึ่งทำให้นักลงทุนสับสนเป็นอย่างมากเพราะสหรัฐฯ พิมพ์เงินออกเรื่อย ๆ แทนที่ดอลลาร์จะอ่อนค่ากลับแข็งค่า และแทนที่คนจะหนีเข้าทองเพราะทองคำถูกตีความว่าเป็นสินทรัพย์ที่ป้องกันเงินเฟ้อได้ดี ทองคำกลับวิ่งลงซะอย่างนั้น แทบจะฉีกตำราการเงินในอดีตที่มีเลย

สุดท้ายนี้เราเชื่อว่าการรีวิวผลตอบแทนของสินทรัพย์อยู่เสมอ จะช่วยให้เราเห็นภาพใหญ่ในการลงทุน ขณะเดียวกันเมื่อมองย้อนมาที่พอร์ตตนเองจะทำให้เรารู้ว่า เราผิดพลาดตรงตรงหรือมีอะไรที่เราละเลยไปหรือเปล่าในไตรมาสนี้ เพื่อที่ไตรมาสหน้าจะได้เอาชนะตลาดหรือทำผลตอบแทนได้ดีภายใต้ความเสี่ยงที่ต่ำกว่าในระยะยาวครับ

ZIPMEX

ติดตาม FINNOMENA Podcast ได้ทุกช่องทางที่คุณมี

App Spotify

https://finno.me/spotify

App Google podcasts

https://finno.me/googlepodcast

Apple podcast

https://finno.me/applepodcast

App Soundcloud

https://finno.me/soundcloud

Podbean

https://finno.me/podbean

Youtube

https://finno.me/youtubepodcast