รีวิว

- กระแสน้ำที่เชี่ยวกราก เมื่อความผันผวนพุ่งสูง

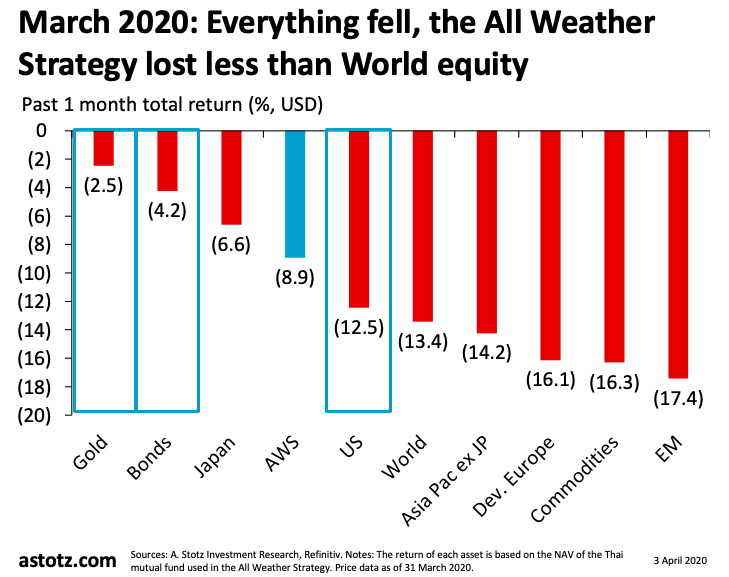

- มีนาคม 2020: ทุกอย่างปรับตัวลง พอร์ต All Weather Strategy ขาดทุนน้อยกว่าหุ้นโลก

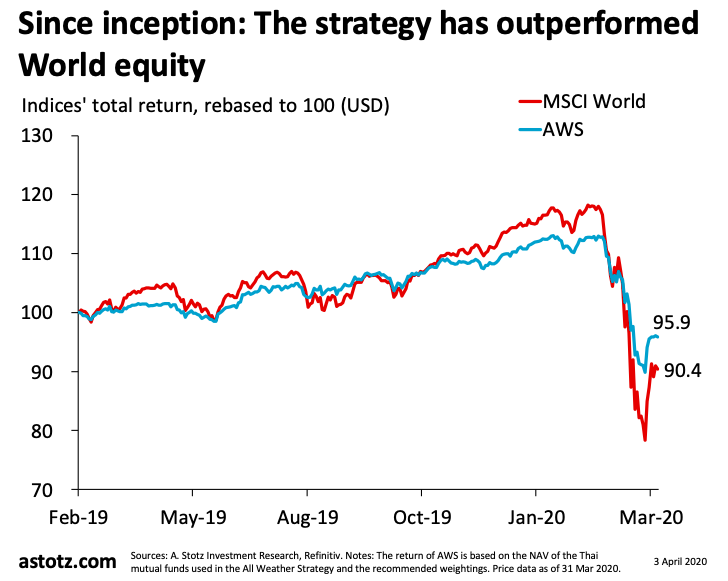

- ตั้งแต่ก่อตั้ง: AWS สามารถชนะหุ้นโลกได้

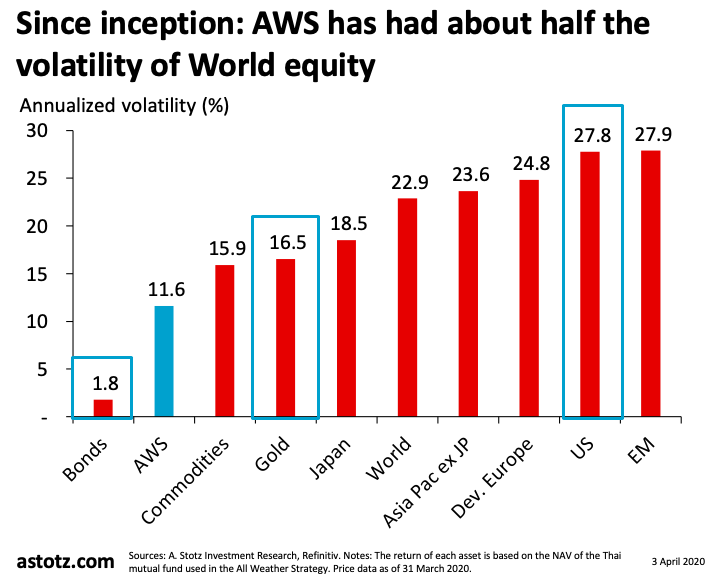

- ตั้งแต่ก่อตั้ง: เมื่อเทียบกับตลาดหุ้นโลก พอร์ต All Weather Strategy มีความผันผวนนับเป็นประมาณครึ่งหนึ่งของความผันผวนตลาดหุ้นโลก

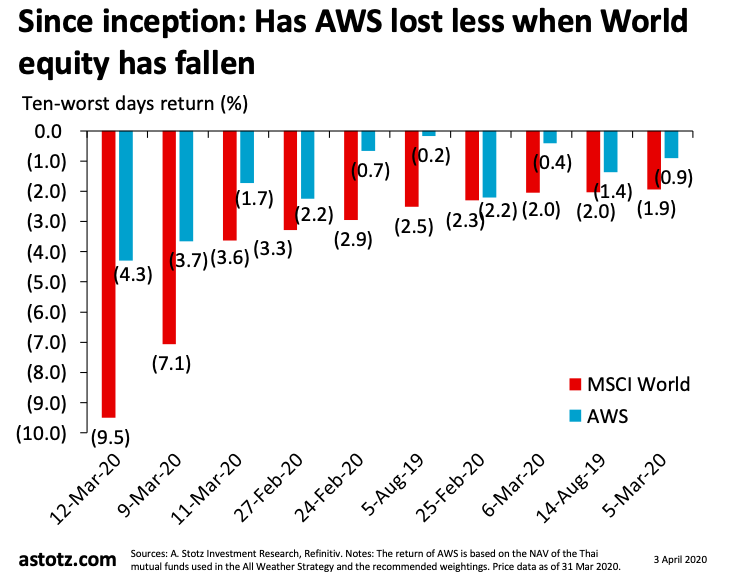

- ตั้งแต่ก่อตั้ง: พอร์ตการลงทุนนี้มีการปรับตัวลดลงน้อยกว่าตลาดหุ้นโลก ในช่วงเวลาเดียวกัน

- ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

มุมมอง

- เมื่อสามารถควบคุมไวรัสได้ เราก็จะได้เห็นผลกระทบที่จะเกิดขึ้นกับเศรษฐกิจ

- ยังคงโฟกัสกับการจำกัดความเสี่ยงขาลง

รีวิว: กระแสน้ำที่เชี่ยวกราก เมื่อความผันผวนพุ่งสูง

- ด้วยกลยุทธ์ All Weather Strategy คุณจะได้ลงทุนในหุ้นแบบระยะยาว

- เราพยายามทำให้ความเสี่ยงขาลงเบาบางลงด้วยการผสมผสานสินทรัพย์อื่น ๆ เข้ามา และลดสัดส่วนหุ้นเมื่อตลาดหุ้นเผชิญความเสี่ยงสูง

สิ่งที่เราทำ: ลดการลงทุนในตราสารหนี้ภาคเอกชน

- ในตอนนี้ ทางเลือกตราสารหนี้ที่ปลอดภัยที่สุดสำหรับนักลงทุนไทย คือตราสารหนี้ภาครัฐระยะสั้นของไทย

- เพื่อให้ได้ตามนั้น เราเปลี่ยนสัดส่วนตราสารหนี้ด้วยการสับเปลี่ยนจากการผสมกันระหว่างตราสารหนี้ภาคเอกชนคุณภาพดีกับตราสารหนี้ภาครัฐ ไปถือเพียงตราสารหนี้ภาครัฐอย่างเดียว

สิ่งที่เราทำ: ลดสัดส่วนหุ้นเหลือ 25%

- ก่อนหน้านี้ เราแลเห็นโอกาสการปรับตัวลงของหุ้น อันเนื่องมาจากมูลค่าที่แตะระดับสูงสุดตลอดกาล เราจึงลดสัดส่วนหุ้นเหลือ 25% จาก 45%

- ตลาดหุ้นสหรัฐฯ ถือเป็นตลาดหุ้นที่แพงที่สุด หนี้ก็สูง เราจึงลดสัดส่วนหุ้นสหรัฐฯ เหลือ 5% จาก 25%

- เพิ่มสัดส่วนตราสารหนี้เป็น 45% จาก 25%

สิ่งที่เราทำ: ปรับสินค้าโภคภัณฑ์ออกทั้งหมด

- ความขัดแย้งใน OPEC และสภาวะเศรษฐกิจเติบโตช้าลง ส่งผลให้ราคาน้ำมันร่วง

- ความต้องการโลหะอุตสาหกรรมน่าจะยังอ่อนแอ อันเนื่องมาจากภาวะเศรษฐกิจถดถอยทั่วโลกที่ปรากฏให้เห็นราง ๆ

- ดังนั้น เราจึงปรับสัดส่วนสินค้าโภคภัณฑ์ออกทั้งหมด จากเดิมถือไว้ 5%

- และท้ายที่สุด เราได้เพิ่มสัดส่วนการถือทองคำเป็น 30% จากเดิม 25%

มีนาคม 2020: ทุกอย่างปรับตัวลง พอร์ต All Weather Strategy ขาดทุนน้อยกว่าหุ้นโลก

รูปที่ 1: รูปเปรียบเทียบผลตอบแทน AWS กับสินทรัพย์อื่น ๆ

ข้อมูล ณ วันที่ 31 มี.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- AWS: ชนะหุ้นโลกไป 4.5%

- ทองคำ: ความต้องการสภาพคล่องส่งผลให้ราคาทองร่วง

- ตราสารหนี้: ถูกกระทบอย่างหนักจากความต้องการสภาพคล่อง

- สหรัฐฯ: เป็นตลาดหุ้นที่โดนผลกระทบเป็นอันดับที่สองรองจากญี่ปุ่น

ตั้งแต่ก่อตั้ง: AWS สามารถชนะหุ้นโลกได้

รูปที่ 2: เปรียบเทียบผลตอบแทนระหว่าง AWS และ MSCI World

ข้อมูล ณ วันที่ 31 มี.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- พอร์ต All Weather Strategy โดยส่วนใหญ่มีการกระจายการลงทุนในหุ้น 45-65% และลงทุนในทองคำ 25%

- ตั้งแต่ 25 มีนาคมที่ผ่านมา สัดส่วนคือหุ้น 25% ตราสารหนี้ 45% ทองคำ 30%

- การมีสัดส่วนการลงทุนในหุ้นที่ต่ำกว่าในเชิงเปรียบเทียบ ช่วยลดความรุนแรงของการปรับตัวลงเมื่อเทียบกับกลยุทธ์ที่มีหุ้นเพียงอย่างเดียว

ตั้งแต่ก่อตั้ง: เมื่อเทียบกับตลาดหุ้นโลก พอร์ต AWS มีความผันผวนนับเป็นประมาณครึ่งหนึ่งของความผันผวนตลาดหุ้นโลก

รูปที่ 3: ความผันผวนของแต่ละสินทรัพย์

ข้อมูล ณ วันที่ 31 มี.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

- ความผันผวนของพอร์ต AWS คิดเป็นประมาณครึ่งหนึ่งของความผันผวนตลาดหุ้นโลก

- สัดส่วน 45-65% ในหุ้นช่วยลดความผันผวนลง

- ทองคำไม่มีความสัมพันธ์กับหุ้น จึงช่วยลดความผันผวนของพอร์ต AWS

ตั้งแต่ก่อตั้ง: พอร์ตการลงทุนนี้มีการปรับตัวลดลงน้อยกว่าตลาดหุ้นโลก ในช่วงเวลาเดียวกัน

รูปที่ 4: ผลดำเนินงานของ 10 วันที่แย่ที่สุดของหุ้นโลก เทียบกับ AWS

ข้อมูล ณ วันที่ 31 มี.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ลักษณะที่โดดเด่นของ AWS คือ ตั้งเป้าให้ปรับตัวลงน้อยกว่า ยามตลาดหุ้นโลกปรับตัวลง

- นับตั้งแต่ก่อตั้งพอร์ต เมื่อดูข้อมูลของ 10 วันที่ตลาดหุ้นมีผลตอบแทนย่ำแย่ที่สุด พบว่าผลตอบแทนของ AWS ปรับตัวลดลงน้อยกว่าตลาดหุ้นโลกในวันนั้น

- ส่วนใหญ่เป็นเพราะสัดส่วนหุ้นที่น้อย และการกระจายลงทุนในทองคำ

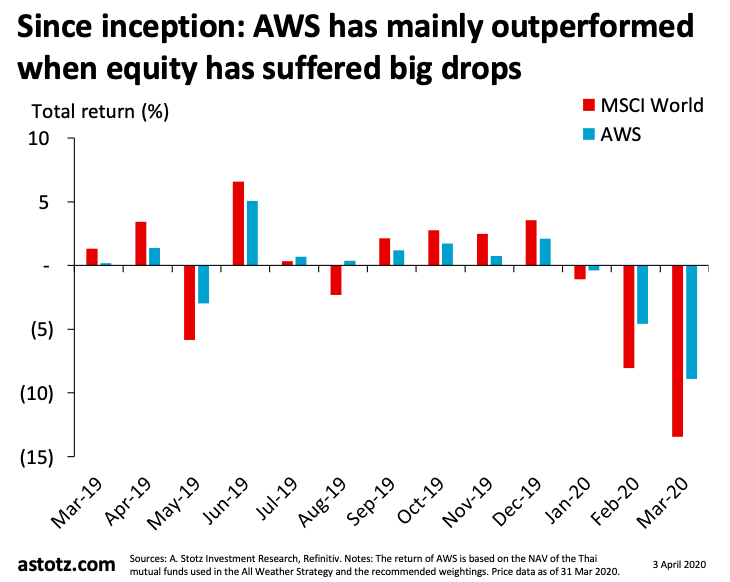

ตั้งแต่ก่อตั้ง: AWS มักจะทำผลงานได้เหนือกว่า เมื่อหุ้นโลกเผชิญภาวะร่วงหนัก

รูปที่ 5: เปรียบเทียบผลการดำเนินงาน AWS และ MSCI World ในช่วง 1 ปีที่ผ่านมา

ข้อมูล ณ วันที่ 31 มี.ค. 2020 (ที่มา: A.Stotz Investment Research, Refinitiv)

ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ผลการดำเนินงานของ AWS เหนือกว่าหุ้นโลกที่สุดในช่วงเดือนมีนาคม 2020 กุมภาพันธ์ 2020 พฤษภาคม 2019 และ สิงหาคม 2019 ซึ่งเป็นช่วงที่หุ้นโลกร่วงหนักสุด ๆ

- ทองคำและตราสารหนี้ทำหน้าที่เป็นเครื่องมือคุมความเสี่ยงที่มีประสิทธิภาพในหลาย ๆ ช่วงที่ตลาดปรับตัวลง

คาดการณ์ผลกระทบ – ด้านลบ

- การปรับตัวขึ้นสุด ๆ ของตลาดอาจทำให้เกิดการร่วงหนัก

- “คนไข้” (ตลาดหุ้น) ได้รับ “ยา” มากเกินไป จากดอกเบี้ยที่ต่ำ

- เศรษฐกิจกำลังจะเผชิญการเติบโตช้าลง

- ความเสี่ยงค่าเงินอันเนื่องมาจากรัฐบาลพิมพ์เงินเพื่อรับมือกับสถานการณ์นี้

- การกระทบห่วงโซ่อุปทานอาจก่อให้เกิดภาวะตื่นตระหนก

- สถานการณ์สภาพคล่องที่ไม่คาดฝันนั้นอาจก่อให้เกิดภาวะตื่นตระหนกเช่นกัน

คาดการณ์ผลกระทบ – ด้านบวก

- บริษัทต่าง ๆ แข็งแกร่งกว่าแต่ก่อน สามารถปรับตัวได้ไว

- นโยบายการเงินและการคลังจากภาครัฐสามารถป้องกันไม่ให้เกิดเหตุการณ์ที่เลวร้ายที่สุดได้

- อัตราการพุ่งแบบ Exponential ของการติดเชื้อ COVID-19 จะเริ่มช้าลงในจุดหนึ่ง

- ผู้คนจะปรับตัวและฟื้นคืนมาอีกครั้งดังเช่นวิกฤตครั้งก่อน ๆ

มุมมอง: เมื่อสามารถควบคุมไวรัสได้ เราก็จะได้เห็นผลกระทบที่จะเกิดขึ้นกับเศรษฐกิจ

- เมื่อสามารถจัดการควบคุม COVID-19 ได้ หรือเมื่อผู้คนเริ่มเบื่อหน่ายการอยู่บ้าน เราจะเริ่มได้เห็นผลกระทบด้านลบจากการปิดตัวทางเศรษฐกิจทั่วโลก

- ความตึงเครียดด้านภูมิศาสตร์การเมืองอาจแย่ลงกว่าเดิม

- มุมมองการเติบโตของเศรษฐกิจโลกที่อ่อนแอนั้นส่งผลร้ายต่อหุ้น

มุมมอง: ยังคงโฟกัสกับการจำกัดความเสี่ยงขาลง

- ฉะนั้น เราจึงยังพอใจกับการเน้นสัดส่วนสินทรัพย์ตั้งรับอย่างทองคำและตราสารหนี้

- ที่ผ่านมา ทองคำเป็นสินทรัพย์หลบภัยในช่วงตลาดผันผวน และไม่มีความสัมพันธ์กับหุ้น

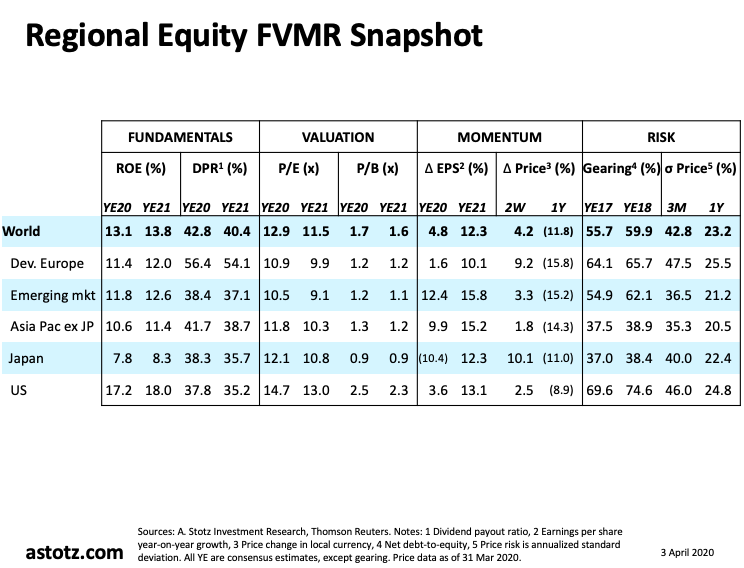

สรุป FVMR แต่ละภูมิภาค

รูปที่ 6: สรุป FVMR หุ้นแต่ละกลุ่มประเทศ

ข้อมูล ณ วันที่ 31 มี.ค. 2020 (ที่มา: A.Stotz Investment Research, Thomson Reuters)

- พื้นฐาน (Fundamentals): หุ้นสหรัฐฯ มีผลตอบแทนต่อส่วนของผู้ถือหุ้น ROE (Return on Equity) สูงที่สุด

- มูลค่า (Valuation): ตลาดเกิดใหม่มี PE (Price-to-Earnings) ต่ำสุด และญี่ปุ่นมี PB (Price-to-Book) ต่ำสุด ส่วนมูลค่าของยุโรปก็ปรับลงมาเยอะ

- แนวโน้ม (Momentum): ล่าสุดราคาปรับตัวขึ้นเล็กน้อย แต่ภาพรวมก็ยังเป็นขาลง

- ความเสี่ยง (Risk): ภูมิภาคเอเชีย-แปซิฟิก และญี่ปุ่น มีอัตราหนี้สินต่อทุน (Gearing) ต่ำที่สุด

สรุป รีวิวพอร์ต All Weather Strategy ประจำเดือนมีนาคม 2020

- กลยุทธ์ของเราได้เอาชนะหุ้นโลกในแง่ของผลตอบแทนที่มากกว่าและความผันผวนที่น้อยกว่า

- เน้นการตั้งรับ ด้วยสัดส่วน 45% ในตราสารหนี้ภาครัฐระยะสั้น 30% ในทองคำ และ 25% ในหุ้น

Andrew Stotz

**สนใจลงทุนพอร์ต All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจดูข้อมูลและลงทุนในพอร์ตนี้ สามารถคลิกที่นี่ https://www.finnomena.com/port/andrew/ หรือแบนเนอร์ข้างล่างได้เลยครับ

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้