ในยุคที่คนส่วนใหญ่พูดถึงแต่ NFTs คริปโตฯ (crypto) และ Tesla การประเมินมูลค่าหุ้น หรือการประเมินมูลค่าบริษัทอาจฟังดูล้าหลังสำหรับคนยุคนี้

อย่างไรก็ตาม ถึงแม้ว่าตอนนี้การประเมินมูลค่าบริษัท อาจจะดูไม่สำคัญมากนัก แต่เมื่อใดก็ตามที่หุ้นกลับมาเป็นที่หนึ่งในใจนักลงทุนเมื่อไร เมื่อนั้นการประเมินมูลค่าจะกลับมาเป็นสิ่งที่ทุกคนตามหา

Valuation Master Class Boot Camp คอร์สจากคุณ Andrew Stotz ที่จะสอนคุณทุกอย่างในการประเมินมูลค่าหุ้น ไปจนถึงการเริ่มต้นอาชีพในสายการเงิน ดูรายละเอียดและลงทะเบียน คลิก https://finno.me/vmc

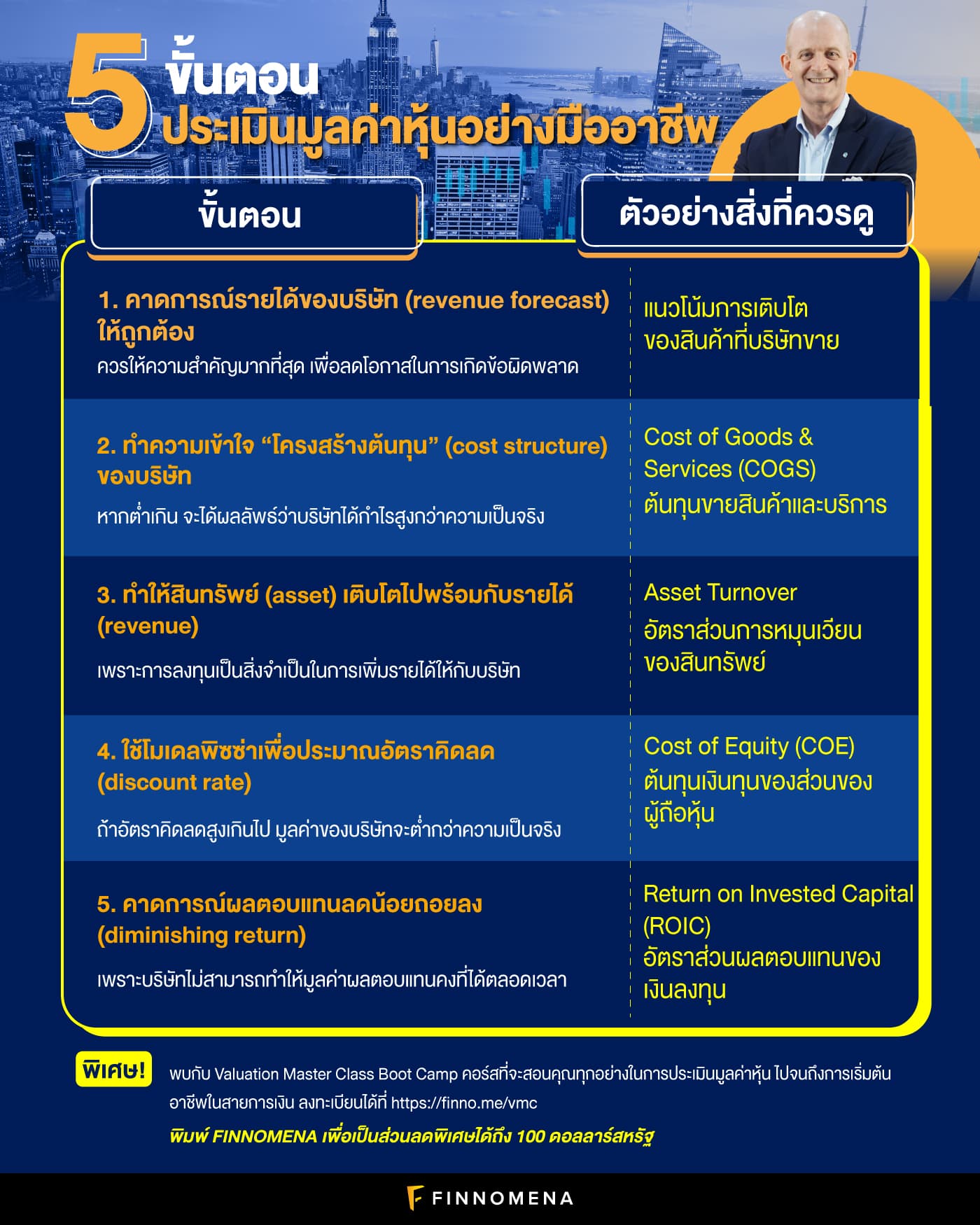

1. คาดการณ์รายได้ของบริษัท (revenue forecast) ให้ถูกต้อง

รายได้ของบริษัท (revenue) เป็นสิ่งที่สำคัญที่สุดในการประเมินมูลค่าหุ้น ถ้าเราคาดการณ์รายได้ของบริษัทผิดพลาด มูลค่าที่แท้จริงของบริษัทก็จะคาดเคลื่อนตามไปด้วย ขั้นตอนแรกของการคาดการณ์รายได้ของบริษัท คือการตอบคำถามเหล่านี้

- มีทีมงานที่รับผิดชอบฝ่ายขาย (sales team) กี่คน ?

- ใครเป็นหัวหน้าฝ่ายขาย ?

- กลยุทธ์การเติบโต (growth plan) ของธุรกิจคืออะไร ?

- ข้อจำกัดของการเติบโตของยอดขายคืออะไร ?

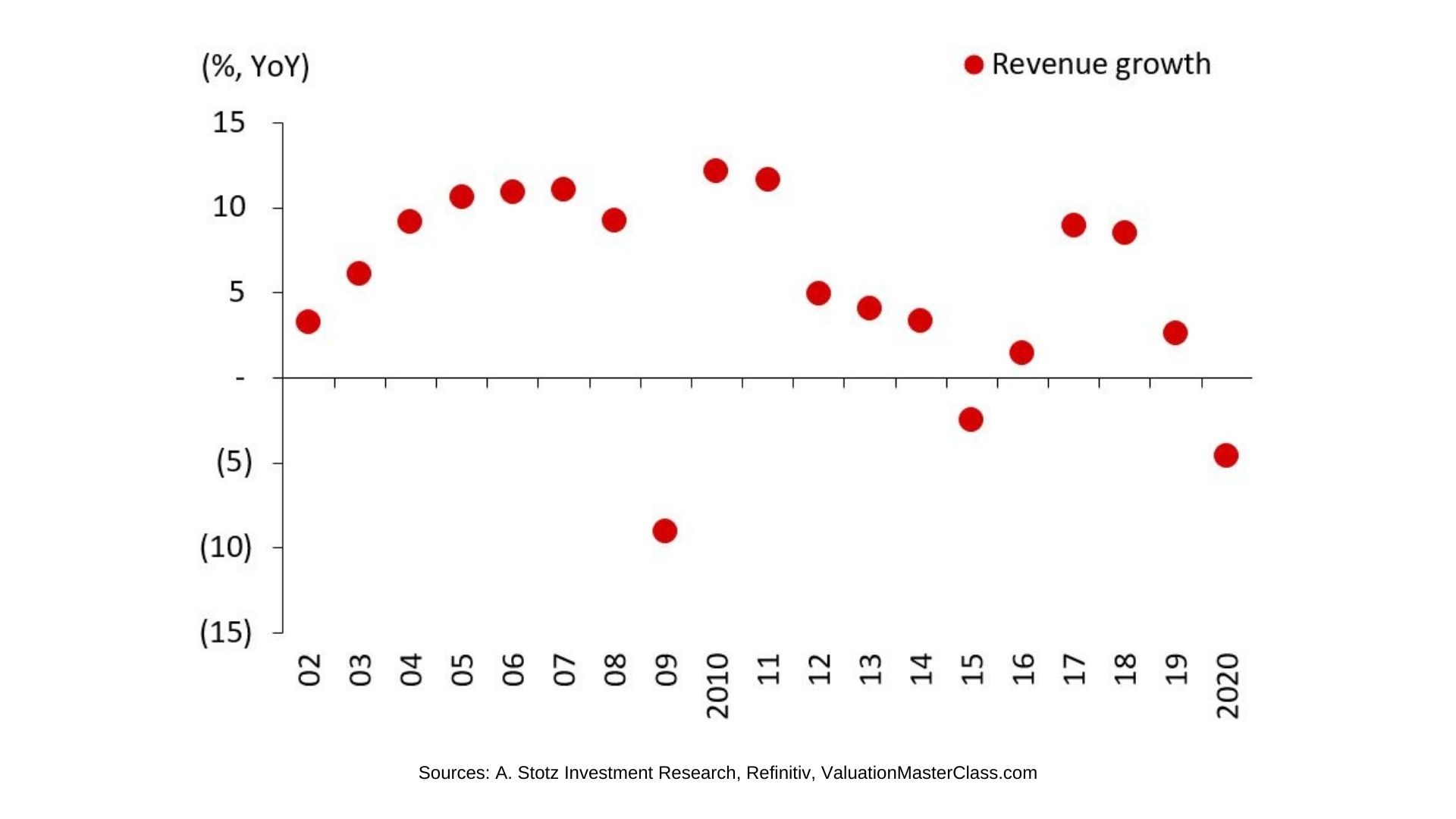

รายได้ของบริษัทจะเพิ่มขึ้น 6% โดยเฉลี่ย

ในปี 2002-2020 โดยเฉลี่ยแล้ว รายได้ของบริษัททั่วโลกที่จดทะเบียนอยู่ในตลาดหุ้นเติบโตอยู่ที่ 6%

โดยปีที่มีรายได้เฉลี่ยโตเร็วมากที่สุดคือปี 2010 อยู่ที่ 12% และปีที่โตน้อยที่สุดคือปี 2009 โดยบริษัททั่วโลกมีรายได้ -9% ซึ่งการคาดการณ์รายได้ที่ดีนั้น จะต้องไม่อ้างอิงจากแนวโน้ม หรือเทรนด์ระยะสั้นเพียงอย่างเดียว ยิ่งไปกว่านั้นการใช้สถิติ (statistical tool) ก็ไม่สามารถที่จะคาดการณ์อัตราการเติบโตของรายได้บริษัทได้อย่างแม่นยำอีกด้วย

การคาดการณ์รายได้โดยประเมินจากการตลาด (marketing) หรือการสร้างแบรนด์ (branding) ของบริษัท ให้ลองตั้งคำถามว่า ส่วนแบ่งทางการตลาดของบริษัทเพิ่มขึ้นไหม ? บริษัทสามารถสื่อสารคุณค่าของแบรนด์ได้ชัดเจนไหม ?

การคาดการณ์รายได้ ควรประเมินจาก สินค้า หรือโปรดักส์ (products) กระบวนการขาย (selling process) และบริการ (service)

แนวโน้มการเติบโต (growth prospects) ของโปรดักส์ที่ขายคืออะไร ? โปรดักส์ตัวใหม่ของบริษัทคืออะไร ? ข้อจำกัด หรือคอขวด (bottlenecks) ในกระบวนการขายมีอะไรบ้าง ? รายได้ของบริษัทสามารถเติบโตได้หรือไม่ ? มีการ follow-up ลูกค้าดีแค่ไหน ?

การคาดการณ์รายได้เป็นปัจจัยหลักในการประเมินมูลค่าที่แท้จริงของบริษัท จึงควรให้ความสำคัญกับข้อนี้ให้มากที่สุด เพื่อลดโอกาสในการเกิดข้อผิดพลาด

จงคำนึงถึงการตลาด การสร้างแบรนด์ โปรดักส์ กระบวนการขาย การขนส่งสินค้า และบริการหลังการขายในการคาดการณ์ โดยต้องไม่คาดการณ์รายได้บริษัทสูงจนเกินความเป็นจริง (over optimistic)

2. ทำความเข้าใจ “โครงสร้างต้นทุน” (cost structure) ของบริษัท

นักวิเคราะห์ส่วนใหญ่ประเมินค่าใช้จ่าย (expenses) ต่ำกว่าความเป็นจริง จนทำให้ได้ผลลัพธ์ที่แสดงให้เห็นว่าบริษัทได้กำไรสูงกว่าความเป็นจริง

เราวิเคราะห์งบการเงิน (financial statements) ประมาณ 15,000 บริษัท เพื่อจะชี้ให้เห็นว่าในผลกำไรขาดทุน (P&L) นั้นมีส่วนที่เป็นค่าใช้จ่ายอยู่เท่าไร ต้นทุนขายสินค้าและบริการ (cost of goods & services – COGS) โดยเฉลี่ยอยู่ที่ 71% ของรายได้บริษัท ซึ่งหมายความว่าในทุก ๆ $100 ที่บริษัททั่วไปทำได้โดยเฉลี่ย จะต้องนำ $71 ไปใช้เป็นต้นทุนขายสินค้าและบริการ

5.6 เปอร์เซ็นต์

5.6 % คือ อัตรากำไรสุทธิ (net profit margin) โดยเฉลี่ยของบริษัททั้งหมดที่อยู่ในตลาดหุ้นในช่วงปี 2002-2020 โดยอัตราส่วนนี้จะแตกต่างกันไปตามประเภทอุตสาหกรรมและประเทศ ซึ่งอัตราส่วนนี้มีไว้เตือนว่าไม่ให้ประเมินมูลค่าของบริษัทต่ำจนเกินไป

โฟกัสที่ต้นทุนขายสินค้าและบริการ (COGS)

ถ้า COGS โดยเฉลี่ยแล้วคิดเป็น 71% ของรายได้ ดังนั้นการประเมินมูลค่าของเราจะเน้นโฟกัสไปที่รายได้ (revenue) และต้นทุนการขายสินค้าและบริการ (COGS) เป็นหลัก โดยจงคำนึงไว้ว่าการเปลี่ยนแปลงของอัตรากำไรขั้นต้น (gross profit margin) จะไม่ค่อยเกิดขึ้นบ่อยนัก หากคุณคาดการณ์ว่าจะเกิดการเปลี่ยนแปลงอย่างมีนัย คุณก็ต้องมีสตอรี่ของบริษัทมาเล่า

3. ทำให้สินทรัพย์ (asset) เติบโตไปพร้อมกับรายได้ (revenue)

สมัยที่ผมยังเป็นหัวหน้าฝ่ายวิเคราะห์ (Head of Research) มีนักวิเคราะห์คนหนึ่งให้ผมดูบทวิเคราะห์การคาดการณ์ยอดขายของบริษัทแห่งหนึ่งที่มีกระแสเงินสดสุทธิ (free cash flow to the firm – FCFF) เพิ่มขึ้นสูงมากในปีที่สี่ ผมเห็นว่าไม่มีการคาดการณ์ค่าใช้จ่ายในการลงทุน (Capex) ในปีที่สี่และห้า ผมจึงสอบถามเพิ่มเติม

นักวิเคราะห์ตอบว่า “บริษัทแสดงค่าใช้จ่ายในการลงทุน (Capex) ล่วงหน้าแค่สามปี”

ผมจึงถามต่อไปว่า “คุณคิดว่าบริษัทจะเลิกลงทุนในธุรกิจของตัวเองไหม ?”

นักวิเคราะห์คนนั้นไม่เชื่อว่าบริษัทจะเลิกลงทุนในธุรกิจของตัวเอง และเราก็ไม่ควรเชื่อแบบนั้นเช่นกัน

การลงทุนเป็นสิ่งจำเป็นในการเพิ่มรายได้ให้กับบริษัท

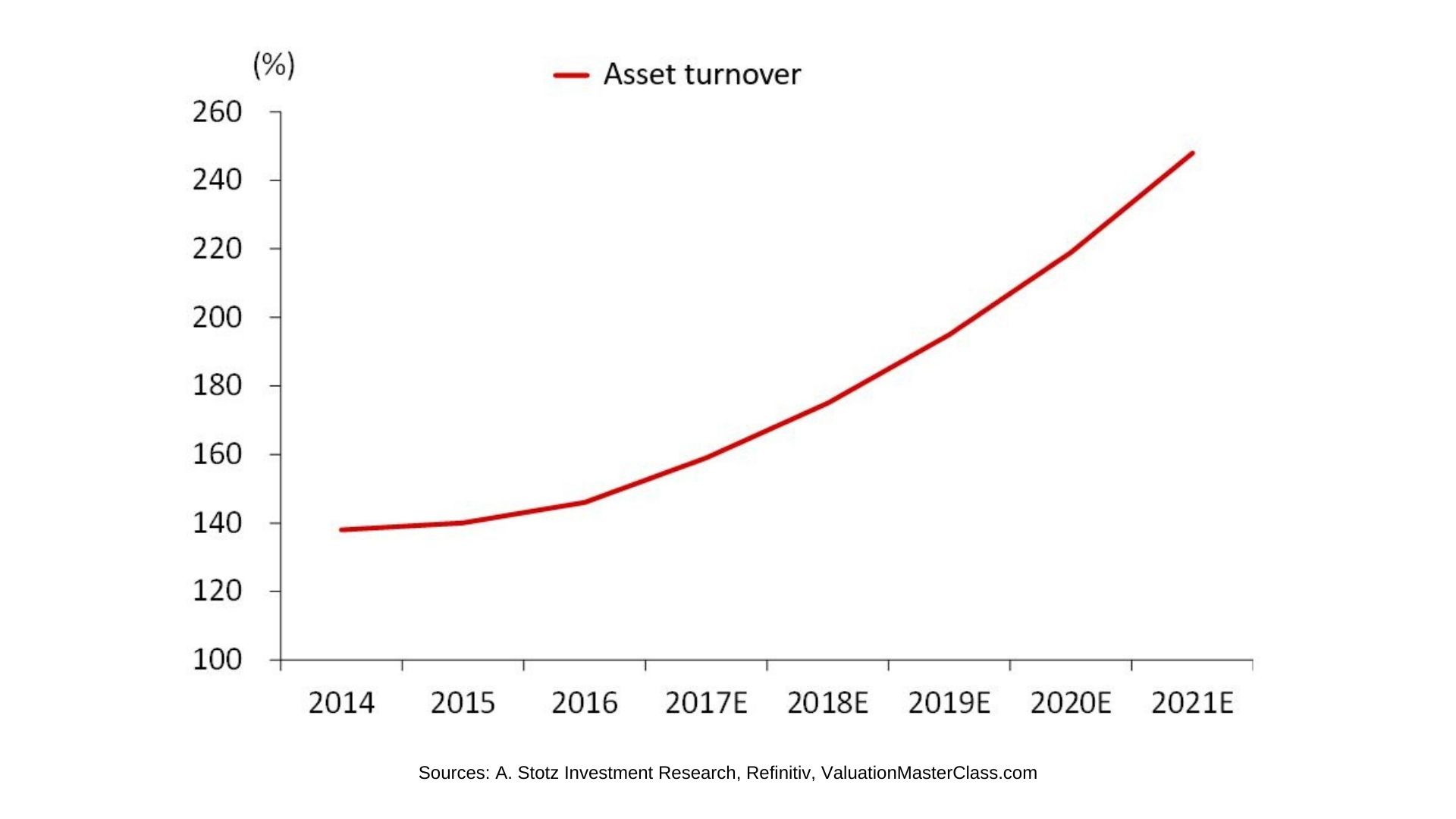

ดังนั้น จึงเป็นไปไม่ได้เลย ที่จะคาดการณ์ว่ารายได้บริษัทจะเติบโตโดยที่สินทรัพย์ไม่เติบโตตามไปด้วย ผมสอนนักเรียนในคลาส Valuation Master Class Boot Camp ของผมเสมอว่าเราสามารถหลีกเลี่ยงข้อผิดพลาดนี้ได้ โดยดูจากอัตราส่วนการหมุนเวียนของสินทรัพย์ (asset turnover) เพื่อให้มั่นใจว่าการคาดการณ์มูลค่าของสินทรัพย์เป็นไปในทิศทางเดียวกับรายได้ของบริษัท ถ้าอัตราส่วนการหมุนเวียนของสินทรัพย์ (asset turnover) ที่คุณคาดการณ์เอาไว้ เหมือนกับกราฟด้านล่าง คุณต้องลองดูว่ามีอะไรผิดพลาดหรือไม่ และถ้าคุณมั่นใจว่าผลลัพธ์ที่ได้ถูกต้องแล้ว ก็ให้ลองเรียบเรียงเรื่องราวของบริษัทและนำข้อมูลที่ได้มานำเสนอร่วมกับผลลัพธ์ที่ได้ เพื่อเพิ่มความน่าเชื่อถือของผลการคาดการณ์

4. ใช้โมเดลพิซซ่าเพื่อประมาณอัตราคิดลด (discount rate)

อัตราคิดลด (discount rate) ถือเป็นผลตอบแทนจากความต้องการของตลาดเพื่อแลกกับความเสี่ยงของหุ้นตัวนั้น ถ้าเราคาดการณ์อัตราคิดลดไว้สูงเกินไป มูลค่าของบริษัทที่ประเมินได้จะต่ำกว่าความเป็นจริง ในทางกลับกันถ้าเราคาดการณ์อัตราคิดลดไว้ต่ำเกินไป มูลค่าของบริษัทที่ประเมินได้จะสูงกว่าความเป็นจริง

ทั้งนี้ขึ้นอยู่กับวิธีที่ใช้ในการประเมินมูลค่าบริษัท อัตราคิดลด (discount rate) ที่ได้อาจจะเป็นต้นทุนเงินทุนของส่วนของผู้ถือหุ้น (cost of equity – COE) หรือต้นทุนเงินลงทุนเฉลี่ยของกิจการ (weighted average cost of capital – WACC) อย่างไรก็ตาม COE เป็นส่วนหนึ่งของ WACC และ ค่าของ COE จะมีผลมากกว่าอีกส่วนหนึ่งของ WACC นั่นก็คือ ต้นทุนของหนี้สิน (cost of debt)

นักวิเคราะห์ส่วนมากให้ความสำคัญกับสิ่งเล็กน้อยมากเกินไป จนลืมคำนึงถึงสิ่งที่สำคัญมากกว่า นั่นก็คือการหา COE ที่ถูกต้อง

COE ประกอบไปด้วยการคำนวณหลายอย่างเข้าด้วยกัน โดยวิธีการหลักในการหาค่า COE คือ ต้นทุนเงินลงทุนของผู้ถือหุ้น (Capital Asset Pricing Model – CAPM) โดย CAPM แสดงให้เห็นว่า COE ได้มาจากการหาอัตราผลตอบแทนที่ปราศจากความเสี่ยง (risk-free rate) ค่าชดเชยความเสี่ยงตลาด (market risk premium) และค่าเบต้า (beta)

เมื่อเราหาค่าเหล่านี้ได้ เราก็จะสามารถหาค่า COE ได้เป็นลำดับต่อมา เหนือสิ่งอื่นใดเราต้องคำนึงเสมอว่าค่า COE เป็นสิ่งที่สำคัญที่สุด อย่าเสียเวลาไปกับการคำนวณหาค่าอย่างอื่นมากเกินไป เราต้องมองภาพใหญ่ให้ออกว่าสิ่งที่เราต้องการหาคืออะไร ซึ่งก็คือค่า COE ที่ถูกต้อง

Yogi Berra สั่งพิซซ่า

นักเบสบอลมืออาชีพชาวอเมริกัน Yogi Berra นอกจากเขาจะได้เป็น All-Star 18 สมัย และชนะ World Series Championships 10 สมัย ในฐานะผู้เล่นแล้ว เขายังเป็นคนที่ชาญฉลาดและมีไหวพริบมาก

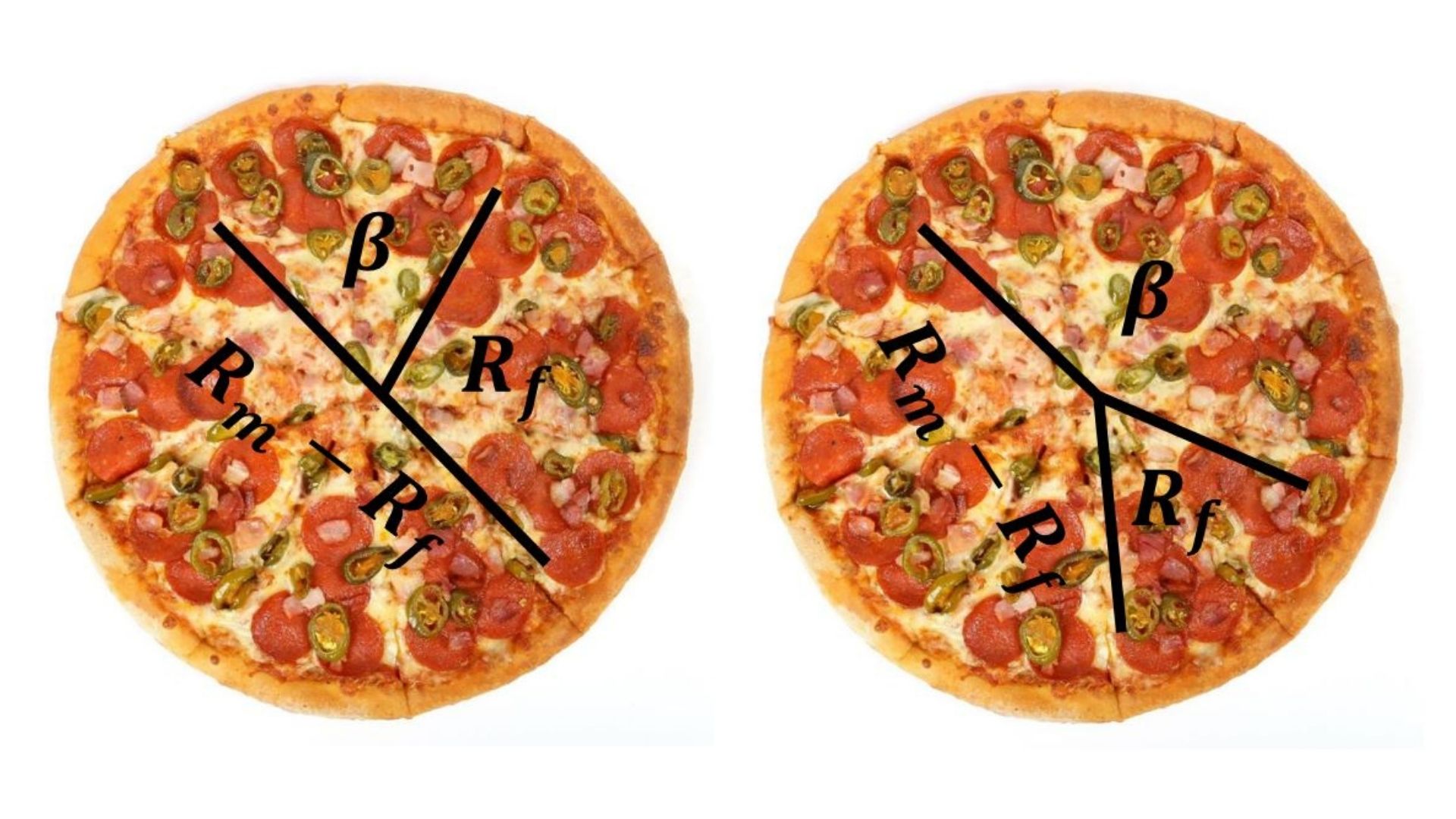

Yogi Berra ไปสั่งพิซซ่าที่ร้านแห่งหนึ่ง เขาถามพนักงานว่า:

“คุณตัดพิซซ่าออกเป็นกี่ชิ้น ?”

“6 ชิ้น” พนักงานตอบ

“ช่วยตัดให้เป็น 4 ชิ้นด้วยครับ เพราะผมไม่ค่อยหิว กิน 6 ชิ้นไม่หมดครับ” Yogi บอกกับพนักงาน

ต้นทุนเงินทุนของส่วนของผู้ถือหุ้น (COE) ก็เหมือนกับพิซซ่าที่ Yogi Berra สั่ง

มันมีหลายวิธีมากที่จะตัดพิซซ่า เช่นเดียวกับการคำนวณหา COE

ลองนึกภาพว่าพิซซ่าคือ COE ดังนั้นสิ่งที่สำคัญที่สุดไม่ใช่การหาว่าเราสามารถแบ่งพิซซ่าออกได้กี่สไลซ์ แต่เป็นการหาขนาดของพิซซ่าต่างหาก

อย่างที่บอกไว้ข้างต้นว่า COE ที่สูงหรือต่ำเกินไป ทำให้มูลค่าของบริษัทที่หามาไม่ตรงกับความเป็นจริง โดยค่าที่ส่งผลกระทบมากที่สุดคือค่า COE ที่ต่ำเกินไป

5. การคาดการณ์ผลตอบแทนลดน้อยถอยลง (diminishing return)

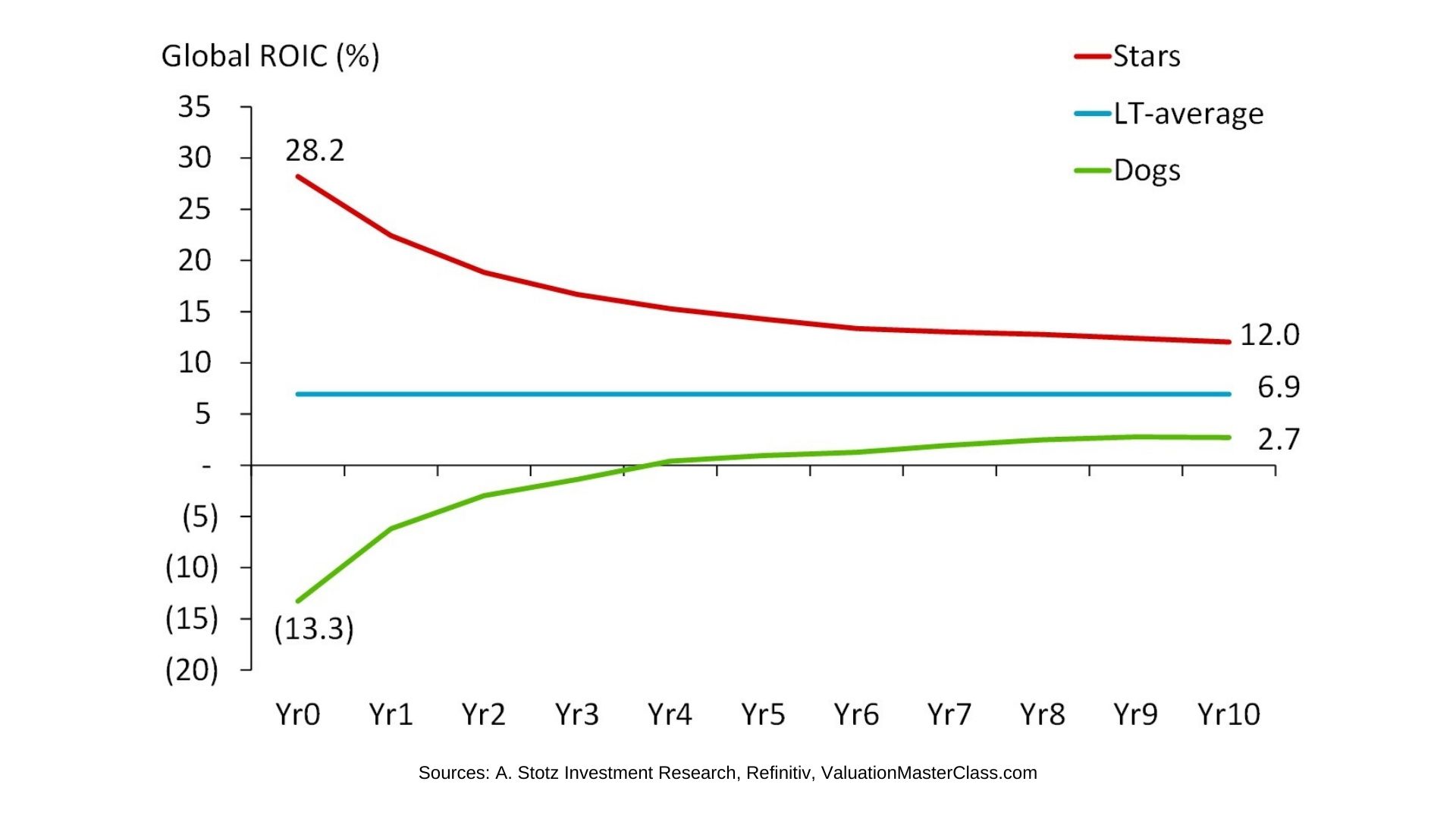

เป็นไปได้น้อยมากที่บริษัทจะสามารถคงยอดกำไรที่สูงไว้ได้ตลอด และแทบจะเป็นไปไม่ได้เลยที่จะขาดทุนอยู่ตลอดเวลา ดังนั้นการลดลงของอัตราส่วนผลตอบแทนของเงินลงทุน (return on invested capital – ROIC) (หรือเพิ่มขึ้นในเคสของบริษัทที่มีผลกำไรต่ำ) สะท้อนถึงไอเดียที่ว่าบริษัทไม่สามารถทำให้มูลค่าผลตอบแทนคงที่ได้ตลอดเวลาเช่นกัน

ที่ผ่านมาเราวิเคราะห์บริษัทประมาณ 11,000 บริษัท ใน 10 กลุ่มอุตสาหกรรม เพื่อที่จะทำความเข้าใจการเปลี่ยนแปลงของ ROIC เมื่อเวลาผ่านไป เราวิเคราะห์โดยติดตามค่าเฉลี่ย ROIC ของแต่ละบริษัท (10 พอร์ต) เป็นระยะเวลามากกว่า 10 ปี ผลลัพธ์ที่ได้มีความสำคัญต่อการประเมินมูลค่าบริษัทเป็นอย่างมาก เพราะทำให้เราเข้าใจและสามารถจัดการกับ ROIC ได้ในช่วงขาลงของโมเดล 3 ระยะ (three-stage model)

บริษัทที่เคยได้ผลกำไรมากก็สามารถลดลงได้ ในขณะเดียวกันบริษัทที่ได้ผลกำไรน้อยก็สามารถเพิ่มขึ้นได้

Bonus: YAAW

สิ่งสุดท้ายที่ผมอยากแชร์ ในการประเมินมูลค่าหุ้นแบบมืออาชีพคือ คอนเซ็ปต์ YAAW จำไว้ว่า “Finance is part art, part science.” การเงินเป็นทั้งศาสตร์และศิลป์ มันไม่มีคำตอบที่ถูกหรือผิด เวลาเท่านั้นที่จะเป็นเครื่องพิสูจน์ มันจึงเป็นไปไม่ได้เลยที่คุณจะถูกทุกอย่างทุกจุดในการประเมินหรือคาดการณ์อะไรก็ตาม “You Are Always Wrong – YAAW” “คุณผิดเสมอนั่นแหละ” อย่างน้อยก็จนกว่าเวลาจะพิสูจน์ให้คุณถูกได้

อยากเรียนรู้มากกว่านี้ ต้องทำอย่างไร ?

ผมมีคอร์สที่จะสอนคุณทุกอย่างในการประเมินมูลค่าหุ้น ไปจนถึงการเริ่มต้นอาชีพในสายการเงิน มาเรียนคอร์ส Valuation Master Class Boot Camp กันได้เลย

พิมพ์ FINNOMENA เพื่อเป็นส่วนลดพิเศษได้ถึง 100 ดอลลาร์สหรัฐ