ระดับการผกผันของ Yield Curve ถือเป็นเครื่องมือช่วยทำนายเศรษฐกิจอันทรงพลัง ไม่ว่าจะเป็นด้านการเติบโตในอนาคต เงินเฟ้อ หรือภาวะเศรษฐกิจถดถอย โดยจะเป็นการแสดงส่วนต่าง (หรือ Spread) ระหว่างอัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ ระยะยาวและระยะสั้น โดยระยะยาวจะอยู่ที่ 10 ปี ส่วนระยะสั้นอยู่ที่ 3 เดือน

โดยปกติแล้ว อัตราผลตอบแทนระยะยาวย่อมสูงกว่าระยะสั้น ซึ่งจะแสดงให้เห็นผ่าน Yield Curve ที่ชันขึ้นเป็นค่าบวก นาน ๆ ที อัตราผลตอบแทนระยะยาวจะต่ำกว่าระยะสั้น ซึ่งจะสะท้อนให้เห็นผ่าน Yield Curve ที่ดิ่งลงเป็นค่าลบครับ

Yield Curve ที่ชันขึ้นเป็นค่าบวกนั้นมักหมายถึงการเติบโตของเงินเฟ้อ ส่วน Yield Curve ที่ดิ่งลงเป็นค่าลบนั้นมักจะหมายถึงภาวะเศรษฐกิจถดถอยเสมอ

Yield Curve เป็นเครื่องมือทำนายภาวะเศรษฐกิจถดถอยของสหรัฐฯ ที่พึ่งพาได้มากๆ

Yield Curve ถูกนำไปใช้ใน Financial Stress Index ที่เผยแพร่โดยเฟดสาขาเซนต์หลุยส์ ถูกนำไปใช้ใน US Index of Leading Economic Indicators ที่เผยแพร่โดย The Conference Board ส่วนเฟดสาขานิวยอร์กใช้ Yield Curve เพื่อประกอบการคาดการณ์รายเดือนถึงความเป็นไปได้ที่จะเกิดภาวะเศรษฐกิจถดถอยครับ

คุณ Arturo Estrella และ Tobias Adrian พบว่าเมื่อไรที่ส่วนต่างมีค่าต่ำกว่า 93 basis points (หรือ 0.93%) อัตราการว่างงานจะเพิ่มขึ้น

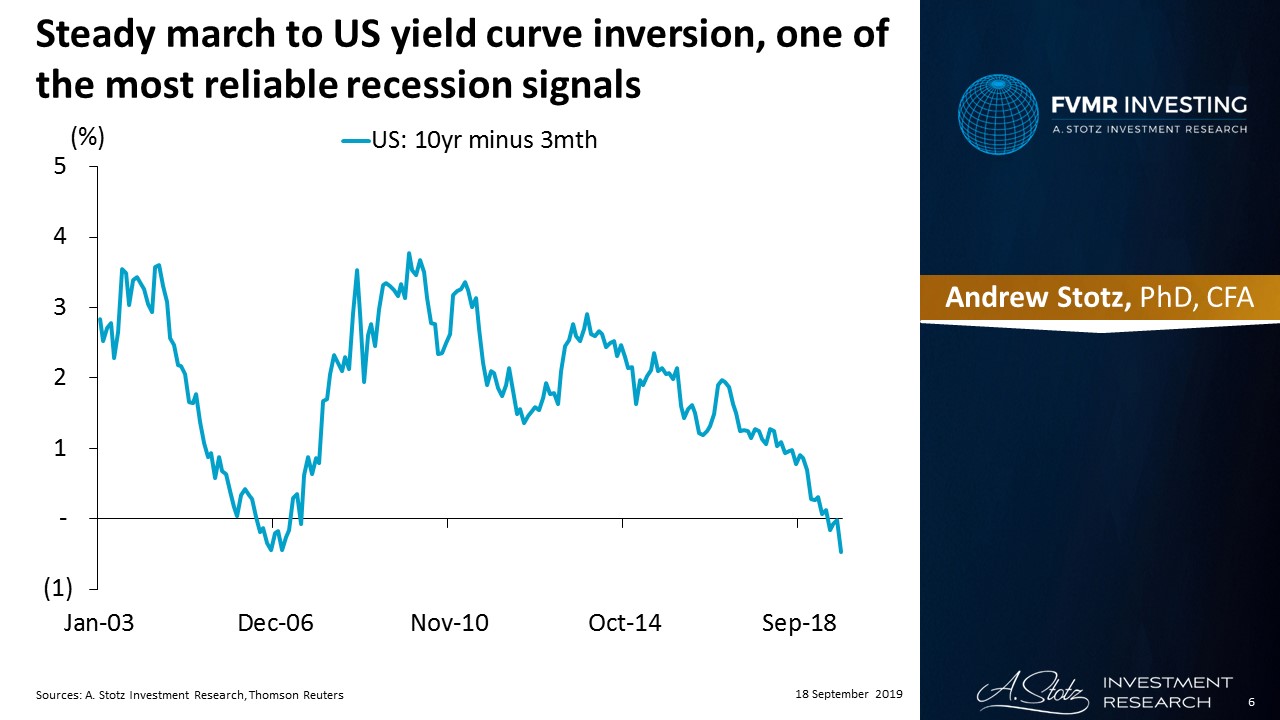

ตั้งแต่ปี 1970 เป็นต้นมา Inverted Yield Curve จะปรากฏก่อนเกิดภาวะเศรษฐกิจถดถอยในสหรัฐฯ โดยระยะเวลาเฉลี่ยตั้งแต่เกิดการผกผันจนกระทั่งถึงภาวะเศรษฐกิจถดถอยจะอยู่ประมาณ 12 เดือน ในช่วงครึ่งปีแรกของ 2019 ถือเป็นครั้งแรกที่เกิด Inverted Yield Curve นับตั้งแต่ปี 2007 อย่างไรก็ดี ตัวเส้นดิ่งทะลุ 93-bps ในช่วงกลางปี 2018 ลองมาดูกันในภาพข้างล่างเลยครับ

ค่อยๆ ก้าวอย่างต่อเนื่อง เข้าไปหาสัญญาณต่อภาวะเศรษฐกิจถดถอยที่น่าเชื่อถือที่สุดอย่างการผกผันของ Yield Curve สหรัฐฯ

โดยปกติแล้ว ธนาคารได้กำไรจากส่วนต่างระหว่างดอกเบี้ยที่จ่ายให้คนฝากเงินระยะสั้น ซึ่งใช้ต้นทุนต่ำ กับ ดอกเบี้ยที่ได้รับจากการให้คนกู้ระยะยาว ที่ได้ผลตอบแทนเยอะกว่า เมื่อธนาคารได้กำไรจากการกู้ก้อนใหม่ ก็มีแนวโน้มที่จะอยากให้กู้เพิ่มมากขึ้น ส่งผลให้เกิดการเติบโตของเงินเฟ้อ แต่เมื่อ Yield Curve ผกผัน ธนาคารจะต้องจ่ายให้เงินฝากระยะสั้นมากกว่าที่ได้รับจากเงินกู้ระยะยาว จึงทำให้ธนาคารขาดทุนจากการให้กู้ และส่งผลให้เกิดการขาดแคลนเงินให้กู้ (Credit Crunch) ครับ

Andrew Stotz

ที่มาบทความ: https://becomeabetterinvestor.net/blog/understanding-the-inverted-yield-curve-as-a-recession-indicator/

**สนใจลงทุนพอร์ต All Weather Strategy พอร์ตกองทุนรวมจัดโดย Andrew Stotz ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจดูข้อมูลและลงทุนในพอร์ตนี้ สามารถคลิกที่นี่ https://www.finnomena.com/port/andrew/ หรือแบนเนอร์ข้างล่างได้เลยครับ