ปรับมุมมองพอร์ต OMO ย้ายเข้าหุ้น Semiconductor คาดจีนกระตุ้นเศรษฐกิจปีหน้า

ตลาดหุ้นสหรัฐกำลังก้าวเข้าสู่ช่วง Recession?

ผลกระทบหลังจาก FED ขึ้นดอกเบี้ยแรงตั้งแต่กลางปี 2022 จะส่งผลให้เศรษฐกิจของสหรัฐกำลังเข้าสู่ภาวะเศรษฐกิจถดถอย โดยหลักการเมื่อ FED ขึ้นดอกเบี้ยแรงจะทำให้อัตราการกู้บ้านลดต่ำลงอย่างรวดเร็ว และทำให้ตลาดบ้านเริ่มแย่ก่อน โดยวัฏจักรนี้จะตามมาต่อด้วยผลประกอบการของบริษัทภาคเอกชนอย่าง ยอดขาย การสั่งซื้อใหม่ และรวมถึงกำไร ที่จะแย่ลงตามไปด้วย สุดท้ายจะไปจบที่ยอดคนตกงานพุ่งสูง การจ้างงานที่ลดลง และเงินเฟ้อจะชะลอตัวลงอย่างมีนัยสำคัญ และนั้นคือการเข้าสู่ Recession เต็มตัว

ซึ่งเมื่อมาไล่ดูตัวเลขตลาดบ้านในสหรัฐนั้นแย่ลงมากเมื่อเทียบกับในช่วงต้นปี 2022 ทั้งการอนุญาตก่อสร้าง ราคาบ้าน และ ยอดขายบ้านมือ 1 และ มือ 2 แสดงให้เห็นว่าตลาดบ้านนั้นได้แย่ไปแล้ว

Figure 1-4: Tradingeconomics.com (2022)

ในฝั่งตัวเลขผลประกอบการของภาคเอกชนก็แย่ลงมาแล้วเช่นกัน โดยยอดสั่งซื้อสินค้าใหม่นั้นดูจากตัวเลข ISM Manufacturing PMI และ Manufacturing New Orders ที่มีค่าดัชนีตกลงจาก 60 เป็น 50 ตั้งแต่ช่วงสิ้นปี 2021 แสดงให้เห็นว่าฝั่งภาคการผลิตกำลังมองเศรษฐกิจแย่ลง

Figure 5-6: Investing.com (2022)

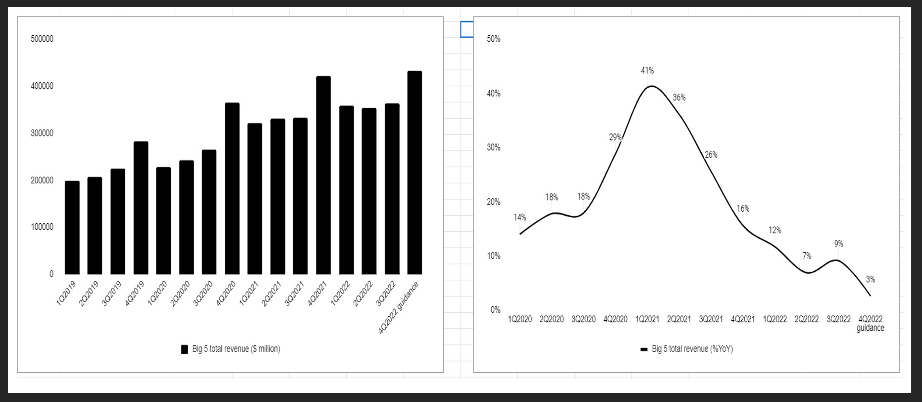

เมื่อไปดูรายได้และการเติบโตของบริษัทยักษ์ใหญ่ในสหรัฐ Big 5 ได้แก่ Alphabet, Amazon, Apple, Meta, Microsoft จะเห็นว่าการเติบโตของรายได้ตกลงจากระดับเติบโต 40% ต่อปีในไตรมาส 1 ปี 2021 เหลือเพียงหลักหน่วยในไตรมาส 3 ปี 2022 และมองเราว่าจะแย่ลงอีกในไตรมาสหน้า

Figure 7-8: BottomLiner (2022)

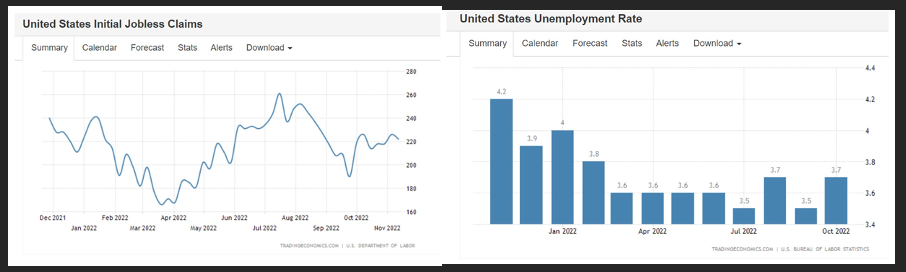

ในทางกลับกันตลาดแรงงานนั้นยังเป็นตลาดเดียวที่ยังแข็งแกร่งอยู่ จากตัวเลขของ initial Jobless Claims (ยื่นขอสวัสดิการว่างงาน) และ Unemployment rate (อัตราการว่างงาน) ที่ออกมาไม่ได้พุ่งสูงนัก

Figure 9-10: Tradingeconomics.com (2022)

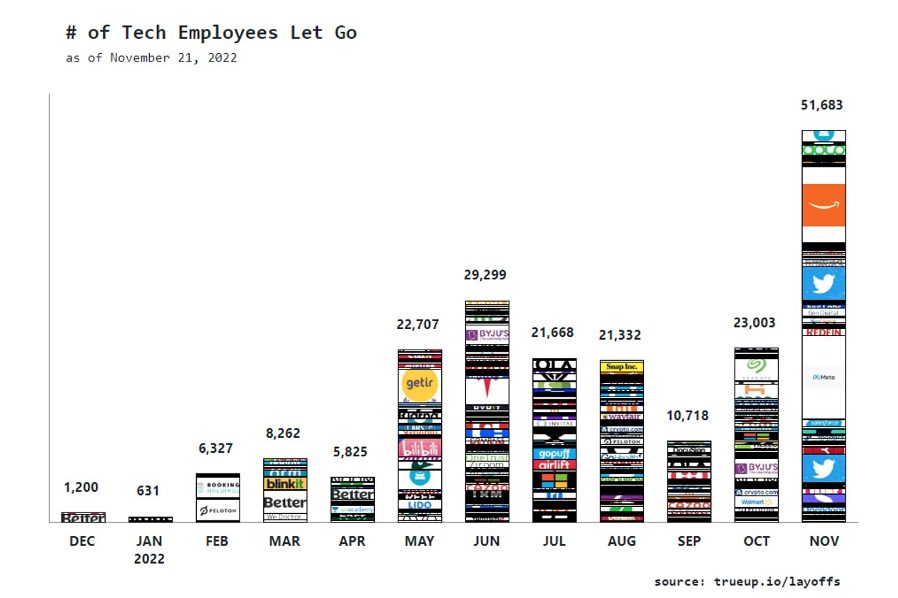

แต่อย่างไรก็ตามเมื่อเศรษฐกิจมาถึงจุดที่บริษัทเอกชนมีรายได้และกำไรลดลง บริษัทพวกนั้นจะเริ่มลดต้นทุนลงโดยการปลดพนักงานออก อย่างที่เราได้ยินข่าวปลดพนักงานกันมากมายตั้งแต่ช่วงกลางปี

และเมื่อดูจากรูปภาพด้านล่างจะเห็นได้ว่าในเดือนพฤศจิกายนเป็นเดือนที่ Big tech อย่าง Amazon Meta เริ่มปลดพนักงานออกเยอะที่สุด ทั้งๆที่ไตรมาส 4 นั้นเป็นช่วง High Season ของกลุ่มนี้

Figure 11: Trueup.io/layoffs (2022)

เป็นสัญญาณที่ไม่ดีและแสดงให้เห็นว่าตลาดแรงงานสหรัฐกำลังอ่อนแอลงเรื่อยๆ

ดังนั้นจึงมองว่าเศรษฐกิจสหรัฐมีโอกาสสูงที่จะเกิด Recession ในไม่ช้า ซึ่งจะตามมาด้วยการลดลงของเงินเฟ้ออย่างมีนัยสำคัญและจะทำให้ Fed เลือกที่จะหยุดขึ้นหรือลดดอกเบี้ยได้หลังจากนั้น (Fed Pivot) .

แม้ว่าเศรษฐกิจสหรัฐจะเกิดการ Recession แต่ก็ยังมีกลุ่มหุ้นที่น่าสนใจและสามารถลงทุนได้ ซึ่งเป็นกลุ่มที่ได้ผลประโยชน์จากทั้ง Fed Pivot และการเปิดเมืองของประเทศจีนอย่าง กลุ่ม Semiconductor

โดย Bottomliner มองว่าประเทศจีนมีโอกาสผ่อนคลาย Zero Covid เพิ่ม และจะวางแผนกระตุ้นเศรษฐกิจปีหน้า ถึงแม้ว่าตอนนี้ยอดผู้ติดเชื้อโควิดในจีนจะสูงขึ้น

ทางด้านจีนอาจออกนโยบายใหม่ๆเพื่อกระตุ้นเศรษฐกิจในปี 2023 พร้อมตั้งเป้าการเติบโตทางเศรษฐกิจในช่วงประชุม Politburo และ Central Economic Work Conference ในเดือนธันวาคมนี้

สุดท้ายแล้วด้วยการกดดันของประชาชนทำให้จีนจะยอมใช้วัคซีนตะวันตกหรือแจกจ่ายวัคซีนของตัวเองที่ประสิทธิภาพสูงกว่านี้

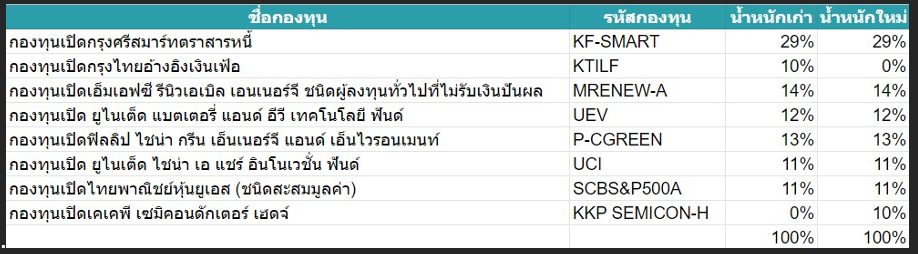

ดังนั้นจึงมองว่าถึงเวลาที่จะต้องปรับสัดส่วนพอร์ตกองทุน OMO โดยการลดสัดส่วนกองทุนตราสารหนี้อิงเงินเฟ้อ KTILF ลง ไปเพิ่มลงในกองทุน semiconductors 10% KKP SEMICON-H

Figure 12: BottomLiner (2022)

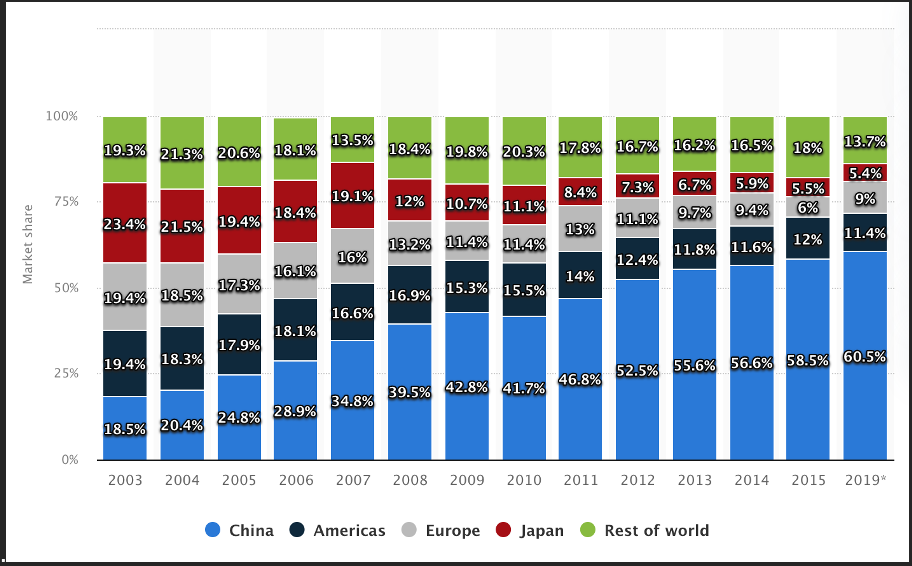

การเพิ่มกองทุน Semiconductor เข้าไปเนื่องจาก จีนเป็นประเทศที่ใช้ semiconductor เป็นสัดส่วนกว่า 60% ของทั้งโลก ดังนั้นเมื่อจีนกลับมาเปิดประเทศจะทำให้ Demand ของสินค้าอย่าง โทรศัพท์มือถือ หรือ รถยนต์โดยเฉพาะ EV จะฟื้นขึ้นมาได้ ส่งผลให้ Supply Chain ของเทคโนโลยีนั้นจะฟื้นตามไปด้วย

Figure13: Statista.com (2019)

ลงทุนใน Megatrend เด่น กับกองทุนที่ใช่ พร้อม Optimize ความเสี่ยงและผลตอบแทนที่ได้รับ โดย BottomLiner ดูรายละเอียดพอร์ต >>> https://finno.me/guruport-bottomliner

BottomLiner

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”