มูลค่าสินทรัพย์ในตลาดการเงินเกิดขึ้นจากมากมายหลายเหตุผล และบางเหตุผลก็ง่าย ๆ แค่จากการเปรียบเทียบกับมูลค่าสินทรัพย์อื่น

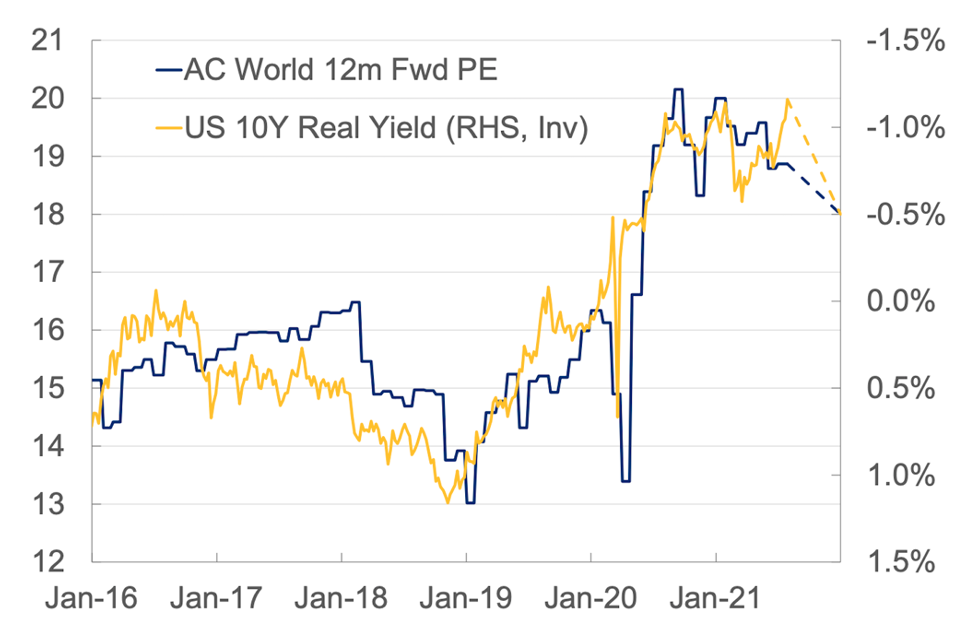

ในช่วงนี้ สิ่งที่ตลาดต้องการหาเหตุผลให้มากที่สุดก็คือ “ตลาดหุ้น” ที่ทำจุดสูงสุดใหม่บนระดับ Multiple ที่สูงผิดปรกติ

นักวิเคราะห์ส่วนหนึ่งจึงจับคู่ความสัมพันธ์ระหว่าง Multiple ของตลาดที่สูงที่สุดกับ Real Yield (ผลตอบแทนของการลงทุนในบอนด์ที่หักเงินเฟ้อ) ที่ต่ำที่สุดทันที โดยให้เหตุผลว่า

“เพราะ Real Yield ต่ำนักลงทุนจึงไม่มีทางเลือกอื่น นอกจากซื้อหุ้นที่แพง”

แต่นั่นเป็นเหตุผลจริงหรือไม่? นักลงทุนช่างสงสัยอย่างเราต้องรู้ให้ทัน

เริ่มแรก มาทำความเข้าใจสมการของเรื่องนี้ก่อน

Real Yield = Nominal Yield – Breakeven Inflation

ไม่แปลกที่เราจะสงสัยการเปรียบเทียบนี้ เพราะในสมการ ไม่มีอะไรเกี่ยวกับหุ้นโดยตรง

ตลาดแค่รู้ว่า Real yield เท่าไรจาก U.S. Treasury Inflation-Protected Securities อายุ 10 ปี (10Y US TIPS) และรู้ Nominal yield จาก U.S. Treasury yield อายุ 10 ปี (UST10Y) เอา Nominal หักด้วย Real yield จะหา “เงินเฟ้อ” จากส่วนต่างของยีลด์ที่ตลาดเรียกว่า Breakeven Inflation ได้

ผลจากการดุลสมการบอกเราสองเรื่อง

หนึ่งคือ ตลาดกังวลเงินเฟ้อมากและซื้อ 10Y US TIPS ไปจนถึงจุดที่ยีลด์สะท้อนภาพเงินเฟ้อปัจจุบันที่อยู่เหนือ 2%

ประเด็นนี้ ในแง่การลงทุนยังตีความลำบากว่าทำไมต้องซื้อหุ้นแพง ๆ

ใกล้เคียงที่สุดคือซื้อหุ้นกลุ่ม Cyclical หรือวัฏจักร ประกอบด้วย Energy, Materials, Industrials และ Consumer Discretionary ที่ควรได้รับแรงหนุนจากเศรษฐกิจและรายได้เคลื่อนไหวไปในทิศทางเดียวกับเงินเฟ้อ

สองคือ Real Yield ติดลบหนักจากบอนด์ยีลด์ที่ต่ำมาก

มองในแง่การลงทุนจะเข้าใจง่ายกว่า เพราะถ้าราคาหุ้นถูกประเมินด้วย Discount Future Cash Flows ดังนั้น Nominal Yield (Discount rate) ก็คือส่วนกลับของระดับ Multiple

ที่น่าสงสัยคือ “นี่ไม่ใช่เรื่องใหม่” บอนด์ยีลด์ปรับตัวลงมาตลอด 40 ปี แต่ Multiple ของหุ้นก็ไม่ได้สูงขึ้นตลอดเวลา และแม้จะมองจากความสัมพันธ์ในอดีตนั้น S&P500 ก็ควรซื้อขายแค่ 25x ไม่ถึง 35x ในปัจจุบัน

มาถึงตรงนี้หลายคนคงสงสัยว่า แล้ว Real yield มีบทบาทในการเปรียบเทียบแบบไหนกันแน่

ผมลองแก้สมการใหม่เป็น

Nominal Yield = Financial vs. Technology

ตีความแบบตรงไปตรงมาคือ เมื่อดอกเบี้ยสูงภาคการเงินก็จะสามารถทำกำไรได้มากขึ้น ส่วนอีกฝั่งคือเทคโนโลยีที่มูลค่าของธุรกิจถูกอธิบายด้วย Cash Flows ในอนาคตมากที่สุด

Breakeven Inflation = Cyclicals vs. Defensives

ตามลักษณะการทำธุรกิจ กลุ่มวัฏจักรได้เปรียบในช่วงที่เงินเฟ้อเป็นขาขึ้น สวนทางกับกลุ่ม Defensive หรือปลอดภัย ประกอบด้วย Consumer Staples, Healthcare, Telecoms และ Utilities ที่มีเงินเฟ้อเป็นต้นทุน

แก้สมการใหม่ เราจะได้

Real Yield = Cyclical Finance vs. Defensive Technology

แปลว่า Real Yield สูงขึ้น ควรเป็นบวกกับภาคการเงินหรือธุรกิจที่มีการลงทุนตามวัฏจักรเศรษฐกิจ ส่วนเมื่อ Real Yield ต่ำ ลงเป็นสถานการณ์ที่สนับสนุนการลงทุนใน Defensive Technology

สมการนี้มีข้อมูลสนับสนุนในช่วง 5 ปีล่าสุด โดย UST10Y อธิบายการเปลี่ยนแปลงระหว่างสัดส่วนของ MSCI World Financial กับ MSCI World Information Technology ได้ที่ระดับสูงกว่า R-Square 0.7 ส่วน 10Y US TIPS ก็เคลื่อนไหวไปในทิศทางเดียวกับสัดส่วนของ Cyclicals ต่อ Defensives เช่นกัน

หมายความว่า การที่ Real yield ต่ำที่สุดในประวัติศาสตร์ ที่จริงแล้วไม่ได้หมายความว่าหุ้นจะสามารถซื้อขายที่ Multiple สูงได้ทุกกรณี

แค่ในปัจจุบันกลุ่ม Defensive Technology เช่น กลุ่ม FATMAN ในสหรัฐมีสัดส่วนใหญ่และซื้อขายแพง สวนทางกับกลุ่ม Cyclical Finance ที่มีสัดส่วนน้อยและซื้อขายในระดับ Multiple ต่ำเท่านั้น

รู้ทันการเปลี่ยนแปลงนี้แล้วควรปรับพอร์ตแบบไหน?

เรื่องแรก ถ้ามองว่าเหตุการณ์นี้ผิดปรกติ ในระยะยาว Real Yield ไม่ควร “ต่ำติดลบ”

แทนที่จะขายลดความเสี่ยงหุ้นลงทั้งพอร์ต ก็ควรจะลดแค่กลุ่ม Defensive Technology และเพิ่มการลงทุนในกลุ่ม Cyclical Finance รอยีลด์กลับมา

สอง ต้องเข้าใจว่าการวิเคราะห์ในเชิงเปรียบเทียบ อาจถูกต้องแค่ในบางสถานการณ์หรือบางเวลา

เช่นในกรณีนี้ สังเกตเห็นได้ว่าความสัมพันธ์ดังกล่าวเกิดขึ้นได้เพราะตอนนี้หุ้นทั่วโลกมีสหรัฐและกลุ่มเทคโนโลยีเป็นองค์ประกอบหลัก แต่ย้อนกลับไป 20 ปีก่อน หรือไปหาความสัมพันธ์ในประเทศอื่น หรือในอนาคต ก็อาจได้ผลลัพธ์เปลี่ยนแปลงแตกต่างออกไป

และสุดท้าย เรื่องนี้สอนให้รู้ว่า นักลงทุนต้องระวังให้มากเมื่อได้ยินว่ามูลค่าของสินทรัพย์ประเภทหนึ่ง เกิดขึ้นเพราะราคาของอีกสินทรัพย์หนึ่งเปลี่ยนแปลง

ความจริงอาจซับซ้อนกว่าที่คิด หรือทั้งหมดอาจเป็นแค่ความ Real จากจินตนาการของตลาดก็เป็นได้

ความสัมพันธ์ของ Real Yield และระดับ P/E Multiple ของตลาดหุ้นโลก

ที่มา: MSCI, Bloomberg, และ UOBAM Thailand

ดร.จิติพล พฤกษาเมธานันท์