ในช่วง 2 สัปดาห์ที่ผ่านมา เราเริ่มเห็นแรงซื้อเข้ามามากขึ้นเรื่อย ๆ ในตลาดหุ้นจีนทั้งในตลาดหุ้นจีนแผ่นดินใหญ่ (A-Share) ซึ่งการขึ้นมาครั้งนี้ ก็ขึ้นมาท่ามกลางความสับสนว่า ขึ้นมาได้อย่างไร เพราะ World Bank ก็เพิ่งคาดการณ์ GDP ของจีนปีนี้อาจขยายตัวที่ระดับ 1% เท่านั้น แถมทางด้าน Bloomberg Economist มีการคาดการณ์ว่า ปริมาณหนี้ของจีนกำลังเพิ่มสัดส่วนขึ้นสูงมากกว่า 300% เมื่อเทียบกับ GDP ภายในปี 2022 ซึ่งจะมีความเสี่ยงที่จะกลายเป็นหนี้เสียจำนวนมหาศาลในอนาคต ขณะที่ระยะสั้น ๆ เราก็เห็นข่าวอยู่ว่า จีนกำลังประสบอุทกภัยครั้งใหญ่สุดในรอบ 80 ปี

ข้อมูลที่น่าสนใจของตลาดหุ้นจีน ที่คุณจำเป็นต้องรู้คือ

- เพียงระยะเวลาแค่ 7 วันทำการที่ผ่านมา ดัชนี CSI 300 ของจีน บวกขึ้นมาได้มากกว่า 16% การใช้ระยะเวลาเพียงสั้น ๆ และบวกได้ขนาดนี้ เคยเกิดขึ้นครั้งล่าสุด ก็ต้องย้อนกลับไปเมื่อไตรมาสสุดท้ายของปี 2014 หรือเมื่อ 6 ปีที่แล้วเลย โดยการบวก 5% วันเดียวเมื่อวานนี้ (วันจันทร์ที่ 6 ก.ค.) เคยเกิดขึ้นแค่ครั้งเดียว ก่อนฟองสบู่ปี 2015 จะแตกลง

- ที่น่าสนใจคือ ในช่วง 7 วันทำการที่ผ่านมา มูลค่าการซื้อขายของตลาดหุ้นจีนทะลุขึ้นมาเกิน 1.5 ล้านล้านหยวน หรือคิดเป็น 2 แสนล้านดอลล่าร์สหรัฐฯ ต่อวัน ซึ่งก็เป็นมูลค่าการซื้อขายต่อวันที่สูงสุดนับตั้งแต่เดือนม.ค.ปี 2015 เลยทีเดียว

- Volume ที่ไหลเข้ามาลงทุนในตลาดหุ้นจีนในช่วง 2 สัปดาห์ที่ผ่านมา พบว่า มาจากนักลงทุนรายย่อยแทบทั้งนั้น สาเหตุจากบทบรรณาธิการสื่อรัฐบาลจีน China Securities Journal ที่ชี้นำว่า นักลงทุนควรตั้งตารอ Wealth Effect ของตลาดทุนในช่วงภาวะเศรษฐกิจที่เข้าสู่ New Normal ในช่วงนี้ และยังชี้นำว่า ตลาดกระทิงอาจจะกำลังกลับมาอีกครั้ง ทำให้นักลงทุนรายย่อยมองว่า สัญญาณดังกล่าว เหมือนกับว่ารัฐบาลเปิดไฟเขียว ผ่อนปรนข้อกฏหมาย และนำมาซึ่งการกลับเข้าลงทุนในตลาดหุ้นรอบใหญ่ที่สุดในรอบ 6 ปี

เมื่อเปรียบเทียบกับตลาดกระทิงของตลาดหุ้นจีนในอดีต เราจะพบว่า เกิดจากการโยกย้ายสินทรัพย์เสี่ยงต่ำมาลงทุนในตลาดหุ้นโดยนักลงทุนในประเทศเองแทบทั้งนั้น ส่วนหนึ่งก็เนื่องจากกฏเกณฑ์และข้อจำกัดในการเข้าถึงตลาดสำหรับนักลงทุนต่างชาติ ซึ่งจากข้อมูลของ Bloomberg เราพบว่า เงินกู้มาร์จิ้นในจีนในขณะนี้ อยู่ในระดับสูงสุดในรอบ 5 ปีทีเดียว แต่ทั้งนี้ หากเทียบกับช่วงปี 2015 เราพบว่า การเพิ่มขึ้นของเงินกู้มาร์จิ้นครั้งนี้ยังต่ำกว่าระดับสูงที่สุดช่วงกลางปี 2015 เกือบครึ่งหนึ่ง

รูปที่ 1 China Margin Trading l Source : Bloomberg As of 09/07/20

ดังนั้น FINNOMENA Investment Team ก็ประเมินแล้วว่า การปรับตัวขึ้นในสัปดาห์นี้ ยังไม่น่าจะใช่จุดสิ้นสุดของหุ้นขาขึ้น หากแต่เป็นการจุดพลุเริ่มต้นเรียกแขกรอบใหม่มากกว่า เพราะสาเหตุดังนี้

มุมมองทางเทคนิค (Technical Analysis)

กราฟของดัชนี CSI 300 รายสัปดาห์ (Weekly Chart) ดัชนีสามารถผ่านจุดสูงสุดเดิมเมื่อต้นปี 2018 ซึ่งถือเป็นแนวต้านระยะยาวที่สำคัญ ขณะที่ MACD ให้สัญญาณซื้อ (Buy Signal) มาตั้งแต่สัปดาห์ที่ 2 ของเดือนมิ.ย. ที่ผ่านมาแล้ว ทำให้ในมุมมองทางเทคนิค มีแนวโน้มที่ดัชนีจะปรับตัวขึ้นต่อเนื่องได้อีกไปทดสอบ Fibonacci Retracement 161.80% ซึ่งใกล้เคียงกับจุดสูงสุดเดิมเมื่อปี 2015 ที่ระดับ 5,300 จุด (มี Upside Potential จากราคาปิดวันพุธประมาณ 12%)

รูปที่ 2 กราฟดัชนี CSI 300 (TF Week) l Source : TradingView As of 09/07/20

กราฟของดัชนี CSI 300 รายวัน (Daily Chart) รอบนี้ ความยาวของคลื่นขาขึ้นทำให้สมมติฐานว่าอยู่ใน Wave 3 ภาพระยะสั้น ตามทฤษฎี Elliott Wave เนื่องจาก ระยะทางของคลื่นลูกนี้ (นับจากจุดต่ำสุดของเดือนมี.ค. จนถึงปัจจุบัน) มากกว่า Wave 1 เป็นที่เรียบร้อย จึงมองว่า มีโอกาสที่ดัชนีจะขึ้นไปทดสอบ Fibonacci Retracement 161.80% ที่ระดับ 5,400 จุด

รูปที่ 3 กราฟดัชนี CSI 300 (TF Day) l Source : TradingView As of 09/07/20

เมื่อพิจารณาจากทั้งภาพระยะกลางและระยะยาว จึงทำให้เราเชื่อว่าดัชนี CSI 300 ยังมี Upside Potential จากราคาปิดวันพุธประมาณ 12%-14%

ข้อมูลสถิติสนับสนุน

ในรอบ 20 ปีที่ผ่านมา ตลาดหุ้นจีน CSI 300 เคยเป็นขาขึ้นที่สร้างผลตอบแทนมากกว่า 30% มาแล้วทั้งหมด 9 ครั้ง โดยทั้ง 9 ครั้ง ไม่มีการปรับฐานระหว่างทางมากกว่า 10% และถึงแม้รอบนี้ดัชนี CSI 300 จะขึ้นไปทดสอบจุดสูงสุดเดิมเมื่อปี 2015 ได้จริงตามการคาดการณ์ เราพบว่า ในมุมมองด้าน Valuation นั้น ก็ยังถูกกว่าตอนที่ดัชนีทำจุดสูงสุดในปี 2015 และ Forward P/E ณ ระดับปัจจุบัน ก็ต่ำกว่า ดัชนี S&P500 มากกว่า 40% ทีเดียว

FINNOMENA Tactical Call :

เราแนะนำเข้าลงทุนเก็งกำไร เน้นรอบระยะสั้นไม่เกิน 3 เดือน ในกองทุน TMB-ES-CHINA-A และ TMBCHEQ ซึ่งมีการลงทุนหลัก ๆ ในตลาดหุ้นจีน A-Share

เป็นที่ทราบกันว่า หากจบรอบของตลาดหุ้นขาขึ้นของจีน การปรับฐานที่เกิดขึ้นในอดีตค่อนข้างรุนแรงและรวดเร็วมากกว่าดัชนีตลาดหุ้นภูมิภาคอื่น ๆ ดังนั้นนักลงทุนที่เหมาะกับ Tactical Call นี้ควร…

- เป็นนักลงทุนที่มีเงินสด หรือสภาพคล่องส่วนเกิน และรับความผันผวนได้สูง

- ใช้เงินลงทุนในสัดส่วนไม่เกิน 10-15% ของภาพรวมพอร์ตการลงทุนทั้งหมด

- นักลงทุนที่รับความผันผวนได้ คาดหวังผลกำไร 10%-12%

- นักลงทุนต้องยอมรับการ Limit Loss หรือ การตัดขาดทุนได้ทันที ในกรณีที่ NAV ลงมา ณ จุด Stop Loss > 7% จากต้นทุน

- จุดที่เราแนะนำให้พิจารณาชะลอการเข้าซื้อภายใต้ Tactical Call คือ ดัชนี CSI300 ยืนเหนือระดับ 4,900 จุด เนื่องจากอัตราส่วนความเสี่ยงต่อผลตอบแทน (Risk/Reward Ratio) จะสูงกว่า 50% หรือ 0.5

รายละเอียดกองทุน TMB-ES-CHINA-A และ TMBCHEQ

กองทุน TMB-ES-CHINA-A

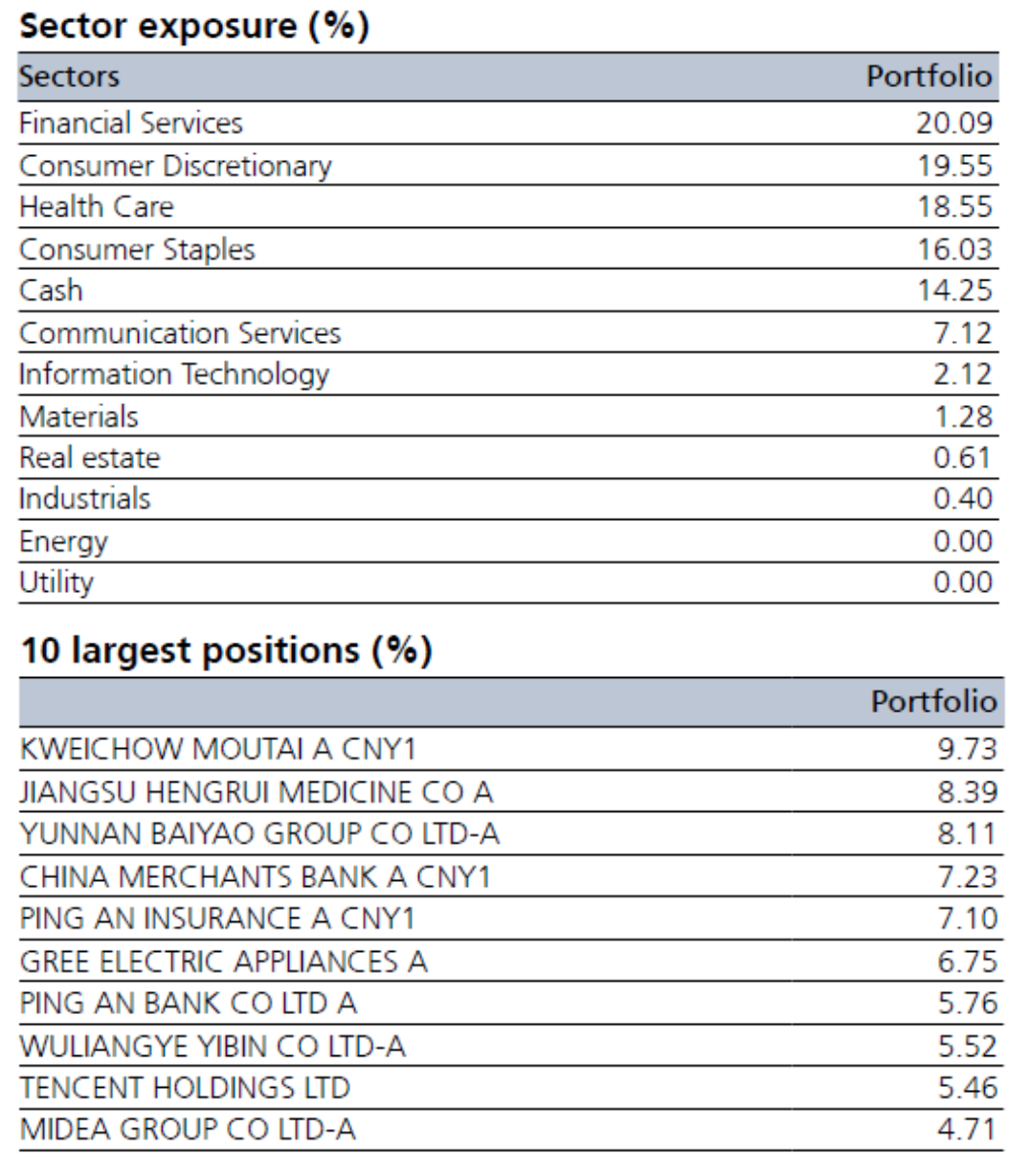

เน้นลงทุนในกองทุนรวม UBS (Lux) IS – China A Opportunity (กองทุนหลัก) ซึ่งลงทุนหุ้น China A Shares (จีนแผ่นดินใหญ่) มีกลยุทธ์ในการบริหารแบบเชิงรุก (Active) โดยมีดัชนีอ้างอิง คือ MSCI China A Onshore โดยกองทุนคัดเลือกหุ้นแบบ Bottom-Up โดยเน้นบริษัทที่ได้รับผลดีจากการบริโภคภายในและสังคมผู้สูงอายุ นอกจากนี้หากพิจารณาสัดส่วนราย Sector แล้ว พบว่ากองทุนมีสัดส่วนหลักใน Financial Services ซึ่งเป็น Sector หลักที่หนุนตลาดในช่วงที่ผ่านมา และจะได้รับผลดีจากมาตรการกระตุ้นของภาครัฐที่ยังเหลือช่องว่างอีกมาก หากเทียบกับประเทศอื่นทั่วโลก

Sector Exposure & Top 10 Holding

รูปที่ 4 Sector Exposure & Top 10 Holding UBS (Lux) IS – China A Opportunity l Source : UBS As of 31/05/20

ในส่วนกองทุน TMB-ES-CHINA-A แม้มีนโยบายป้องกันความเสี่ยงของอัตราแลกเปลี่ยนตามดุลยพินิจ แต่จากการตรวจสอบกับทีมงานการลงทุนของ TMBAM Eastspring พบว่ากองทุนมีนโยบายป้องกันความเสี่ยงของอัตราแลกเปลี่ยนในระดับมากกว่า 95% ของมูลค่าทรัพย์สินสุทธิ

กองทุน TMBCHEQ

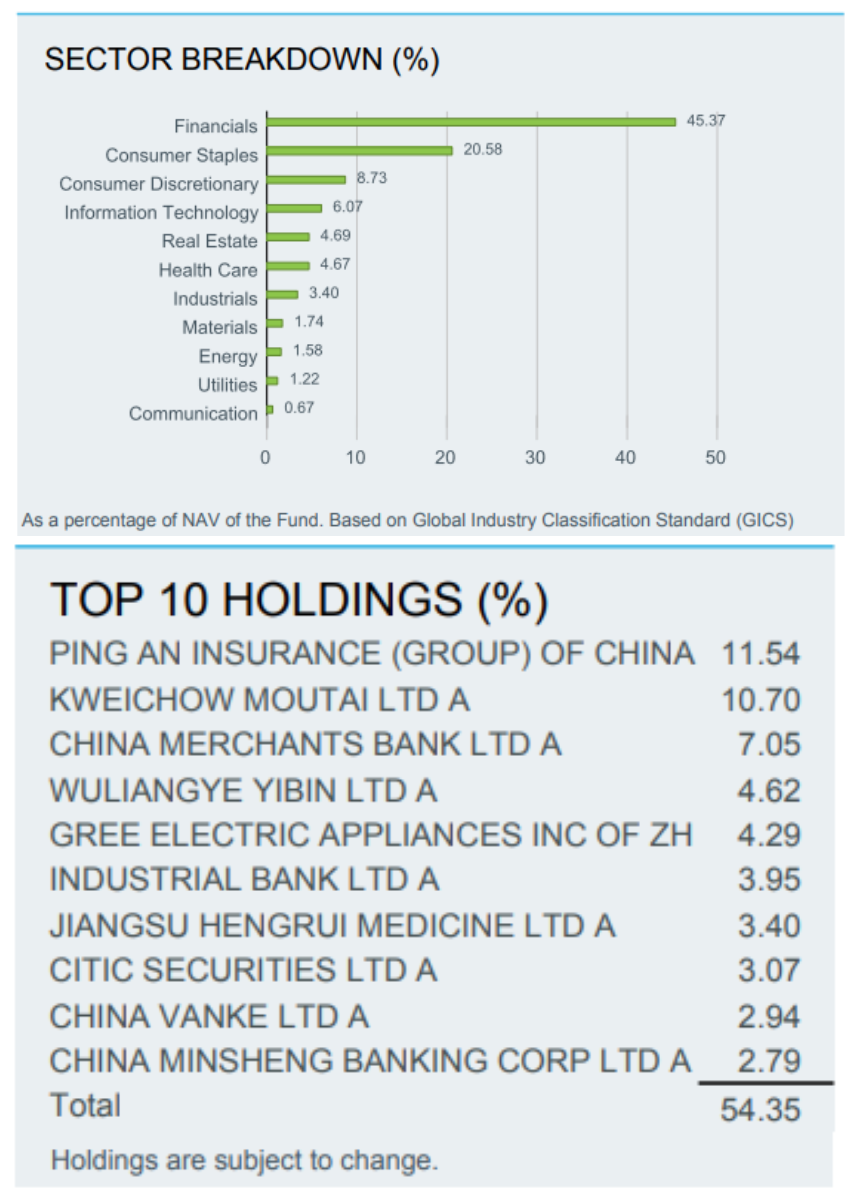

เน้นลงทุนใน iShares FTSE A50 China Index ETF ในสกุลเงินดอลลาร์สหรัฐฯ ซึ่งเป็นกองทุน ETF ที่มีกลยุทธ์การบริหารแบบ Passive ให้ผลตอบแทนใกล้เคียงกับดัชนี FTSE China A 50 Net Total Return Index โดยมิได้ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน ซึ่งลักษณะของกองทุนดังกล่าวจะทำให้มีโอกาสสร้างผลตอบแทนใกล้เคียงกับดัชนีดังกล่าวประกอบกับผลจากอัตราแลกเปลี่ยนระหว่างดอลลาร์สหรัฐฯ และเงินบาทไทยเพิ่มเติมเข้าไปอีกต่อหนึ่ง

Sector Exposure & Top 10 Holding

รูปที่ 5 Sector Exposure & Top 10 Holding iShares FTSE A50 China Index ETF l Source : Blackrock As of 31/05/20

FINNOMENA Investment Team

สำหรับลูกค้าปัจจุบันของ FINNOMENA เข้าสู่แอปเพื่อสร้างแผน DIY และซื้อขายได้ทันที ส่วนผู้ที่ยังไม่มีบัญชีซื้อขายกับ FINNOMENA >>คลิกที่นี่<< เพื่ออ่านวิธีการเปิดบัญชีภายใน 1 วัน

คำเตือน

ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน