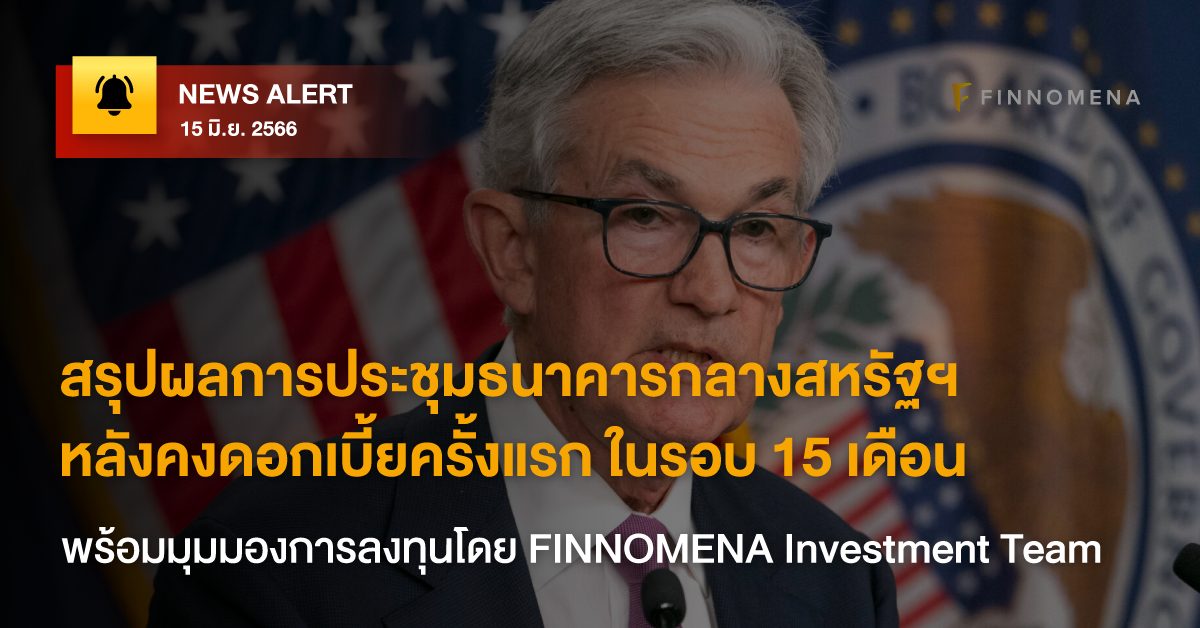

1) คณะกรรมการ FOMC มีมติคงดอกเบี้ยนโยบายไว้ที่ระดับเดิม 5.00-5.25% ตามตลาดคาด

2) Statement ล่าสุดเปลี่ยนแปลงเพียงเล็กน้อยจากการประชุมรอบก่อน โดยเพิ่มข้อความว่า “ดัชนีชี้นำต่างๆ ยังแสดงถึงกิจกรรมทางเศรษฐกิจขยายตัว” และ “การหยุดขึ้นดอกเบี้ยในครั้งนี้ถือเป็นการเปิดโอกาสให้คณะกรรมการได้พิจารณาข้อมูลเพิ่มเติมก่อนการตัดสินใจครั้งต่อไป”

3) Dot plot แสดงถึงการตึงตัวของนโยบายที่เข้มงวดกว่าที่ตลาดคาด (hawkish) โดยค่ากลางการขึ้นดอกเบี้ยไปอยู่ที่ระดับ 5.625% จาก 5.125% ในการเปิดเผย dot plot ในรอบก่อน ทำให้ตลาดคาดว่าเฟดยังมีโอกาสขึ้นดอกเบี้ยได้ถึงระดับ 5.50-5.75% หรืออีก 50 bps ขณะที่ FedWatch tool ให้โอกาสในการขึ้นดอกเบี้ยในอีกสองครั้งถัดไปสูงถึง 71.9% และ 63.2% ตามลำดับ หลังจากทราบผลการประชุม และคาดว่า terminal rate จะอยู่ที่ระดับ 5.6% ในปี 2023 จาก เพิ่มขึ้นจากระดับ 5.1% ในการประชุมเดือนมีนาคมที่ผ่านมา

4) คณะกรรมการพึงพอใจต่อผลการดำเนินนโยบายที่ผ่านมา แม้ผลกระทบจากนโยบายอาจต้องใช้เวลาเพิ่มเติมในการส่งผ่านไปยังระบบเศรษฐกิจจริง แต่คณะกรรมการเริ่มเห็นความตึงตัวของระบบการเงินทั้งในฝั่งของภาคครัวเรือน และภาคธุรกิจ ทำให้เงินเฟ้อ แม้ยังไม่กลับลงมาอยู่ในกรอบเป้าหมาย แต่มีทิศทางที่ดีขึ้น จึงตัดสินใจคงดอกเบี้ย เพื่อประเมินสถานการณ์ และการประชุมในครั้งถัดไปจะตัดสินใจตามข้อมูลทางเศรษฐกิจที่ออกมา

FINNOMENA Investment Team มองว่าแม้ผลการประชุมจะออกมาตามที่ตลาดคาด แต่เฟดยังมีความ hawkish จึงมีโอกาสสร้างแรงกดดันต่อตลาดหุ้นได้ในระยะสั้น ด้านเศรษฐกิจของสหรัฐฯ ยังมีแนวโน้มชะลอตัวลงจากอัตราดอกเบี้ยนโยบายที่มีโอกาสปรับสูงขึ้น และนานขึ้น โดยเฉพาะภาคการผลิตที่มีแนวโน้มชะลอตัวลงอย่างชัดเจน จาก ISM Manufacturing PMI เดือนพฤษภาคม ออกมาที่ระดับ 46.9 สะท้อนความกังวลของภาคธุรกิจต่อเศรษฐกิจในระยะสั้น จึงยังคงคำแนะนำชะลอการลงทุนในหุ้นสหรัฐฯ ต่อไป

ทั้งนี้ผลกระทบต่อกองทุนตราสารหนี้โลก มองว่าจะได้รับผลกระทบต่อกองทุนใน MEVT Call จำกัด เนื่องจาก Yield ที่อยู่ในระดับสูง ได้รับปัจจัยหนุนจากเงินเฟ้อที่ชะลอตัวลงและแนวโน้มการขึ้นดอกเบี้ยของเฟดใกล้สิ้นสุด อีกทั้งกองทุนลงทุนในตราสารหนี้ที่มี duration สั้นกว่าดัชนีเปรียบเทียบ ทำให้มีความผันผวนต่ำกว่า บวกกับปัจจัยด้านเครดิตที่ยังอยู่ในระดับ investment grade (average credit rating A+) กองตราสารหนี้โดยเฉพาะ investment grade จึงยังมีโอกาสได้ประโยชน์จากดอกเบี้ยระดับสูงในปัจจุบันได้

ในส่วนของทองคำเป็นอีกหนึ่งสินทรัพย์ที่มีโอกาสได้ประโยชน์ต่อเนื่อง การปรับขึ้นอัตราดอกเบี้ยนโยบายเพิ่มเติม จะมาพร้อมกับความกังวลเรื่องเศรษฐกิจถดถอย ทองคำที่ถูกมองเป็น safe haven จึงมีความสนใจมากขึ้น พร้อมกันนั้นเมื่ออัตราดอกเบี้ยนโยบายใกล้จุดสูงสุดมักสนับสนุนให้เงินดอลลาร์อ่อน ทองคำจึงมีโอกาสสร้างผลตอบแทนที่ดีได้ ในส่วนของ real yield แม้การปรับตัวขึ้นของ real yield จะเป็นแรงกดดันต่อราคาทองคำ แต่จะเป็นแรงกดดันระยะสั้นๆ เนื่องจากเมื่อเกิดเศรษฐกิจถดถอย เฟดมักเปลี่ยนนโยบายการเงินเป็นเชิงกระตุ้นมากขึ้น real yield จึงมีโอกาสปรับตัวลงในกรณีดังกล่าว จึงแนะนำทยอยสะสมทองคำเพื่อกระจายความเสี่ยง

สุดท้ายในฝั่งของกอง REITs ยังคงถูกกดดันต่อเนื่อง จาก yield ของตราสารหนี้ที่อยู่ในระดับสูง ยังมีโอกาสเพิ่มสูงขึ้นได้อีกเล็กน้อยหากเฟดปรับขึ้นอัตราดอกเบี้ยนโยบายขึ้นเพิ่มเติม และเมื่อมองถึงมิติเรื่องความผันผวนกอง REITs มีโอกาสผัวผวนได้สูงกว่าตราสารหนี้ หากเกิดเศรษฐกิจถดถอย จึงทำให้ภาพรวมกอง REITs ยังมีความน่าสนใจน้อย เมื่อเปรียบเทียบกับตราสารหนี้ จึงยังคงคำแนะนำชะลอการลงทุนใน REITs ต่อไป

——————-

- Facebook: https://finno.me/the-opp-fb

- Youtube: https://finno.me/youtube-channel