รูปที่ 1 กราฟดัชนี S&P 500 และเส้นค่าเฉลี่ย 10 วัน, 50 วัน, 100 วัน และ 200 วัน I Source: tradingview as of 17/03/2022

เมื่อคืนที่ผ่านมา (17/03/2022) ที่ประชุม FOMC มีมติขึ้นดอกเบี้ยนโยบายจากเดิม 0%-0.25% เป็น 0.25%-0.50% เป็นไปตามที่นักวิเคราะห์คาดการณ์ ทำให้ตลาดหุ้นสหรัฐฯ มีการรีบาวน์ 2 วันทำการติดต่อกัน หลังชัดเจนขึ้นว่า ทิศทางการดำเนินนโยบายการเงินจะกลับมาตึงตัวอีกครั้ง

การรีบาวน์เกิดขึ้น 2 วันที่ผ่านมา ทำให้ภาพบนมุมมองทางเทคนิคน่าสนใจมากขึ้น จากการที่ดัชนี S&P 500 ทะลุกรอบ Downtrend Channel และดัชนีขึ้นมายืนเหนือเส้นค่าเฉลี่ย 20 วัน เป็นครั้งแรกนับตั้งแต่กลางเดือน ก.พ.

พร้อมกันนั้น จะเห็นว่า ท่ามกลางความวิตกกังวลประเด็นวิกฤตยูเครนที่ดัชนีตลาดหลายๆตลาดในยุโรป และเอเชียปรับตัวลงทำจุดต่ำสุดใหม่ (New Low) มาต่อเนื่อง แต่ดัชนี S&P 500 มีความแข็งแกร่งมากกว่า (Outperform) พร้อมๆกับการยกตัวขึ้นของ MACD และ RSI โดยดัชนียังได้ Buy Signal จาก MACD ใน Daily Chart เป็นสัญญาณยืนยันการกลับตัวด้วย

ในมุมมองพื้นฐาน การปรับประมาณการกำไรต่อหุ้น (EPS) ของดัชนี S&P 500 ยังคงปรับเพิ่มขึ้นต่อเนื่องจากอานิสงส์ของเศรษฐกิจสหรัฐฯ ที่เติบโตอย่างแข็งแกร่ง นอกจากนี้ดัชนี S&P 500 ยังมีการกระจายสัดส่วนไปยังหุ้นในอุตสาหกรรมหลากหลาย ซึ่งจะช่วยกระจายความเสี่ยงและความผันผวนได้ดีกว่าดัชนีที่มีหุ้นเติบโตเป็นสัดส่วนหลัก ขณะที่ระดับ Valuation แม้ไม่ได้อยู่ในจุดที่ถูกในระดับต่ำกว่าค่าเฉลี่ยในอดีต แต่ได้ลดความตึงตัวลงมามากภายหลังดัชนีปรับตัวลงตลอด 2 เดือนที่ผ่านมา

FINNOMENA Tactical Call :

แนะนำเข้าลงทุนในรูปแบบเก็งกำไร ในกองทุน SCBS&P500A และ AFMOAT-HA โดยมีรายละเอียดที่สำคัญดังนี้

1. แนะนำเข้าลงทุนที่ระดับดัชนี S&P 500 โซน 4,300 – 4,436 จุด มีเป้าหมาย การ Take Profit 2 จุด คือ 4,550 จุด (Upside 4.5%) ซึ่งตรงกับแนวต้านเส้นค่าเฉลี่ย 100 วัน และ 4,670 จุด Fibonacci Retracement 78.6% (Upside 7%)

2. ที่ดัชนี S&P 500 เกินกว่า 4,436 จุด เป็นระดับราคาที่เราแนะนำให้พิจารณาชะลอการเข้าซื้อ (หยุดซื้อ) ภายใต้คำแนะนำ Tactical Call เนื่องจากทำให้ Risk/Reward ratio เข้าใกล้ระดับ 1:1 หรือระหว่างวันที่ 17-25 มีนาคม 2022 ขึ้นอยู่กับว่าเงื่อนไขข้อใดข้อหนึ่งจะเกิดขึ้นก่อน

ตัวอย่างเช่น

- ดัชนี S&P 500 ยังอยู่ต่ำกว่าระดับ 4,436 จุด ในวันที่ 25 มีนาคม 2022 เราก็แนะนำให้ชะลอการเข้าซื้อภายใต้คำแนะนำ Tactical Call

- หรือดัชนี S&P 500 ปรับตัวขึ้นไปเหนือระดับ 4,436 จุด ในวันที่ 18 มีนาคม 2022 เราก็แนะนำให้ชะลอการเข้าซื้อภายใต้คำแนะนำ Tactical Call

และเมื่อดัชนี S&P 500 ปรับตัวขึ้นเหนือระดับ 4,436 จุด ถึงแม้ดัชนี S&P 500 จะกลับลงมาต่ำกว่า 4,436 จุด อีกครั้ง FINNOMENA Investment Team ก็ยังคงแนะนำให้ชะลอการเข้าซื้อ (หยุดซื้อ) ภายใต้คำแนะนำ Tactical Call เนื่องจากปัจจัยทางเทคนิคอาจเปลี่ยนแปลงไปจากช่วงที่ให้คำแนะนำครั้งแรก

3. แนะนำ Limit Loss หรือตัดขาดทุนทันที เมื่อต่ำกว่าระดับ 4,100 จุด (downside -5%)

นักลงทุนที่เหมาะกับ Tactical Call ระยะสั้นนี้ควร…

1. เป็นนักลงทุนที่มีเงินสด หรือสภาพคล่องส่วนเกิน และรับความผันผวนได้สูง

2. ใช้เงินลงทุนในสัดส่วนไม่เกิน 10% ของภาพรวมพอร์ตการลงทุนทั้งหมด

3. นักลงทุนต้องยอมรับการ Limit Loss หรือ การตัดขาดทุนได้ทันที

รูปที่ 2 เปรียบเทียบผลตอบแทนระหว่างกองทุน SCBS&P500A และ AFMOAT-HA I Source: weasset.co.th as of 17/03/2022, Fund Fact Sheet As of 31/12/2021

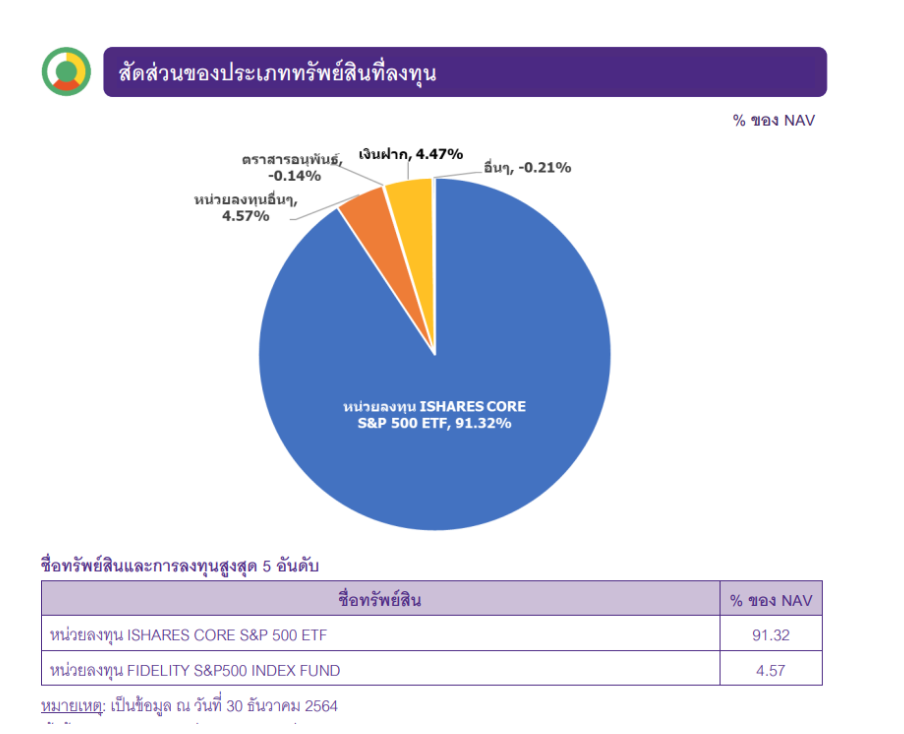

รูปที่ 3 สัดส่วนการลงทุนของกองทุน SCBS&P500A I Source: weasset.co.th as of 17/03/2022, Fund Fact Sheet As of 31/12/2021

กองทุนเป็นระดับความเสี่ยงสูง (ระดับ 6) ที่มีนโยบายเน้นลงทุนในหน่วยลงทุนของกองทุนรวมต่างประเทศ โดยเฉลี่ยในรอบปี บัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน คือ กองทุน iShares Core S&P 500 ETF ซึ่งเป็น ETF ที่บริหารแบบ Passive ให้เคลื่อนไหวตามดัชนีเปรียบเทียบอย่าง S&P500 พร้อมด้วยนโยบายการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มทั้งหมด เหมาะแก่การเข้าลงทุนจากการเคลื่อนไหวตามดัชนีและค่าธรรมเนียมที่ต่ำ

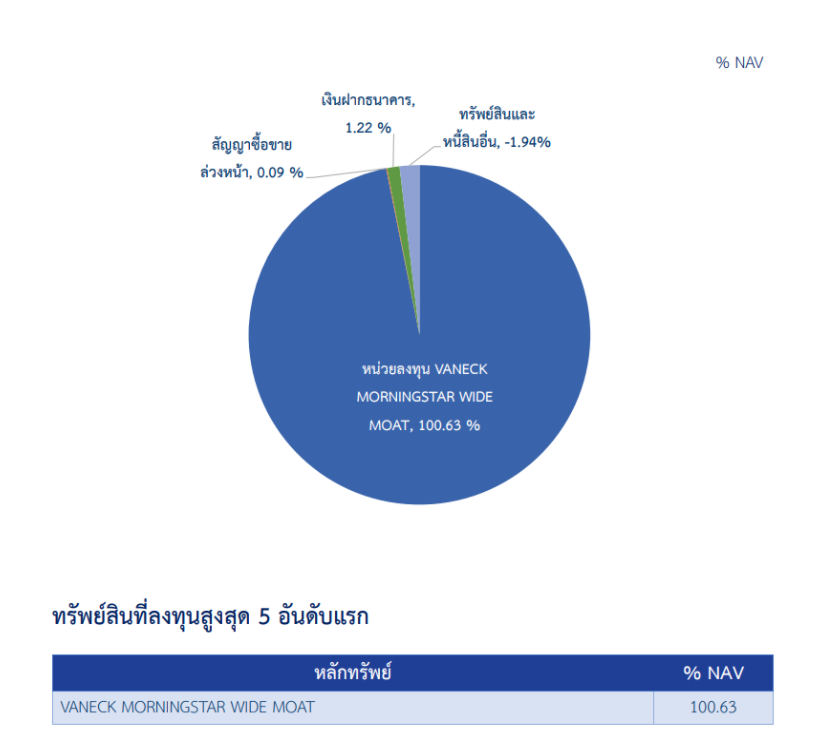

รูปที่ 4 สัดส่วนการลงทุนของกองทุน AFMOAT-HA I Source: weasset.co.th as of 17/03/2022, Fund Fact Sheet As of 31/01/2022

กองทุนเป็นกองทุนระดับความเสี่ยงสูง (ระดับ 6) ที่มีนโยบายเน้นลงทุนในหน่วยลงทุนของกองทุน VanEck Morningstar Wide Moat ETF เพียงกองทุนเดียว เฉลี่ยในรอบปีบัญชี ไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุนรวม พร้อมด้วยนโยบายการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเต็มทั้งหมด

กองทุนหลักบริหารโดยมุ่งเน้นเอาชนะดัชนีเปรียบเทียบ (Active) โดยเน้นลงทุนในหุ้นสหรัฐฯ ที่มีปราการสูง ยากแก่การมีคู่แข่งรายใหม่ กระจายตัวในหลากหลายธุรกิจ และขนาดธุรกิจ เหมาะสมสำหรับนักลงทุนที่คาดหวังผลตอบแทนเพิ่มเติมจากคำแนะนำการลงทุนนี้

FINNOMENA Investment Team

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT