อากาศเปลี่ยนแปลงบ่อย … ตลาดก็เช่นกัน

ปี 2024 น่าจะเป็นปีที่แสดงให้เห็นถึงความผันผวนของโลกการลงทุนไม่น้อย เพราะถ้าย้อนไปต้นปี นักลงทุนต่างคาดว่าปัจจัยใหญ่อย่างอัตราดอกเบี้ยที่อยู่ในระดับสูงน่าจะลดลง แต่ผ่านไปไม่ถึง 5 เดือน เงินเฟ้อก็ยังลดไม่เยอะ ทำให้ท่าทีของ Fed กลับมาเข้มงวดขึ้น แถมความขัดแย้งในตะวันออกกลางอยู่ ๆ ก็มาปะทุขึ้น

ถ้ามองในมุมของการลงทุน ก็ถือว่าตลาดเปลี่ยนแปลงบ่อยจริง ๆ และสิ่งที่นักลงทุนทำได้คือการกระจายการลงทุนในหลายสินทรัพย์ ปรับพอร์ตอย่างสม่ำเสมอ เพื่อรับมือความผันผวนที่เกิดขึ้นระหว่างทาง

อีกหนึ่งทางเลือกที่น่าสนใจคือการลงทุนในพอร์ตโฟลิโอที่มีการจัดพอร์ตเพื่อเอาชนะตลาดทุกสภาวะ อย่างพอร์ต A.Stotz All Weather Strategy

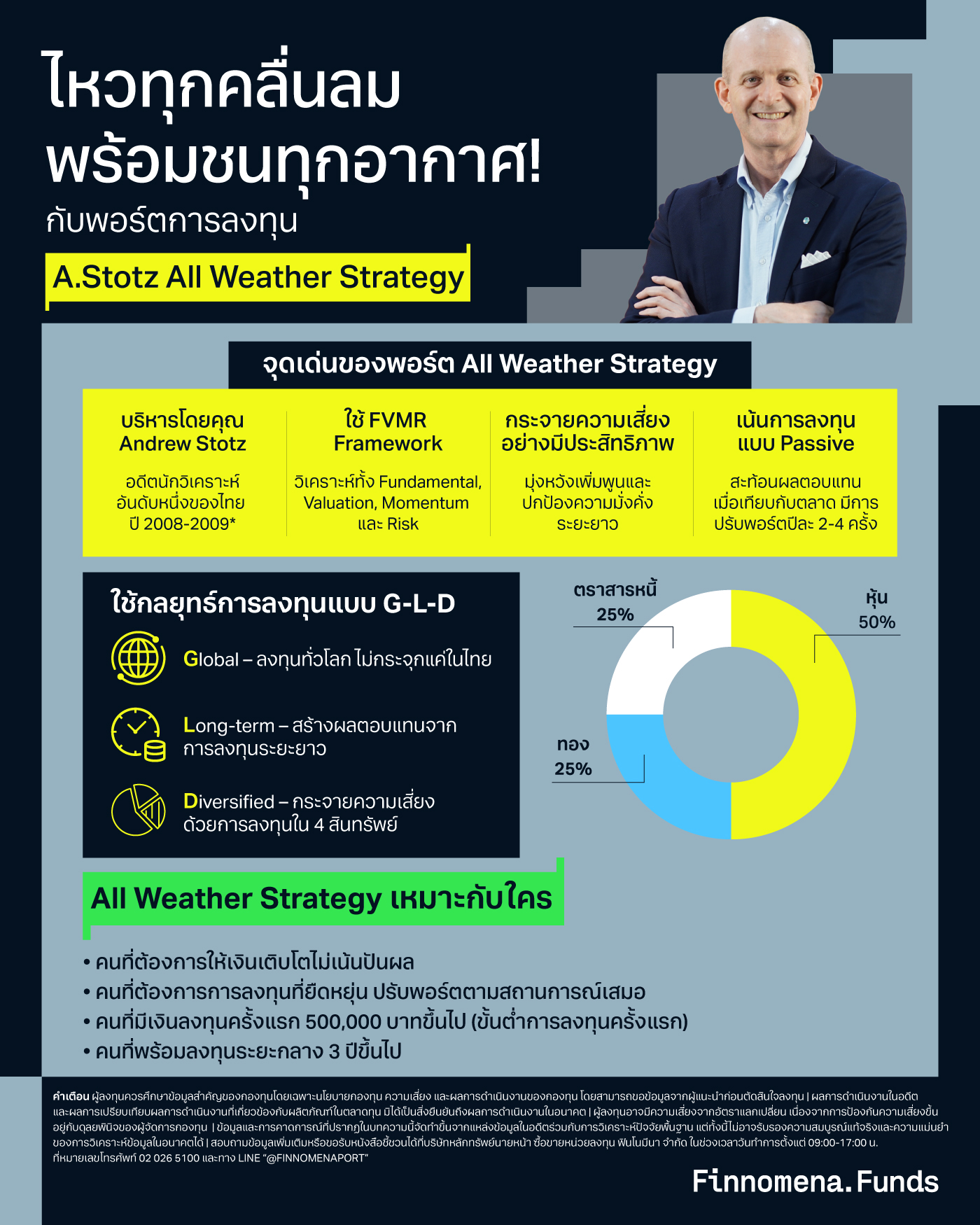

กลยุทธ์การลงทุนของ A.Stotz All Weather Strategy

พอร์ต All Weather Strategy โดย Andrew Stotz อดีตนักวิเคราะห์อันดับหนึ่งของประเทศไทย ร่วมกับ Finnomena Funds ใช้ FVMR Framework หรือการวิเคราะห์รอบด้านทั้ง Fundamental, Valuation, Momentum และ Risk ในการวิเคราะห์การลงทุน โดยมุ่งหวังที่จะเพิ่มพูนและปกป้องความมั่งคั่งระยะยาวผ่านการกระจายความเสี่ยงอย่างมีประสิทธิภาพ เน้นการลงทุนแบบ Passive เพื่อเน้นสะท้อนผลตอบแทนเมื่อเทียบกับตลาด มีการปรับพอร์ตปีละ 2-4 ครั้ง

หัวใจการลงทุนของพอร์ต คือ G-L-D

- Global – ลงทุนทั่วโลกเพื่อแสวงหาโอกาสและลดความเสี่ยง ไม่กระจุกแค่ในไทย

- Long-term – สร้างผลตอบแทนจากการลงทุนในระยะยาว และจำกัดความเสี่ยงในช่วงขาลง

- Diversified – กระจายความเสี่ยงด้วยการลงทุนใน 4 สินทรัพย์

รู้จัก Andrew Stotz อดีตนักวิเคราะห์อันดับหนึ่งของประเทศไทย

Andrew Stotz เป็นผู้ร่วมก่อตั้ง A.Stotz Investment Research ทำงานด้านการลงทุนในประเทศไทยมาตั้งแต่ปี 1992 ในฐานะนักวิเคราะห์หลักทรัพย์และอาจารย์มหาวิทยาลัย

โดยในช่วงที่ดำรงตำแหน่ง Head of Research ที่ CLSA ได้รับการโหวตจากผลสำรวจของ Asiamoney Brokers ให้เป็นนักวิเคราะห์อันดับหนึ่งของประเทศไทยประจำปี 2008 และ 2009 รวมถึงได้รับการโหวตให้เป็นนักวิเคราะห์อันดับหนึ่งของเมืองไทยจากรายงานของ All-Asia Research Team ซึ่งจัดทำโดยนิตยสาร Institutional Investor เช่นกัน

สินทรัพย์ที่ A.Stotz All Weather Strategy ลงทุน

พอร์ต All Weather Strategy โดย Andrew Stotz อาจเข้าไปลงทุนในสินทรัพย์ต่าง ๆ ตามแต่ละภาวะตลาด ดังนี้

- หุ้น – มีความเสี่ยงสูง ได้รับผลตอบแทนจากเงินปันผลและการปรับขึ้นของราคาหุ้น

- ตราสารหนี้ – มีความเสี่ยงต่ำ ได้รับผลตอบแทนจากดอกเบี้ยและการปรับขึ้นของราคาตราสารหนี้

- สินค้าโภคภัณฑ์ – หมายถึงวัตถุดิบต่างๆ เช่น พลังงาน อาหาร โลหะ มีความเสี่ยงสูง ได้รับผลตอบแทนจากการปรับขึ้นของราคา

- ทองคำ – เป็นหนึ่งในสินค้าโภคภัณฑ์ มีความเสี่ยงสูง ได้รับผลตอบแทนจากการปรับขึ้นของราคา

นอกจากนี้ A.Stotz All Weather Strategy ยังพิจารณาลงทุนใน 5 ภูมิภาค ตามสภาวะตลาด คือ สหรัฐอเมริกา ประเทศพัฒนาแล้วในยุโรป ตลาดเกิดใหม่ เอเชียแปซิฟิก (ไม่รวมญี่ปุ่น) และญี่ปุ่น

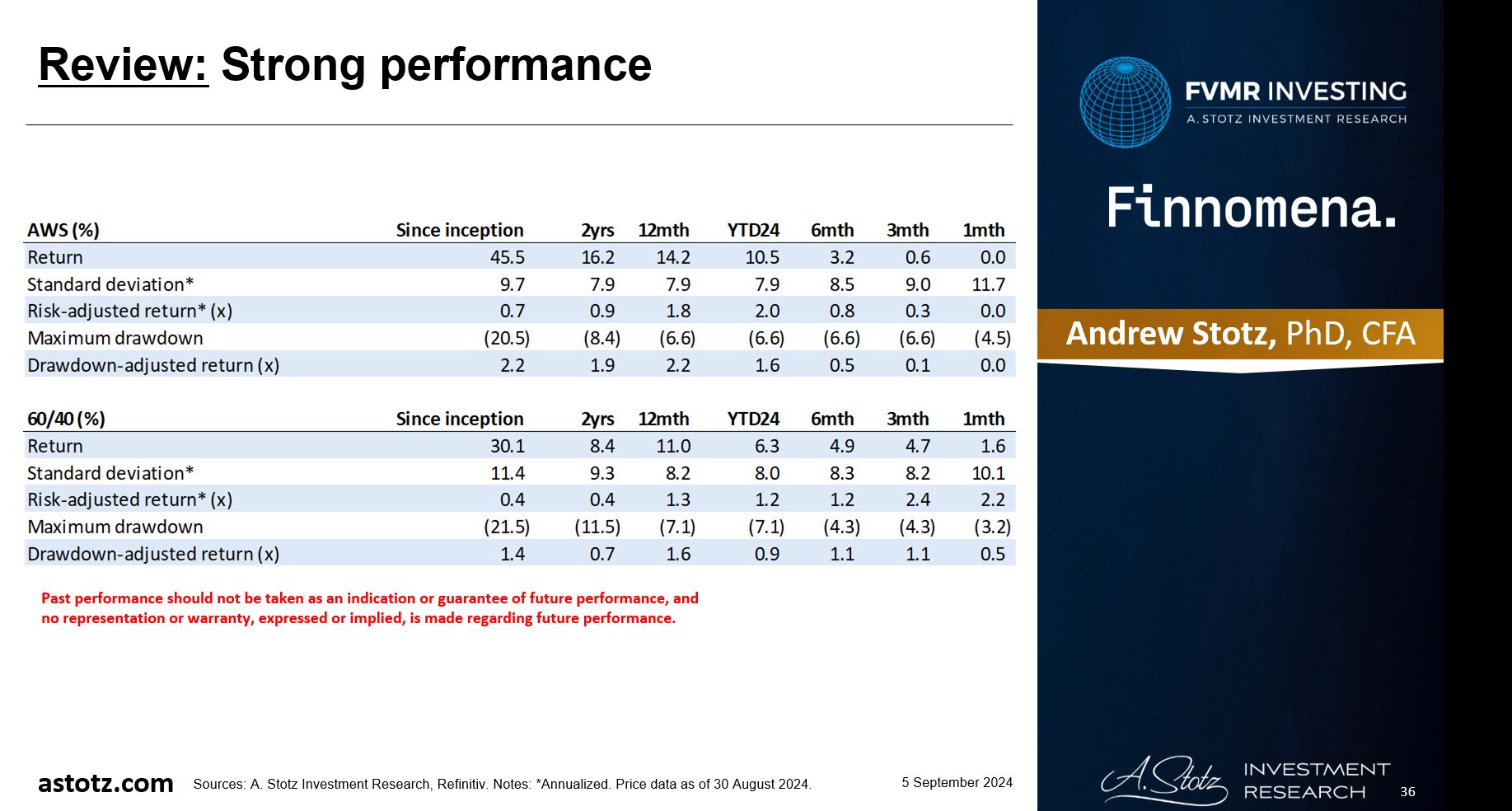

ผลการดำเนินงานที่แข็งแกร่งของ A.Stotz All Weather Strategy

ปกติแล้วในการจัดพอร์ตการลงทุน จะมีสัดส่วนที่คนนิยมคือแบบ 60/40 หรือการลงทุนในหุ้น 60% ตราสารหนี้ 40% ซึ่งถ้าเทียบกันแล้ว ที่ผ่านมา A.Stotz All Weather Strategy สามารถสร้างผลตอบแทนได้สูงกว่า การกระจายการลงทุนแบบดังกล่าวภายใต้ความผันผวนที่ต่ำกว่า*

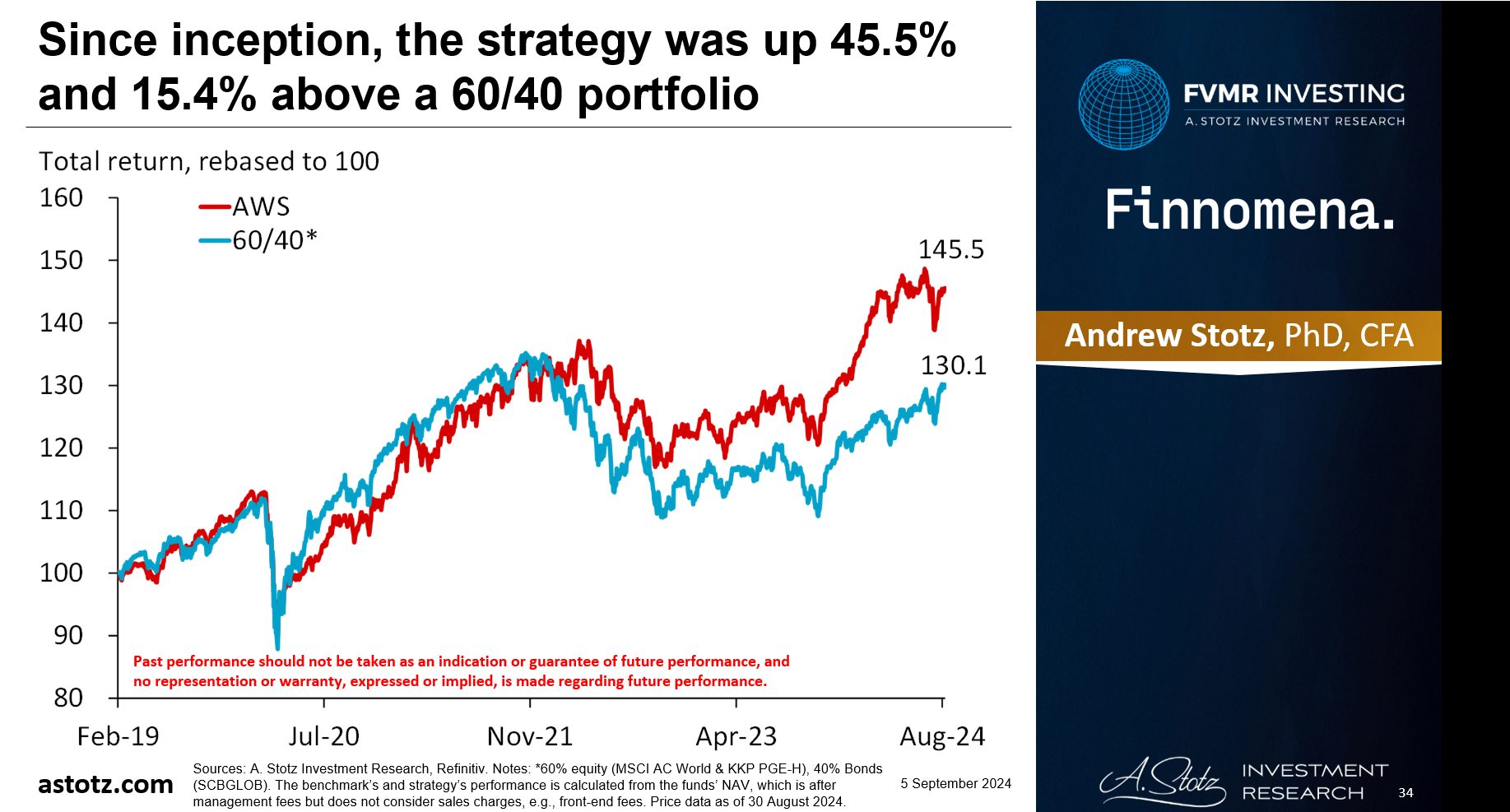

ถ้านับตั้งแต่จัดตั้งพอร์ต A.Stotz All Weather Strategy ปรับขึ้นกว่า 45.5% โดดเด่นกว่าพอร์ต 60/40 ที่ปรับตัวขึ้น 30.1%

*ผลงานของพอร์ต 60/40 คำนวนจาก NAV 60% ของ MSCI AC World & KKP PGE-H และ NAV 40% ของ SCBGLOB โดยจัดเป็นดัชนีชี้วัดของพอร์ตการลงทุนนี้

ผลตอบแทนของ A.Stotz All Weather Strategy เทียบกับพอร์ตการลงทุน 60/40 | Source: A. Stotz All Weather Strategy Presentation as of 05/09/2024

ผลตอบแทนในอดีต ไม่ได้เป็นการการันตีผลตอบแทนในอนาคต

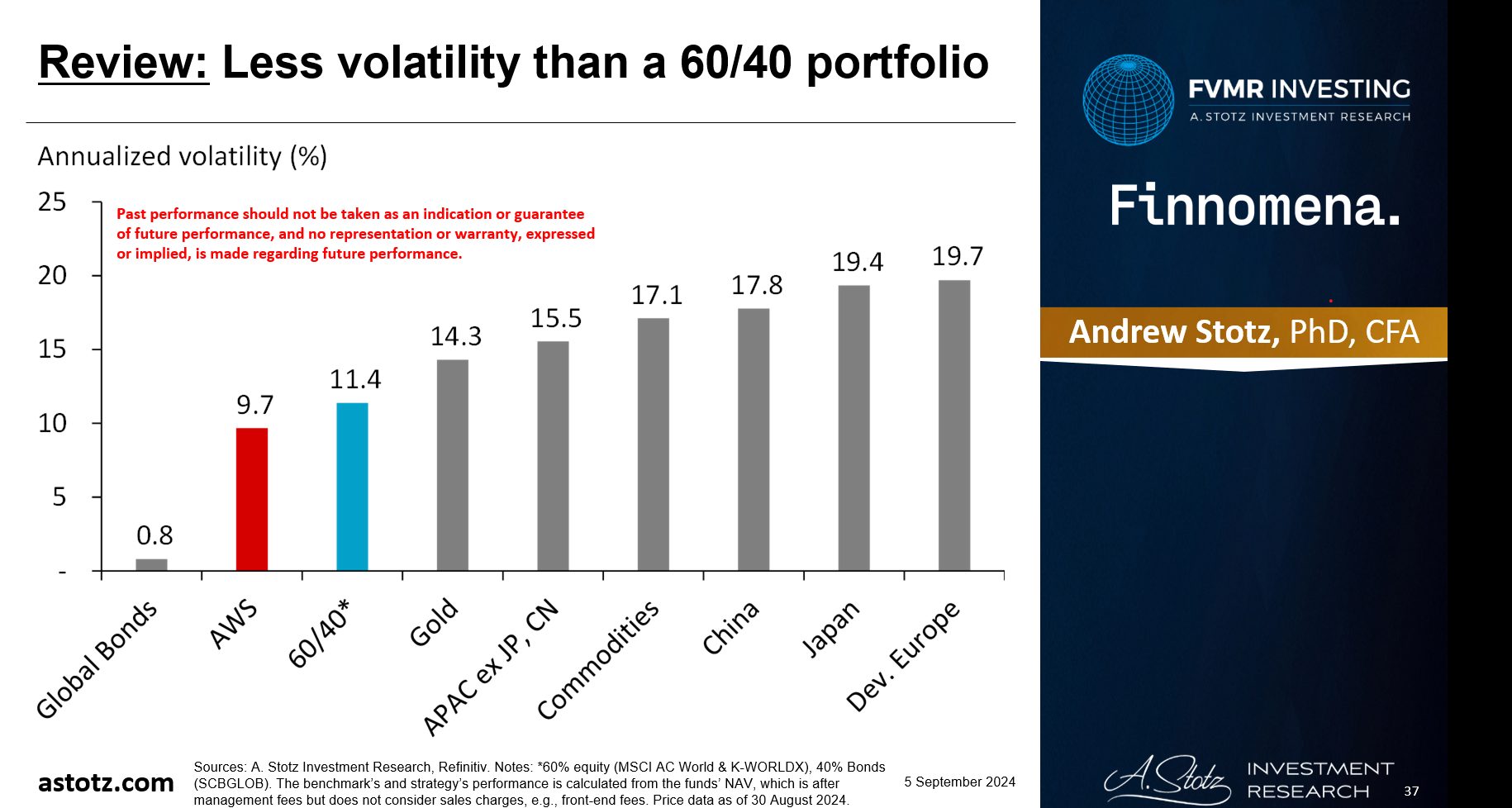

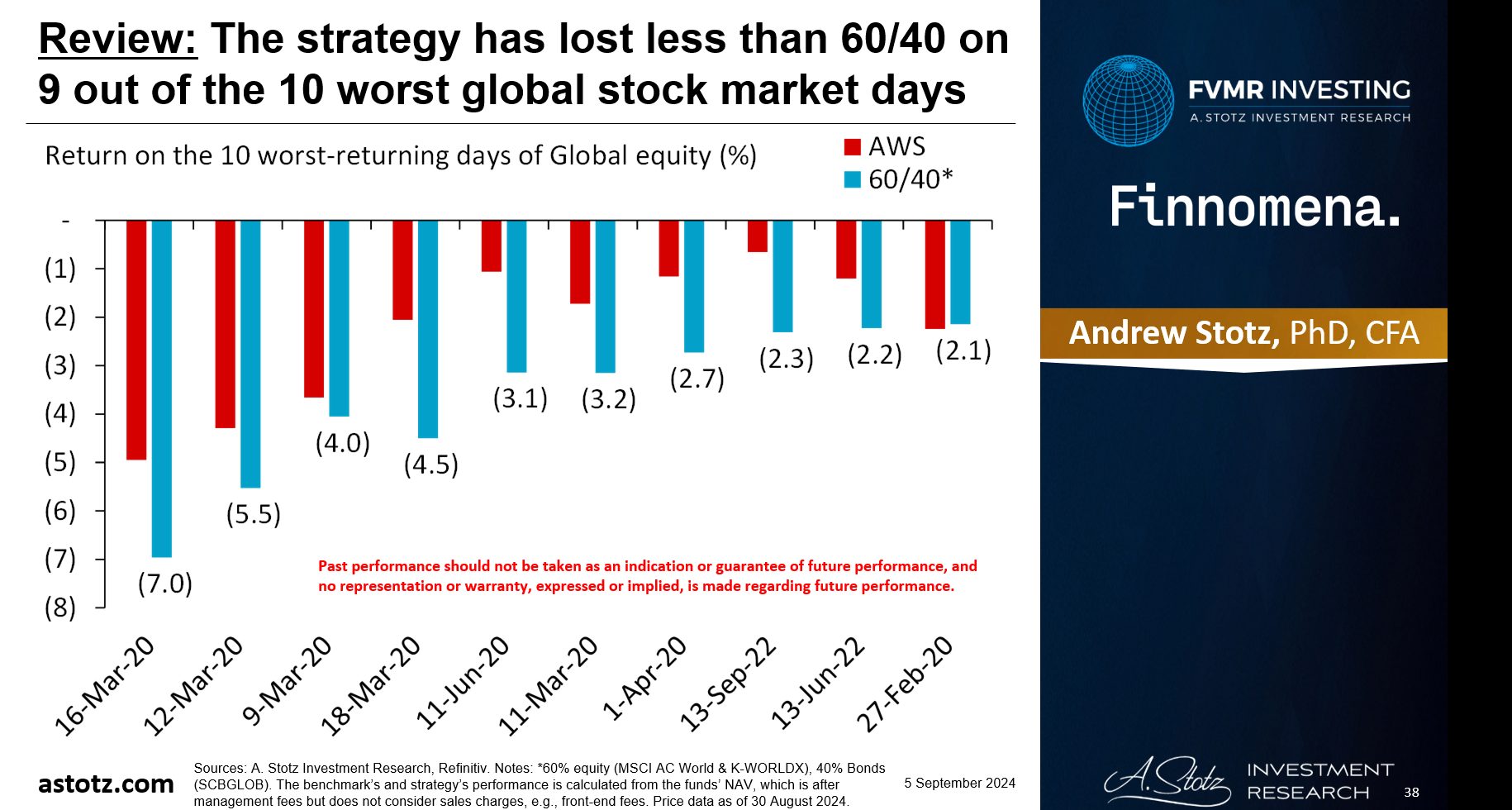

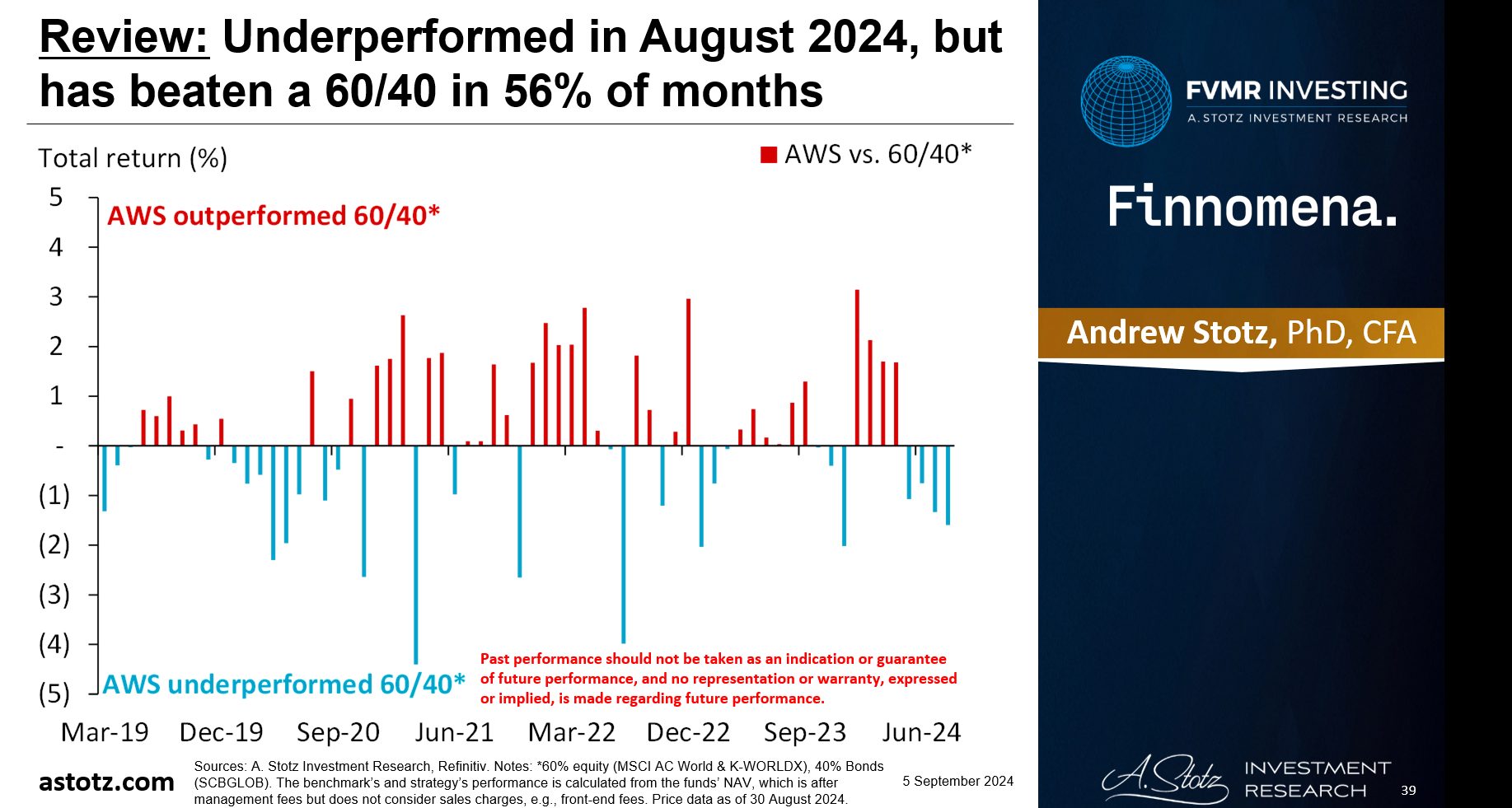

นอกจากนี้ หากมองย้อนกลับไป A.Stotz All Weather Strategy ยังมีความผันผวนต่ำกว่า ปรับตัวลงน้อยกว่าในวันที่ตลาดแย่กว่า และทำผลงานในแต่ละเดือนได้ดีกว่า 56% เมื่อเทียบกับพอร์ตแบบ 60/40

A.Stotz All Weather Strategy มีความผันผวนต่ำกว่า เมื่อเทียบกับพอร์ตแบบ 60/40 | Source: A. Stotz All Weather Strategy Presentation as of 05/09/2024

ผลตอบแทนในอดีต ไม่ได้เป็นการการันตีผลตอบแทนในอนาคต

A.Stotz All Weather Strategy ปรับตัวลงน้อยกว่า พอร์ตการลงทุน 60/40 ในวันที่ตลาดแย่กว่า | Source: A. Stotz All Weather Strategy Presentation as of 05/09/2024

ผลตอบแทนในอดีต ไม่ได้เป็นการการันตีผลตอบแทนในอนาคต

A.Stotz All Weather Strategy ทำผลงานในแต่ละเดือนได้ดีกว่าถึง 60% เทียบกับพอร์ตแบบ 60/40 | Source: A. Stotz All Weather Strategy Presentation as of 05/09/2024

ผลตอบแทนในอดีต ไม่ได้เป็นการการันตีผลตอบแทนในอนาคต

ผลตอบแทนของ A.Stotz All Weather Strategy เทียบกับพอร์ตการลงทุน 60/40 ในทุกช่วงเวลา | Source: A. Stotz All Weather Strategy Presentation as of 05/09/2024

ผลตอบแทนในอดีต ไม่ได้เป็นการการันตีผลตอบแทนในอนาคต

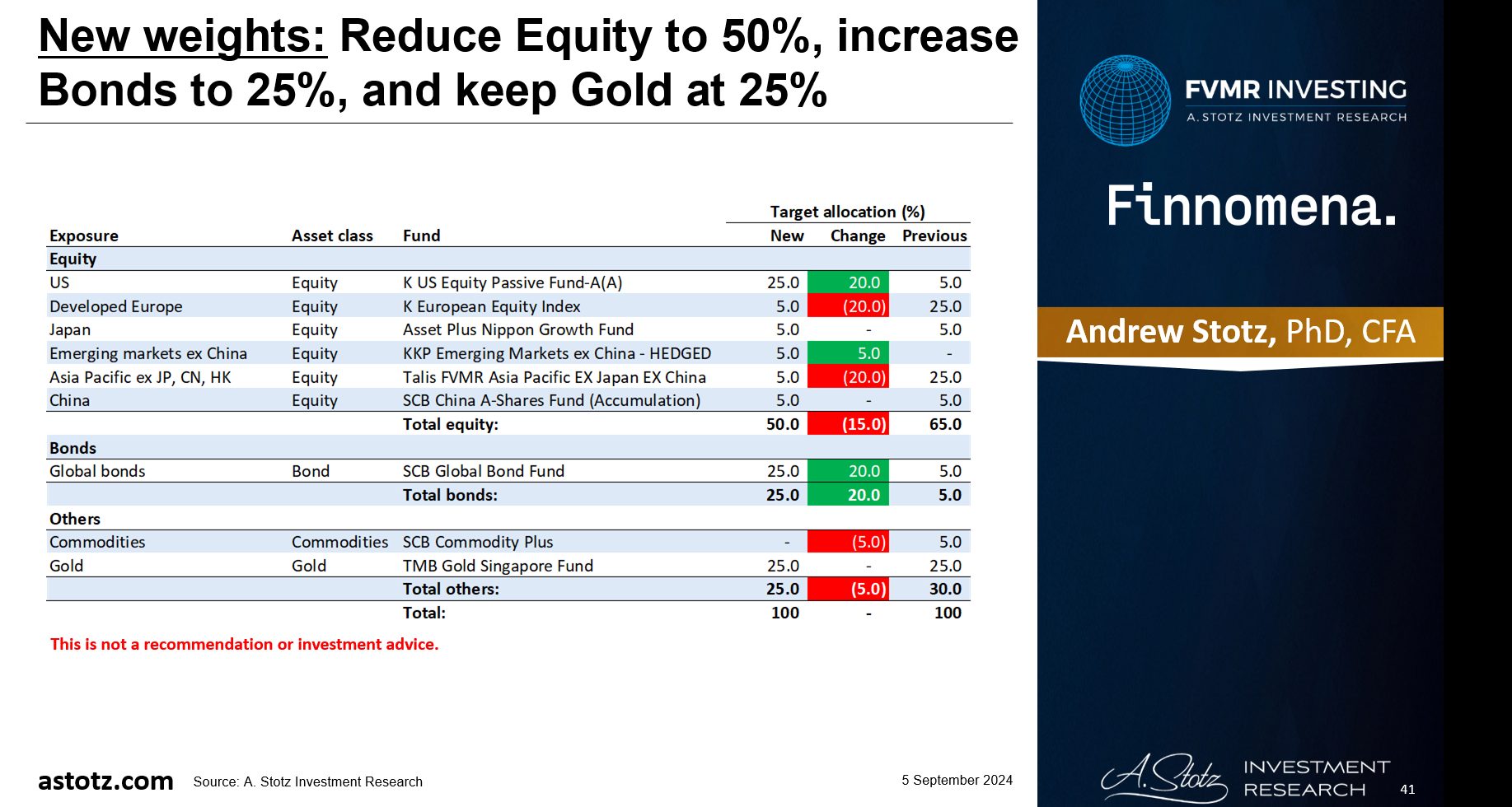

สัดส่วนการลงทุนของ A.Stotz All Weather Strategy

มุมมองการลงทุนล่าสุด (05/09/2024) A.Stotz All Weather Strategy ตัดสินใจลดสัดส่วนการลงทุนในหุ้นเหลือ 50% (จากเดิม 65%) โดยแบ่งสัดส่วนเป็นตลาดหุ้นสหรัฐฯ 25% และตลาดหุ้นอื่น ๆ อย่างละ 5% พร้อมกันนี้ก็ได้เพิ่มสัดส่วนการลงทุนในตราสารหนี้โลกเป็น 25% (จากเดิม 20%) และคงสัดส่วนทองคำไว้ที่ 25% เช่นเดิม เพื่อทำให้พอร์ตการลงทุนยืดหยุ่นมากขึ้น

สัดส่วนการลงทุนล่าสุด | Source: A. Stotz All Weather Strategy Presentation as of 05/09/2024

จากมุมมองการลงทุนดังกล่าว พอร์ตการลงทุนมีการปรับสัดส่วนหลัก ๆ คือ

- ลดสัดส่วน หุ้นยุโรป เหลือ 5% (จาก 20%)

- ลดสัดส่วน หุ้นเอเชียแปซิฟิก ยกเว้นญี่ปุ่นและจีน เหลือ 5% (จาก 20%)

- ลดสัดส่วน สินค้าโภคภัณฑ์ เหลือ 0% (จาก 5%)

- เพิ่มสัดส่วน หุ้นสหรัฐฯ เป็น 25% (จาก 20%)

- เพิ่มสัดส่วน หุ้นตลาดเกิดใหม่ ยกเว้นจีน เป็น 5% (จาก 0%)

- เพิ่มสัดส่วน ตราสารหนี้โลก เป็น 25% (จาก 20%)

ติดตามมุมมองการลงทุนรายละเอียดการปรับพอร์ตอย่างใกล้ชิดได้ที่

https://www.finnomena.com/tag/guruport-aws/

สำหรับลูกค้าที่ลงทุนใน All Weather Strategy สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ Finnomena

ผ่านคอมพิวเตอร์ >> เว็บไซต์ Finnomena

**All Weather Strategy พอร์ตกองทุนรวมจัดโดย A. Stotz Investment Research ซึ่งจะช่วยให้เราได้ผลตอบแทนจากหุ้นในระยะยาว ในขณะที่ลดความรุนแรงของการขาดทุนในช่วงภาวะตลาดขาลง หากสนใจสร้างแผนการลงทุน สามารถคลิกที่นี่ https://port.finnomena.com/plan-select/plans/guruport-aws หรือแบนเนอร์ข้างล่างได้เลย

คำเตือน: ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”