วิธีคำนวณภาษีเงินได้บุคคลธรรมดา สรุปทุกขั้นตอน แบบ step by step ใครบ้างที่ต้องยื่นภาษี? รายได้เท่านี้ต้องเสียภาษีเท่าไร? อะไรลดหย่อนภาษีได้บ้าง? พร้อมเครื่องมือ Finnomena Charlie แชทบอท AI ที่สร้างมาเพื่อให้นักลงทุนไทยเข้าถึงคำแนะนำและความรู้ที่มีคุณภาพของการลงทุนกองทุนประหยัดภาษี

สิ่งที่จะเกิดขึ้นเมื่อเราเป็นผู้ที่มีเงินได้ในระหว่างปีที่ผ่านมาคือ “การเสียภาษี” และเมื่อครบ 1 ปีภาษี ประชาชนที่มีเงินได้ มีหน้าที่ในการยื่นแบบแสดงรายการภาษีเงินได้ สำหรับปีภาษี 2568 จะมีรายละเอียดและวิธีคำนวณภาษี รวมถึงลดหย่อนอะไรได้บ้าง Finnomena Funds สรุปมาให้คุณแล้ว!

“Tax Cal” เครื่องมือวางแผนภาษีที่ช่วยให้คุณรู้ภาษีที่ต้องจ่าย เห็นวงเงินลดหย่อนที่เหลือ และวางแผนลงทุนลดหย่อนได้อย่างมีประสิทธิภาพภายในไม่กี่นาที

ลองใช้ฟรี! 👉 www.finnomena.com/tax/คำนวณภาษี

บุคคลธรรมดาต้องยื่นแบบภาษีเมื่อไร?

สำหรับมนุษย์เงินเดือนที่มีเงินได้ ปกติการยื่นแบบแสดงรายการ จะยื่นปีละ 1 ครั้ง (ยื่นแบบฯ ภายในวันที่ 31 มีนาคม ของปีถัดไป) แต่ถ้าเงินได้บางลักษณะ เช่น การให้เช่าทรัพย์สิน เงินได้จากวิชาชีพอิสระ เงินได้จากการรับเหมา เงินได้จากธุรกิจ การพาณิชย์ เป็นต้น จะต้องยื่นแบบฯ ตอนกลางปี (สำหรับเงินได้ที่เกิดขึ้นใน 6 เดือนแรก ภายในเดือนกันยายนของทุกปี)

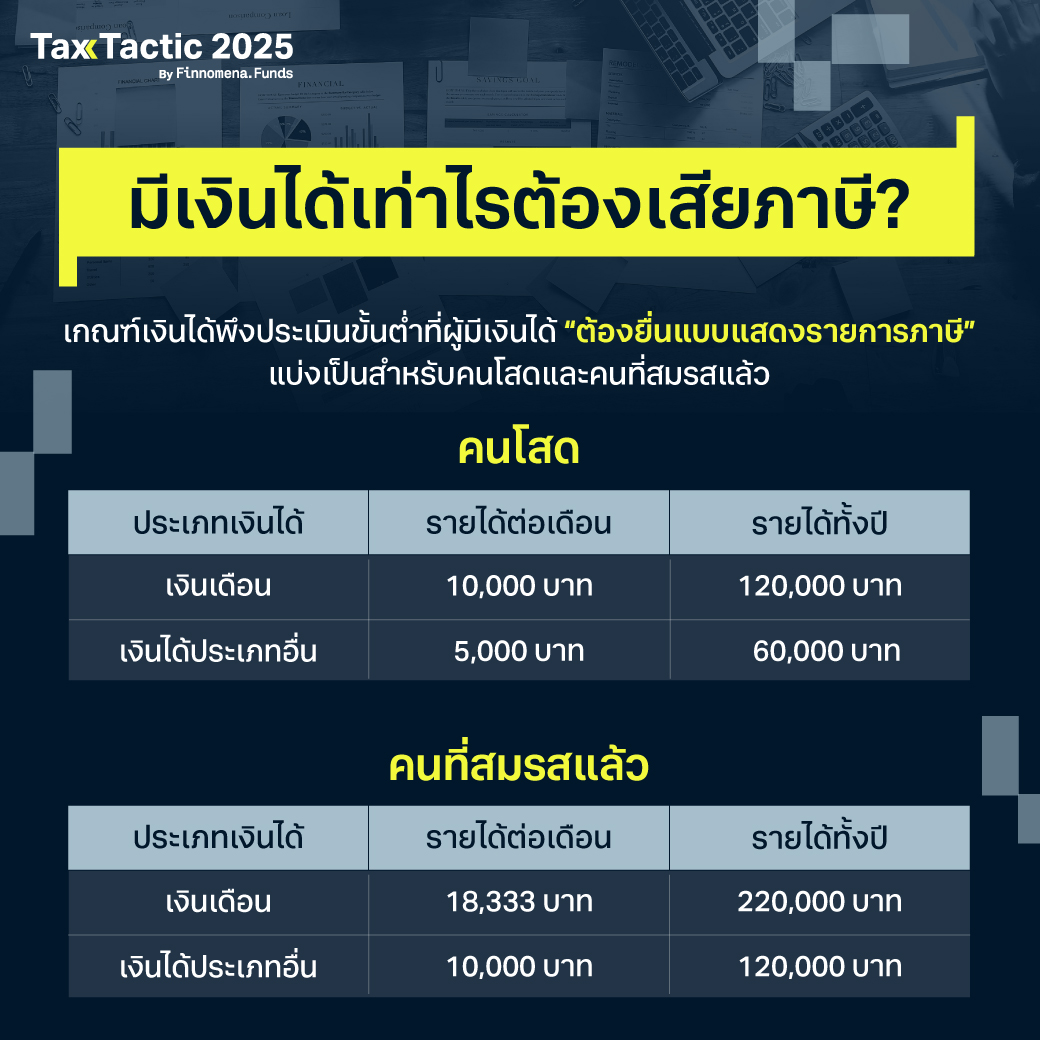

ใครบ้างที่ต้องยื่นภาษี รายได้เท่านี้เสียภาษีเท่าไหร่?

เกณฑ์เงินได้พึงประเมินขั้นต่ำที่ผู้มีเงินได้ “ต้องยื่นแบบแสดงรายการภาษี” แบ่งเป็นสำหรับคนโสดและคนที่สมรสแล้ว

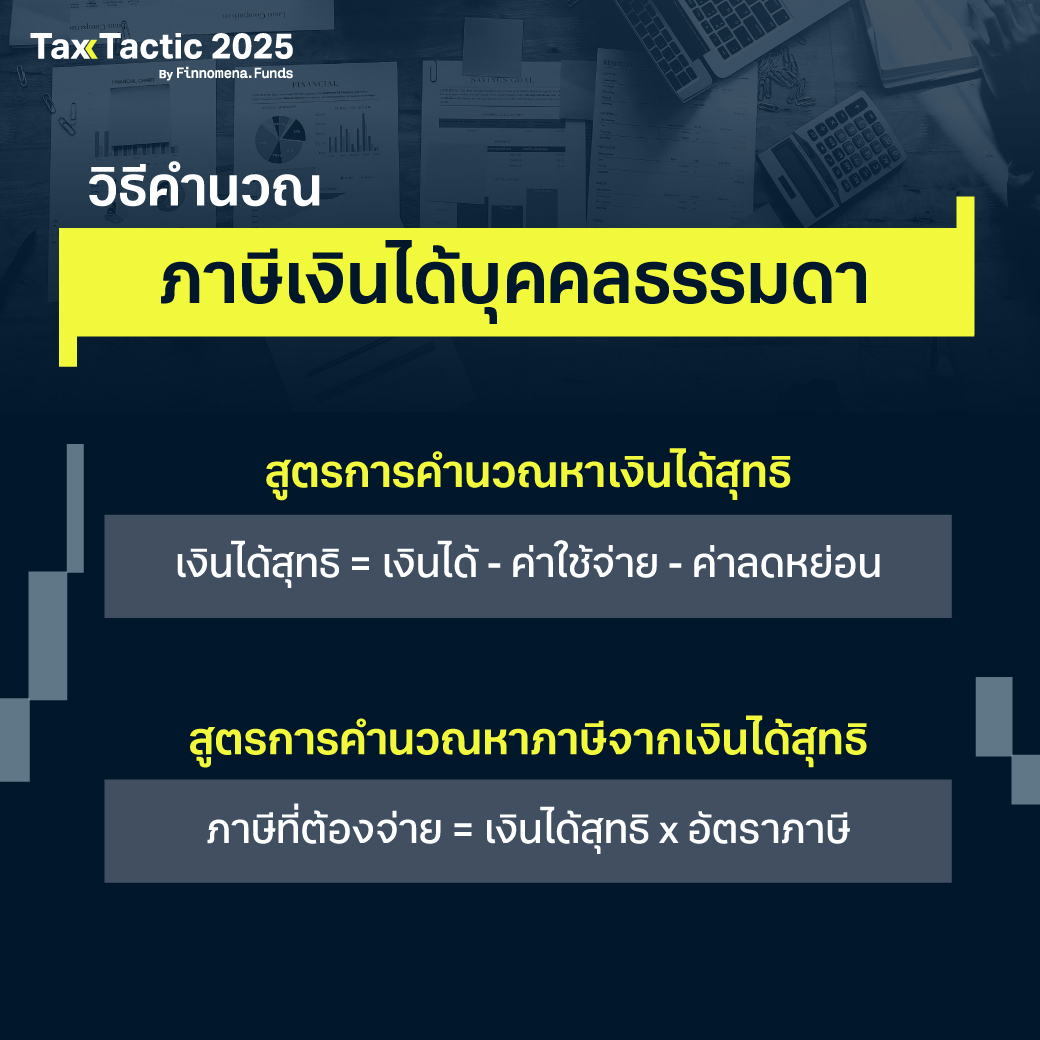

หลักการคำนวณภาษี แบบสรุปสั้น ๆ คือ

ภาษีที่ต้องจ่าย = เงินได้สุทธิ x อัตราภาษี

โดยเงินได้สุทธิ สามารถหาได้จากการนำรายได้ทั้งหมดมารวมกัน พร้อมหาค่าลดหย่อนต่าง ๆ (เช่น ค่าใช้จ่าย และค่าลดหย่อน) และนำมาหักออกจากรายได้ทั้งหมด เหลือเท่าไรคือเงินได้สุทธิที่จะนำไปคำนวณภาษีแบบขั้นบันได

เงินได้สุทธิ = เงินได้ – ค่าใช้จ่าย – ค่าลดหย่อน

วิธีคำนวณภาษีง่าย ๆ ใน 3 ขั้นตอน

การคำนวณภาษีให้ทำเป็น 3 ขั้นตอน คือ

ขั้นตอนที่ 1

คำนวณหาจำนวนภาษีตาม วิธีคิดอัตราภาษีเงินได้แบบขั้นบันได

อัตราภาษีเงินได้ แบบขั้นบันได

- เงินได้สุทธิ 0 – 150,000 บาท (อัตราภาษี 0% หรือได้รับการยกเว้นภาษี)

ภาษี = 0 - เงินได้สุทธิ 150,001 – 300,000 บาท (อัตราภาษี 5%)

ภาษี = (เงินได้สุทธิ – 150,000) x5% - เงินได้สุทธิ 300,001 – 500,000 บาท (อัตราภาษี 10%)

ภาษี = [ (เงินได้สุทธิ – 300,000) x10% ] + 7,500 - เงินได้สุทธิ 500,001 – 750,000 บาท (อัตราภาษี 15%)

ภาษี = [ (เงินได้สุทธิ – 500,000) x15% ] + 27,500 - เงินได้สุทธิ 750,001 – 1,000,000 (อัตราภาษี 20%)

ภาษี = [ (เงินได้สุทธิ – 750,000) x20% ] + 65,000 - เงินได้สุทธิ 1,000,001 – 2,000,000 บาท (อัตราภาษี 25%)

ภาษี = [ (เงินได้สุทธิ – 1,000,000) x25% ] + 115,000 - เงินได้สุทธิ 2,000,001 – 5,000,000 บาท (อัตราภาษี 30%)

ภาษี = [ (เงินได้สุทธิ – 2,000,000) x30% ] + 365,000 - เงินได้สุทธิมากกว่า 5 ล้านบาท (อัตราภาษี 35%)

ภาษี = [ (เงินได้สุทธิ – 5,000,000) x35% ] + 1,265,000

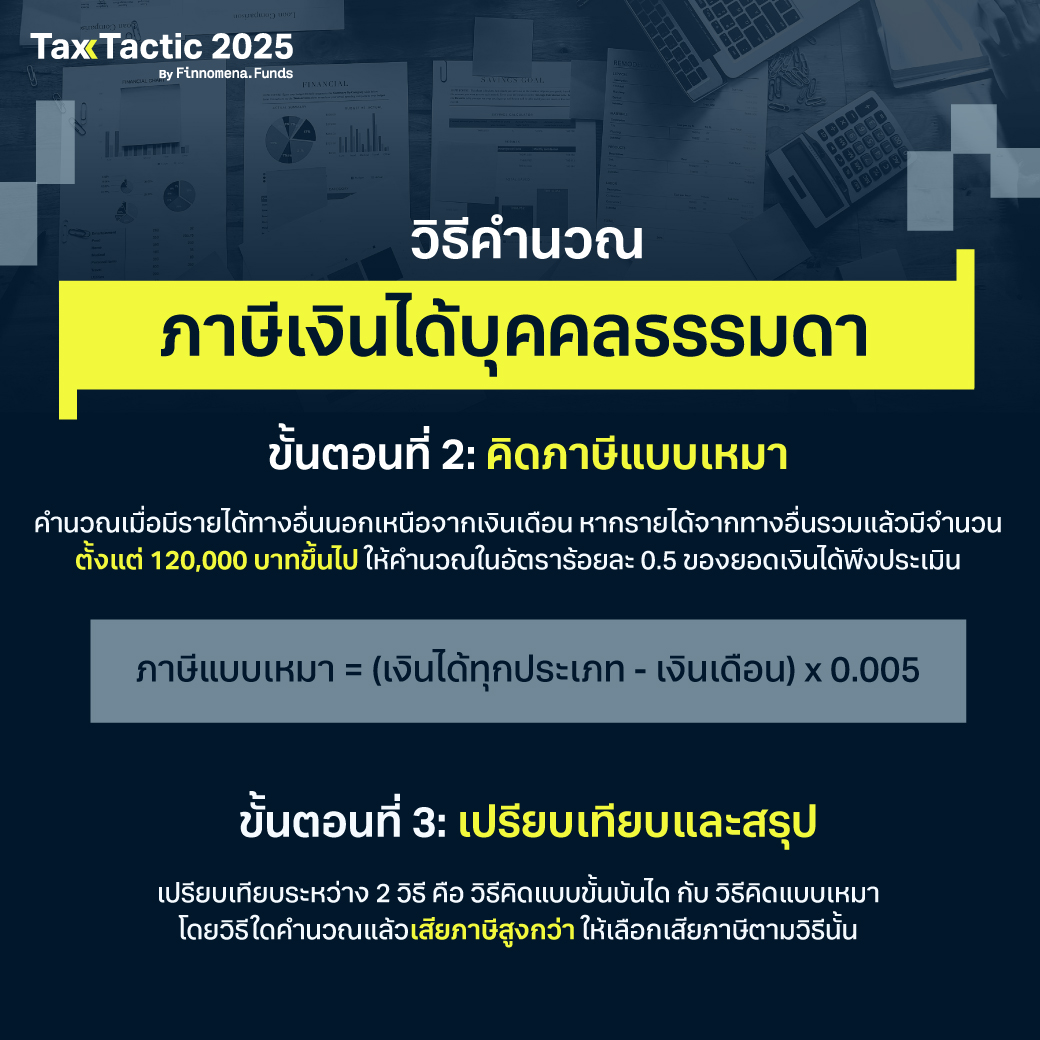

ขั้นตอนที่ 2

กรณีที่จะต้องคำนวณภาษีตามวิธีคิดแบบเหมา คือในกรณีที่มีรายได้ทางอื่นนอกเหนือจากเงินได้ประเภทที่ 1 หรือเงินเดือน หากรายได้จากทางอื่นทั้งหมดมีจำนวนรวมกันตั้งแต่ 1,000,000 บาทขึ้นไป ให้คำนวณในอัตราร้อยละ 0.5 ของยอดเงินได้พึงประเมิน

ภาษีแบบเหมา = (เงินได้ทุกประเภท – เงินเดือน) x 0.005

โดยวิธีนี้มีข้อควรระวังคือ

- จะคำนวณจากรายได้ทางอื่น ๆ ทุกทางยกเว้นเงินเดือน

- หากคำนวณด้วยวิธีคิดแบบเหมาแล้ว มีภาษีที่ต้องเสียทั้งสิ้นไม่เกิน 5,000 บาท จะได้รับการยกเว้นภาษีในวิธีนี้

ขั้นตอนที่สาม

เปรียบเทียบและสรุป โดยให้เทียบกันระหว่าง 2 วิธีนี้ คือ วิธีคิดแบบขั้นบันได กับ วิธีคิดแบบเหมา โดยวิธีใดคำนวณแล้วเสียภาษีสูงกว่า ให้เลือกเสียภาษีตามวิธีนั้น

มัดรวมตัวช่วยลดหย่อนภาษี ปี 2568 มีอะไรบ้าง?

กลุ่มที่ 1 ค่าลดหย่อนพื้นฐาน

- ค่าลดหย่อนส่วนตัว

- ค่าลดหย่อนคู่สมรส

- ค่าลดหย่อนบุตร

- ค่าฝากครรภ์และทำคลอดบุตร

- ค่าลดหย่อนบิดามารดา

- ค่าลดหย่อนผู้พิการหรือทุพพลภาพ

กลุ่มที่ 2 ค่าลดหย่อน/ยกเว้น ด้านการออมและการลงทุน

- เงินสะสมกองทุนสำรองเลี้ยงชีพ

- เงินสะสมกองทุน กบข. และกองทุนสงเคราะห์ครูเอกชน

- เงินสะสมกองทุนการออมแห่งชาติ (กอช.)

- เงินสมทบกองทุนประกันสังคม

- เบี้ยประกันชีวิต

- เบี้ยประกันสุขภาพ

- เบี้ยประกันสุขภาพบิดามารดา

- เบี้ยประกันชีวิตแบบบำนาญ

- ค่าซื้อหน่วยลงทุนเพื่อการเลี้ยงชีพ (RMF)

- กองทุนรวมไทยเพื่อความยั่งยืน (Thai ESG)

- กองทุนรวมไทยเพื่อความยั่งยืนแบบพิเศษ (Thai ESGX)

- เงินลงทุนธุรกิจ Social Enterprise (วิสาหกิจเพื่อสังคม)

กลุ่มที่ 3 มาตรการกระตุ้นเศรษฐกิจจากนโยบายภาครัฐ

- Easy e-Receipt 2568

- ค่าลดหย่อนติดตั้งโซล่าร์เซลล์สำหรับที่อยู่อาศัย (รอประกาศเป็นกฎหมาย)

- ดอกเบี้ยเงินกู้ยืมเพื่อซื้อ เช่าซื้อ หรือสร้างอาคารที่อยู่อาศัย

- ค่าสร้างบ้านใหม่ 2567-2568

กลุ่มที่ 4 ค่าลดหย่อนเพื่อบริจาค

- เงินบริจาคทั่วไป

- เงินบริจาคเพื่อสนับสนุนการศึกษา การกีฬา การพัฒนาสังคม สาธารณประโยชน์ และสถานพยาบาลรัฐ

- เงินบริจาคพรรคการเมือง

อ่านเพิ่มเติม ลดหย่อนภาษี: ทุกเรื่องที่ต้องรู้ รวบรวมมาให้แล้ว!

เทคนิคเซฟภาษีแบบเหนือชั้น ด้วยการออมและลงทุน

หากเราพอจะรู้แล้วว่า เงินได้ของเราในแต่ละปีอยู่ที่ประมาณเท่าไร อยู่ขั้นบันไดไหนและต้องเสียภาษีในอัตราภาษีกี่เปอร์เซ็นต์ จะสามารถนำมาวางแผนลดหย่อนได้ ซึ่งเป็นส่วนที่ไม่ควรจะเสียไปโดยเปล่าประโยชน์ แบ่งเป็นประเภทใหญ่ ๆ ที่สามารถวางแผนไว้ตั้งแต่เนิ่น ๆ ได้ดังนี้

ลดหย่อนภาษีด้วยเบี้ยประกัน

จากประกันชีวิต ประกันแบบสะสมทรัพย์ ประกันสุขภาพตัวเองและบิดามารดา ประกันชีวิตแบบบำนาญ โดยแต่ละประเภทจะลดหย่อนได้ไม่เท่ากัน

ลดหย่อนภาษีด้วยกองทุน คัดมาให้แล้วแบบครบจบ

โพยกองทุนจัดชุด RMF ปี 2568 คลิกเลย

โพยกองทุน RMF และ Thai ESG รายกอง ปี 2568 คลิกเลย

หากต้องการเปรียบเทียบดูความแตกต่างระหว่างการลดหย่อนภาษีจากประกันและกองทุนรวม ว่าแบบไหนเหมาะกับเราและลดหย่อนได้เท่าไรบ้าง แนะนำให้อ่านบทความนี้เพิ่มเติม ประกัน VS กองทุนรวม

สำหรับใครที่ลงทุนในหุ้น และได้รับเงินปันผลด้วย แนะนำให้อ่านบทความภาษีเงินปันผลเพิ่มเติม ได้ที่ เครดิตภาษีเงินปันผล คืออะไร? แล้วเราต้องยื่นไหม? I TAX เพื่อนๆ EP4

หากพร้อมแล้วสามารถเข้าไปยื่นภาษีแบบออนไลน์ ได้ที่ https://rdserver.rd.go.th

ซื้อกองทุนลดหย่อนภาษีปี 2568 ต้องซื้ออย่างมีกลยุทธ์!

ซื้อที่ Finnomena Funds ซื้อได้ครบทั้ง 21 บลจ. ไม่ว่าจะเป็นกองทุน RMF และ Thai ESGพิเศษ! สำหรับลูกค้าใหม่ กดรับสิทธิ์คูปองก่อนเปิดบัญชี

รับฟรี หน่วยลงทุนกองทุนรวมตลาดเงิน K-CASH มูลค่า 100 บาท📌 ดูกองทุนแนะนำ คลิก https://finno.me/Taxtactic25-ws

คำเตือน

ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน รวมถึงศึกษาข้อมูลสิทธิประโยชน์ทางภาษีของกองทุน RMF และ Thai ESG ตามคู่มือการลงทุนและข้อกำหนดของกรมสรรพากร กรณีไม่ปฏิบัติตามเงื่อนไขภาษีจะไม่ได้สิทธิประโยชน์ตามที่กฎหมายกำหนด

- การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน กองทุนอาจมีการลงทุนกระจุกตัวในประเทศหรืออุตสาหกรรมที่เกี่ยวข้องกับ ESG ซึ่งอาจทำให้มีความเสี่ยงสูง ผู้ลงทุนควรกระจายความเสี่ยงและพิจารณาความเหมาะสมกับพอร์ตการลงทุนโดยรวมของตนเอง

- ผลการดำเนินงานในอดีตมิได้ยืนยันผลการดำเนินงานในอนาคต สิทธิประโยชน์ทางภาษีขึ้นอยู่กับข้อกำหนดของกรมสรรพากรซึ่งอาจมีการเปลี่ยนแปลงได้ ผู้ลงทุนควรศึกษาหรือปรึกษาผู้เชี่ยวชาญด้านภาษีก่อนการลงทุน

- สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomemaPort