ว่าด้วยเรื่องสไตล์การลงทุนหุ้น ปัจจุบันมีหลากหลายแนวทางด้วยกัน ทั้งแนวทางแบบ Top Down ที่เน้นการปรับพอร์ตด้วยการมองปัจจัยมหภาค หรือดูระดับอุตสาหกรรม หรือแนวทางแบบ Bottom Up ที่เน้นการวิเคราะห์เลือกเป็นรายบริษัทเป็นหลัก นอกจากนี้ที่เห็นได้เยอะก็ยังมีแนวทางแบบ Technical Analysis ที่เน้นการดู Chart ที่มีเครื่องมือต่าง ๆ มากมาย เช่น MACD, RSI, MA ฯลฯ วันนี้ผมจะมาเล่าให้ฟังถึงปรัชญาการลงทุนหุ้นแบบ Bottom Up ของบริษัทหลักทรัพย์จัดการกองทุนซีไอเอ็มบี พรินซิเพิลที่ผู้เขียนทำงานอยู่ครับ หลังจากที่ผู้เขียนได้ทำงานอยู่กับแนวทางนี้มาประมาณ 1 ปี คิดว่าเป็นอีกหนึ่งแนวคิดที่น่าสนใจ และใช้ได้จริง

ที่ CIMB-Principal การลงทุนในหุ้นจะเน้นที่แนวทางแบบ Bottom-up เป็นหลัก คือการวิเคราะห์เจาะลึกเป็นรายบริษัท ขั้นตอนการทำงานก็เป็นไปอย่างง่าย ๆ ดังนี้

- Pre-Visit ก่อนจะไปพบปะเยี่ยมเยียนกิจการ นักวิเคราะห์ (Analyst) ซึ่งบ่อยครั้งผู้จัดการกองทุน (Fund Manager) ก็ต้องรับบทบาทนักวิเคราะห์เอง จะต้องทำการศึกษาบริษัทที่จะไปก่อน ตั้งแต่ตัวธุรกิจ ขั้นตอนการทำงาน กลยุทธ์ โครงสร้างงบการเงิน ผู้ถือหุ้น ผู้บริหาร บอร์ด และนำข้อมูลมาหารือร่วมกับทีมงานเพื่อค้นหาว่าบริษัทที่กำลังศึกษามีจุดเป็น จุดตายอยู่ที่ไหน และร่วมกันคิดคำถามว่าเราจะตั้งคำถามอะไรกับผู้บริหารของบริษัทที่กำลังจะไปเจอ โดยคำตอบของคำถามนั้นจะต้องเข้ามาเติมเต็มการวิเคราะห์ และนำไปสู่การตัดสินใจลงทุนในที่สุด

- Company Visit เป็นขั้นตอนที่ผู้เขียนชอบที่สุด มีเพียงไม่กี่อาชีพในโลกเท่านั้นที่จะทำให้เราได้พบกับผู้บริหารสูงสุดของบริษัทระดับประเทศ ในหลาย ๆ อุตสาหกรรม ได้ฟังประสบการณ์ วิธีคิด ดี ๆ จากนักธุรกิจระดับต้น ๆ ของประเทศ บ่อยครั้งที่การ Company Visit บริษัทหนึ่ง จะได้ข้อมูลสำคัญของอีกบริษัทที่อาจเป็นคู่ค้า หรือคู่แข่งของบริษัทที่เราไปเยี่ยมชม สำคัญคือการตั้งคำถามกับผู้บริหาร เราต้องถามคำถามที่ไม่ได้เป็นการละลาบละล้วงเกินไป แต่เป็นคำถามสำคัญที่ช่วยเติมเต็มข้อมูลที่เรามี บางทีหนึ่งบริษัทต้องไปเยี่ยมชมหลายครั้งถึงจะได้คำตอบที่ต้องการ

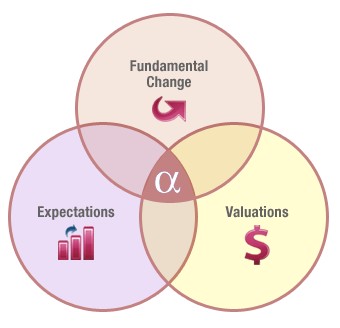

- Post-Visit คือการนำข้อมูลตั้งหมดมาปะติดปะต่อกัน ซึ่งที่ขั้นตอนนี้เองที่ “ปรัชญา 3 ห่วง” จะได้นำมาใช้ในการวิเคราะห์ นั่นคือการค้นหาหุ้นของบริษัทที่มี 3 ลักษณะสำคัญ ดังนี

3.1 Fundamental Change หรือ ปัจจัยพื้นฐานที่มีแนวโน้มดีขึ้น โดยเฉพาะกำไรของบริษัทที่มีแนวโน้มเติบโต ในที่นี้ผู้เขียนมักมองหาระดับการเติบโตของกำไรประมาณ 15 – 20% ขึ้นไปใน 1 – 3 ปีข้างหน้า สำคัญอีกอย่างคือ Earning Visibility นั่นคือความชัวร์ของการเติบโตของกำไร ยิ่งมั่นใจได้มากเท่าไหร่ยิ่งดี กระแสเงินสดของบริษัทก็มีความสำคัญ โดยเฉพาะความเพียงพอของกระแสเงินสดที่จะนำไปลงทุนต่อในอนาคต และยังเหลือพอไว้สำหรับปันผลให้ผู้ถือหุ้น นอกจากนี้การทำความเข้าใจในปัจจัยทางคุณภาพเช่น กลยุทธ์การดำเนินธุรกิจ ธรรมาภิบาล ก็สำคัญเช่นกัน

3.2 Valuations เมื่อเจอบริษัทที่พื้นฐานดีแล้ว สิ่งถัดไปก็คือ Valuations ว่าหุ้นถูกหรือแพง ว่าด้วยเรื่องการประเมินมูลค่านั้นมีมากมาย เช่น Free Cash Flow, Enterprise Value, Relative Value เป็นต้น ส่วนตัวผู้เขียนชอบใช้เครื่องมือง่าย ๆ อย่าง P/E และ PEG พยามยามหาหุ้นที่พื้นฐานดี และ PEG ต่ำ ๆ สำหรับผู้เขียนมองว่าต่ำกว่า 0.75 ก็เริ่มถือว่าใช้ได้ มีอีกมุมหนึ่งที่สำคัญคือ หุ้นโตเร็ว มีโอกาสทำกำไรได้มากว่าหุ้นโตช้า ลองดูตัวอย่างนี้ครับ

หุ้น ABC กำไรโตปีละ 20% P/E 20 เท่า EPS ปัจจุบัน 1 บาท ราคาหุ้นปัจจุบัน 20 บาท

หุ้น DEF กำไรโตปีละ 10% P/E 10 เท่า EPS ปัจจุบัน 1 บาท ราคาหุ้นปัจจุบัน 10 บาท

ผ่านไป 1 ปี สมมติว่าตลาดให้ค่า PEG 1 เท่าเช่นเดิม และแนวโน้มการเติบโตทั้งสองบริษัทยังเป็นเช่นเดิม

หุ้น ABC มี EPS 1.2 บาท คูณ P/E 20 เท่าจะมีราคา 24 บาท หรือกำไร 20%

หุ้น DEF มี EPS 1.1 บาท คูณ P/E 10 เท่าจะมีราคา 11 บาท หรือกไร 10%

ผู้เขียนจึงชอบมองหาหุ้นโตเร็ว แต่ต้องโตเร็วอย่างแข็งแกร่งด้วย คือมี Earning Visibility เพราะหุ้นโตนั้น High Risk / High Return ตลาดมีความคาดหวังการเติบโตสูงจึงให้ค่า P/E สูง เวลากำไรออกมาผิดหวังหุ้นกลุ่มนี้ก็จะลงแรงเช่นกัน ดังนั้นหากคิดจะเล่นหุ้นโตเร็ว การทำการบ้านสำคัญมาก ยิ่งรู้มากกว่า ยิ่งได้เปรียบครับ

3.3 Expectations วงกลมห่วงสุดท้าย ที่ต้องมองหาคือ บริษัทที่ยังไม่ถูกค้นพบ “Undiscovered Company” บางกรณีเราเจอบริษัทที่ดี ในราคาที่เหมาะสม เมื่อบริษัทนั้นผลประกอบการออกมาดีอย่างที่คาด ตลาดก็จะเริ่มมาสนใจ บางครั้งนักวิเคราะห์ของ Broker ต่าง ๆ ก็จะเริ่มเข้ามาออกบทวิเคราะห์ เมื่อบริษัทถูกค้นพบโดยตลาด ก็จะทำให้ราคาหุ้นถูก Unlock ปรับตัวขึ้นไปตามพื้นฐาน อีกกรณีหนึ่งที่ต้องมองหาคือ การเติบโตที่ถูกมองข้าม (Unperceived Growth) คือบริษัทที่นักวิเคราะห์มองว่าโตช้า แต่จากการทำการบ้านเราพบว่ากำลังจะมี Fundamental Change และกลายเป็นหุ้นโตเร็ว การเข้าลงทุนในหุ้นลักษณะนี้มีโอกาสที่ดีที่หุ้นจะถูก Re-Rate Valuation ไปซื้อขายที่ Valuations แพงขึ้น เนื่องจากเมื่อกำไรออกมาโตกว่าที่ตลาดคาด นักวิเคราะห์ก็จะปรับประมาณกำไรเพิ่ม ปรับราคาเป้าหมายเพิ่ม ซึ่งเป็นตัวเร่งอย่างดีที่จะทำให้ราคาหุ้นปรับตัว

ทั้งหมดก็เป็นแนวทางการลงทุนแบบ Bottom Up ตามสไตล์ของบริษัทที่ผู้เขียนทำงานอยู่ครับ การเลือกหุ้นแต่ละตัวเข้ามาไว้ในพอร์ต ถ้าเจอตัวที่มีครบทั้ง 3 ห่วง คือพื้นฐานกำลังเปลี่ยนแปลงเติบโตดีขึ้น Valuation ไม่แพง และตลาดยังไม่รับรู้ ก็จะเป็นหุ้นที่กองทุนเข้าลงทุน แต่ก็ต้องยอมรับครับว่าไม่ง่ายที่จะเจอ “หุ้น 3 ห่วง” ได้บ่อย ๆ เหมือนกัน ผู้เขียนหวังว่าแนวคิดข้างต้นจะเป็นประโยชน์ต่อเพื่อนนักลงทุนที่เป็นแนวปัจจัยพื้นฐาน (Fundamentalist) นะครับ

เจษฎา สุขทิศ, CFA